Порядок исправления ошибок в первичных документах

Согласно рекомендациям фонда «НРБУ «Бухгалтерский методологический центр»», изложенным в Разъяснении Р-22/2013-КпТ «Внесение исправлений в первичные документы» от 20.09.2013, наиболее распространенными способами внесения исправлений в первичные учетные документы являются следующие:

Метод выставления нового (корректирующего) документа основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур согласно пункту 7 Приложения № 1 к Постановлению № 1137, то есть путем составления нового исправленного экземпляра первичного учетного документа.

При применении данного метода необходимо соблюсти минимальные требования части 7 статьи 9 Закона № 402-ФЗ: составленный новый документ должен идентифицировать исправленный документ по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Что представляет собой корректировочный счет-фактура

Законодатели определили, что корректировочный счет-фактура должен содержать следующие сведения (п. 5.2 ст. 169 НК РФ):

1) наименование «корректировочный счет-фактура», порядковый номер и дату составления корректировочного счета-фактуры;

2) порядковый номер и дату составления счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

3) наименования, адреса и идентификационные номера налогоплательщика и покупателя;

4) наименование товаров (описание выполненных работ, оказанных услуг), имущественных прав и единицу измерения (при возможности ее указания), по которым осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

5) количество (объем) товаров (работ, услуг) по счету-фактуре исходя из принятых по нему единиц измерения (при возможности их указания) до и после уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

6) наименование валюты;

7) цену (тариф) за единицу измерения (при возможности ее указания) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога до и после изменения цены (тарифа);

стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре без налога до и после внесенных изменений;

9) сумму акциза по подакцизным товарам;

10) налоговую ставку;

11) сумму налога, определяемую исходя из применяемых налоговых ставок до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

12) стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре с учетом суммы налога до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

13) разницу между показателями счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, и показателями, исчисленными после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Продавец должен выставить покупателю корректировочный счет-фактуру не позднее пяти календарных дней, считая со дня составления документов, на основании которых производится изменение стоимости по ранее выставленному счету-фактуры.

В соответствии с пунктом 8 статьи 169 НК форма корректировочного счета-фактуры и порядок его заполнения устанавливаются Правительством РФ. На момент подготовки настоящей статьи соответствующие изменения в Постановление Правительства РФ от 02.12.2000 № 914 не внесены.

Письмом ФНС России от 28.09.2011 № ЕД-4-3/15927@ налоговое ведомство довело до налогоплательщиков рекомендованную форму корректировочного счета-фактуры и разъяснило правила выставления корректировочных счетов-фактур, порядок их заполнения и отражения в книгах покупок и продаж. Письмо согласовано с Минфином России. Подробный комментарий специалистов ИТС читайте в статье «Как применять корректировочные счета-фактуры».

Исправление счета-фактуры в 1С

Дополнительно рассмотрим вопрос, что делать, если данные надо изменить в случае ошибки. Тогда применяются не КСФ, а вносятся исправления, которые следует отразить в доп.листах книги покупок или продаж, в зависимости от ситуации, и затем сформировать и сдать уточненные декларации.

Как аннулировать ошибочно введенный СФ, подробно рассказывалось в другой нашей статье «Сторно в 1С 8.3.».

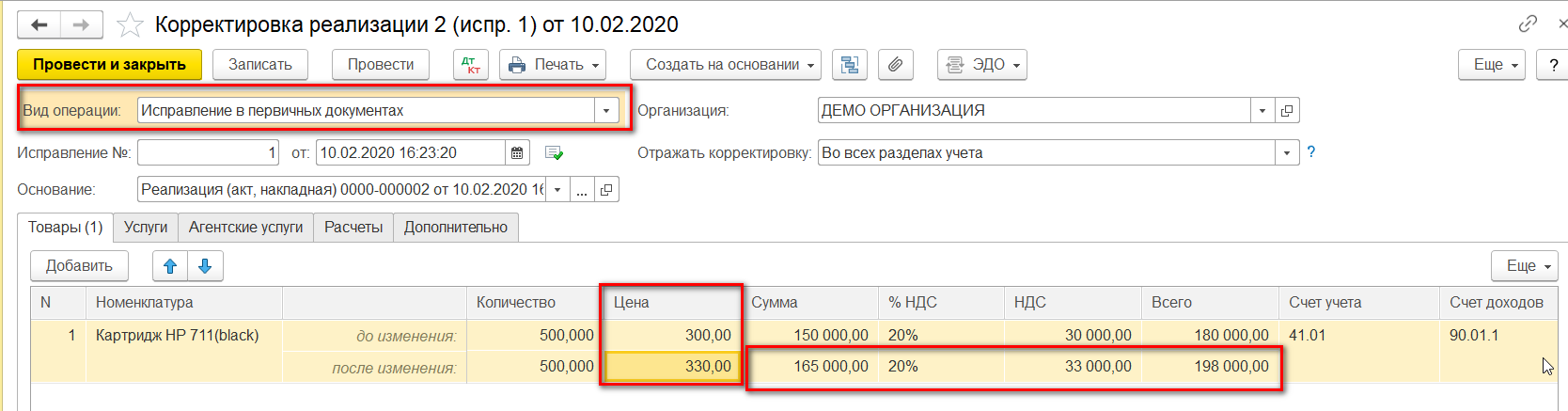

Если же аннулировать СФ не надо, а нужно внести некоторые исправления, то в документе на коррекцию данных следует выбрать вариант «Исправление первичных документов». Покажем на примере исправления данных по реализации.

Формируем документ.

Рис.37 Корректировка реализации

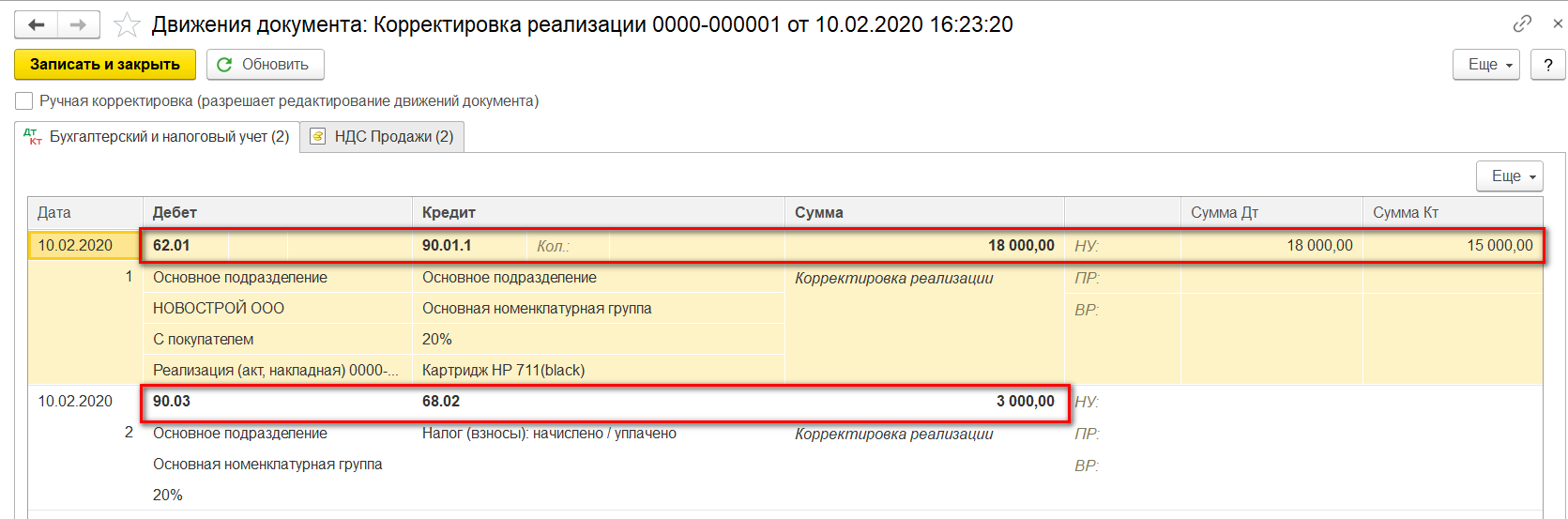

Смотрим проводки по этому документу.

Рис.38 Движения документа

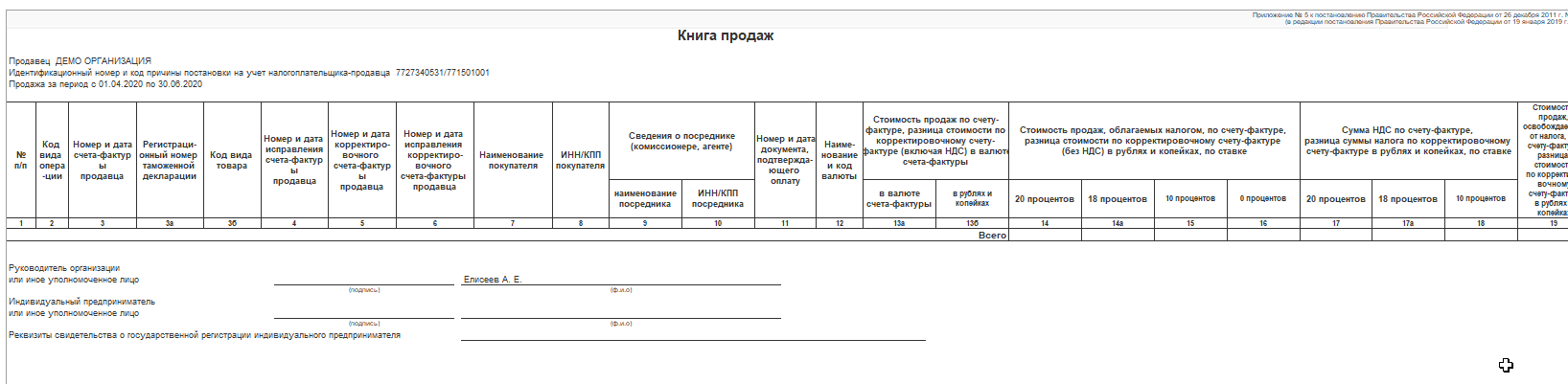

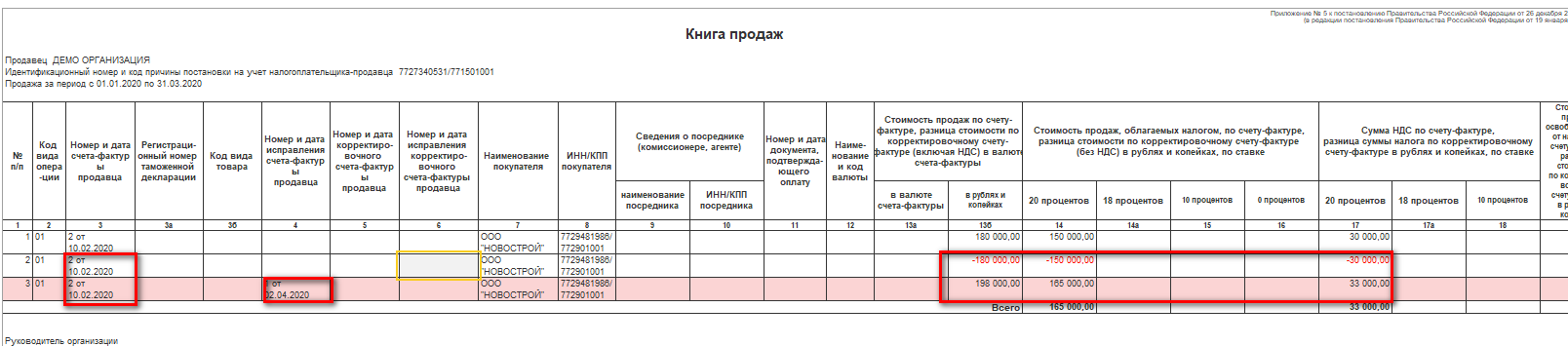

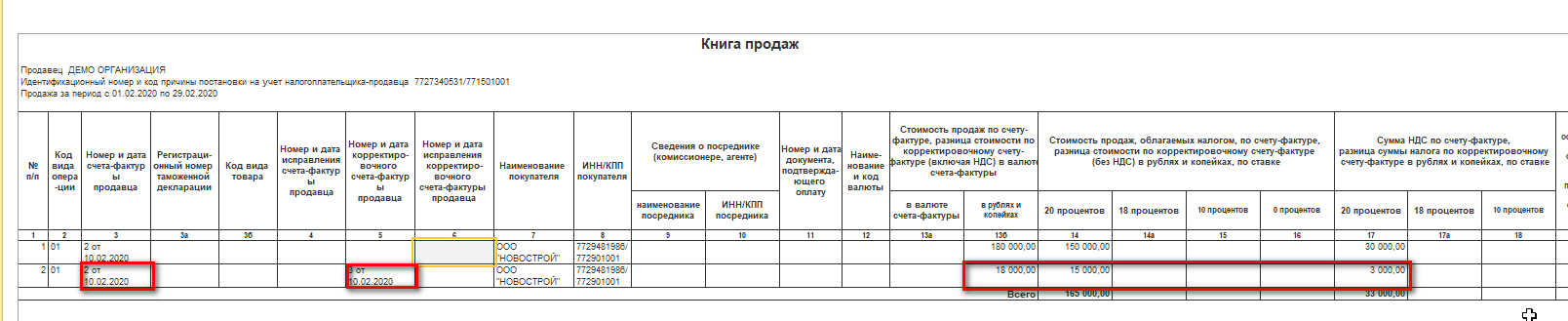

Регистрируем СФ и смотрим книгу продаж. При формировании книги продаж видим, что за второй квартал данных нет.

Рис.39 Книга продаж

А за первый появился доп.лист, где аннулирован некорректный СФ и отражен правильный.

Рис.40 Книга продаж

Мы рассмотрели исправление ошибки при увеличении цены у продавца, в остальных ошибочных вариантах при учете у продавца и у покупателя следует руководствоваться логикой действий, описанных выше по КСФ.

Надеемся, что данное руководство поможет вам оперативно разобраться с вопросом, как правильно сделать корректировку НДС в 1С, но если у вас все-таки остались вопросы, обращайтесь к нашим специалистам по обслуживанию 1С в Москве, мы с радостью вам поможем.

Корректировочные счета-фактуры в «1С:Бухгалтерии 8»

Нововведения вступают в силу по истечении одного месяца со дня опубликования Закона № 245-ФЗ и не ранее 1-го числа очередного налогового периода (ч. 1 ст. 4 Закона № 245-ФЗ).

Текст Закона опубликован в «Российской газете» 22 июля 2011 года, следовательно, изменения действуют с 1 октября 2011 года.

Существует много оснований для внесения изменений (уточнений, исправлений) в счет-фактуру, а нововведения, установленные Законом № 245-ФЗ (п. 16, 17 ст. 2 Закона № 245-ФЗ), касаются только изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения или увеличения в случаях:

При этом обязательным условием для составления и выставления продавцом корректировочного счета-фактуры является соглашение или иной документ, подтверждающий согласие покупателя на изменение стоимости или количества.

Оформление продавцом исправленных документов для покупателя

В программе «1С:Бухгалтерия 8» (ред. 3.0) поддерживается методика внесения исправлений путем выставления нового исправленного варианта первичного документа. Для обеспечения этой методики внесение исправления отражается в дополнительных полях первичного документа (товарной накладной ТОРГ-12, акта об оказании услуг): Исправление № и от. В данных полях указывается номер и дата исправления по аналогии с исправлением счета-фактуры.

Формирование исправленного первичного документа и отражение исправления в учете продавца рассмотрим на следующем примере.

Пример 1

Исправление продавцом первичного документа в программе вводится на основании документа Корректировка реализации с видом операции Исправление в первичных документах. Исправленный счет-фактура отражается отдельным документом. Кроме этого, в программе предусмотрена возможность повторного исправления первичных документов и счетов-фактур.

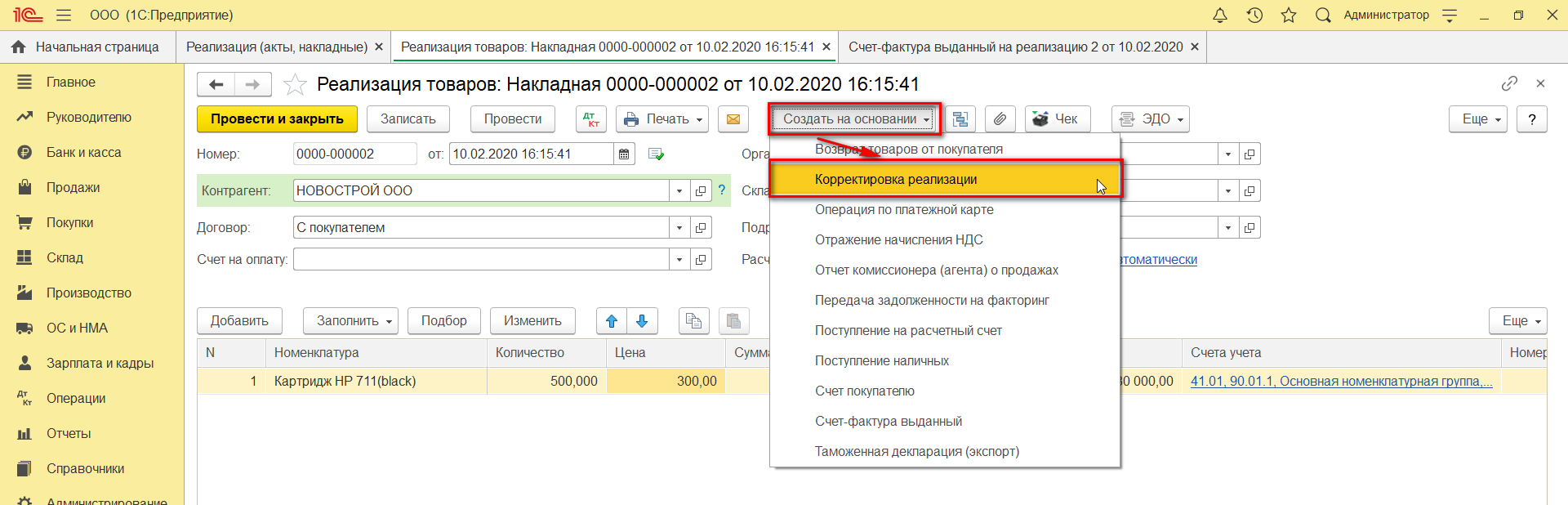

Документ Корректировка реализации можно ввести на основании документа Реализация товаров и услуг, где и была обнаружена ошибка. Для этого надо нажать на кнопку Создать на основании (либо из формы документа, либо из формы списка документов Реализация товаров и услуг) и выбрать из выпадающего списка команду Корректировка реализации. При этом создается одноименный документ Корректировка реализации, частично заполненный на основании данных документа Реализация товаров и услуг.

Рассмотрим дальнейший порядок заполнения документа (рис. 1):

Рис. 1. Корректировка реализации – исправление в первичных документах

Для печати исправленного первичного документа необходимо нажать кнопку Печать и выбрать нужную печатную форму. В нашем примере выбирается команда Товарная накладная (ТОРГ-12). В печатной форме исправленной товарной накладной указываются номер и дата первоначальной товарной накладной, по которой была осуществлена отгрузка товаров, а также номер и дата исправления (рис. 2).

Рис. 2. Исправленная товарная накладная

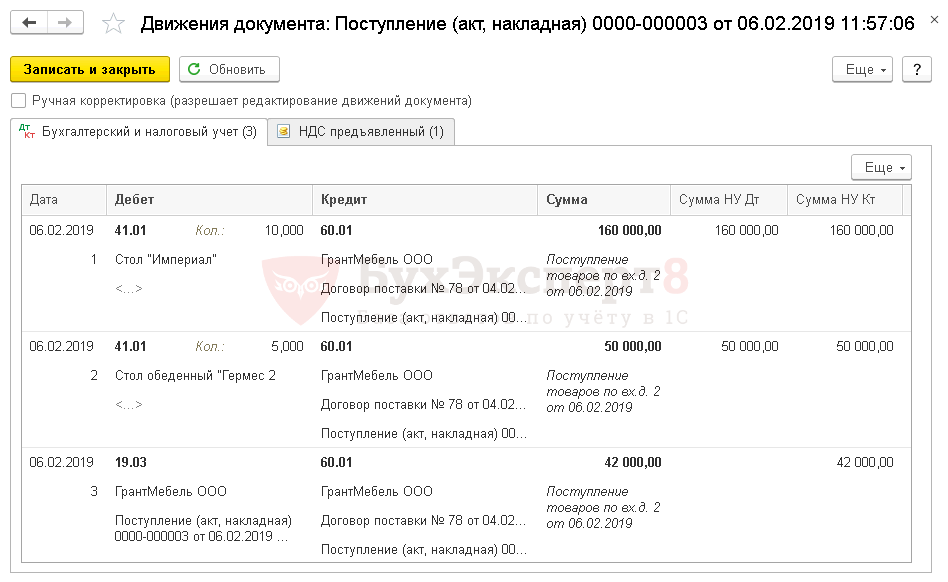

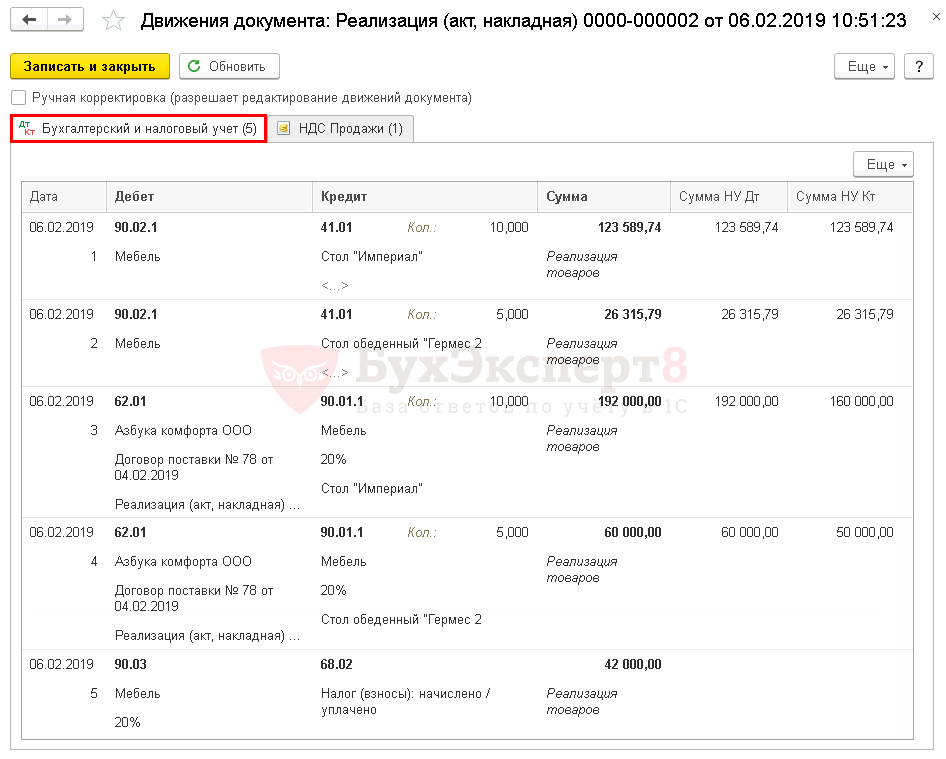

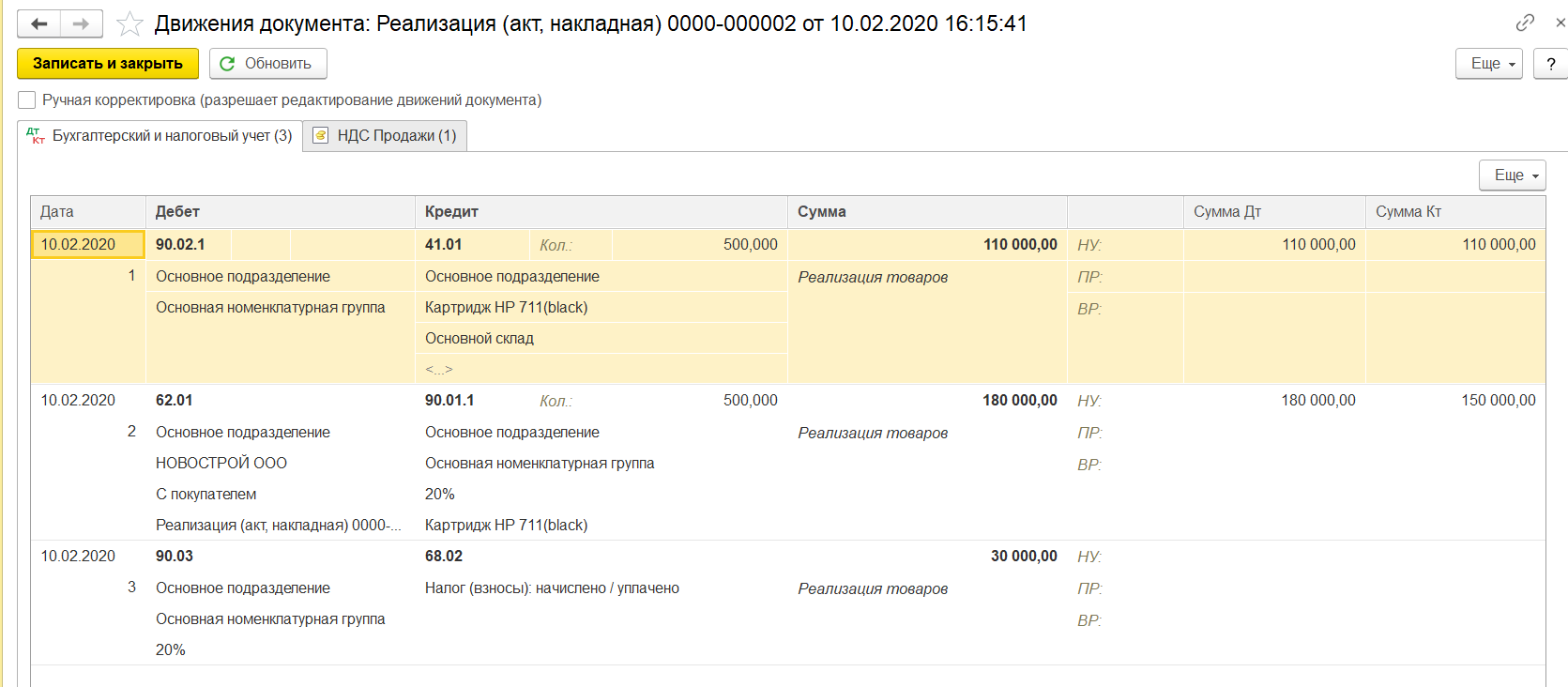

В результате проведения документа Корректировка реализации формируются следующие бухгалтерские проводки:

СТОРНО Дебет 90.02.1 Кредит 41.01

— на себестоимость ошибочно списанных двадцати единиц товара;

СТОРНО Дебет 62.01 Кредит 90.01.1

— на выручку от реализации двадцати единиц товара (только по виду учета количественный).

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для тех счетов, где поддерживается налоговый учет (счетов с признаком НУ).

В регистр накопления НДС продажи, отражающего начисление НДС в бюджет, одновременно вводятся две записи:

Для создания исправленного счета-фактуры на основании документа Корректировка реализации, необходимо нажать кнопку Выписать исправленный счет-фактуру.

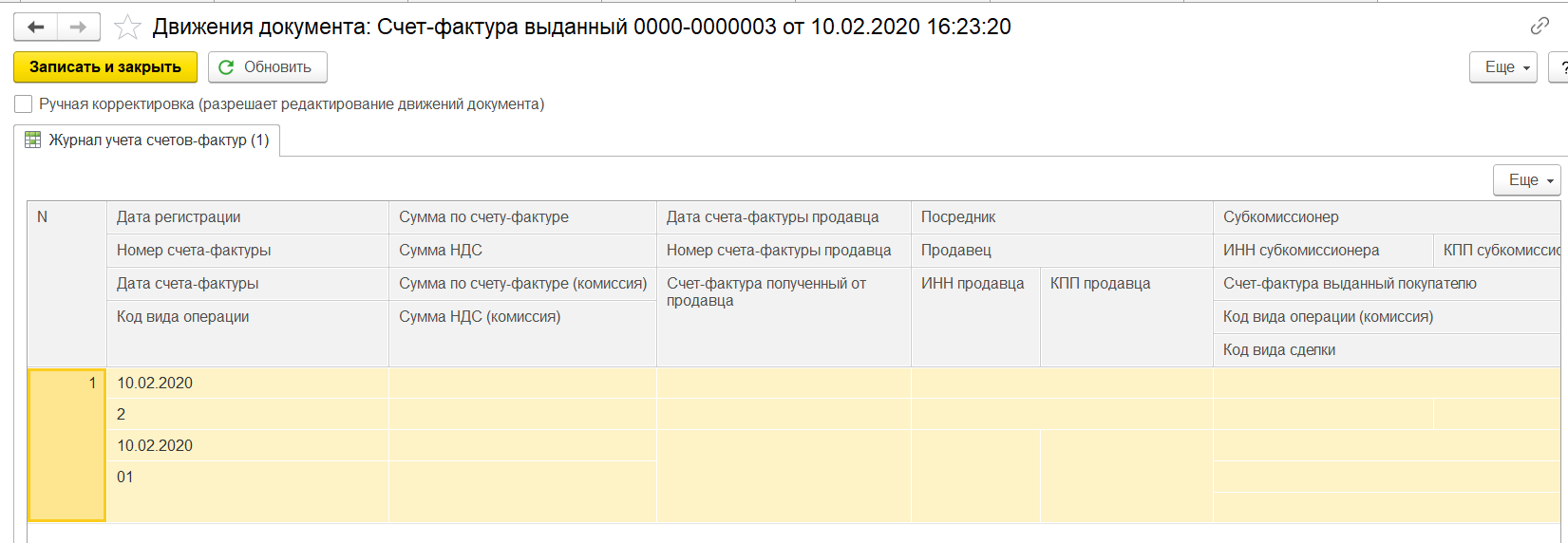

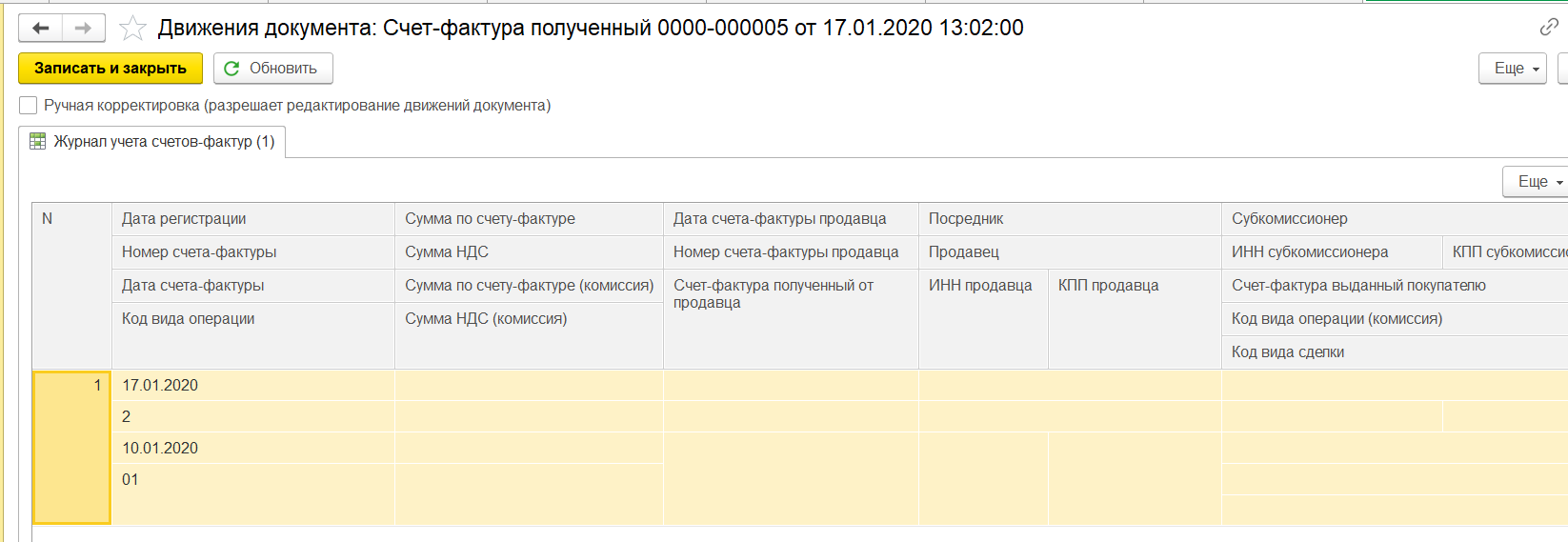

После проведения документа Счет-фактура выданный на реализацию исправленный будет внесена запись в регистр сведений Журнал учета счетов-фактур с признаком Исправление.

Универсальный корректировочный документ

Подробно о правовых основах применения универсального корректировочного документа (УКД), об особенностях его заполнения, а также о формировании УКД в «1С:Бухгалтерии 8» (ред. 3.0) мы писали в номере № 12 (декабрь), стр. 5 «БУХ.1С» за 2014 год.

Рассмотрим на примере формирование в программе универсального корректировочного документа.

Пример

Печатная форма УКД вызывается по кнопке Печать из формы документа Корректировка реализации (Корректировка по согласованию сторон) либо из формы документа Корректировочный счет-фактура выданный.

УКД автоматически сформируется со статусом «1», поскольку документ одновременно применяется и в качестве первичного учетного документа (уведомления об изменении стоимости) и в качестве корректировочного счета-фактуры.

Рис. 7. УКД (уведомление об изменении стоимости)

Корректировочный счет-фактура в 1С 8.3 у покупателя

Рассмотрим, как внести корректировочный счет-фактуру в 1С 8.3 от поставщика на примере.

См. также как провести корректировку поступления, если по согласованию сторон стоимость поступления уменьшилась

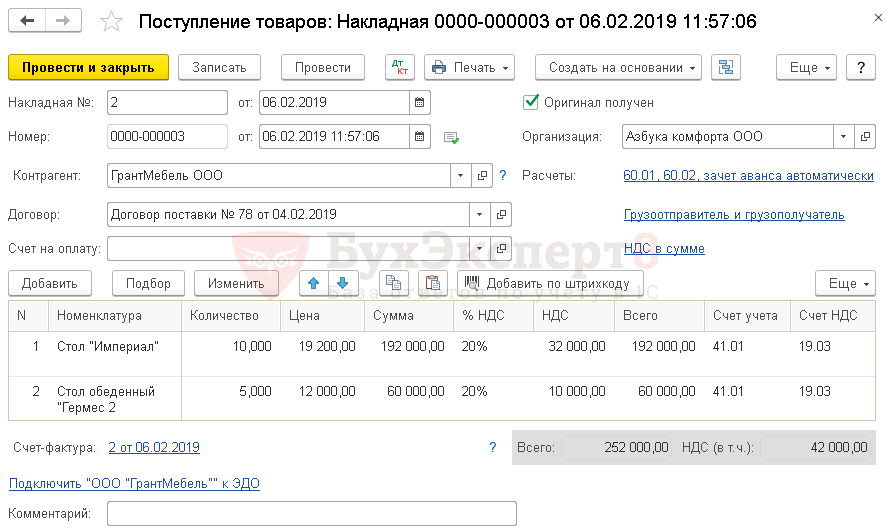

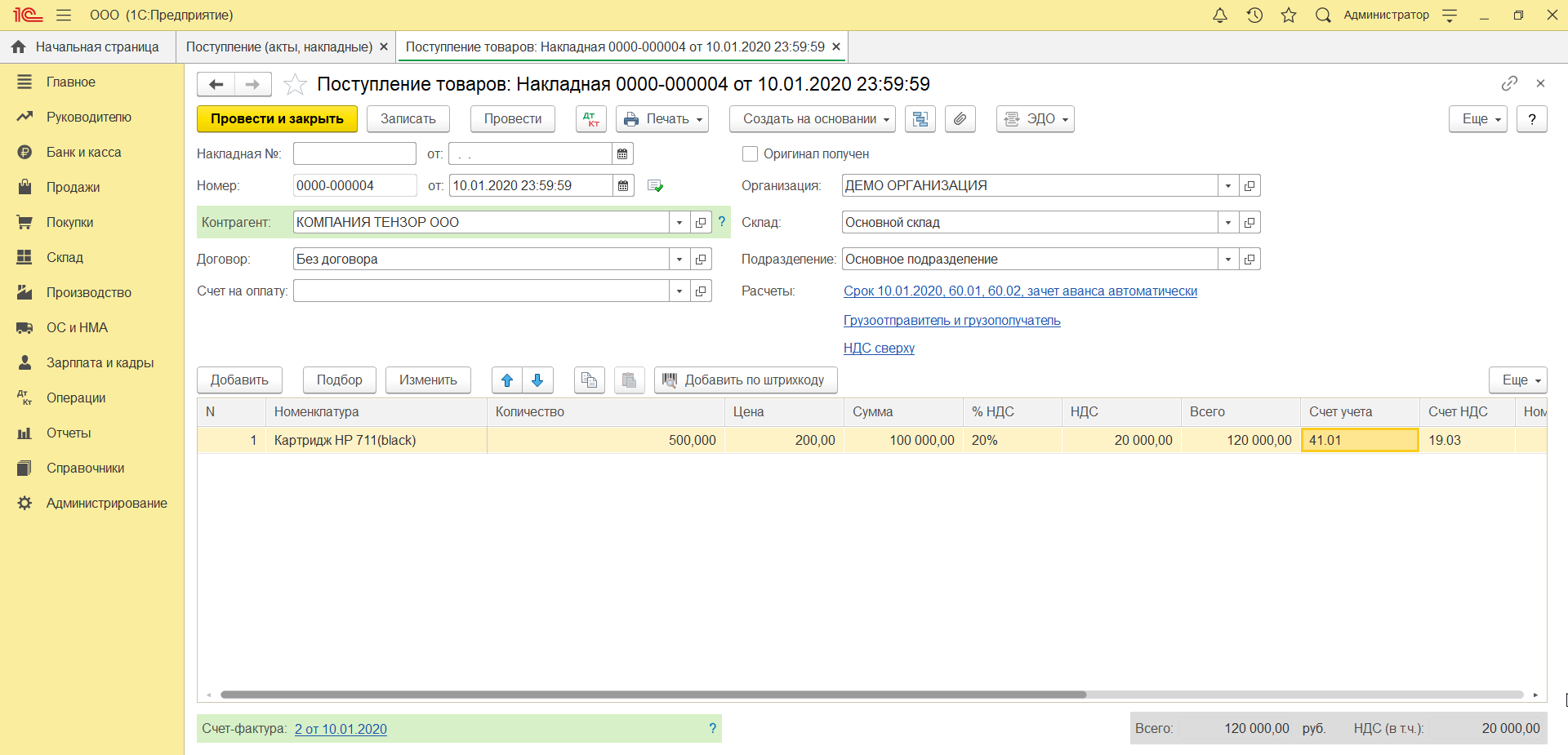

Оформите документ Поступление (акт, накладная) вид операции Товары (накладная).

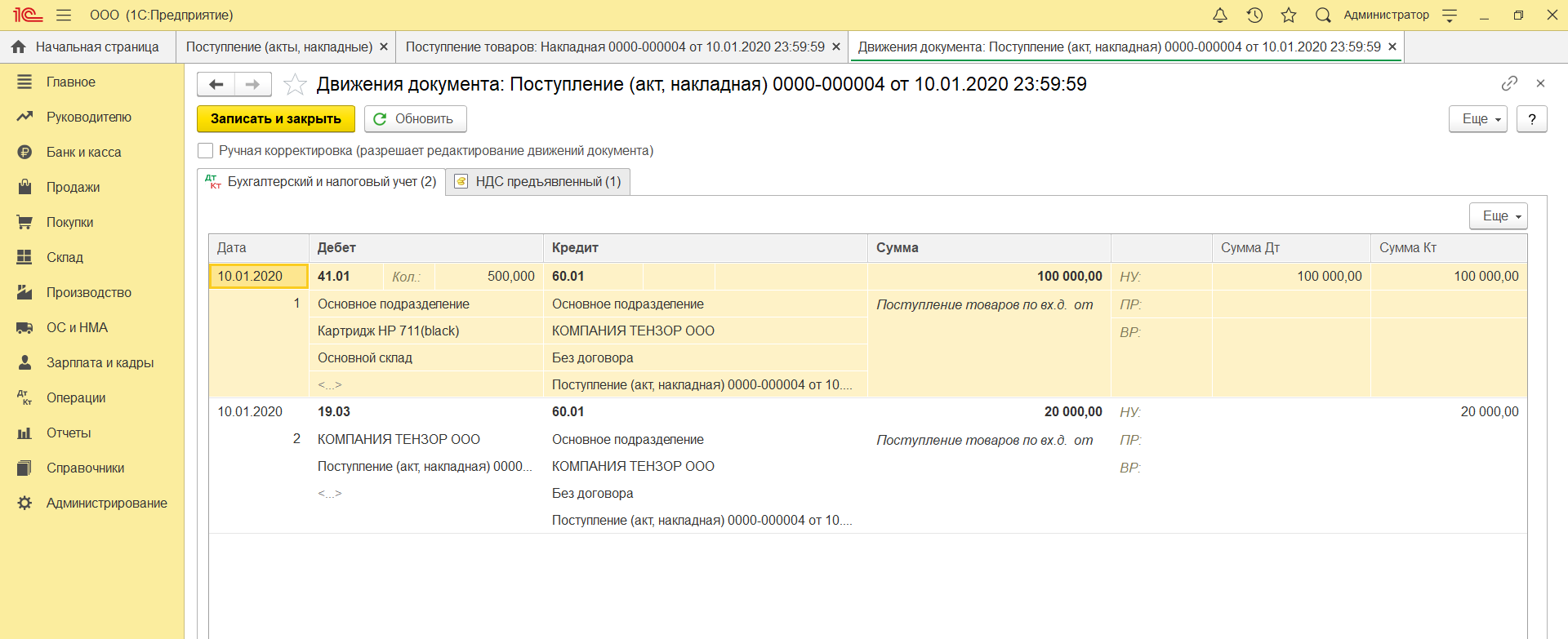

Проводки

Корректировка стоимости

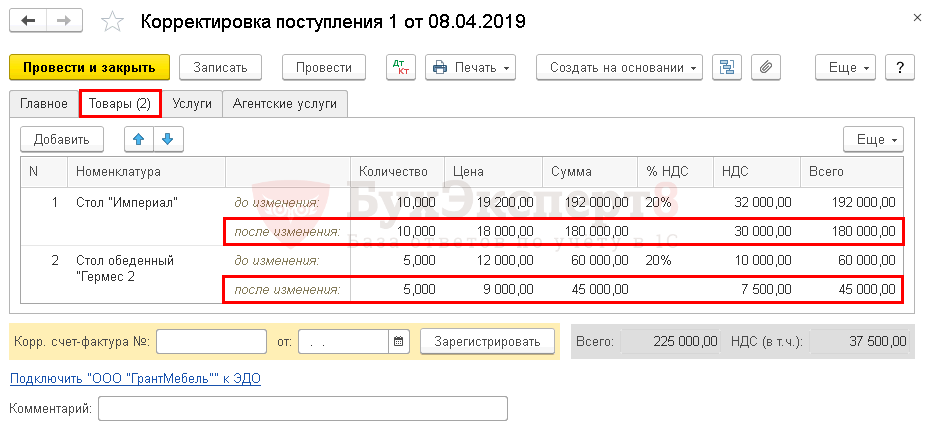

Уменьшите стоимость поставки в 1С 8.3 документом Корректировка поступления на основании документа Поступление (акт, накладная).

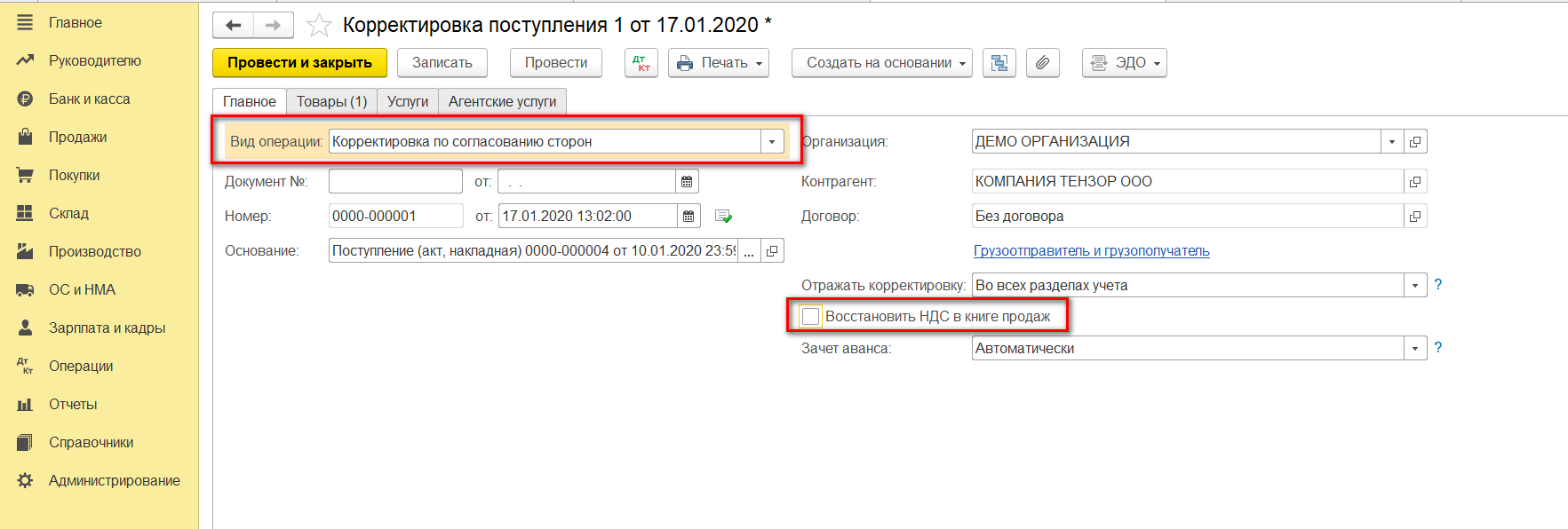

Обратите внимание на заполнение вкладки Главное:

- Вид операции — Корректировка по согласованию сторон, т. к. стоимость уменьшилась в связи с применением ретро-скидки, а не в связи с ошибками;

- Отражать корректировку — Во всех разделах учета, т. к. изменение стоимости отражается не только по НДС, но также в БУ и НУ;

- флажок Восстанавливать НДС в книге продаж установите, если ранее НДС по поставке был принят к вычету.

Вкладка Товары заполнится автоматически поступившими товарами, по которым нужно изменить сумму по строке после изменения.

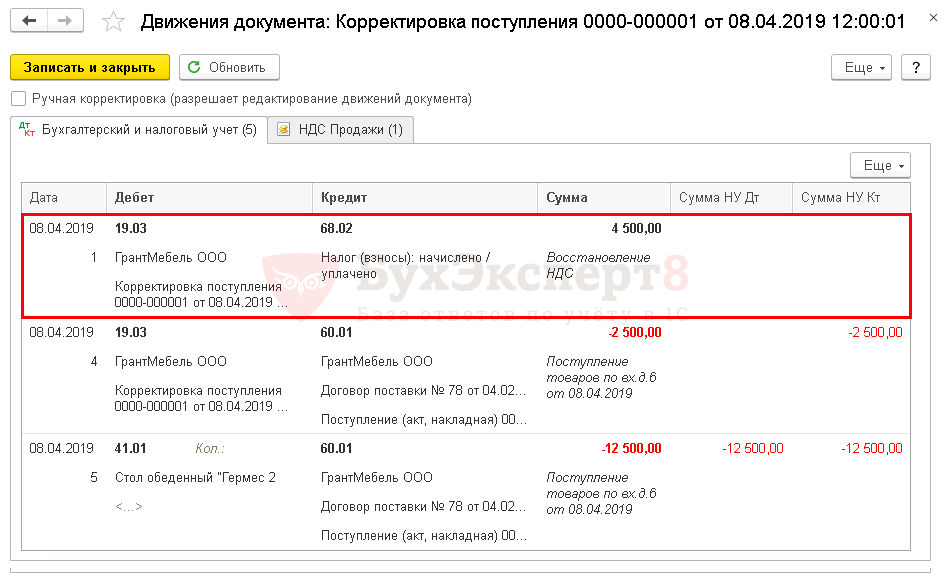

Проводки

См. также Как сделать корректировку документов без перезакрытия месяца

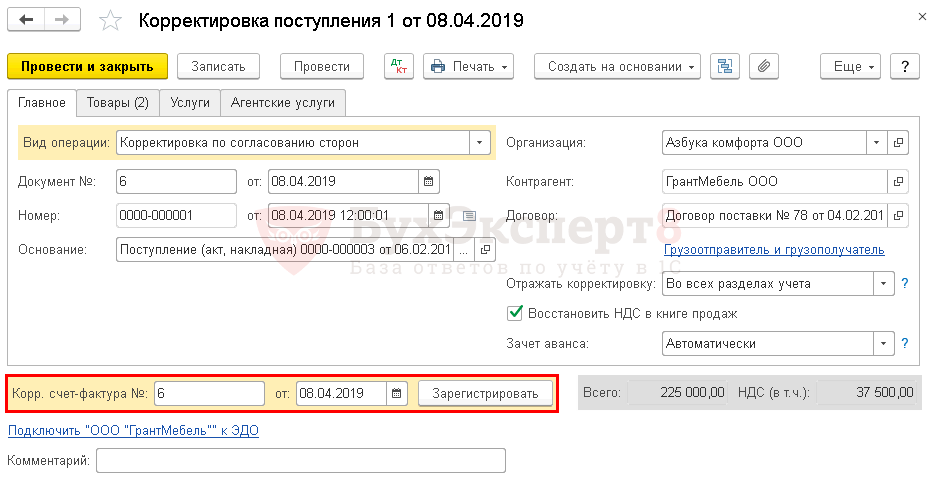

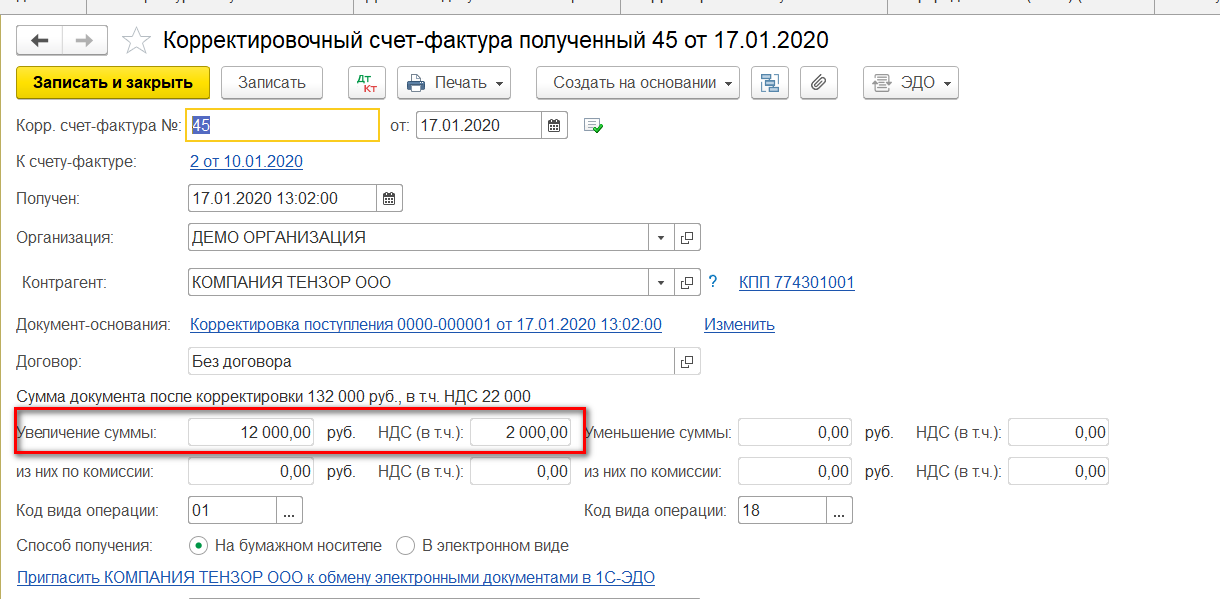

Регистрация КСФ от поставщика

Отразите КСФ, указав его номер и дату внизу формы документа Корректировка поступления.

Мы подробно разобрали как в 1С проводить корректировочные счета фактуры в учете покупателя и продавца на уменьшение.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Не ошибается тот, кто ничего не делает

Обратите внимание! Налоговая служба разработала сервис для проверки реквизитов контрагента (ИНН и КПП). Это позволит избежать ошибок в счетах-фактурах, книгах покупок и продаж, а также в журналах учета счетов-фактур

В «1С:Бухгалтерии 8» (ред. 3.0) реализована возможность проверки ИНН и КПП посредством нового сервиса ФНС. Проверка производится как при вводе нового контрагента, так и при изменении реквизитов существующего. Подробнее о работе сервиса читайте на сайте.

Итак, если ошибка выявлена той или иной стороной сделки, то продавцу необходимо выставить исправленные экземпляры документов, а покупателю их принять и зарегистрировать. При этом у обеих сторон выполняется корректировка данных учета, если ошибка повлияла на эти данные.

Исправлению могут подлежать любые реквизиты документа, в которых допущена ошибка (в т. ч. цена, количество и сумма), при этом исправление не требует согласования сторон, а сторона, обнаружившая ошибку, просто уведомляет об этом другую сторону сделки.

Как правило, ошибка допускается и в первичном документе (товарной накладной, акте), и в счете-фактуре одновременно, хотя на практике могут быть ситуации, когда требуется исправить только один из документов: либо первичный, либо счет-фактуру.

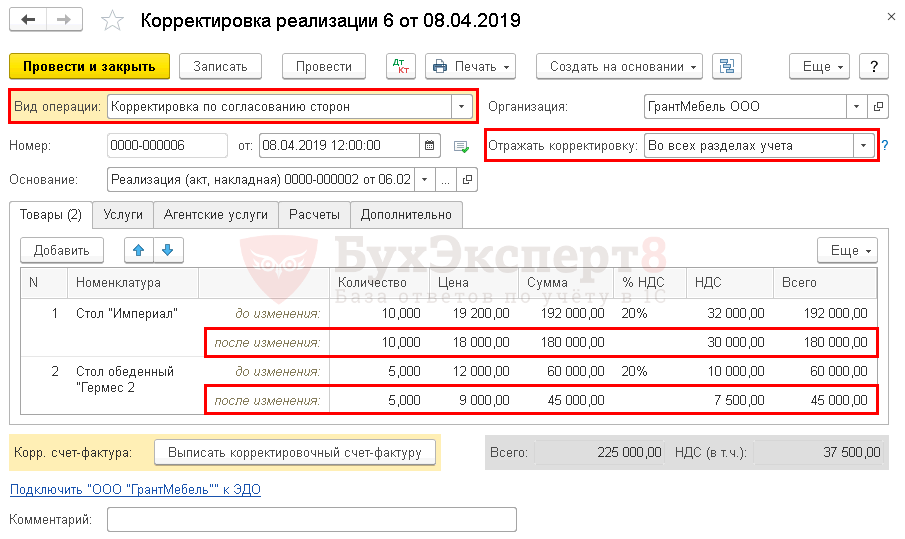

Оформление продавцом корректировочных документов для покупателя

Пример 3

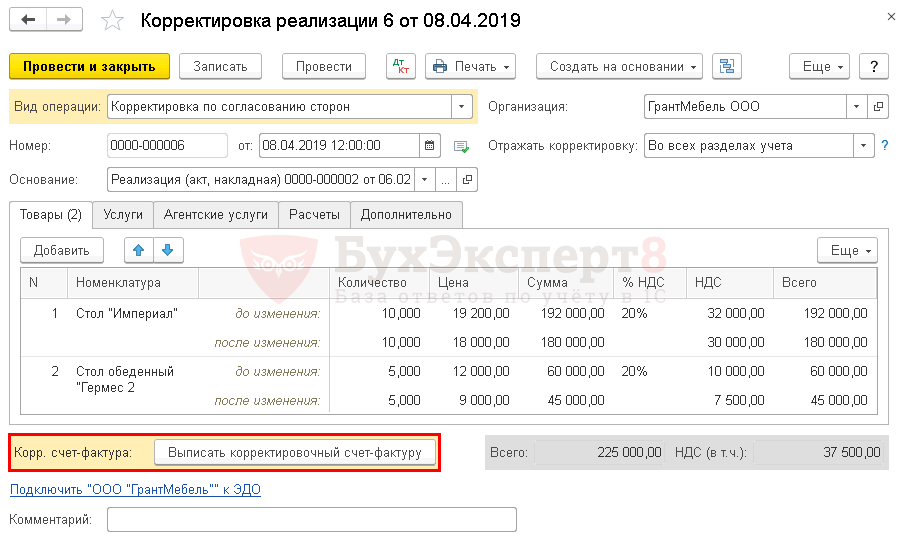

Выставление продавцом корректировочного документа в программе вводится на основании документа Корректировка реализации с видом операции Корректировка по согласованию сторон. Корректировочный счет-фактура отражается отдельным документом. Кроме этого, в программе предусмотрена возможность повторной корректировки первичных документов и счетов-фактур.

Документ Корректировка реализации можно ввести на основании документа Реализация товаров и услуг, который подвергается изменению, тогда табличная часть документа заполнится данными по содержанию и стоимости услуг до корректировки.

Дальше документ заполняется следующим образом (рис. 5):

Рис. 6. Соглашение об изменении стоимости

Для формирования отдельного первичного документа, фиксирующего новую стоимость оказанных услуг, можно воспользоваться печатной формой Соглашение об изменении стоимости, которую предлагает программа в составе команд, вызываемых по кнопке Печать. В печатной форме соглашения указываются номер и дата корректировки, а также номер и дата первоначального акта об оказании услуг (рис. 6).

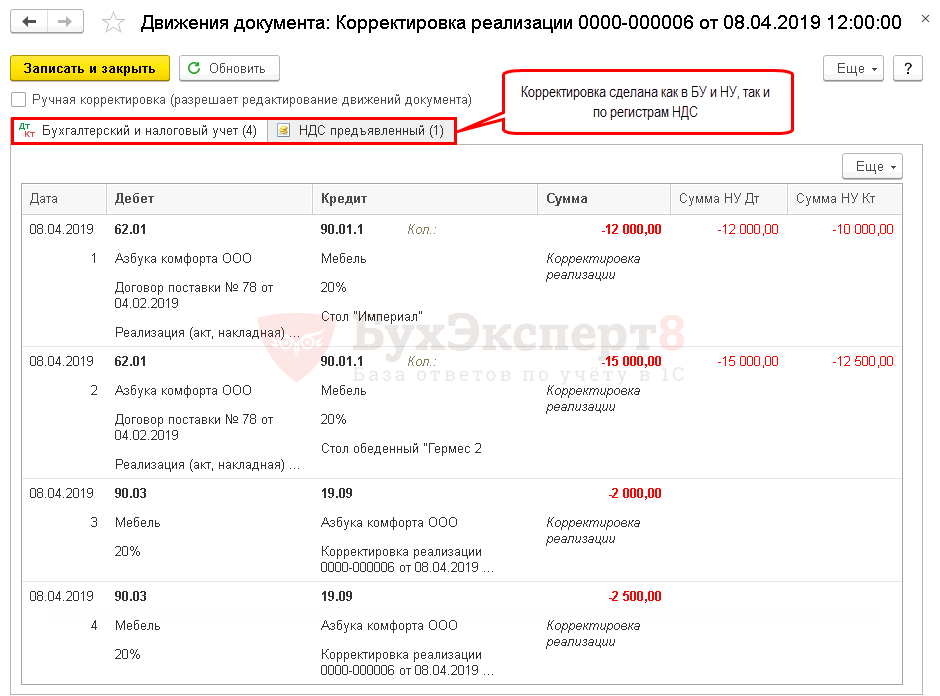

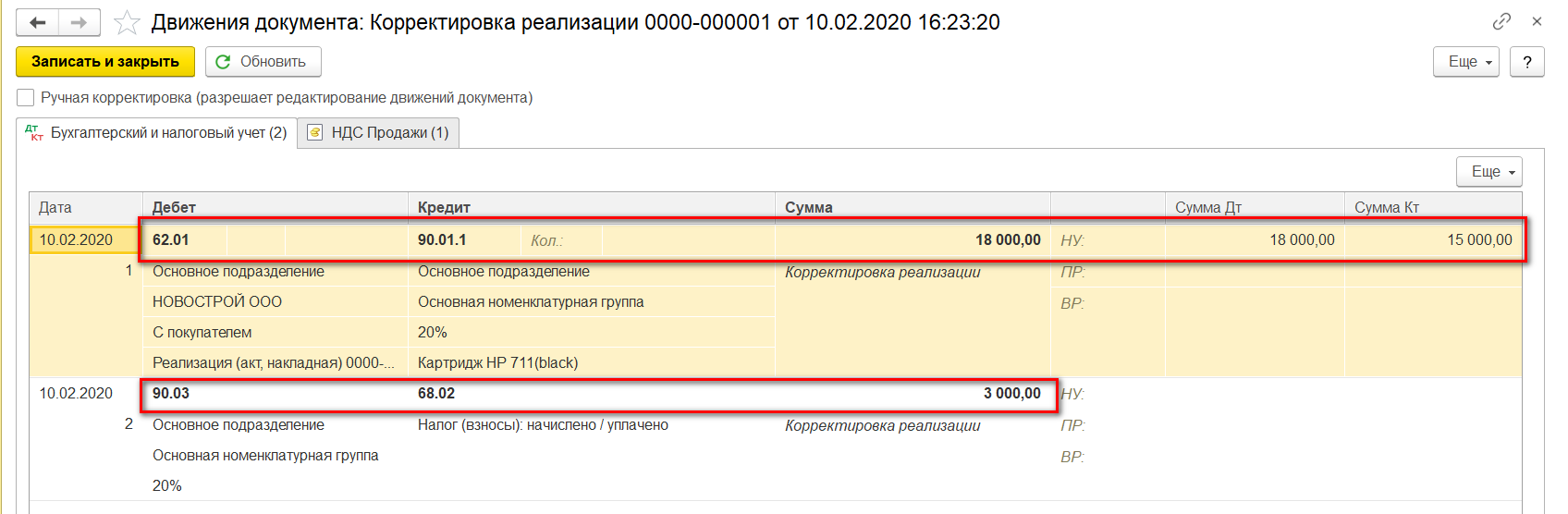

В результате проведения документа Корректировка реализации формируются следующие бухгалтерские проводки:

СТОРНО Дебет 62.01 Кредит 90.01.1

— на сумму уменьшения стоимости реализации;

СТОРНО Дебет 90.03 Кредит 19.09

— на сумму НДС по уменьшению стоимости реализации.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для тех счетов, где поддерживается налоговый учет (счетов с признаком НУ).

В регистр накопления НДС предъявленный, отражающего информацию о суммах НДС, предъявленных поставщиками и подрядчиками, вводится запись с видом движения Приход и событием Предъявлен НДС к вычету на сумму уменьшения стоимости реализации.

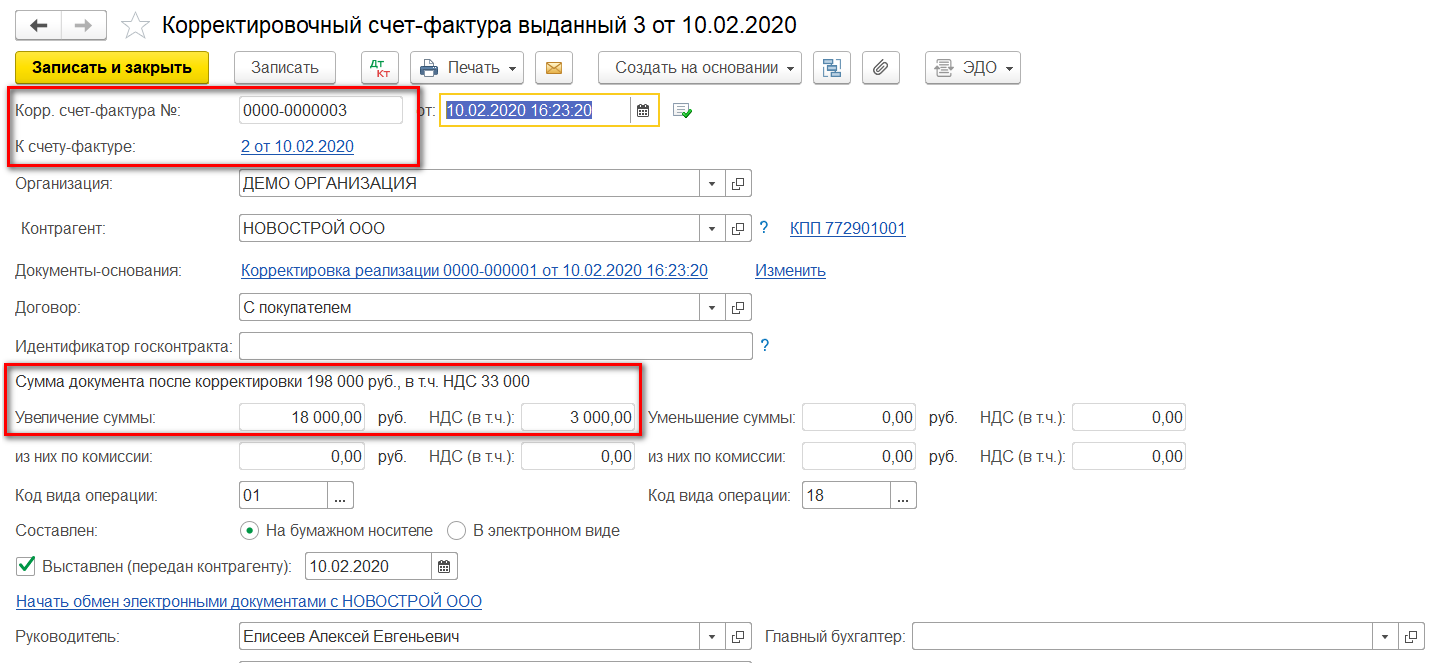

Для создания корректировочного счета-фактуры на основании документа Корректировка реализации, необходимо нажать кнопку Выписать корректировочный счет-фактуру.

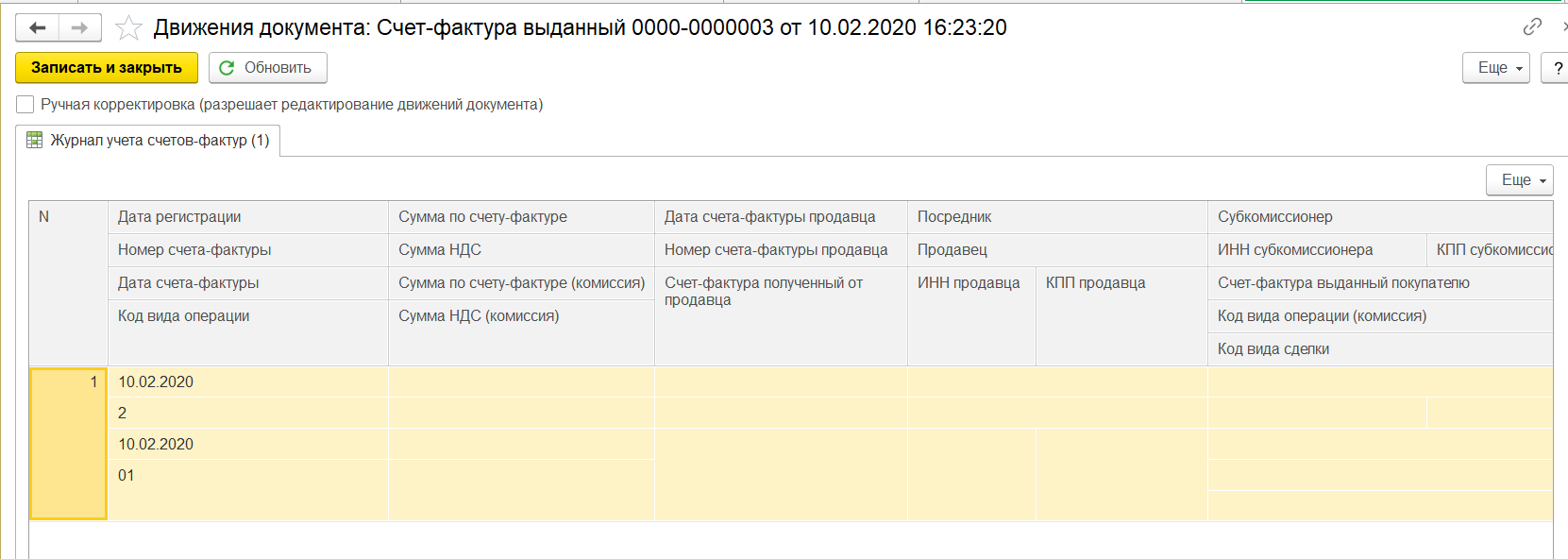

После проведения документа Корректировочный счет-фактура выданный будет внесена запись в регистр сведений Журнал учета счетов-фактур с признаком Корректировка.

Продавец может вводить документ Корректировка реализации также и на основании документов: Акт об оказании производственных услуг, Отчет комиссионера (принципала) о продажах, Корректировка реализации.

Для регистрации исправлений в документах, полученных покупателем от продавца, необходимо использовать документ Корректировка поступления (с видами операций Исправление в первичных документах или Корректировка по согласованию сторон). Документ Корректировка поступления можно вводить на основании следующих документов:

Как сделать корректировочную счет фактуру по реализации

Для ввода корректировочной счет фактуры в 1С 8.3 необходимо нажать на кнопку «Создать на основании» — «Корректировочная счет-фактура»:

Казалось бы, должен быть создан новый документ «Счет фактуры», но на самом деле откроется форма «Корректировки реализации«, где необходимо указать расхождения с изначальной накладной. В нашем примере укажем, что товара в первой строке уменьшилось на 1000 единиц, а во второй строке цена стала меньше на 50 рублей:

Чтобы зафиксировать изменения реализации, необходимо нажать на кнопку «Провести». Следующий шаг — ввод корректировки уже счета-фактуры. Для этого необходимо нажать на кнопку «Выписать корректировочный счет-фактура«:

Кнопка заменится ссылкой на созданное изменение, значит, всё сделано верно:

Последний этап — распечатка полученных документов. Сделать это можно из «Корректировки реализации» точно так же, как это делается в простом документе. Кнопкой «Печать» — «Счет-фактура»:

Откроется форма 1C для печати первичного документа со всеми заполненными полями:

Наше видео про выписке корректировочного счета-фактуры в 1С Бухгалтерия 8.3:

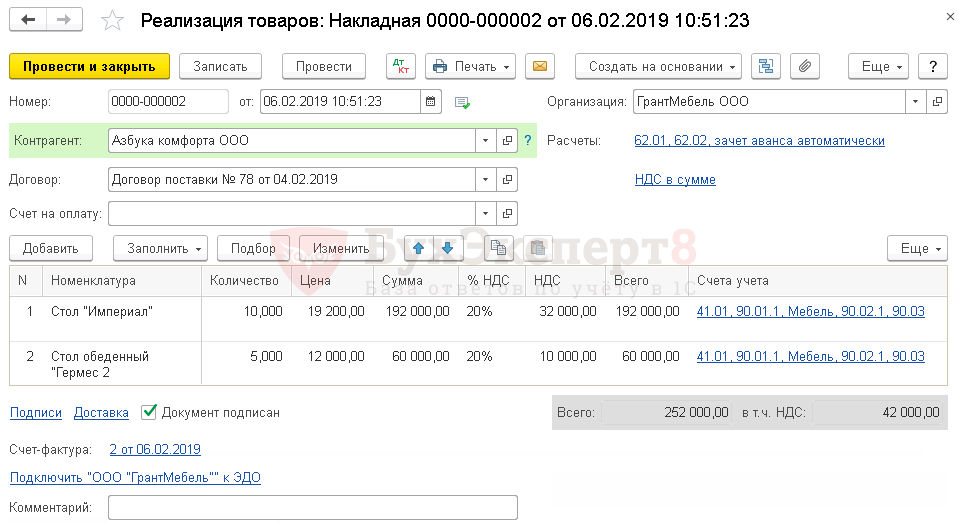

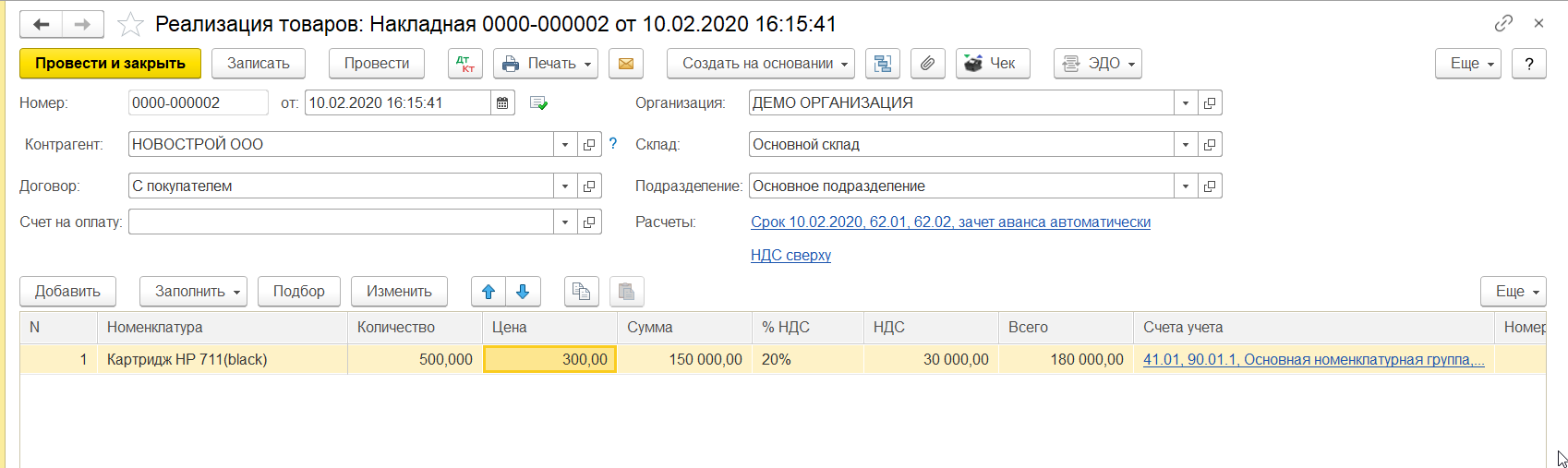

Реализация товаров

Оформите документ Реализация (акт, накладная) вид операции Товары (накладная).

Проводки

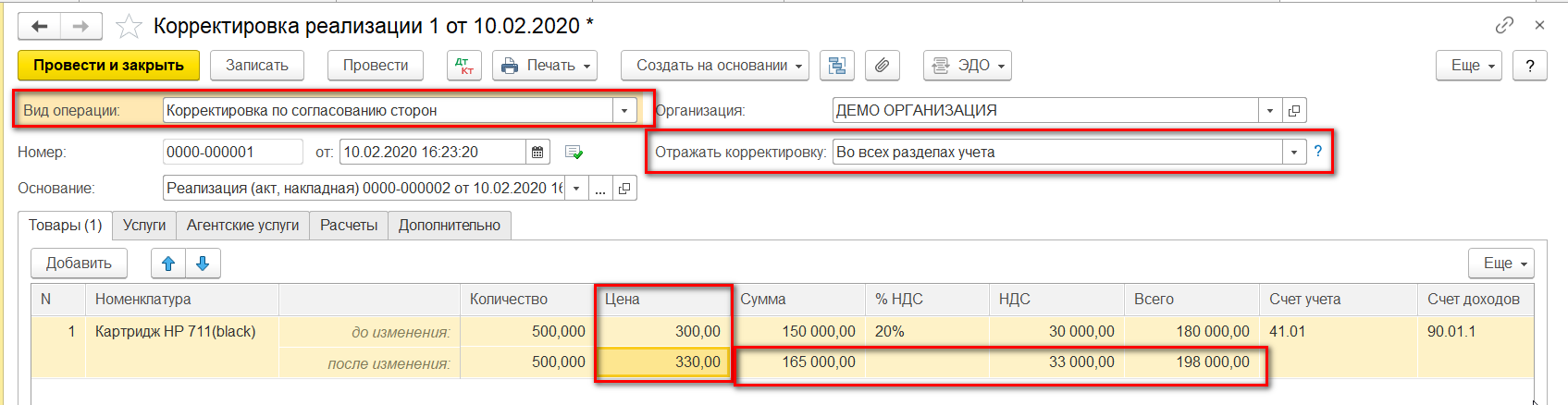

Корректировка стоимости

Оформите документ Корректировка реализации на основании документа Реализация (акт, накладная).

Обратите внимание на заполнение полей:

- Вид операции — Корректировка по согласованию сторон, т. к. стоимость уменьшилась в связи с применением ретро-скидки, а не с неправильно выписанными документами;

- Отражать корректировку — Во всех разделах учета, т. к. изменение стоимости отражается не только по НДС, но также в БУ и НУ.

Вкладка Товары заполнится автоматически реализованными товарами, по которым нужно изменить сумму по строке после изменения.

Проводки

Составьте КСФ по кнопке Выписать корректировочный счет-фактуру.

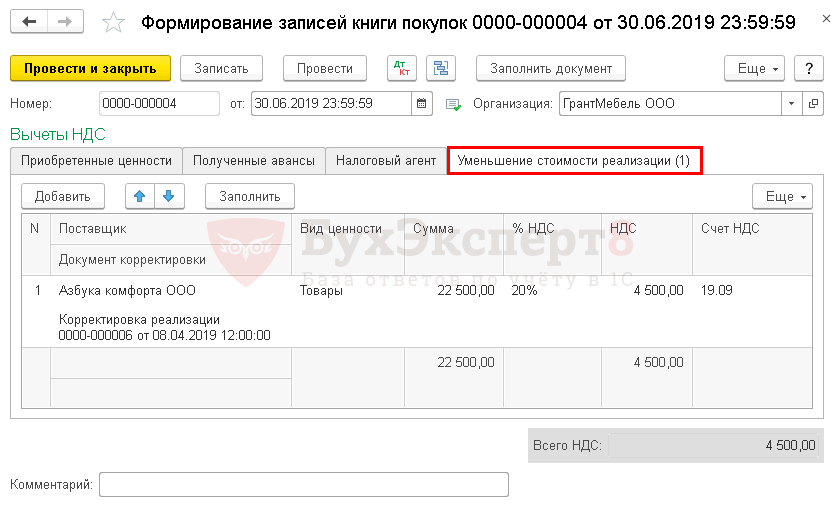

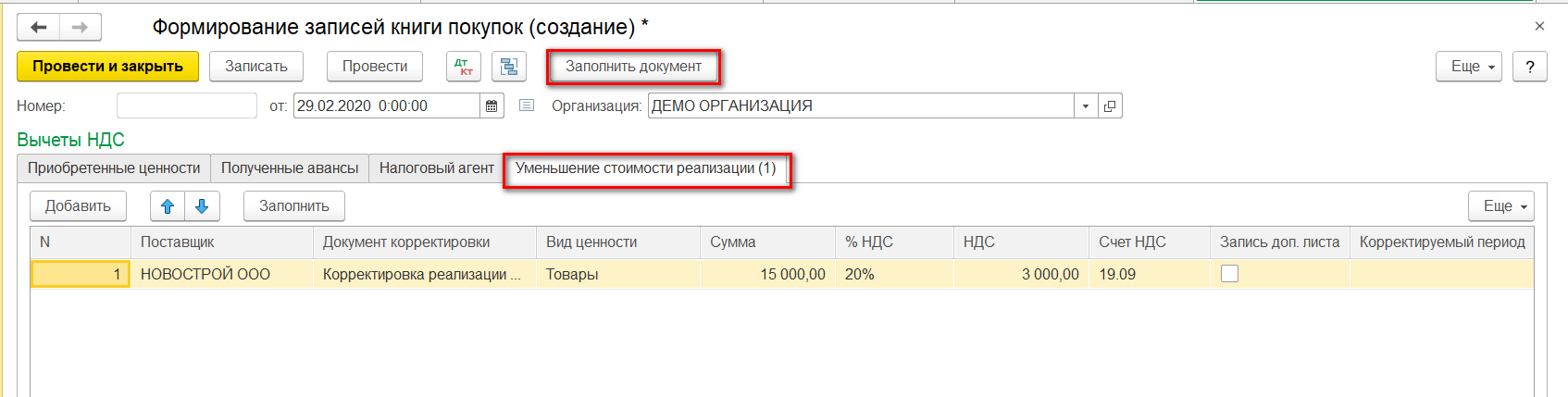

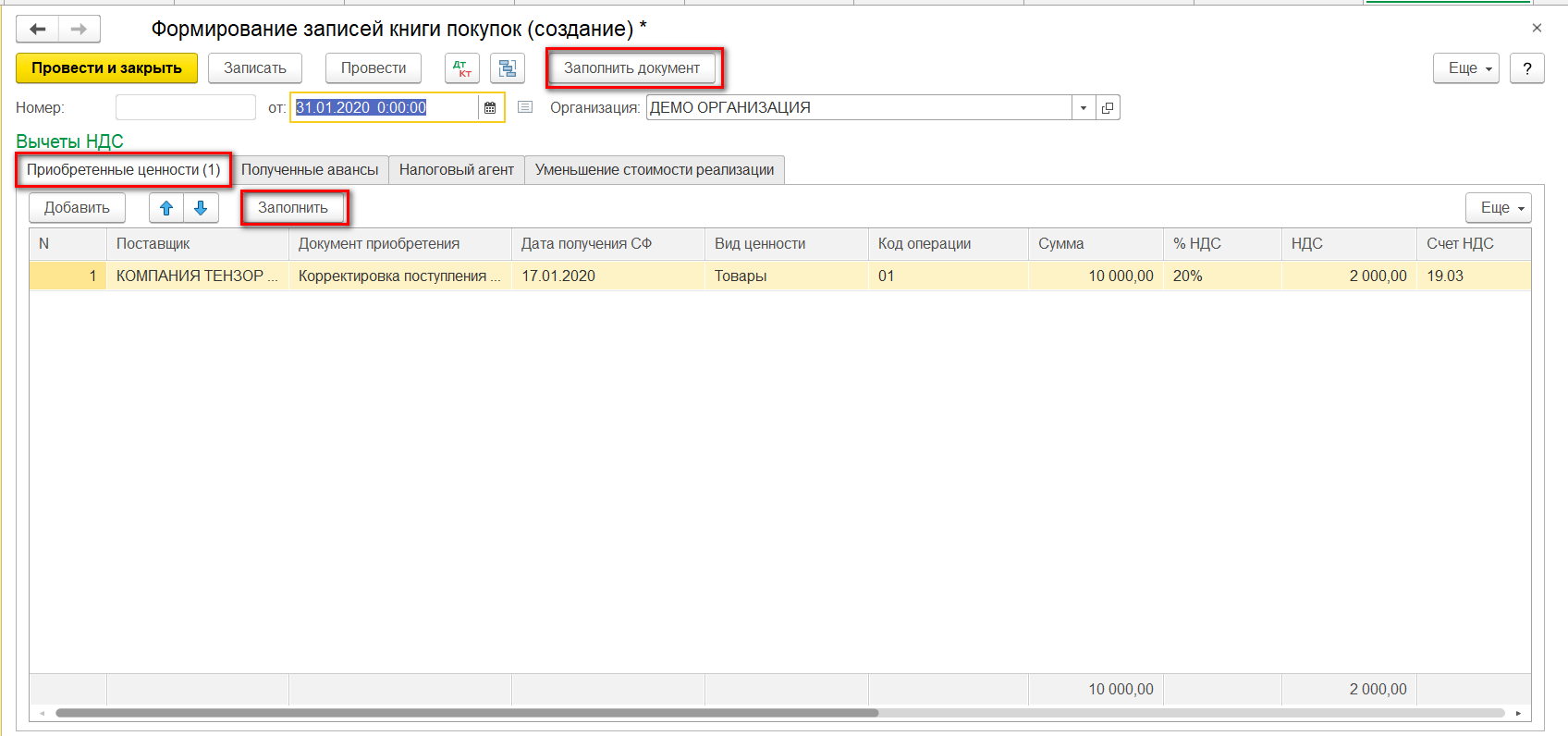

Принятие НДС к вычету

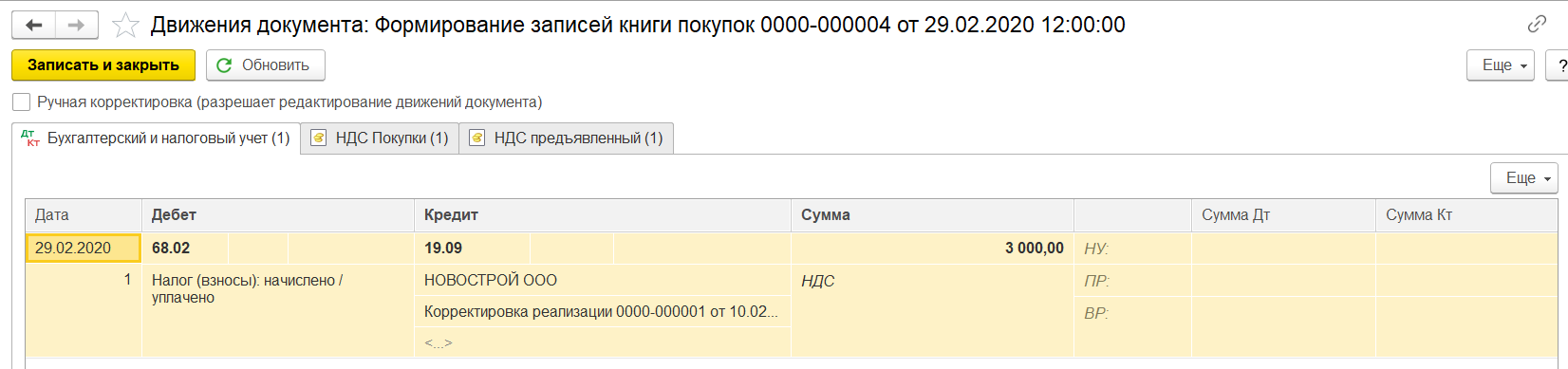

Примите НДС к вычету в 1С документом Формирование записей книги покупокв разделе Операции — Закрытие периода — Регламентные операции НДС. Для автоматического заполнения вкладки Уменьшение стоимости реализации необходимо воспользоваться кнопкой Заполнить.

Проводки

См. также Как обезопасить себя от случайных корректировок в закрытых периодах

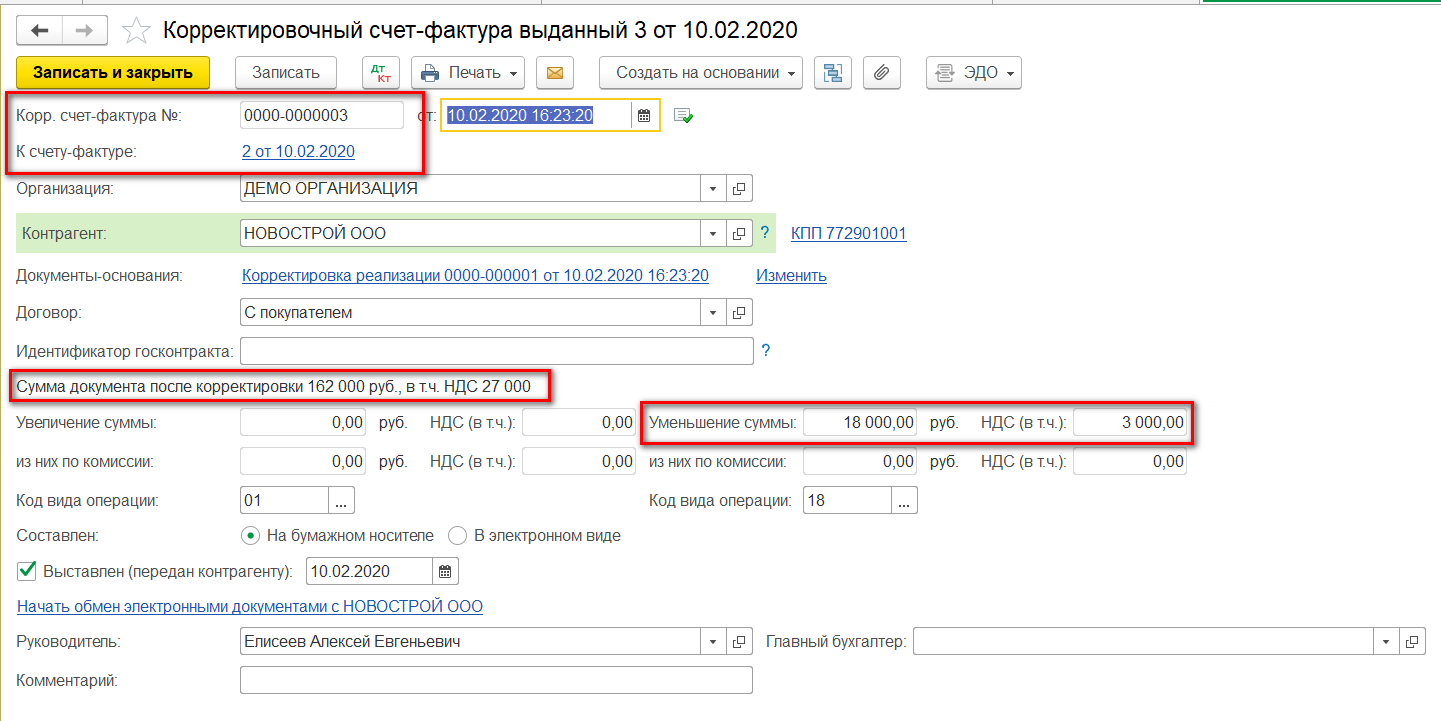

Корректировочный счет-фактура в 1С у продавца

Возьмем тот же самый Пример 1, только покажем его отражение у продавца.

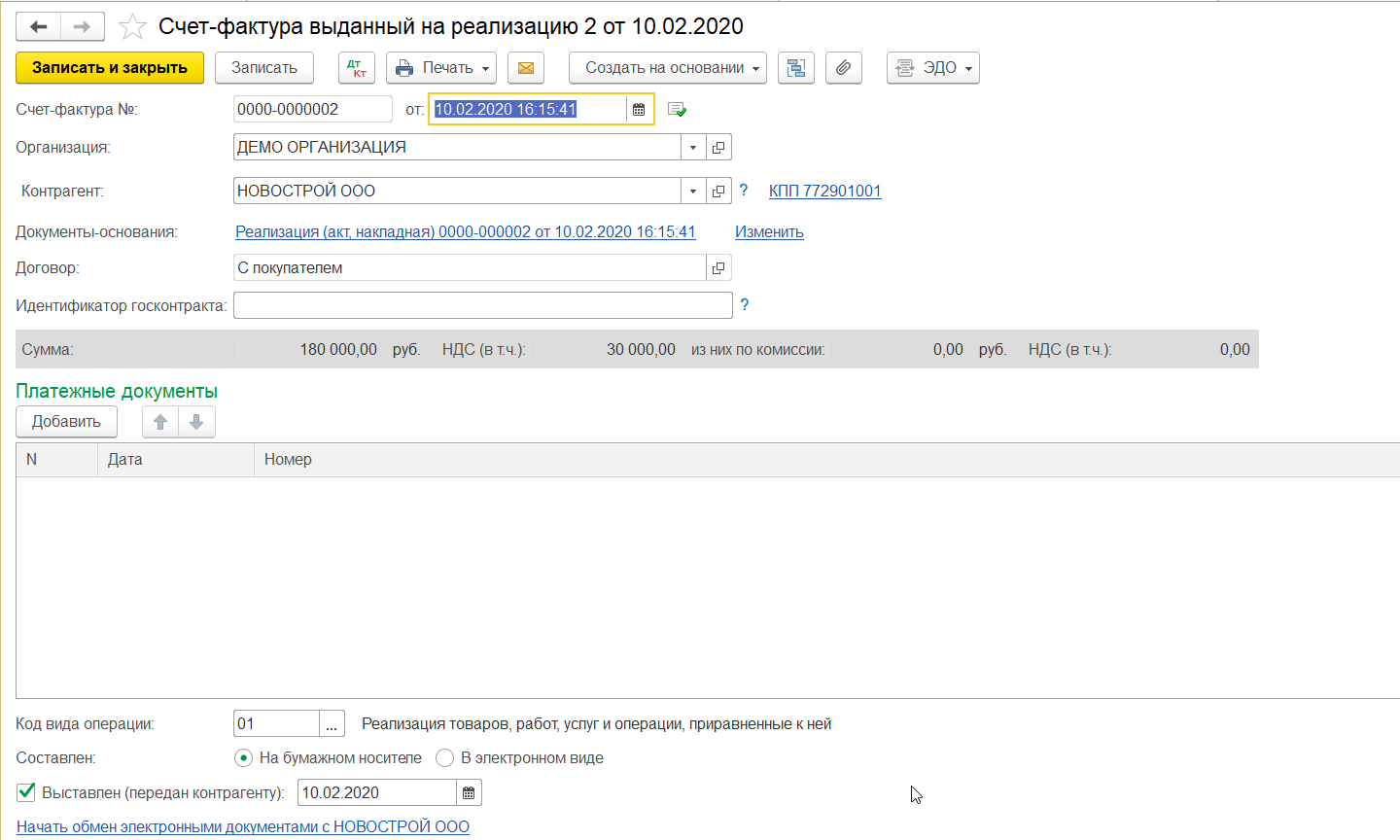

У нас есть первичный документ и СФ на реализацию.

Рис.20 Счет-фактура на реализацию

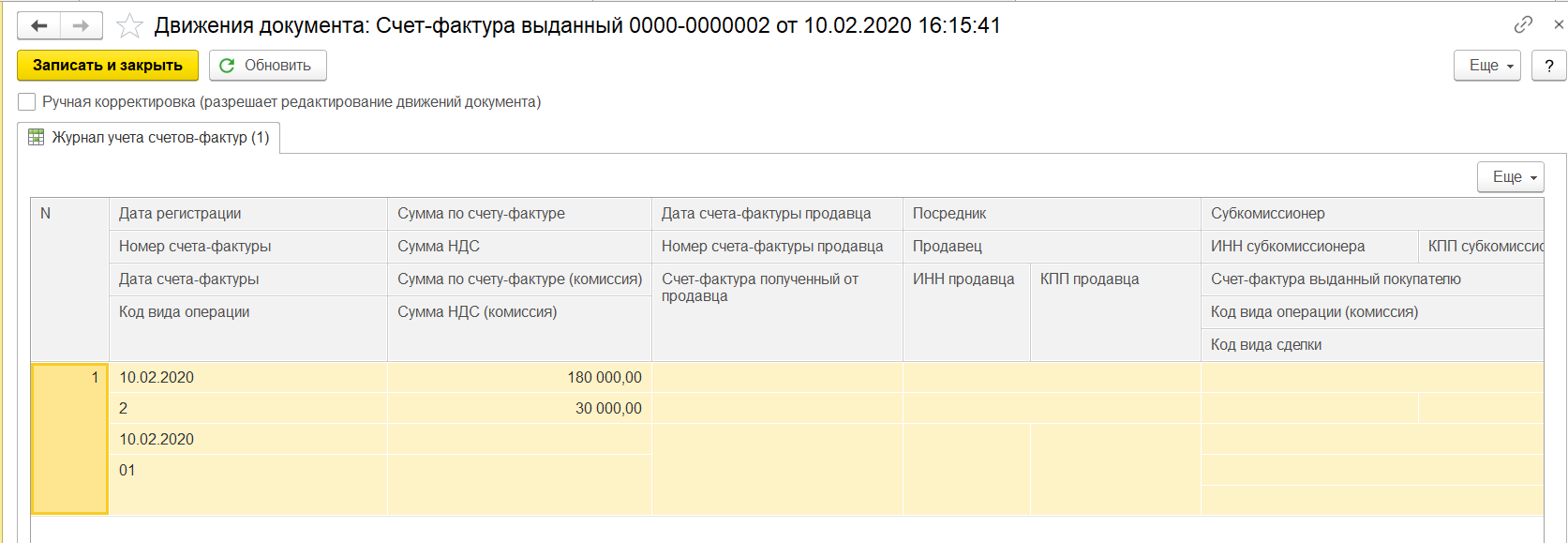

Рис.21 Движения документа

Рис.22 Счет-фактура на реализацию

Рис.23 Движения документа

Внесем в него изменения.

Рис.24 Изменения в документе

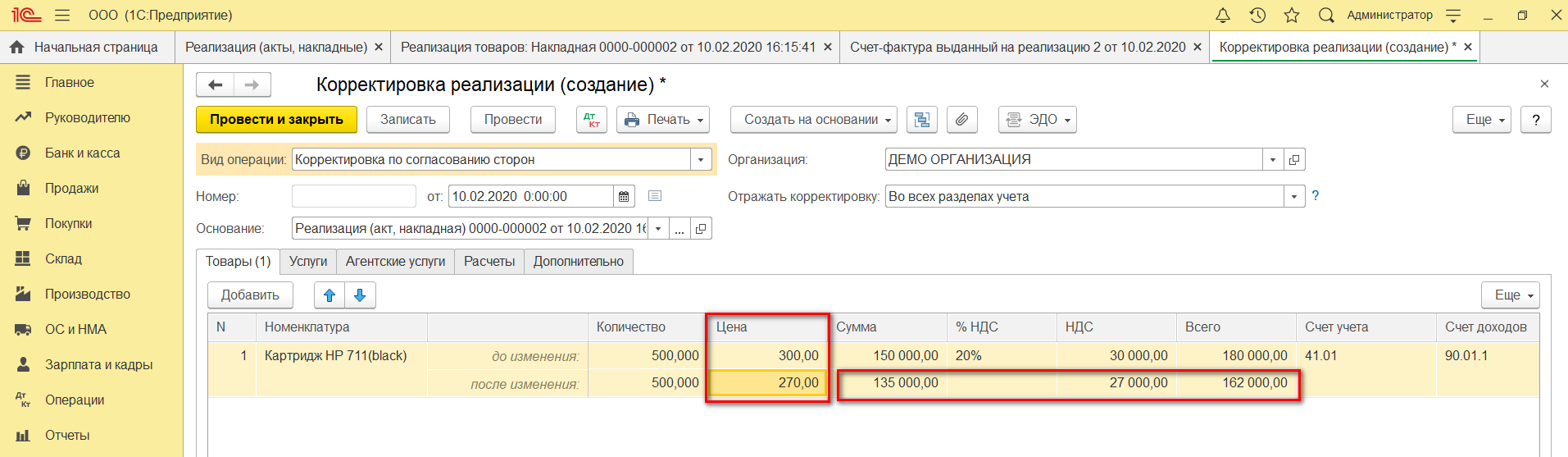

Уменьшим цену реализации, остальные суммы пересчитываются автоматически.

Рис.25 Корректировка реализации

После проведения смотрим проводки.

Рис.26 Движение документа

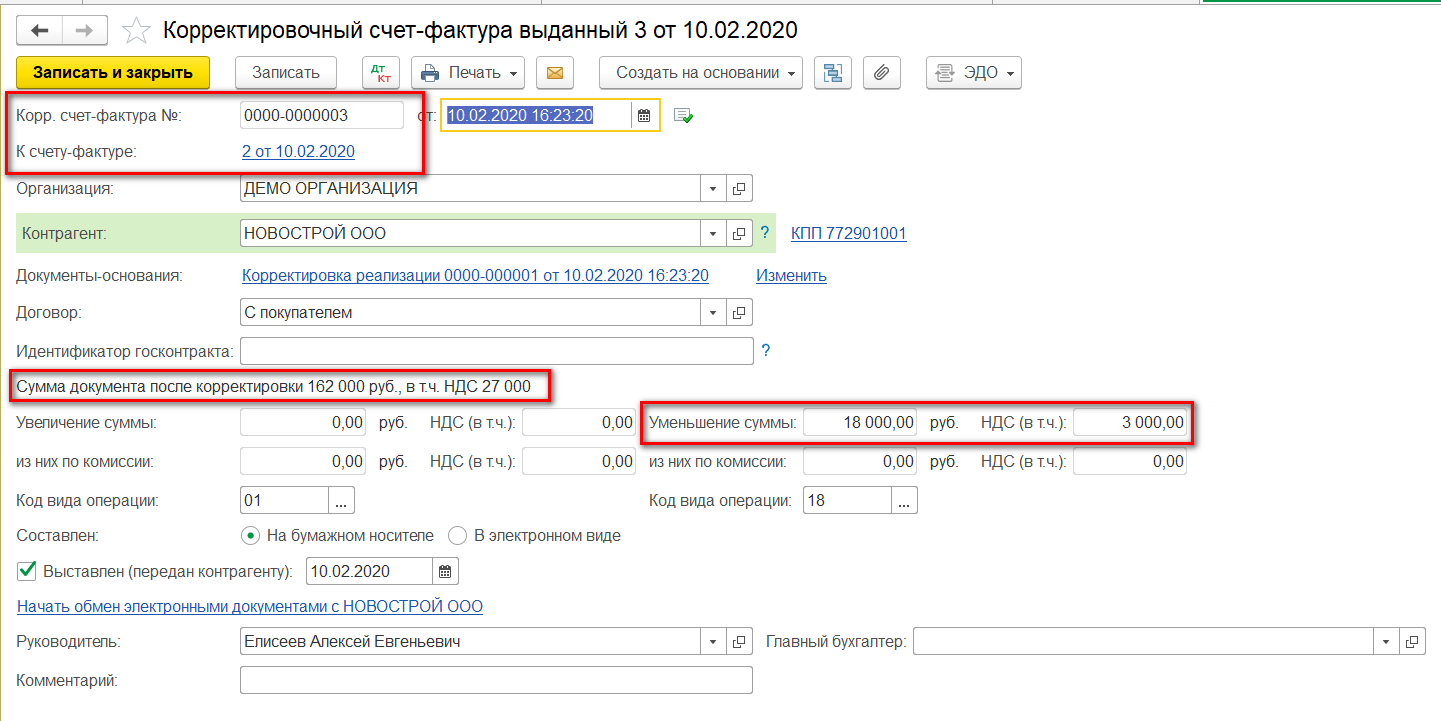

Зарегистрируем корректировочный счет-фактуру.

Рис.27 Корректировочный счет-фактура

Рис.28 Движения документа

Далее для отражения в регламентированной отчетности корректировки следует сформировать записи книги покупок. Кнопка «Заполнить документ» автоматически их формирует, данные из примера отображаются на вкладке, посвященной уменьшению стоимости реализации.

Рис.29 Формирование записей книги покупок

Рис.30 Движения документов

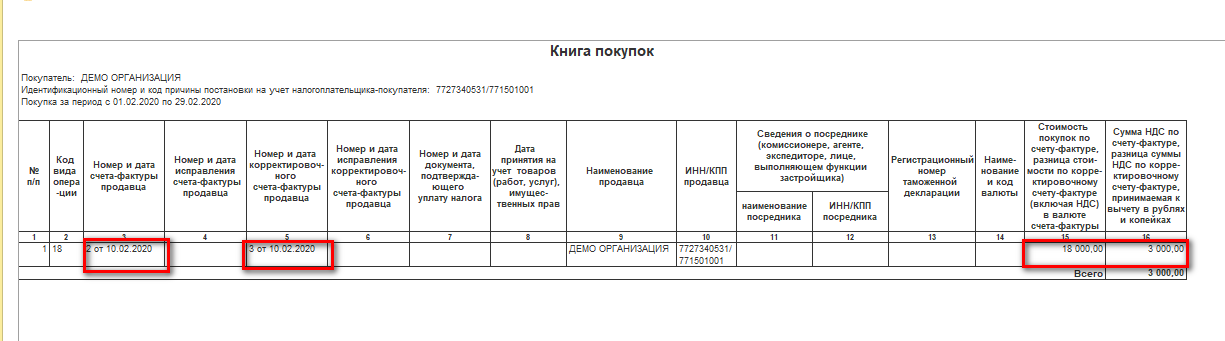

Теперь можно увидеть данные в книге покупок.

Рис.31 Книга покупок

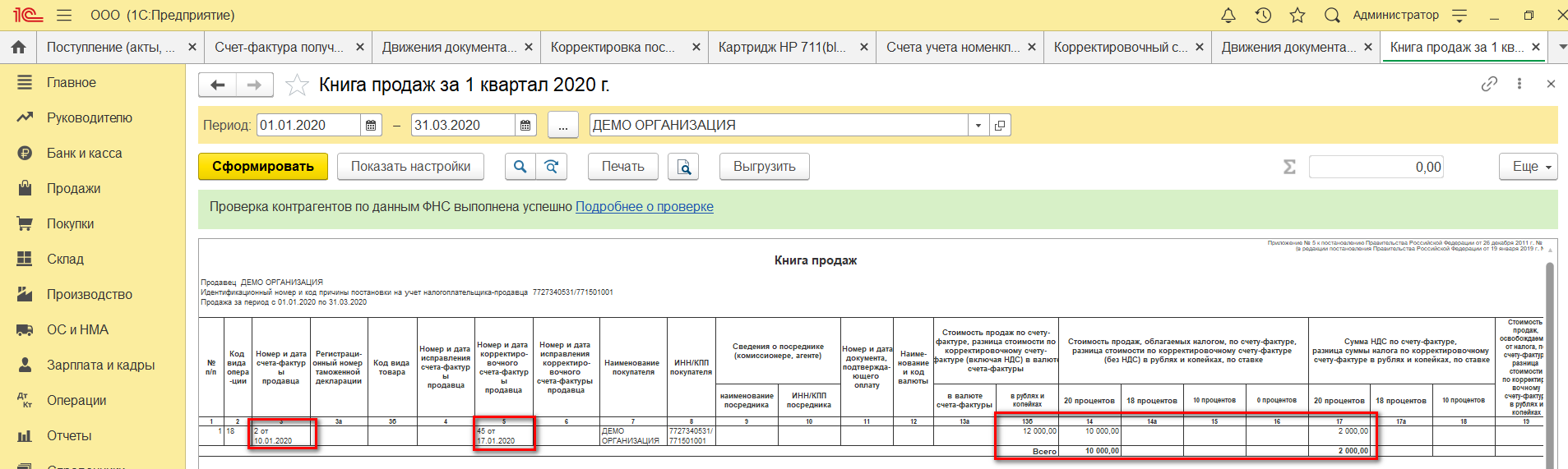

Следующий вариант корректировки – продавец увеличил стоимость. Алгоритм во многом схож, КСФ отражаем в книге продаж.

Рис.32 Корректировка реализации

Рис.33 Движения документа

Рис.34 Корректировочный счет-фактура

Рис.35 Движения документа

Рис.36 Книга продаж

Два документа – один квартал

Продажа

Как указано в вышеупомянутом письме ФНС от 2018 г., корректировочный счет-фактура теперь в любом случае выписывает поставщик

Вернули нам товар или же мы решили что-то откорректировать в проданной партии, не важно. Главное для нас, что произошло это в течение одного квартала

А так как лучше один раз увидеть, чем сто раз услышать, то на примере «1С: Бухгалтерия предприятия 8.3» покажем, как реализовать это в базе.

27.09 была сделана продажа, 29.09. одну товарную позицию вернули, что мы и отразили в корректировке: оставив пустыми количество и сумму в графе «После изменения», выписываем счет-фактуру и проводим документ. Далее в обычном порядке заполняем регламентные операции по НДС. Заполнив операцию «Формирование записей книги покупок» заходим во вкладку «Уменьшение стоимости реализации» и видим там нашу корректировку. В графе «Корректируемый период» указываем дату корректировки и в графе «Исправленный счет-фактура» выбираем нашу корректировку. Доплисты мы не формируем, так как наши операции произошли внутри одного квартала. Проводим документ и перемещаемся в Книгу покупок.

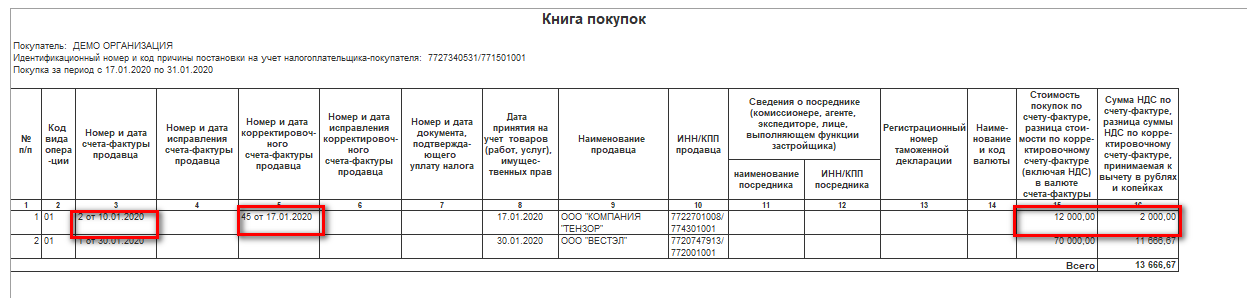

Лист Книги покупок я отражу в несколько усеченном виде, оставив только те графы, которые заполняются. В настройках выбираем интересующего нас контрагента и формируем операции по нему. В ней мы видим, данные по нашему первичному документу, дату корректировки и сумму уменьшаемого НДС.

Книга покупок

Покупатель: ООО «1С»

Идентификационный номер и код причины постановки на учет налогоплательщика-покупателя: 6161000000/611301001

Покупка за период с 01.07.2019 по 30.09.2019

Покупка

Мы решили вернуть поставщику товар в течение одного квартала после покупки. Он выставил нам корректировочный счет-фактуру, мы отразили ее у себя документом «Корректировка поступления». Проверили, что в первичном счете-фактуре у нас стоит флаг в поле «Отразить вычет НДС в книге покупок датой получения», иначе сумма накладной-основания, уже принятая к вычету, не отразится сторнирующей записью в Книге покупок, и мы дважды уменьшим налог. Далее формируем регламентные операции и в «Формировании записи книги покупок» находим нашу корректировку во вкладке «Приобретенные ценности». Для легкого поиска всех корректировок можно воспользоваться следующим методом: кликаем по любой ячейке в графе «Исправленный счет-фактура», далее в самом поле, где отражены операции, в правом верхнем углу выбираем кнопку «Еще», кликаем по ней и выбираем пункт «Сортировать по убыванию», после этого программа в верхние строчки отправит накладные, по которым были созданы корректировки.

Проводим документ и формируем Книгу покупок. В ней отражается первичный счет-фактура, следующей строчкой он же только с минусовой суммой (сторно), далее корректировочный счет-фактура. Все отразилось в одной книге без доплистов.

Отражение корректировочного счета-фактуры в книге покупок и продаж

До утверждения Правительством РФ необходимых документов составление и выставление счетов-фактур (в том числе, корректировочных), ведение журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж осуществляются с учетом тех требований, которые действовали до вступления в силу Закона N 245-ФЗ. Таким образом, корректировочный счет-фактура, как и обычный счет-фактура, подлежит регистрации в книге покупок и продаж.

Права и обязанности продавца/покупателя в случае выставления/получения корректировочного счета-фактуры обобщены в таблице.

Права и обязанности продавца и покупателя

Увеличение цены (тарифа) и/или количества (объема)

Обязан доначислить сумму налога, подлежащую доплате покупателем по корректировочному счету-фактуре, в периоде отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав (п. 10 ст. 154 НК РФ)

Вправе принять сумму налога, подлежащую доплате продавцу по корректировочному счету-фактуре, к вычету по факту получения корректировочного счета-фактуры (п. 13 ст. 171 и п. 10 ст. 172 НК РФ)

Уменьшение цены (тарифа) и/или количества (объема)

Вправе принять сумму налога к уменьшению по корректировочному счету-фактуре к вычету по факту составления корректировочного счета-фактуры (п. 13 ст. 171 и п. 10 ст. 172 НК РФ)

Обязан восстановить сумму налога к уменьшению по корректировочному счету-фактуре, ранее принятую к вычету, по факту согласованного сторонами изменения стоимости или получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ)

Обращаем внимание, что в случае увеличения стоимости продавец обязан увеличить налоговую базу по НДС в периоде отгрузки. Таким образом, если операция реализации была совершена в предыдущем квартале или ранее, то продавец обязан:

Таким образом, если операция реализации была совершена в предыдущем квартале или ранее, то продавец обязан:

1) зарегистрировать корректировочный счет-фактуру в дополнительном листе к книге продаж, относящемуся к периоду отгрузки;

2) подать уточненную декларацию по НДС за период, в котором была отгрузка;

3) доплатить налог и уплатить пеню.

В случае уменьшения стоимости продавец вправе принять отрицательную разницу к вычету на дату составления корректировочного счета-фактуры при соблюдении остальных условий.

Для покупателя установлен следующий порядок.

В случае увеличения стоимости покупатель вправе принять к вычету суммы налога к доплате по корректировочному счету-фактуре. Сделать это можно при условии, что приобретенные товары (работы, услуги) предназначены для операций, облагаемых НДС.

В случае уменьшения стоимости покупатель обязан восстановить суммы налога в размере разницы между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения. Сделать это необходимо в налоговом периоде, на который приходится наиболее ранняя из следующих дат:

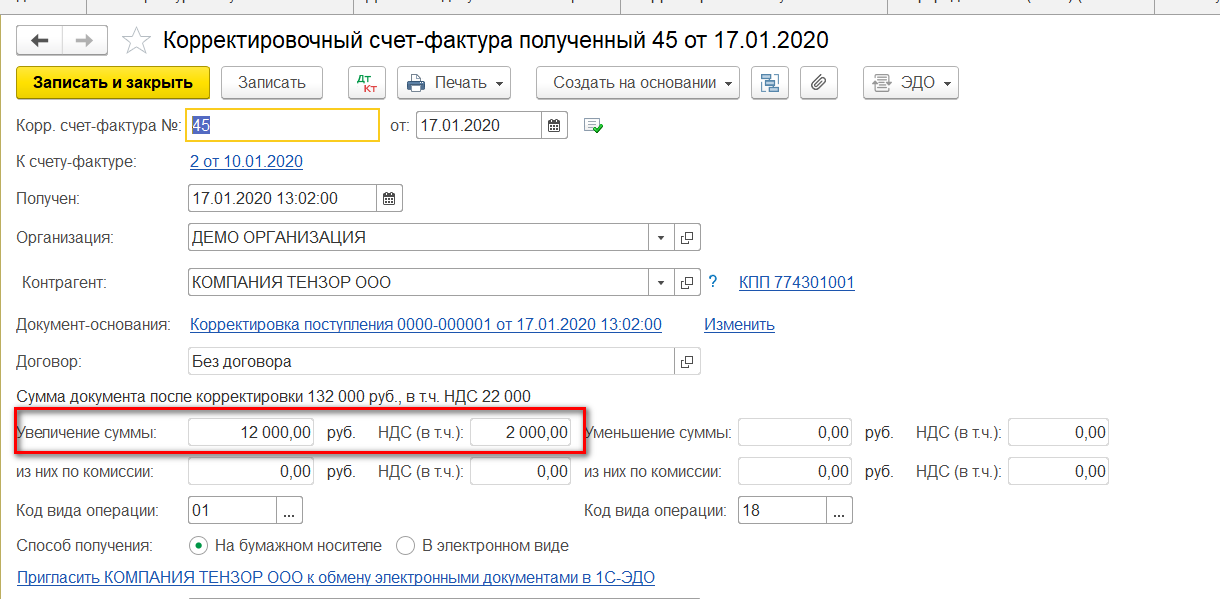

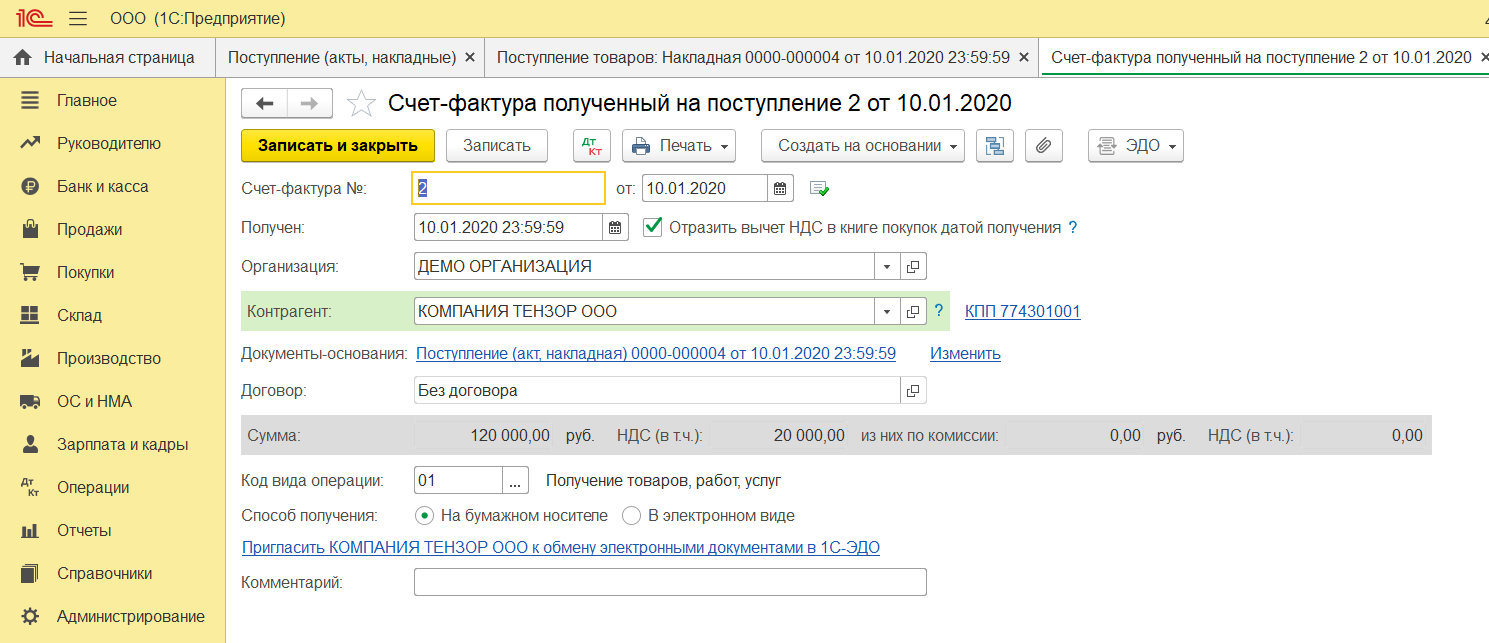

Корректировочный счет-фактура в 1С у покупателя

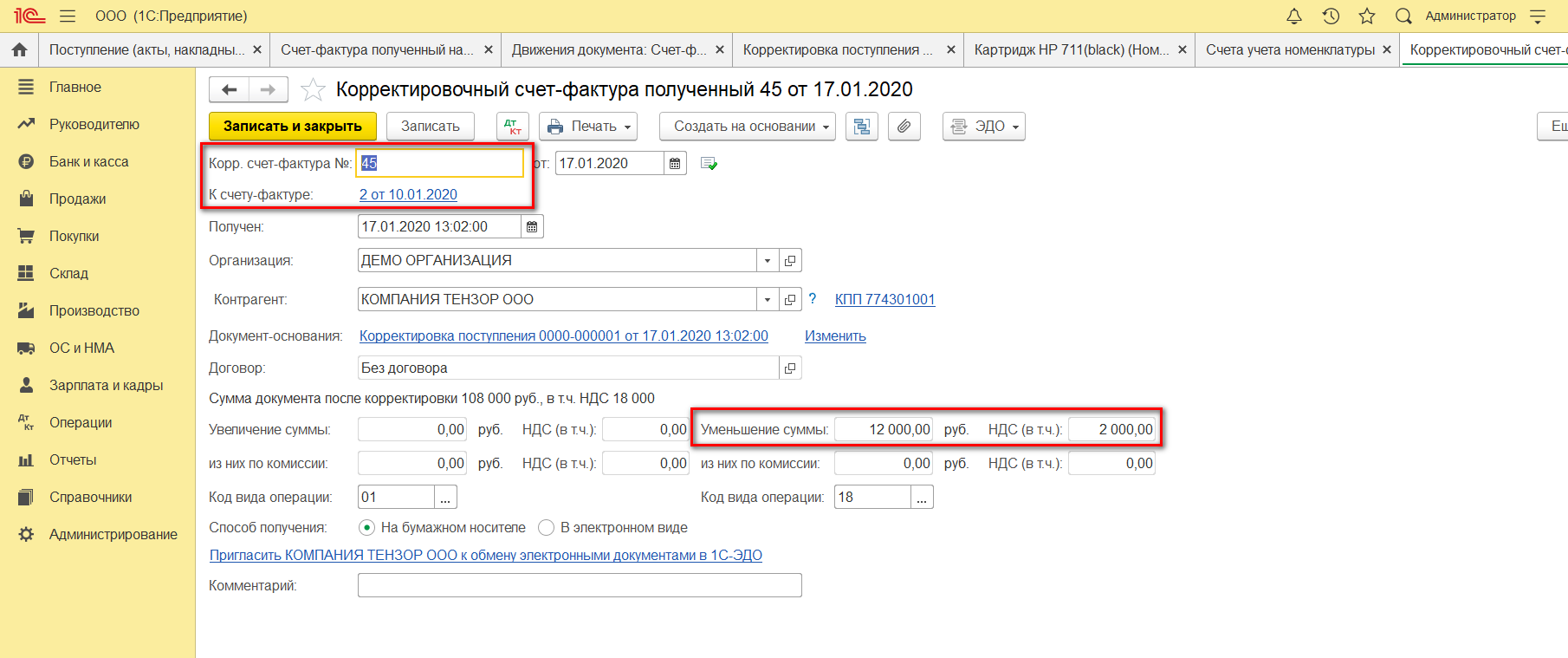

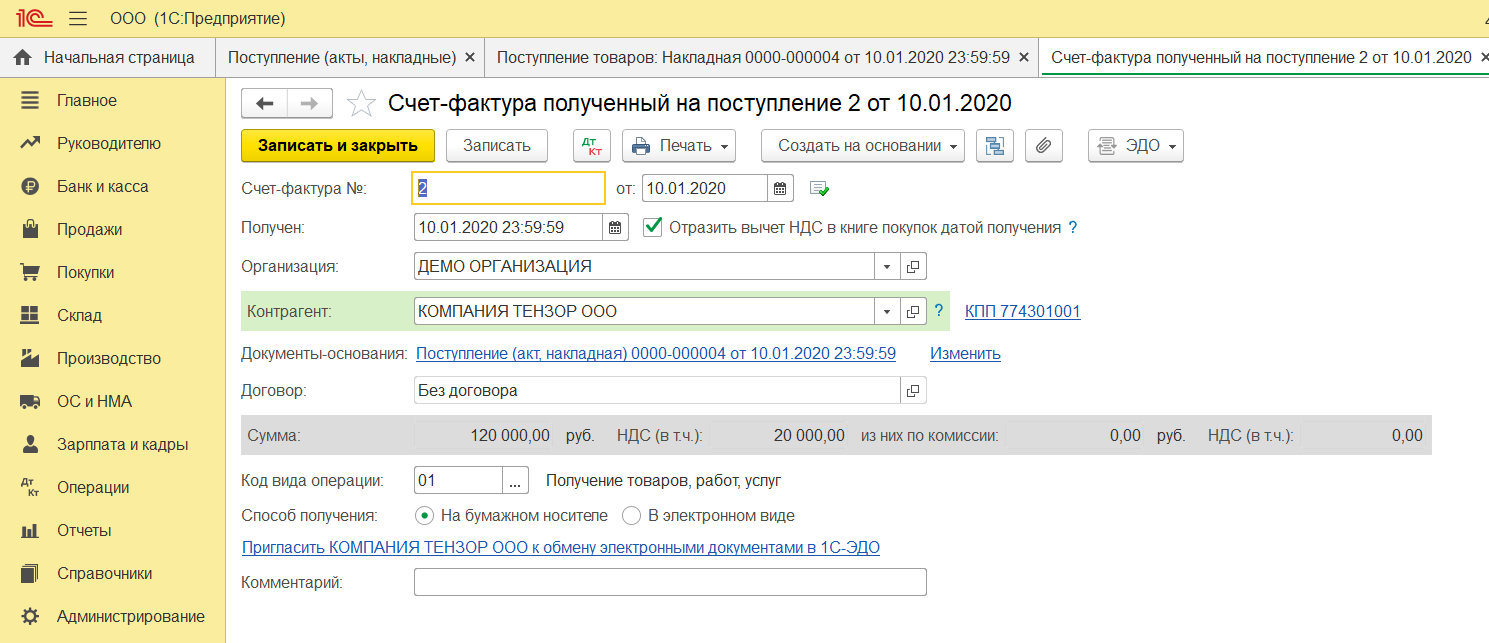

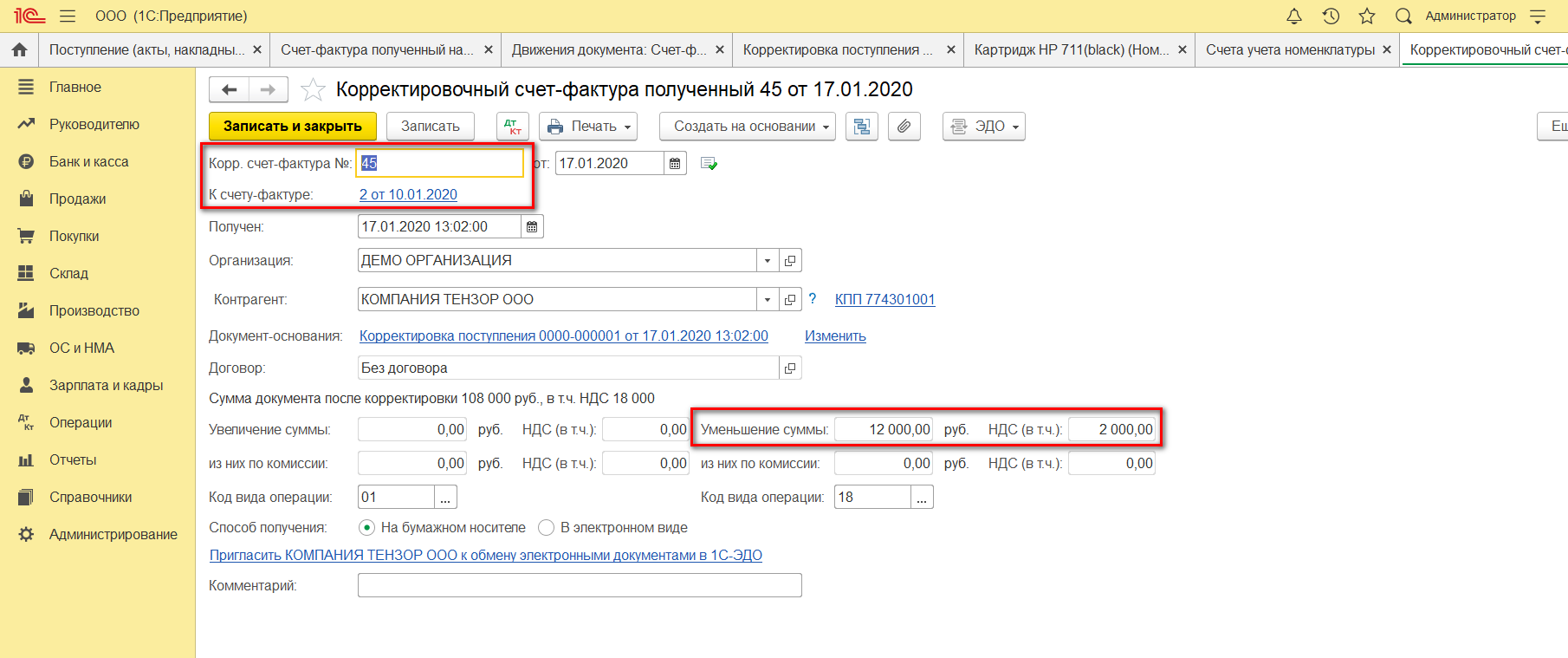

Пример 1. Покупатель получил в первом квартале СФ от Продавца на сумму 120000 руб, в т.ч. НДС 20000 руб. Во втором квартале стороны договорились об изменении цены в сторону уменьшения на 10%. Продавец во втором квартале выставил КСФ на сумму 108000 руб. в т.ч. НДС 18000 руб.

Сначала должен быть внесен первоначальный документ поставки (в нашем случае – товара) и данные первичной СФ. Порядок заполнения этих документов и проводки знакомы бухгалтерам, но если вопросы все-таки возникнут обращайтесь за помощью консультантов 1С, связавшись с нами любым удобным для вас способом. Мы с радостью вам поможем!.

Рис.1 Поступление товаров

Рис.2 Движения документа

Рис.3 Счет-фактура полученный на поступление

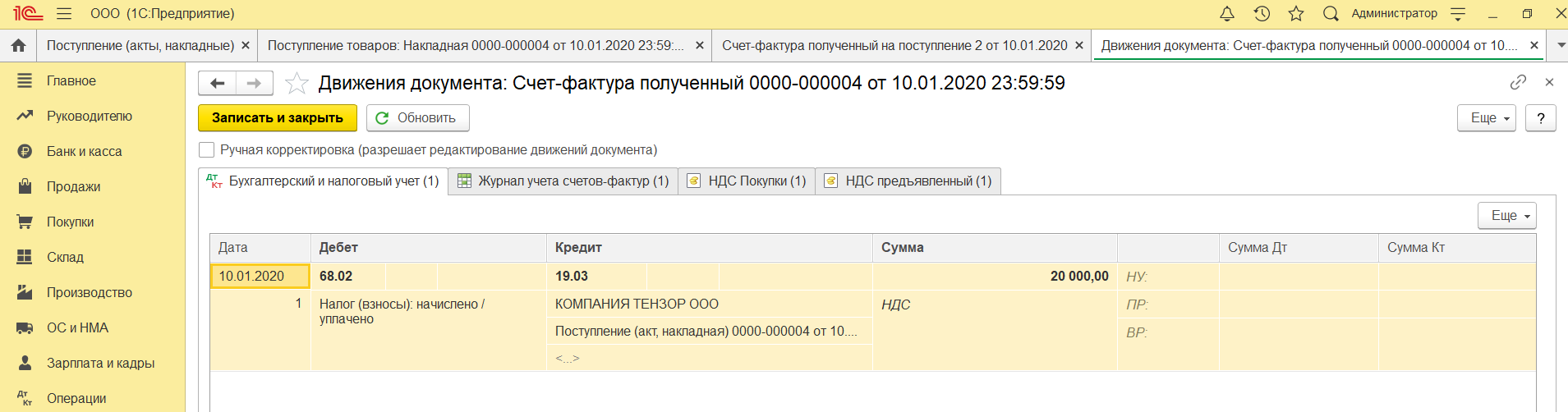

Рис.4 Движение документа

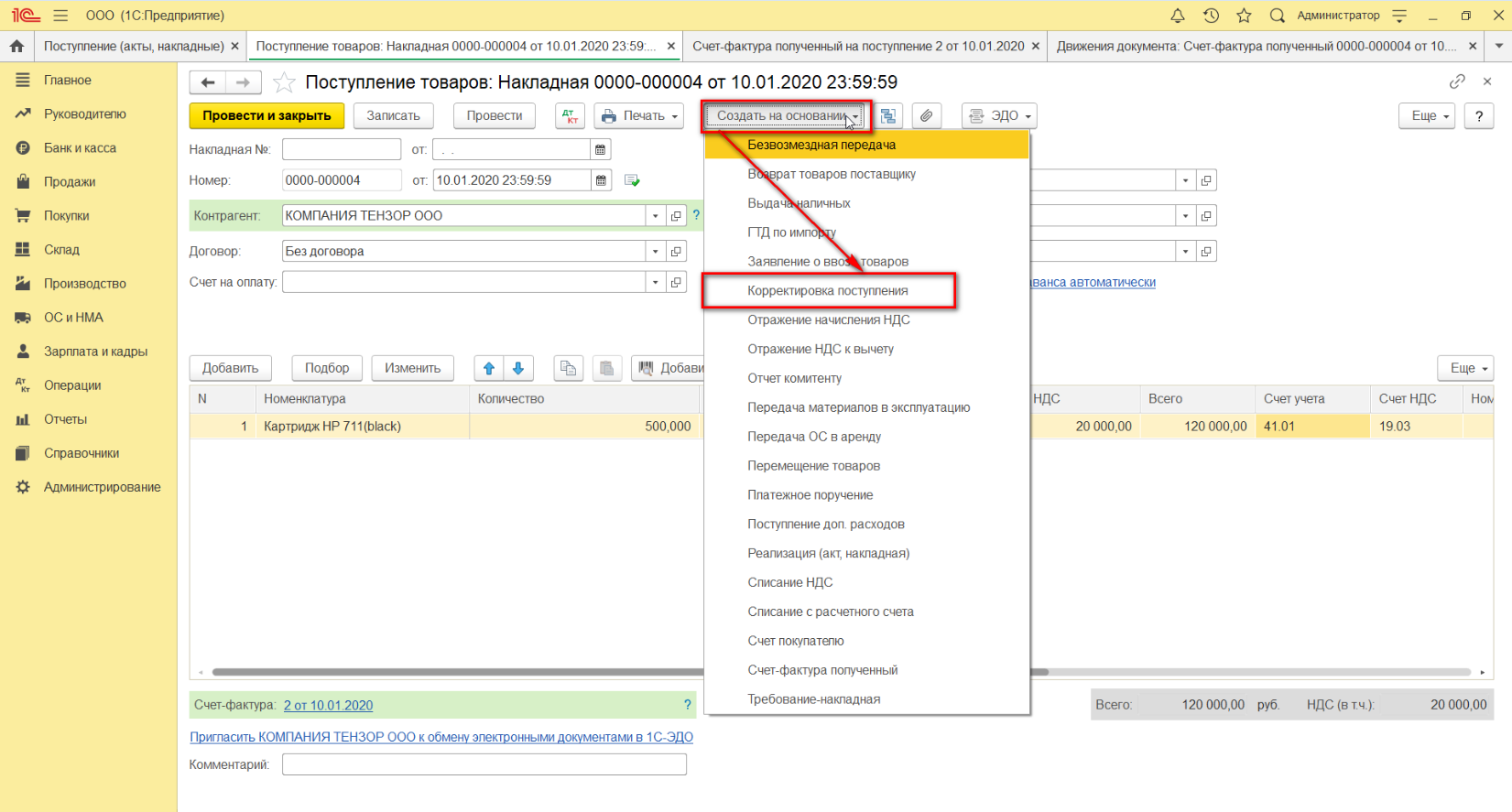

На основании поступления можно сделать корректировку.

Рис.5 Накладная

В документе корректировки настройками отмечаем порядок отражения изменений. Здесь следует указать, что корректировка выполняется по согласованию (видом операции еще может быть исправление ошибок, об этом позже).

На вкладке «Главное» оставляем установку «Восстановить НДС в книге продаж». Кроме того, можем по ситуации менять варианты, где отражать корректировку – во всех разделах учета или только по НДС. Мы выбрали первый вариант, тогда формируются бухгалтерские проводки.

Рис.6 Корректировка поступления

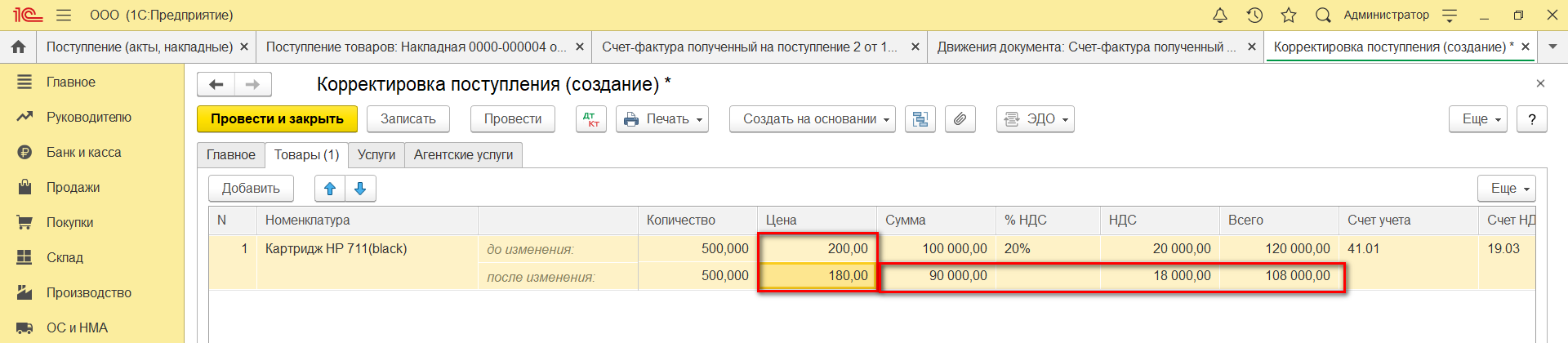

На вкладке «Товары» меняем цену, остальные суммы пересчитываются автоматически.

Рис.7 Корректировка поступления

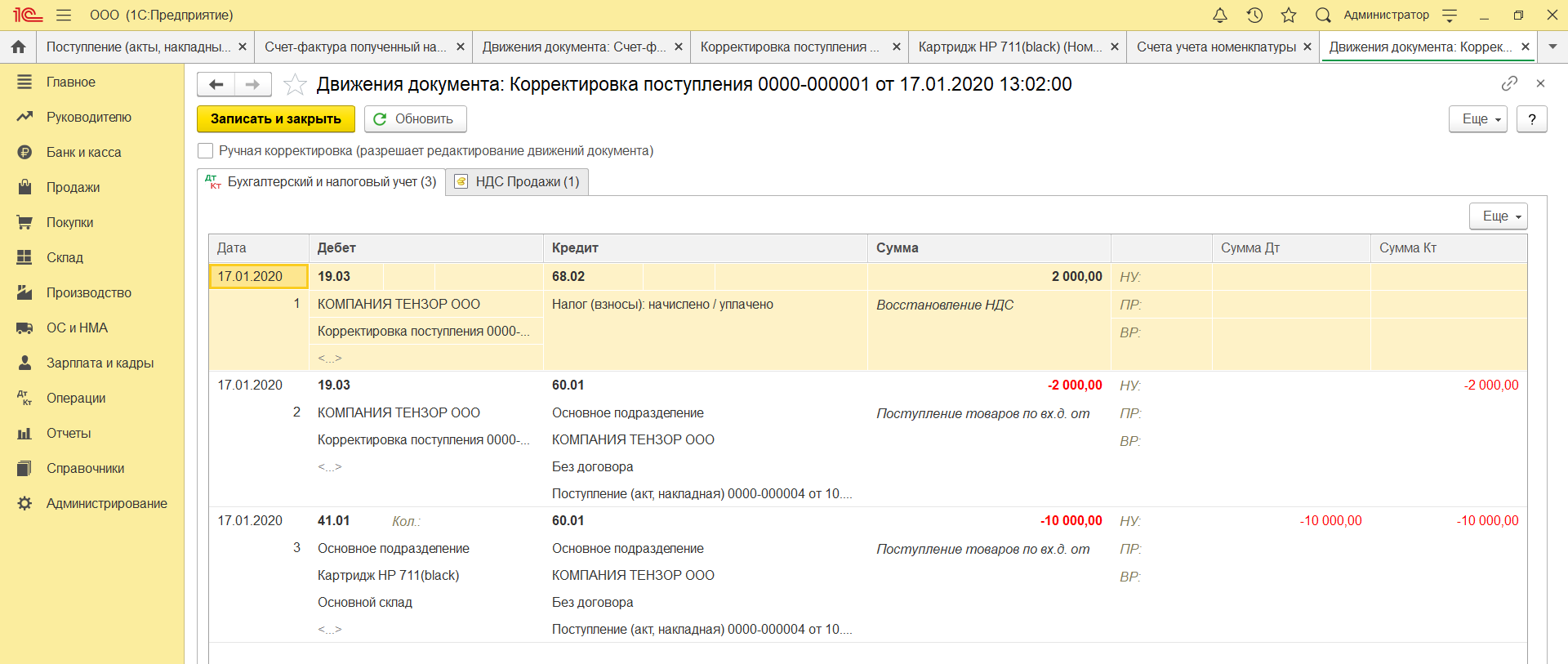

Смотрим проводки по документу.

Рис.8 Движения документа

Можем посмотреть данные КСФ.

Рис.9 Корректировочный счет-фактура

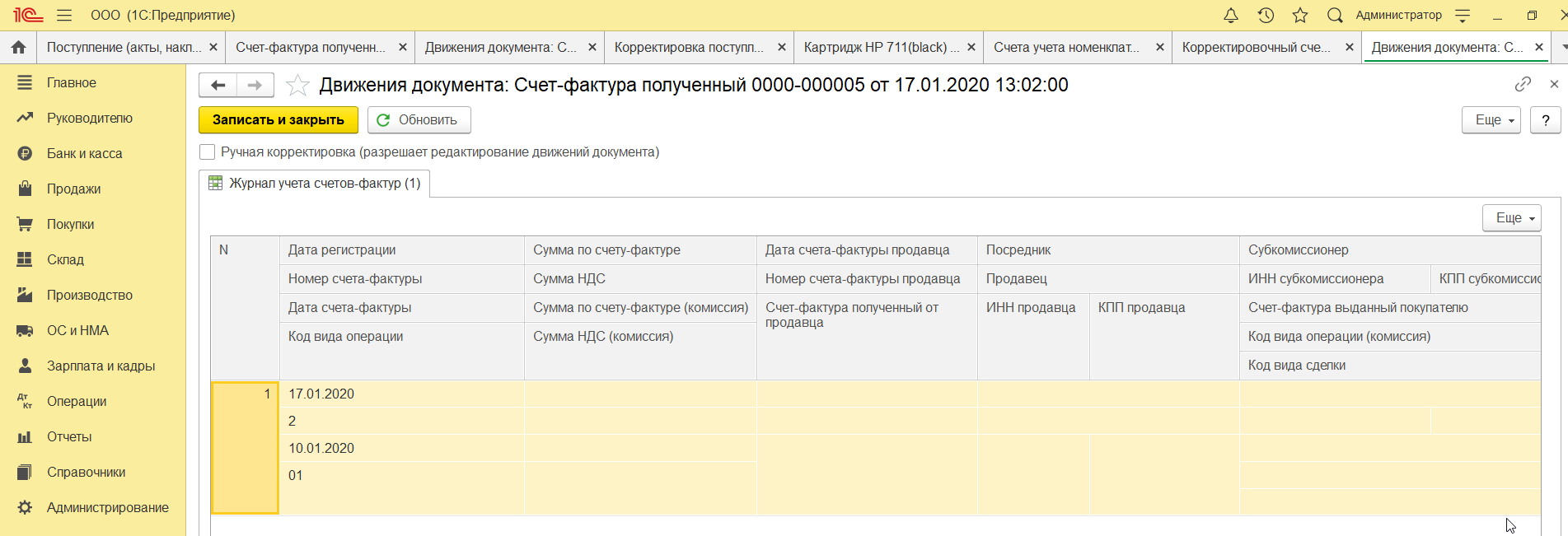

Рис.10 Движение документа

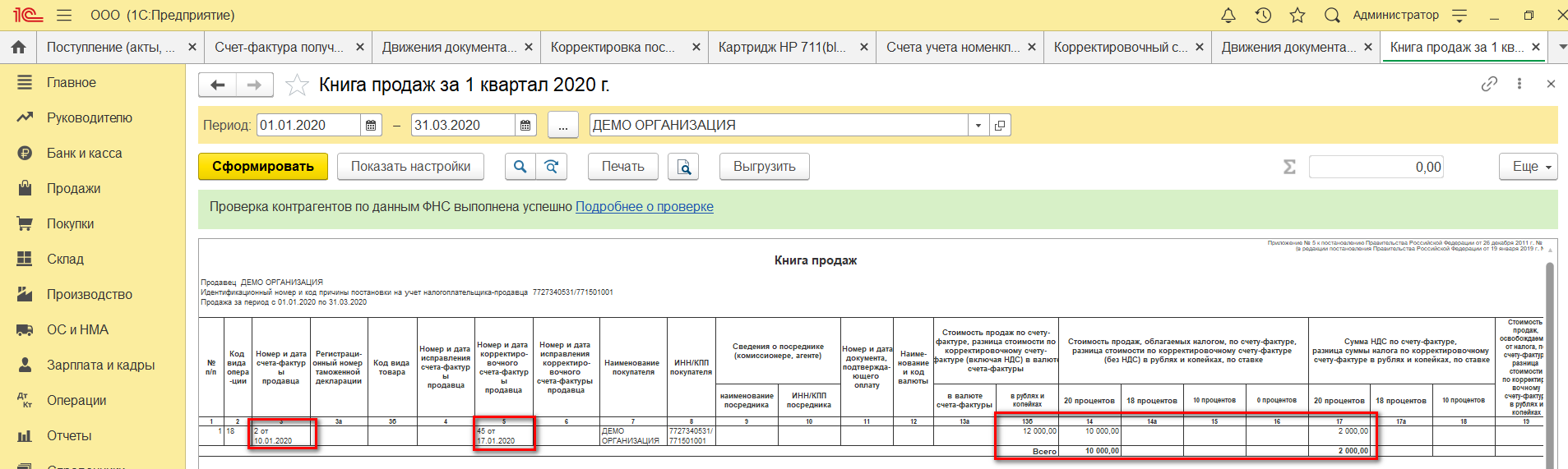

Далее формируем книгу продаж, корректировка успешно в ней отразилась.

Рис.11 Книга продаж

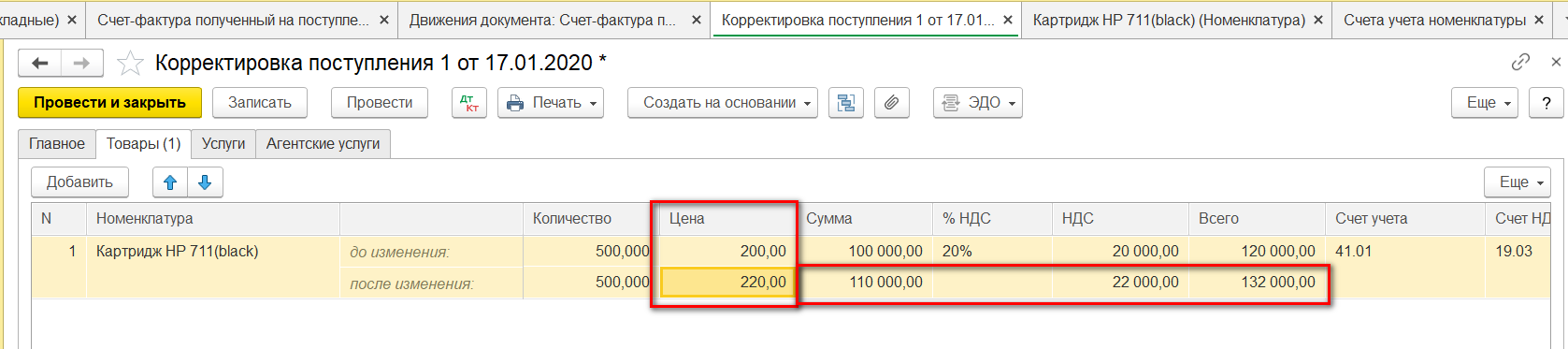

Изменим условие: теперь надо увеличить стоимость поступления. Алгоритм действий во многом похож, только данные отражаются в книге покупок. Соответственно убираем галочку на отражение корректировки в книге продаж.

Рис.12 Корректировка поступления

Заполняем табличную часть вкладки «Товары». Увеличиваем цену, остальные суммы пересчитаются автоматически.

Рис.13 Корректировка поступления

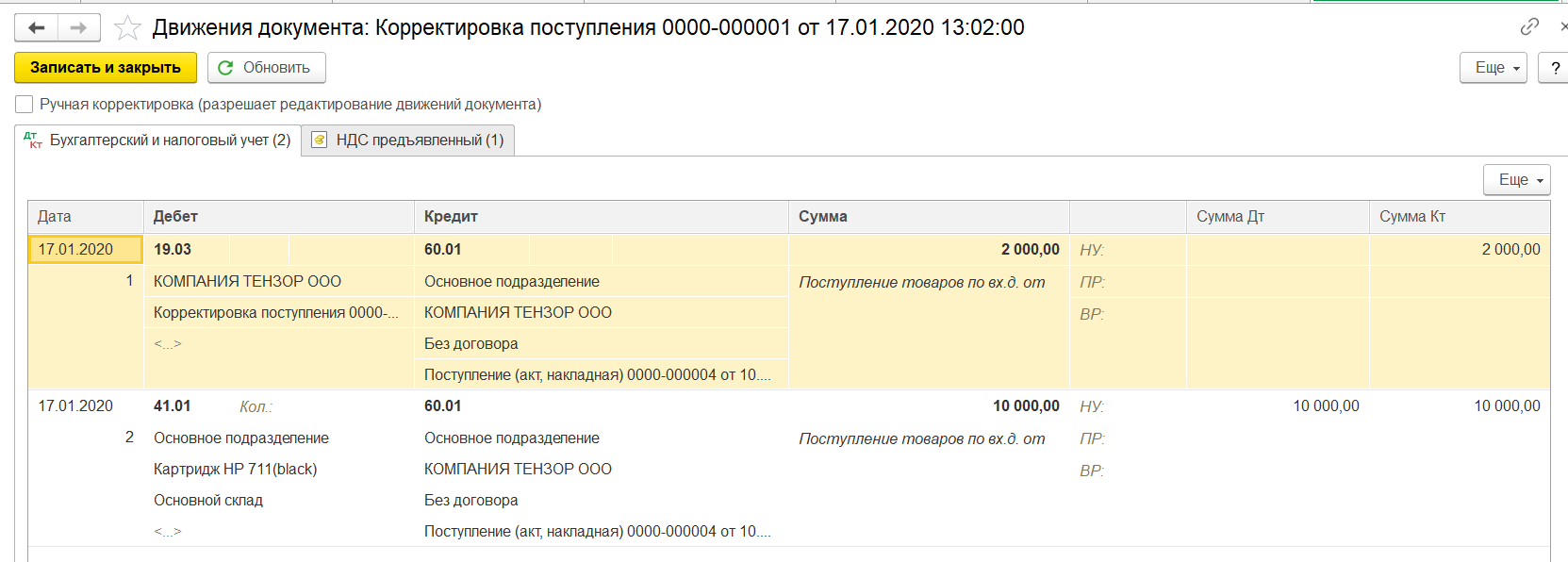

Смотрим проводки по документу.

Рис.14 Движения документа

Смотрим КСФ.

Рис.15 Корректировочный счет-фактура

И движения КСФ по регистрам учета НДС.

Рис.16 Движения документа

Для отражения данных в книге покупок заполняем документ «Формирование записей книги покупок». Он формируется автоматически по кнопке «Заполнить документ». В документе несколько вкладок, наша корректировка отражается на вкладке «Приобретенные ценности».

Рис.17 Заполнение документа

В документе формируются проводки и записи по регистрам НДС, на основании которых можем сформировать книгу покупок.

Рис.18 Движение документа

В книге покупок отразилась корректировка НДС.

Рис.19 Книга покупок

Ошибок нет: просто поменялись условия сделки

В процессе своей хозяйственной деятельности экономические субъекты могут пересматривать и изменять условия уже совершенных сделок, в результате чего происходит корректировка стоимости ранее отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав), указанных в договоре. Стоимость может поменяться в результате изменения:

В отличие от ситуации с обнаруженной ошибкой корректировка стоимости выполняется по согласованию сторон. При этом составляется дополнительное соглашение к договору (если возможность корректировки условий заранее не оговорена в договоре), уведомление об изменении стоимости, протокол согласования цены или иной аналогичный документ, регистрирующий новый факт хозяйственной жизни, но первичные учетные документы (товарные накладные или акты) на отгруженные товары (работы, услуги, права) не изменяются.

Продавец выставляет корректировочный счет-фактуру, который является отдельным документом. Для корректировочного счета-фактуры установлена форма, утвержденная в Приложении № 2 к Постановлению Правительства РФ от 26.12.2011 № 1137.

В каких случаях составляются корректировочные счета-фактуры

Нововведения вступают в силу по истечении одного месяца со дня опубликования Закона № 245-ФЗ и не ранее 1-го числа очередного налогового периода (ч. 1 ст. 4 Закона № 245-ФЗ).

Текст Закона опубликован в «Российской газете» 22 июля 2011 года, следовательно, изменения действуют с 1 октября 2011 года.

Существует много оснований для внесения изменений (уточнений, исправлений) в счет-фактуру, а нововведения, установленные Законом № 245-ФЗ (п. 16, 17 ст. 2 Закона № 245-ФЗ), касаются только изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения или увеличения в случаях:

При этом обязательным условием для составления и выставления продавцом корректировочного счета-фактуры является соглашение или иной документ, подтверждающий согласие покупателя на изменение стоимости или количества.