Как заполняется уточненная декларация по НДС

Во-первых, такую декларацию необходимо подать в правильную налоговую инспекцию — ту, в которой организация стоит на учете на момент подачи исправленных данных. Это правило актуально, даже если первоначально отчетность вы относили в другую инспекцию.

Во-вторых, учтите: если вы подаете уточнение по НДС, когда прошло два года после истечения отчетного периода, то фискальные органы могут запросить не только пояснения, но и первичную документацию.

Вы должны заполнить декларацию в той же форме, что и первоначальный документ. В нее обязательно нужно включить:

- все разделы первоначального документа, даже если они были заполнены без ошибок;

- разделы, которые вы должны были заполнить, но по какой-то причине изначально этого не сделали;

- приложение к определенным разделам декларации, если вам пришлось заполнить доп. лист книги продаж или покупок.

Камеральная налоговая проверка

Внесение изменений в налоговую декларацию

Информация, которая должна быть указана в счет-фактуре

Надо знать, как правильно заполнить такой документ. Это абсолютно отдельный бланк, в который вносятся только правильные показатели, которых не было в прошлый раз.

Разделы с 8 по 12 заполняются только в случае уточнений в приложении 001. Когда вносятся изменения в книгу покупок или продаж после отчетного периода, надо заполнить приложение 1 к 8 и 9 разделам.

Надо знать, какие параметры проставляются в признаке актуальности. Заполняются поля только цифрами 0 и 1:

- Цифра 0 ставится всегда, когда ранее данные в разделах 8 и 9 не предоставлялись. Еще одним случаем является замена старых сведений.

- Единицу ставят в том случае, когда сведения, предоставляемые налогоплательщиком, считаются актуальными и достоверными:

Признак актуальности придуман для того, чтобы не давать налогоплательщикам дублировать данные. В случае, когда ошибок очень много, можно поставить во всех разделах 0, тогда произойдет полная выгрузка данных.

Как только налогоплательщик подает декларацию на уменьшение налога, сотрудники налоговой назначают камеральную проверку. Либо может быть назначена выездная проверка.

Подавать уточнение надо как можно раньше, если отчетный период еще не вышел. Тогда налоговая примет исправленную декларацию. Если срок закончился, но подана декларация до срока уплаты налога, на него не будет наложен штраф или пеня. Но при просрочке информации – накладывается штраф согласно законодательству.

Экспресс-проверка ведения учета НДС в 1С 8.3

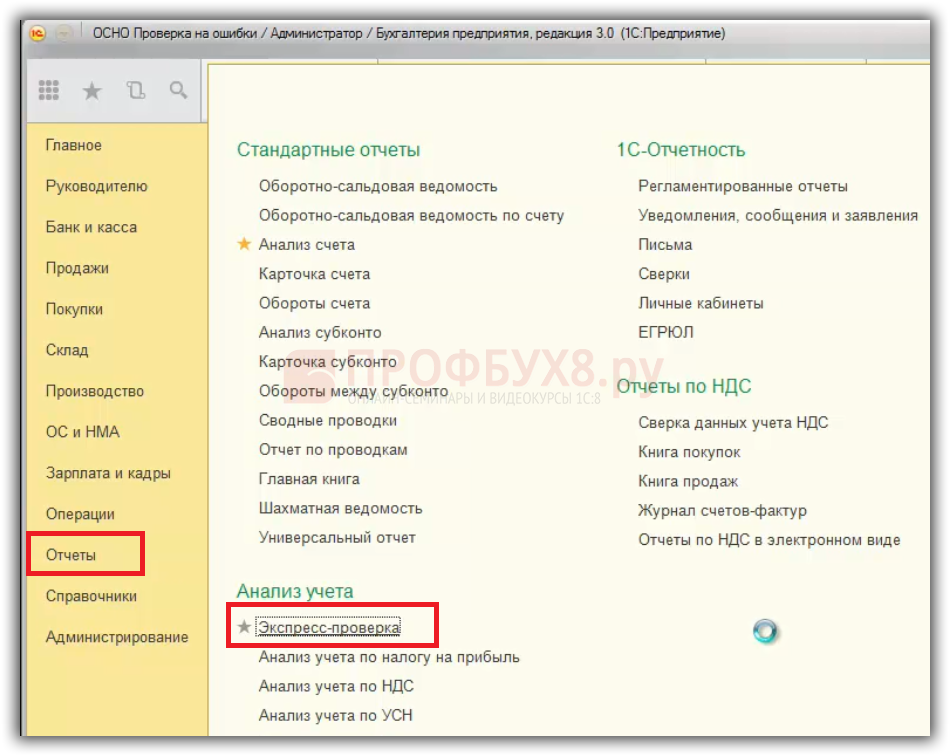

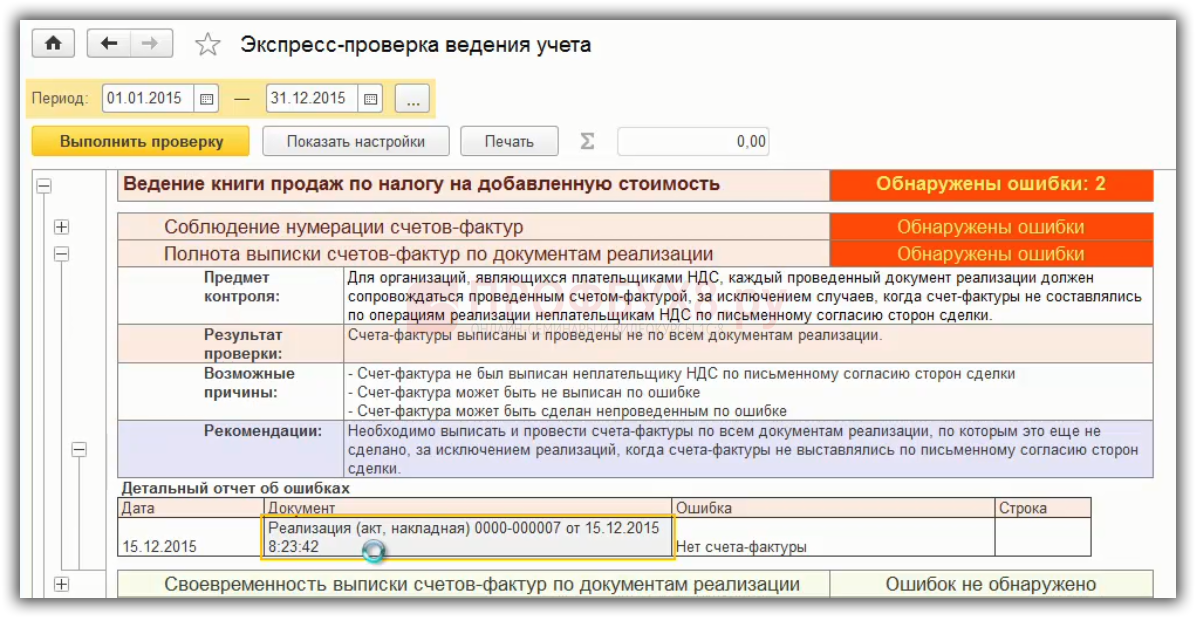

Ошибки по расчету НДС в 1С 8.3 поможет выявить Меню Отчеты – Экспресс-проверка ведения учета:

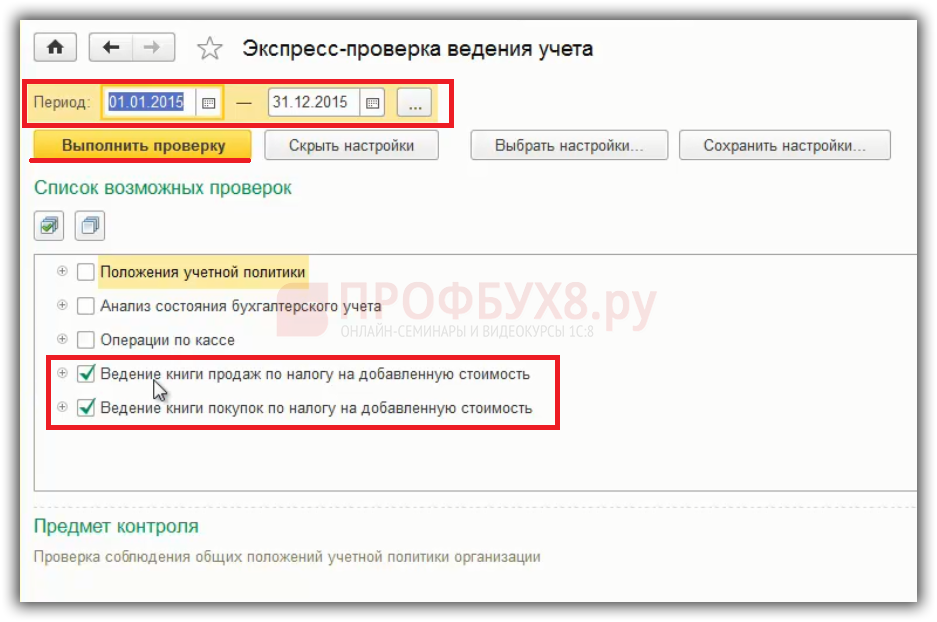

На примере рассмотрим Экспресс-проверку ведения учета по НДС за год, но также можно установить отчетный период – квартал. Необходимо установить флажки по ведению Книги продаж и Книги покупок по НДС. Выполнить проверку:

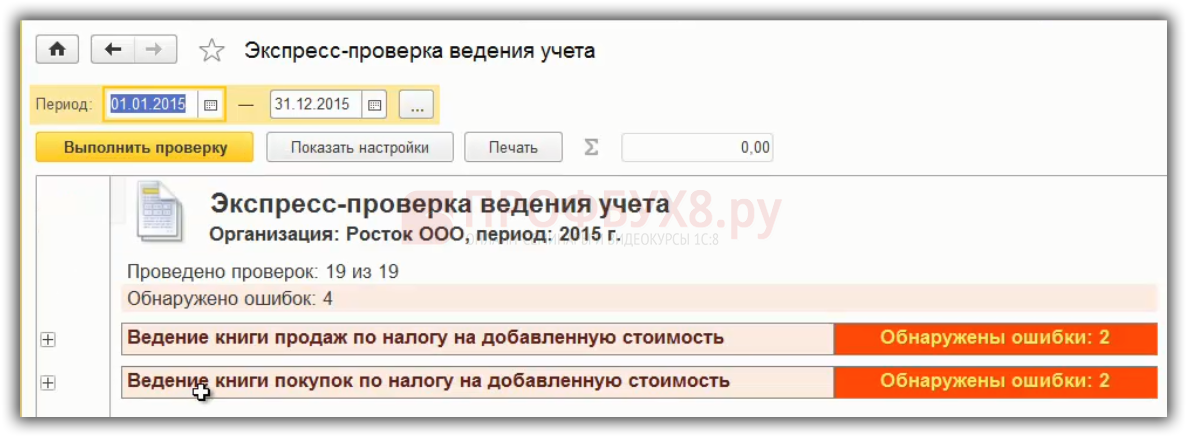

В 1С 8.3 выполняется проверка и выдаются данные. В нашем примере обнаружены ошибки:

Проведем анализ ошибок по учету НДС в 1С 8.3:

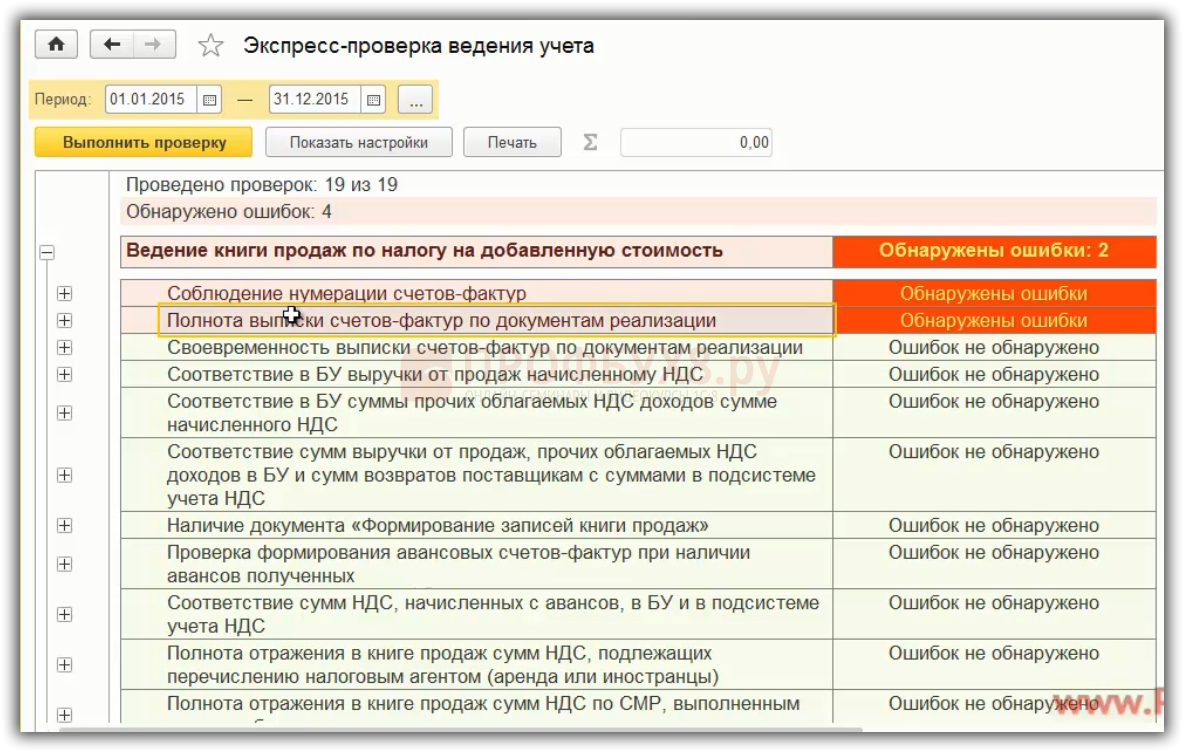

Ошибка «Полнота выписки счетов-фактур по документам реализации» означает, например, что не выписана накладная. Или выписка счет-фактуры осуществлена в другой программе, например 1С Торговля и склад и не занесена в 1С 8.3 Бухгалтерия 3.0:

Следовательно, сдав декларацию по НДС, контрагент организации – покупатель отразит счет-фактуру, которая отсутствует в книге продаж. Соответственно, не пойдут данные по декларации НДС. Необходимо внимательно относится к таким ошибкам по НДС в 1С 8.3.

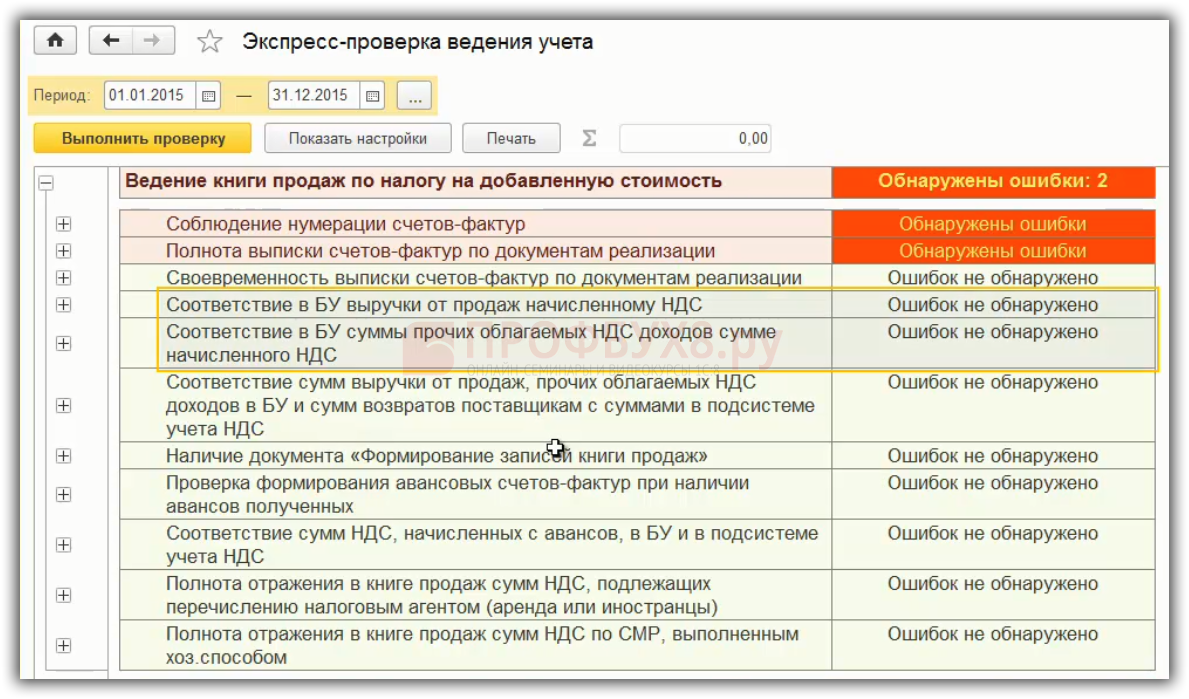

Особенно, необходимо посмотреть на пункты, связанные с расчетом НДС:

Штрафы не облагаются НДС, а 1С 8.3 может выйти ошибка. По экспресс-проверке нужно внимательно отслеживать какие операции отражаются. Какие-то ошибки могут быть в виде предупреждения.

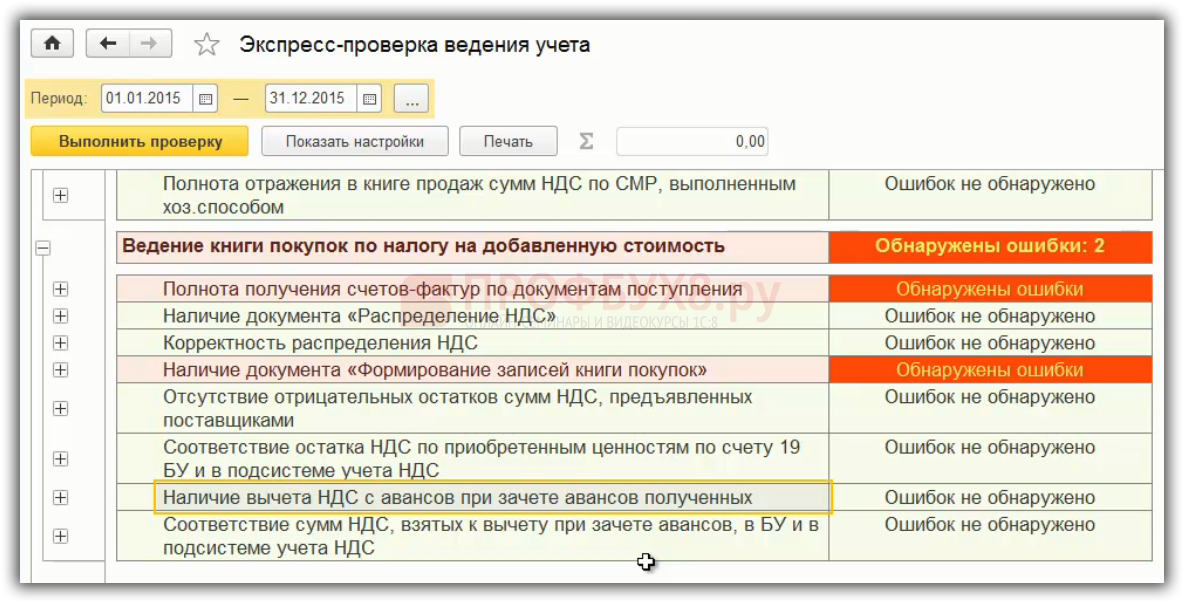

В книге покупок нужно смотреть на соответствие НДС на 19 счете к тому, что принято к вычету:

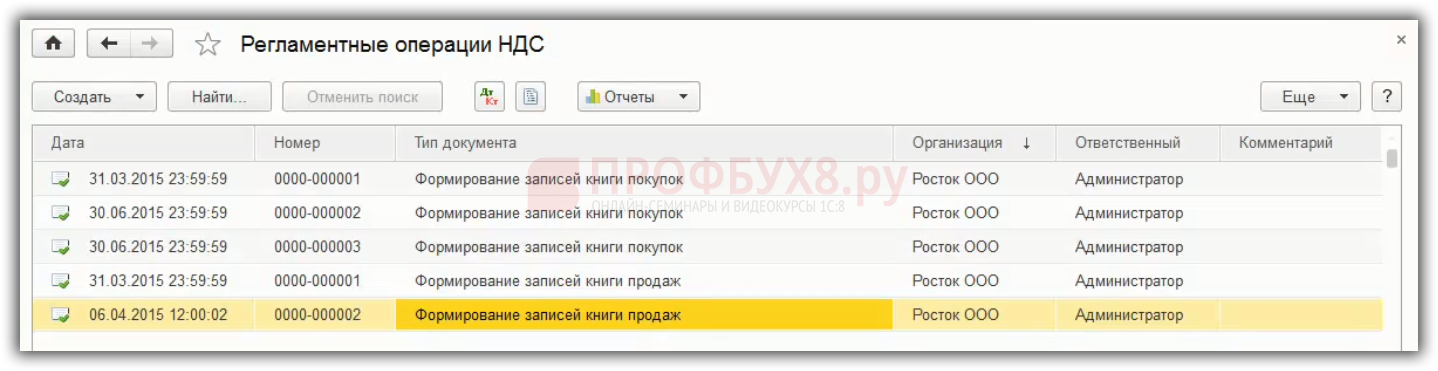

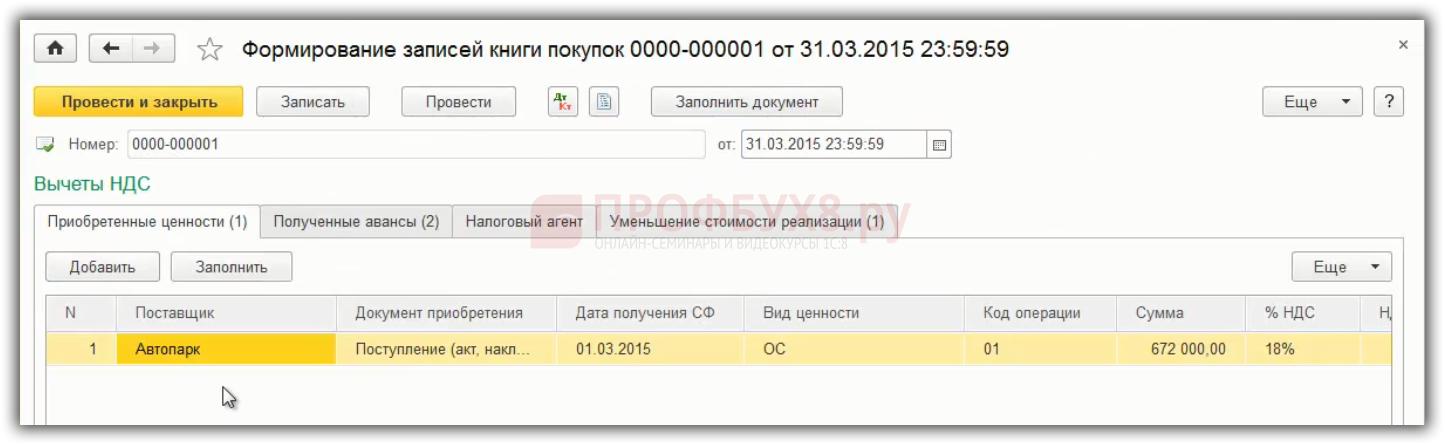

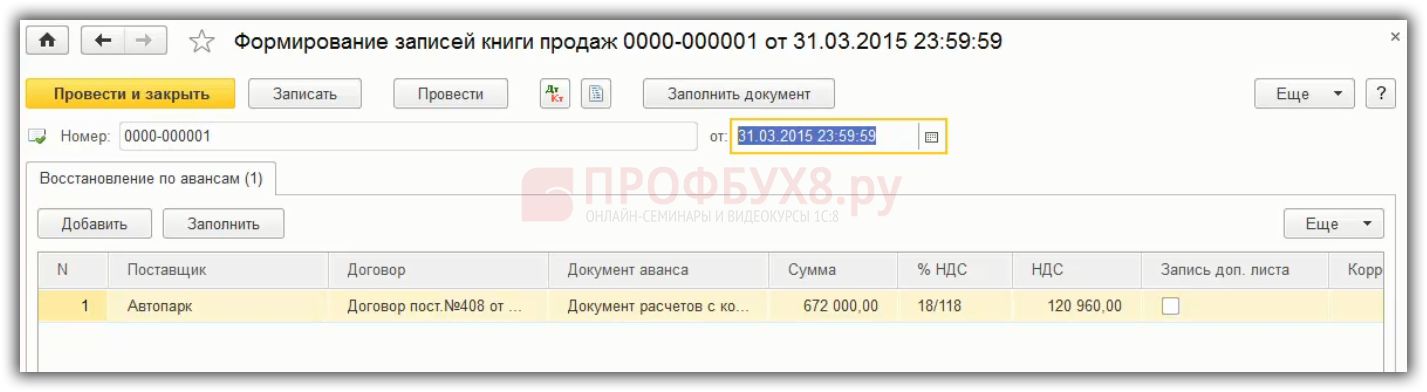

Формирование записей книги покупок и записей книги продаж на конец года в 1С 8.3

В 1С 8.3 перед экспресс-проверкой учета НДС должно быть сформировано два регламентных документа – это формирование записей книги покупок и записей книги продаж на 31 декабря. Меню Операции – Регламентные операции НДС:

По книге покупок заполняются документы. Если вычеты по НДС переносятся на следующий год, так как в течение трех лет организация может это сделать, то из документа удаляется строка. Счет 19 отразится и в балансе, и в регистре по НДС:

По книге продаж формируется единственная запись, связанная с восстановлением по авансам. Например, при перечислении аванса поставщику получена авансовая счет-фактура. По ней НДС принят к вычету. Далее, когда поставщик поставляет товары, работы, услуги необходимо восстановить НДС по ранее принятому к вычету с аванса. Восстановление НДС в 1С 8.3 автоматически осуществляется с помощью документа формирования записи книги продаж:

Экспресс проверка выявляет не все ошибки по учету НДС. На курсе по работе в 1С:Бухгалтерия 8 ред. 3.0 мы рассказываем про тройную проверку НДС, разбираем соответствие книг покупок и продаж и оборотам по счетам и много другое.

Формирование пояснений по Разделам 8–12

Открывшаяся форма содержит вкладки с номерами разделов, сведения в которых необходимо уточнить в соответствии с поступившим требованием, а также вкладки для формирования других пояснений (по контрольным соотношениям; по сведениям, отсутствующим в книге продаж; по иным основаниям).

На каждой вкладке по разделам находятся строки, которые содержат сведения, поступившие из ФНС и нуждающиеся в перепроверке.

Если в базе найдена отправленная декларация за тот период, год, с тем видом корректировки и по той организации, которые указаны в требовании, то в строке «Декларация» значение будет проставлено автоматически. Если такая декларация не найдена, то выберите вручную отправленный файл декларации по гиперссылке Выбрать из базы или Выбрать файл:

В поле Ответ необходимо выбрать один из двух пунктов:

- Сведения верны — выбирается в том случае, если после проверки налогоплательщик уверен в достоверности сведений, отраженных в соответствующей строке Раздела 8 налоговой декларации, представленной в налоговый орган.

- Выявлены расхождения — выбирается в том случае, когда после проверки налогоплательщик обнаружил ошибки в показателях соответствующей регистрационной записи Раздела 8.

После выбора пункта Выявлены расхождения в табличной части появится дополнительная строка, в которой необходимо указать правильные значения:

Проверьте все нуждающиеся в уточнении строки каждого из разделов. После проверки части сведений сохраните результат, нажав кнопку Записать. Все изменения будут сохранены, и в следующий раз вы сможете продолжить проверку с того места, на котором остановились.

Для обработки оставшейся части записей далее будет необходимо повторить процедуру подготовки пояснений, нажав кнопку Подготовить пояснения внутри требования.

В табличной части открывшейся формы Пояснения к декларации будут размещены только необработанные записи, т.е. те, которые еще не были отправлены в налоговый орган. Ранее подготовленные и направленные налоговому органу пояснения можно просмотреть, пройдя по гиперссылке Пояснения на другие строки требования.

Что такое декларация по НДС

Декларация по НДС содержит информацию о расчете и уплате НДС за отчетный период. В ней указываются суммы полученного НДС (который уплачивают покупатели товаров и услуг) и вычета НДС (который уплачивается поставщикам товаров и услуг).

Декларация по НДС обязательна к заполнению и подаче в налоговый орган независимо от того, были ли операции по обложению НДС в отчетном периоде или нет. Если за отчетный период НДС не начислялся и не удерживался, то декларация по НДС заполняется без сумм НДС по операциям.

Для заполнения декларации по НДС используются специальные формы отчетности, предоставляемые налоговыми органами. Формы деклараций могут отличаться в разных странах, однако общие принципы расчета и заполнения НДС декларации схожи. В декларации по НДС указываются как общие суммы НДС, так и суммы по каждой отдельной ставке НДС (стандартной, сниженной, особенной).

Подача декларации по НДС осуществляется в строгие сроки, установленные законодательством. Необходимо учитывать, что неподача декларации или ее неправильное заполнение может привести к наложению штрафов и иным негативным последствиям со стороны налогового органа

Поэтому важно внимательно и точно заполнять декларацию по НДС, следуя требованиям налогового законодательства

3.Проверка Раздела 3

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2024 года отчет выглядит так:

- Строка 010

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

- Строка 70

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

- Строка 080

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

- Строка 090

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

- Строка 120

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

- Строка 130

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

- Строка 150

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

- Строка 160

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

- Строка 170

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

Какие данные нужно заполнить в декларации

Декларация по НДС в 1С 8.3 представляет собой важный документ, который необходимо заполнить согласно требованиям законодательства

Для правильного заполнения декларации важно указать следующую информацию:

| Поле | Описание |

|---|---|

| Период | Необходимо указать отчетный период, за который составляется декларация. |

| Код формы | Указывается код формы декларации в соответствии с утвержденными формами документов. |

| ЕГРПОУ | Необходимо указать код ЕГРПОУ организации, составляющей декларацию. |

| Раздел | Указывается номер раздела декларации, в котором заполняются данные. |

| Строка | Указывается номер строки раздела, в которую вносятся данные. |

| Сумма | Необходимо указать сумму налога, выставленного к учету или уплаченного, в соответствии с разделом и строкой декларации. |

При заполнении декларации по НДС важно следовать указаниям и требованиям налогового законодательства. Необходимо аккуратно и точно заполнять все поля и проверять корректность введенных данных перед подачей декларации

Материалы по подготовке и представлению отчетности

- Автоматическая сверка счетов-фактур с контрагентом>>>

- Чем новая декларация по НДС отличается от старой и какие сведения она должна содержать>>>

- Новая форма декларации в «1С:Предприятии»>>>

- НДС-2015: хранение истории изменений КПП в «1С:Бухгалтерии 8» (ред. 3.0)>>>

- Ответы на вопросы по НДС-2015>>>

- Консолидация отчетности по НДС для организаций, имеющих обособленные подразделения и не использующих РИБ>>>

- Сервис компании Такском «Сверься!»>>>

- Что делать, если налоговая требует представить пояснения к декларации по НДС>>>

- НДС-2015: как представить уточненную декларацию>>>

- «1С:Бухгалтерия 8»: как сформировать уточненную декларацию по НДС>>>

Отправкой декларации в налоговую через электронного оператора связи процесс сдачи отчетности по НДС не заканчивается. Налоговики в рамках камеральной проверки по НДС могут потребовать представить пояснения к декларации или уточненную декларацию

Сроки на отправку квитанции в ответ и представление пояснений ограничены, поэтому важно это требования не пропустить

В «1С:Бухгалтерии 8» ред. 3.0 обработка требований ФНС о представлении пояснений к налоговой декларации реализована в рамках документооборота с ФНС. Все функции по получению требования, отправке квитанции и формированию ответа на требование объединены в едином рабочем месте – 1С-Отчетности. Рассмотрим подробно алгоритм работы.

Подготовка и отправка декларации по НДС в 1С 8.3

Для подготовки и отправки декларации по НДС в программе 1С 8.3 необходимо выполнить следующие шаги:

1. Открыть программу 1С 8.3 и выбрать соответствующую информационную базу по учету НДС.

2. Перейти в раздел «Налоги и отчетность» и выбрать пункт меню «Декларация по НДС».

3. Проверить актуальность и правильность данных, вводимых в декларацию. Убедиться, что все необходимые документы, связанные с учетом НДС (например, счета-фактуры), зарегистрированы и доступны в системе.

4. Заполнить все необходимые разделы декларации в соответствии с требованиями налогового законодательства. Указать суммы операций по НДС, а также другие необходимые данные, например, коды ставок и условия освобождения от НДС.

5. Пересчитать декларацию и убедиться, что все расчеты прошли успешно и без ошибок.

6. Сформировать файл декларации в соответствии с требованиями предоставляемой налоговой службой формы. Обычно это формат XML или специальный формат, предоставляемый налоговыми органами.

7. Подписать и отправить сформированный файл декларации в налоговый орган. Для этого может потребоваться использование электронной подписи или иных механизмов аутентификации.

Важно помнить, что процесс подготовки и отправки декларации по НДС может иметь свои особенности в зависимости от требований налогового законодательства вашей страны и используемой версии программы 1С 8.3. Поэтому рекомендуется обращаться к документации или специалистам по налоговой отчетности для получения более подробной информации и инструкций

Как заполнить декларацию по НДС в 1С 8.3

- Откройте программу 1С 8.3 и выберите соответствующую базу данных.

- Перейдите в раздел «Бухгалтерия», затем выберите «НДС».

- В открывшемся окне выберите период, за который необходимо заполнить декларацию, и нажмите кнопку «Сформировать».

- Заполните необходимую информацию о продажах и покупках, включая сумму НДС по каждой операции.

- Укажите дополнительные данные, такие как расчетные счета, реквизиты организации и прочее.

- Проверьте правильность заполнения всех полей и нажмите кнопку «Сохранить» или «Отправить» в зависимости от выбранного режима работы.

После завершения всех указанных шагов вы сможете сгенерировать декларацию по НДС в 1С 8.3. Убедитесь, что все данные заполнены корректно и соответствуют требованиям налогового законодательства. Также рекомендуется сохранять копию декларации для последующего анализа и контроля.

Формирование пояснений по контрольным соотношениям

- перейти на закладку КС;

- внести в графу Пояснение расхождений по контрольному соотношению (1000 символов) текстовую информацию, поясняющую возникшие расхождения (рис. 1).

Если в результате проверки Требования по контрольным соотношениям будут выявлены ошибки, приводящие к изменению стоимостных показателей налоговой декларации, то будет необходимо представить уточненную налоговую декларацию.

Если в полученном требовании содержится приложение по КС только в текстовом формате, то для его обработки и представления пояснений в электронном формате будет необходимо в открытом документе Пояснения к декларации:

- перейти на закладку КС;

- с помощью кнопки Добавить перенести в графу Номер соотношения номер контрольного соотношения из полученного Требования:

- в графу Пояснение расхождений по контрольному соотношению (1000 символов) ввести текстовую информацию, поясняющую возникшие расхождения (рис. 2).

Декларация по НДС в 1С 8.3: подробный гайд для создания

Чтобы создать декларацию по НДС в программе 1С 8.3, необходимо выполнить следующие шаги:

- Зайти в программу 1С 8.3 и выбрать нужную базу данных.

- На главной странице программы перейти в раздел «Бухгалтерия».

- В меню выбрать пункт «НДС» и затем «Декларация по НДС».

- Откроется окно с формой декларации по НДС.

- Заполнить все необходимые поля, указав соответствующие суммы и данные.

- Проверить правильность заполнения данных и сохранить декларацию.

- Проверить декларацию на наличие ошибок и исправить их при необходимости.

- Подготовить документы и отправить декларацию в налоговый орган в установленные сроки.

Важно отметить, что для формирования декларации по НДС в 1С 8.3 необходимо предварительно настроить налоговое и бухгалтерское учеты в программе. Это включает в себя настройку кодов операций, счетов учета, нормативов, справочников и т.д

Создание декларации по НДС в программе 1С 8.3 – это важный этап процесса учета налоговых обязательств организации. Следуя подробному гайду и правильно заполнив документ, вы сможете убедиться в правильной передаче информации в налоговый орган и избежать штрафов и претензий со стороны налоговых органов.

Где найти форму декларации по НДС в 1С 8.3

1С 8.3 предоставляет удобный интерфейс для заполнения и отправки декларации по НДС. Чтобы начать работу с декларацией, вам понадобится найти форму декларации в системе.

Для этого выполните следующие шаги:

- Откройте программу 1С:Предприятие 8.3 на вашем компьютере.

- Перейдите в раздел «Налоги» в главном меню программы.

- Выберите пункт «Декларации» в подменю раздела «Налоги».

- В открывшемся окне найдите и выберите «Декларация по НДС».

После выполнения этих шагов вы окажетесь в форме декларации по НДС. Здесь вы сможете заполнить все необходимые поля, указать суммы по налоговым ставкам, добавить информацию о реализации товаров и услуг, а также отправить готовую декларацию в налоговый орган.

Не забывайте, что перед заполнением декларации по НДС в 1С 8.3 рекомендуется ознакомиться с правилами и требованиями налогового законодательства вашей страны, чтобы быть уверенным в правильности заполнения и отправки декларации.

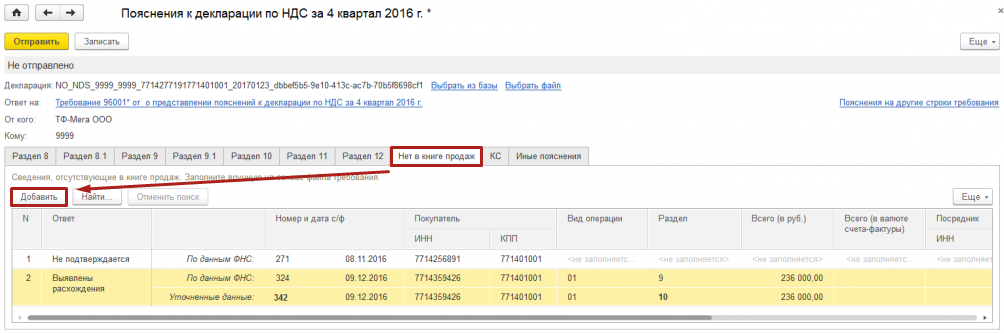

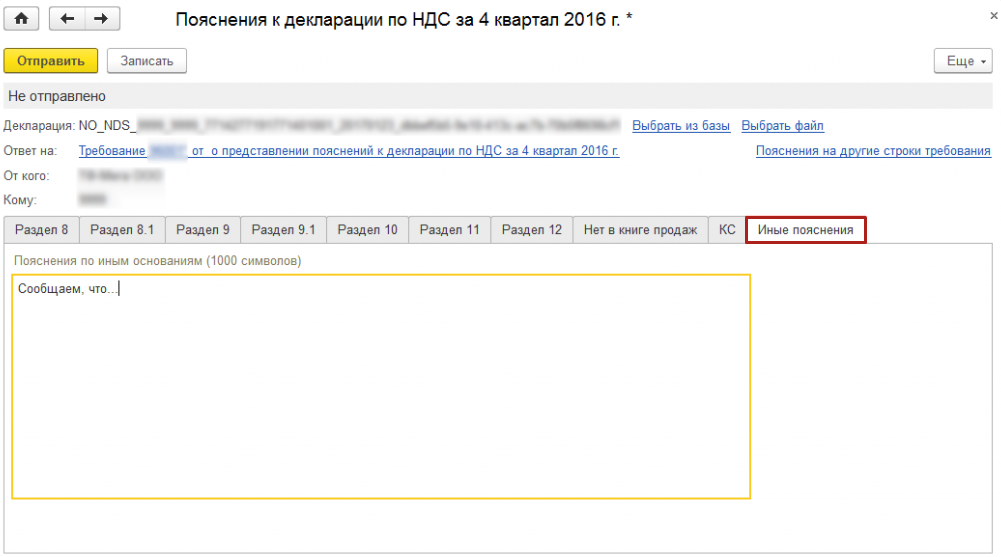

Формирование пояснений по иным основаниям

Если согласно требованию необходимо представить пояснения по отсутствию тех или иных регистрационных записей в книге продаж (или по иным ошибкам/противоречиям, выявленным в ходе камерального контроля декларации по НДС), то для формирования пояснений перейдите на соответствующие закладки документа Пояснения к декларации.

Например, в случае отсутствия в Разделе 9 налогоплательщика регистрационной записи по счету-фактуре, по которому контрагентом была отражена соответствующая регистрационная запись в разделе 8 налоговой декларации, на вкладке Нет в книге продаж:

- по кнопкеДобавитьвручную перенести в каждую строку информацию из поступившего от налогового органа Требования в формате .pdf (об этом напоминает текст над табличной частью документа);

- представить пояснения по каждой строке, выбрав один из двух возможных вариантов ответа:Не подтверждаетсяилиВыявлены расхождения.

Значение Не подтверждается выбирается в том случае, если после проверки налогоплательщик уверен в достоверности сведений, отраженных им в Разделе 9 налоговой декларации (или в Приложении 1 к Разделу 9 уточненной налоговой декларации), представленной в налоговый орган, подтверждая тем самым отсутствие у него соответствующей операции, являющейся объектом налогообложения по НДС, и выставления данного счета-фактуры.

При выборе такого варианта ответа графы Вид операции, Раздел, Всего (в руб.), Всего (в валюте счета-фактуры), Посредник (ИНН/КПП) не заполняются.

Значение Выявлены расхождения выбирается, если в результате проверки налогоплательщик обнаружил ошибку в отражении/неотражении данного счета-фактуры в декларации. После выбора этого вида ответа в табличной части для соответствующей регистрационной записи появляется дополнительная строка.

В строку По данным ФНС необходимо вручную перенести информацию из поступившего от налогового органа требования в формате .pdf, а в строке Уточненные данные указать исправленные значения:

Если в результате проверки было выявлено неправомерное отсутствие регистрационной записи по данному счету-фактуре в книге продаж (дополнительном листе книги продаж), то для исправления допущенной ошибки будет необходимо представить уточненную налоговую декларацию за соответствующий налоговый период, внеся недостающую запись в Приложение 1 к Разделу 9.

На вкладке Иные пояснения можно представить любую текстовую информацию, поясняющую те или иные несоответствия (расхождения), выявленные при камеральном контроле:

Всю информацию, направленную налоговому органу, можно также увидеть в разделе Отчеты — Письма. Подгружать дополнительные файлы или скан-копии документов к ответу на требование о представлении пояснений по НДС нельзя.

Как подготовить письменный ответ

Если согласно поступившему Требованию (рис. 2) необходимо представить пояснения по выявленным несоответствиям в разделах 1-7 налоговой декларации или нарушениям контрольных соотношений показателей декларации, то необходимо нажать на кнопку Подготовить пояснениядокумента Требование о представлении пояснений и выбрать в открывшемся списке значение Письмом (рис. 17).

После выполнения выбранной команды откроется форма Ответ на требование, в разделе которой можно подготовить любое письменное пояснение по тем несоответствиям (расхождениям), по которым у налогового органа возникли вопросы.

При необходимости с помощью кнопки Добавить можно прикрепить к ответу любые документы, подтверждающие представленные пояснения (рис. 18). Ознакомиться с требованиями к представляемым документам можно, пройдя по гиперссылке Требование к изображениям.

Всю информацию, направленную налоговому органу, можно также увидеть в списке документов, открываемом по гиперссылкеПисьма (раздел — Отчеты, подраздел – 1С-Отчетность, гиперссылка — Письма) (рис. 20).

Для того чтобы ответить на требование от ФНС, произведите следующие действия.

Перейдите в пункт меню Администрирование → Журнал обмена с контролирующими органами (Отчеты → Регламентированные отчеты → Настройки → Журнал обмена с контролирующими органами).

В открывшемся окне Журнал обмена с контролирующими органами перейдите на вкладку ФНС → Требования и уведомления.

Здесь отображаются все полученные вами требования. В случае получения требования от ФНС необходимо подтвердить его прием и подготовить ответ (если необходимо), либо отказать в приеме, нажав на соответствующую кнопку в самом требовании. Для перехода к требованию дважды щелкните по нему левой кнопкой мыши.

Для формирования ответа на требование нажмите кнопку Ответить внутри требования.

При создании ответа на требование ФНС, Вы можете добавить группу документов (как из ПО 1С, так и сканированные документы). Для добавления документов в ответ на требование нажмите кнопку Добавить, и выберите один из вариантов выпадающего меню

При выборе пункта Книги покупок/продаж, журналы счетов-фактур вы можете добавить книги покупок/продаж и журналы счетов-фактуры, сформированные в данной базе1С.

При выборе пункта Документы из другой базы (файл обмена) вы можете загрузить книги покупок/продаж и счет-фактуры, подготовленные и выгруженные архивом из другой базы 1С, в разделе Администрирование →Архив ЭДО.

При выборе пункта Документы, перед вами откроется окно, предназначенное для подбора и формирования данных, отправляемых в ответ на требование, а также краткая инструкция по работе с формой.

Если в базе имеются документы для ответа на требования, нажмите кнопку для перемещения их в нижний список Отобранные документы.

Для формирования нового документа нажмите Добавить.

В открывшемся окне добавьте изображения и заполните реквизиты документа. К одному документу можно прикрепить несколько изображений.

Примечание.

Добавляемые документы должны соответствовать требованиям. Список требований можно посмотреть, нажав на гиперссылку Требования к файлам.

После того как документ будет подготовлен, нажмите кнопку Записать и закрыть.

Если все данные документа для отправки заполнены, он отображается в списке отобранных документов со статусом Готов к отправке.

В случае если некоторые из отобранных документов не готовы к отправке, нажмите кнопку Подготовить в столбце Готовность, или кнопку Подготовить все.

Когда все документы в списке Отобранные документы будут готовы к отправке, можно закончить отбор документов, нажав кнопку Перенести в ответ на требование.

Появится небольшое окно, в котором необходимо выбрать пункт требования, которому соответствует подготовленный документ. Выберите номер пункта требования и нажмите ОК.

После отправки ответа на требование, исходящий файл будет отображен на вкладке Ответы на требования.

Формирование уточненной декларации за 1 квартал 2015 года

Формирование уточненной декларации по НДС производится в том же порядке, что и первичной (раздел — Отчеты, подраздел — 1С-Отчетность, гиперссылка — Регламентированные отчеты).

Уточненная декларация по аналогии с первичной должна содержать титульный лист (рис. 12), разделы 1 (рис. 13), раздел 3 (рис. 14), раздел 8 (рис. 15), раздел 9 (рис. 17), раздел 10 (рис. 18) и раздел 11 (рис. 19). Кроме этого в связи с необходимостью представления сведений из дополнительного листа книги покупок в состав уточненной налоговой декларации дополнительно включается приложение 1 к разделу 8 (рис. 16) .

При заполнении титульного листа (рис

12) уточненной декларации необходимо обратить внимание на правильное указание номера корректировки. Так как представляется первая уточненная декларация, то в поле Номер корректировки указывается значение «1»

Рис. 12

Основные разделы уточненной декларации (1-7) представляются в том же виде, что и соответствующие разделы первичной декларации, с учетом произведенных изменений в части суммы налога, подлежащей налоговому вычету (строки 120, 190 и 200 раздела 3) (рис. 14) и, следовательно, суммы налога, подлежащей уплате в бюджет (строка 040 раздела 1) (рис. 13).

Рис. 13

Поскольку изменения в регистрационных записях книги покупок за 1 квартал 2015 года производились посредством применения дополнительного листа № 1, то сведения из раздела 8 уточненной налоговой декларации (рис. 15) полностью соответствуют сведениям из раздела 8 первичной декларации (рис. 4). Поэтому налогоплательщик может повторно не представлять в налоговый орган сведения из раздела 8, проставив в строке Ранее представленные сведения отметку для значения Актуальны. Эта отметка соответствует признаку актуальности «1», который означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган повторно не представляются.

В этом случае при выгрузке уточненной налоговой декларации в разделе 8 будет заполнена только строка 005, в которой будет указан признак актуальности «1» (рис. 22).

Если налогоплательщик все-таки пожелает повторно выгрузить в составе уточненной декларации все сведения из раздела 8, то он должен проставить отметку для значения Неактуальны (рис. 15).

Рис. 15

Для отражения аннулирования записи из дополнительного листа книги покупок будет сформировано приложение 1 к разделу 8. Поскольку данный раздел в составе первичной декларации не представлялся, то для него в строке Ранее представленные сведения обязательно проставляется отметка для значения Неактуальны. Такая отметка соответствует проставлению признака актуальности «0», который означает, что в ранее представленной декларации сведения по соответствующему разделу декларации не представлялись либо были замены из-за выявления ошибки или неполноты отражения (рис. 16).

При выгрузке уточненной налоговой декларации в приложение 1 к разделу 8 будут перенесены все сведения из дополнительного листа книги покупок (рис. 23).

Рис. 16

Поскольку в разделы 9-11 изменения не вносились (рис. 17-19), то налогоплательщик в соответствующих разделах:

- проставляет отметку Актуальны (соответствует признаку актуальности «1»), если повторно сведения из этих разделов в налоговую декларацию выгружаться не будут;

- проставляет отметку Неактуальны (соответствует признаку актуальности «0»), если хочет выгрузить сведения из этих разделов в уточненную налоговую декларацию и повторно представить их в налоговый орган.

Рис. 17

Рис. 18

Рис. 19

После выгрузки уточненной налоговой декларации по НДС за 1 квартал 2015 года будут сформированы шесть файлов (рис. 20):

- NO_NDS_7714_7714_7714277191772601001_20150512_bda7fc74-0e33-4a47-a181-80dfbf53bea7 – сведения из разделов 1-7 (рис. 21);

- NO_NDS.8_7714_7714_7714277191772601001_20150512_09cbeece-7516-4d8f-b726-649833d568ba – сведения из раздела 8 (рис. 22)

- NO_NDS.81_7714_7714_7714277191772601001_20150512_0ac0ffc2-5c36-4d9f-9ece-fa6864458cbf — сведения из приложения 1 к разделу 8 (рис. 23);

- NO_NDS.9_7714_7714_7714277191772601001_20150512_3fd5b28c-72c6-4469-af3c-968ce324fd57 – сведения из раздела 9 (рис. 24);

- NO_NDS.10_7714_7714_7714277191772601001_20150512_b35e9450-df6c-46de-8609-cad53f9926ba – сведения из раздела 10 (рис. 24);

- NO_NDS.11_7714_7714_7714277191772601001_20150512_512737e6-7b1c-4ae1-b98c-f2c385f7a677 – сведения из раздела 11 (рис. 24).

Рис. 20

Рис. 21

Рис. 22

Рис. 23

Рис. 24