Введение в задачу о взаимозачётах

Пусть у нас будет два контрагента: «Покупатель» и некий «Контрагент 2». Покупатель заказывает у нас товар, а Контрагент 2 платит за Покупателя, перечисляя на расчётный счёт нашей компании денежные средства (стоимость товара).

Нам потребуется ввести в 1С Бухгалтерию несколько документов, чтобы наглядно проиллюстрировать проведение переноса задолженности Покупателя на Контрагента 2. Какие это документы, сейчас будет видно. Но сначала давайте рассмотрим ситуацию более подробно.

Когда Покупатель заказывает у нашей фирмы партию товара (продукцию, услуги — не имеет значения, принцип тот же самый), то после передачи ему этого товара возникает задолженность Покупателя перед нами. Типичные проводки приведены ниже:

Затем Контрагент 2 перечисляет нам стоимость полученного Покупателем товара на расчётный счёт. При этом уже мы должны Контрагенту 2 эту сумму

Обращаю ваше внимание на то, что Контрагент 2 товар не получает! Типовые проводки при перечислении оплаты на примере наличного расчёта вы можете видеть на скриншоте:

Особенность такого рода операций заключается в том, что:

- Покупатель не собирается САМ платить за полученный товар (продукцию, услуги);

- Наша фирма не собирается реализовывать Контрагенту 2 никакого товара (продукцию, услуги), несмотря на то, что мы получили от него деньги;

- Мы не будем возвращать Контрагенту 2 полученные от него деньги, и в то же время не будем прощать Покупателю его долг перед нами.

Теперь мы можем сказать, какие документы 1С нам понадобятся для проведения операции взаимозачёта. Рассмотрим создание и проведение этих документов в нужной последовательности, а также типовые проводки корректировки долга по шагам.

Все типовые операции по ведению учёта в конфигурации 1С:Бухгалтерия 8.3 рассматриваются в нашем специальном видеокурсе по данной программе. Учебный курс содержит 240 практических уроков продолжительностью 42 часа. Предназначен для самообучения ведению учёта без посторонней помощи. Примеры уроков.

Зачет аванса в 1С 8.3

Аванс представляет собой предоплату в виде денежных средств, которую покупатель перечисляет поставщику в счет не реализованного товара или оказанных услуг и до этого времени не относится к доходам организации. В настоящей статье рассмотрим, как зачесть полученные (выданные авансы). Сразу следует отметить, что реализована возможность использования нескольких вариантов зачета аванса.

Первый вариант “Автоматически”. В данном случае выданные (полученные) авансы, согласно договору, будут зачтены документом поступления (реализации). Данный вариант удобен в том случае, если расчеты ведутся по договору в целом, а не по конкретным счетам или документам поступления (реализации).

Мы рады представить Вам видео-версию этой статьи:

К примеру, от покупателя ООО «Магазин №23» поступил аванс в размере 10 тыс. рублей на указанный расчетный счет организации Торговый дом «Комплексный» ООО по Договору №1. После чего мы реализовали продукцию на сумму 15 тыс. рублей.

Для отражения факта начисления аванса создан документ “Поступление на расчетный счет”. В поле “Погашение задолженности” установлено значение “Автоматически”.

После того как покупателем был перечислен аванс, оформим документ “Реализация товаров”, в котором значение способа зачисления аванса также будет иметь статус “Автоматически”.

Проведем документ реализации и посмотрим проводки.

Вторая проводка отразит Зачет аванса покупателя. Аналогичным образом происходит зачет аванса в том случае, когда мы перечисляем аванс нашему поставщику. Это может быть документ “Списание с расчетного счета”, а затем оформляем документ “Поступление товаров”.

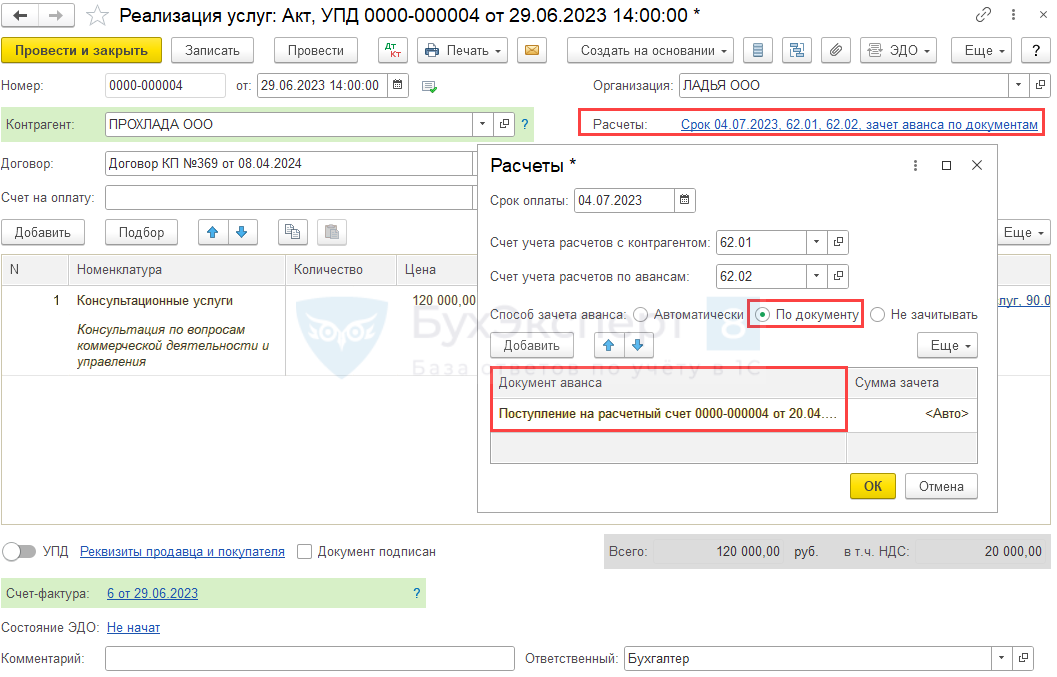

Далее рассмотрим второй вариант способа зачета аванса “По документу”. В этом случае каждое поступление (реализация) выполняется под конкретный аванс, а оплата осуществляется под конкретное поступление (реализацию). Данный вариант необходимо использовать в том случае, если расчеты ведутся по конкретным документам.

В данном случае рассмотрим такую ситуацию. Наша организация Торговый дом «Комплексный» ООО перечислила аванс в размере 5 тыс. рублей поставщику товаров ООО Этнопарк «Перун» по Договору №2 и конкретному документу расчетов с контрагентом. После чего товар был получен от контрагента. Оформим данные операции в программе.

Для отражения факта перечисления аванса контрагенту создадим документ “Списание с расчетного счета”.

В окне “Расчеты” выберем способ “По документу” и нажмем на кнопку “Добавить”. В следующем окне выберем наш документ списания с расчетного счета. Далее заполним табличную часть необходимыми товарами и проведем документ. Далее посмотрим сформированные проводки.

Первой проводкой будет проходить Зачет аванса поставщику.

Далее рассмотрим третий вариант “Не зачитывать”. В этом случае зачет аванса производится при помощи документа “Корректировка долга”. В этом случае переходим в раздел программы “Покупки”, либо из раздела ”Продажи” и выбираем пункт “Корректировка долга”. В поле «Вид операции» устанавливаем значение “Зачет авансов” и заполняем оставшиеся поля в шапке. Далее заполняем табличные части по кнопке “Заполнить”, либо вручную.

После чего проводим документ и посмотрим проводки.

Если у Вас остались вопросы по зачету авансов в 1С Бухгалтерии 3.0, мы с радостью ответим на них в рамках бесплатной консультации.

Для того, чтобы был принят вычет НДС с авансов полученных, необходимо проверить в базе данных 1С 8.2 присутствие проведенных документов:

- по поступлению аванса от покупателя ООО «Этюд» на сумму 400 000 руб. от 25.01.2013г.

- на реализацию услуг ООО «Этюд» на сумму 300 000 руб. от 27.01.2013г.

- на реализацию услуг ООО «Этюд» на сумму 350 000 руб. от 28.02.2013г.

Проведение проверки НДС к вычету с авансов полученных можно осуществить в следующем порядке:

- Определить сумму зачтенных авансов полученных от покупателей по БУ в разрезе каждой налоговой ставки.

- Произвести арифметическую проверку расчета НДС с зачтенных авансов в разрезе каждой ставки.

- Произвести проверку суммы НДС к вычету при зачете авансов покупателей по БУ и по НУ.

- Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ.

Оплата долга третьему лицу в 1с бухгалтерия 8

Инфо

Очень часто бухгалтера в своей работе сталкиваются с задолженностями. Они могут быть как со стороны организации, так и со стороны контрагента. Причин их возникновения может быть множество. Это и некорректный ввод данных в программу, погашение долга иным эквивалентом и т.

- 1 Образование долга

- 2 Корректировка долга

- 3 Пример списания кредиторской задолженности в 1С 8.3

- 4 Проводки

- 5 Проверка

Образование долга Рассмотрим пример. В организацию заказали 10 офисных кресел на сумму 30 000 рублей, но поставщик доставил 11.

Нужно выбирать, если необходимо для учета взаиморасчетов учесть суммы авансов.

- Зачет задолженности. Если выбрать данный вид операции, мы получаем возможность корректировать взаиморасчеты в счет задолженности поставщика перед нашей организацией либо в счет третьего лица.

- Перенос задолженности. Данный вариант позволяет перенести долг с одного покупателя или поставщика на другого, а также перенести суммы авансов.

Кроме этого можно переносить задолженности между договорами.

- Списание задолженности. При данном выборе вида операции просто происходит списание кредиторской или дебиторской задолженности на счет доходов или расходов.

В табличной части документа, в закладке «Задолженность поставщика (кредиторская задолженность)» нажмем кнопку «Заполнить». Программа заполнит табличную часть документами, которые формируют кредиторскую задолженность.

Покупки – Расчеты с контрагентами – Корректировка долга).

- Нажмите кнопку «Создать» и выберите вид операции «Зачет авансов».

- В поле «Зачесть аванс» выберите необходимый вариант – зачет авансов покупателя («Покупателя») или зачет авансов перед поставщиком («Поставщику»).

- В поле «В счет задолженности» выберите одно из следующих значений – «Покупателя перед нашей организаций», «Третьего лица перед нашей организацией» или «Нашей организации перед поставщиком», «Нашей организации перед третьим лицом».

- В поле «Покупатель (кредитор)» (или «Поставщик (дебитор)») выберите из справочника «Контрагенты» лицо, с которым проводится зачет авансов.

- В поле «Валюта» выберите валюту, в которой производится зачет.

- Заполните две таблицы документа, соответствующие дебиторской и кредиторской задолженности, которые имеют идентичную структуру.

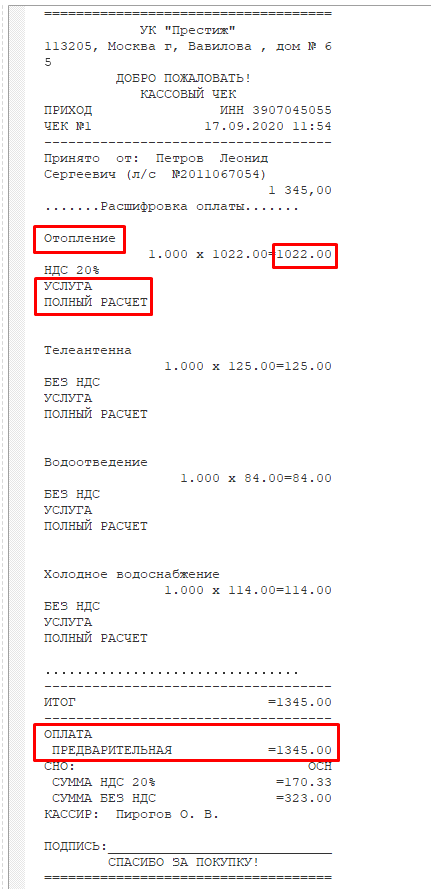

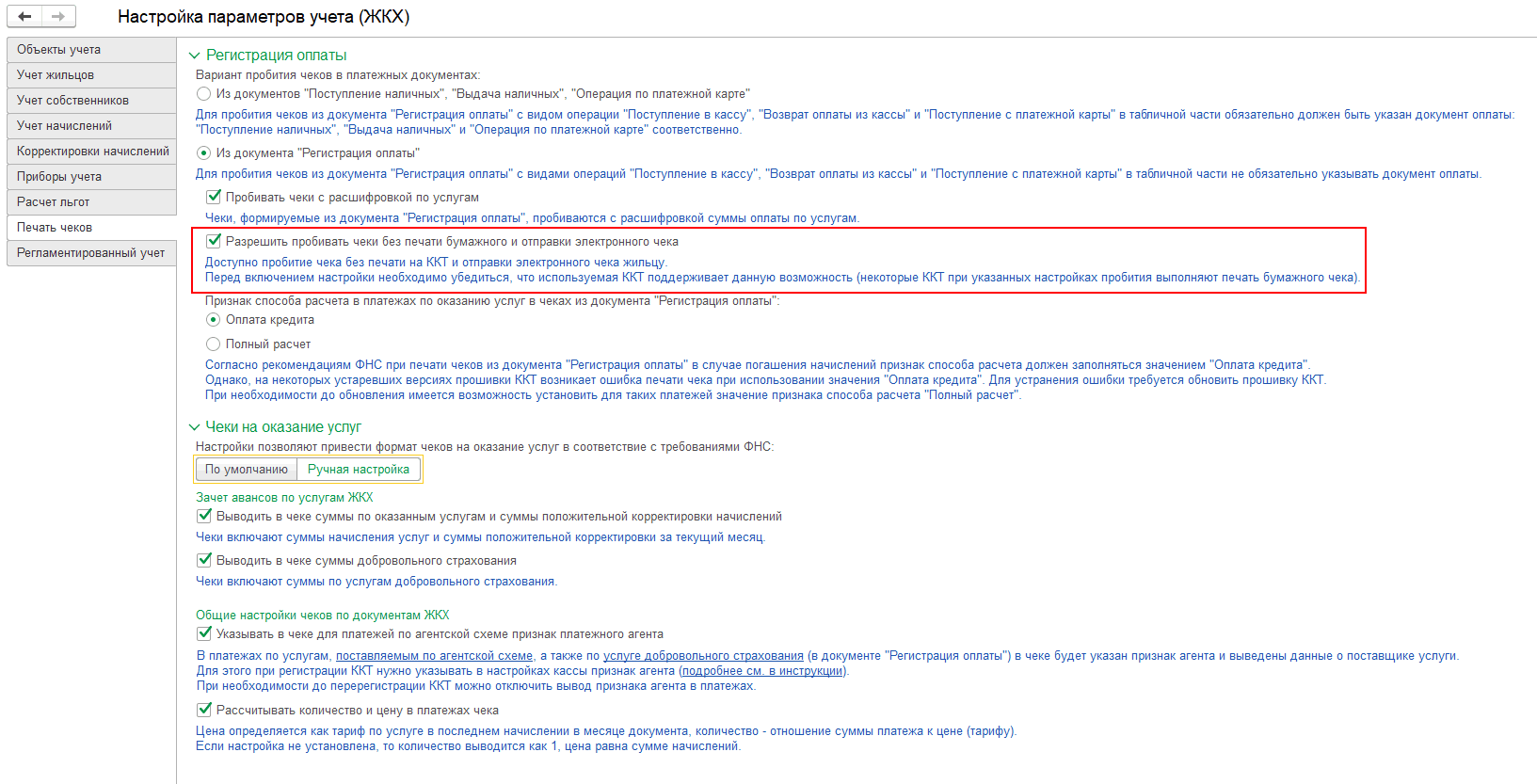

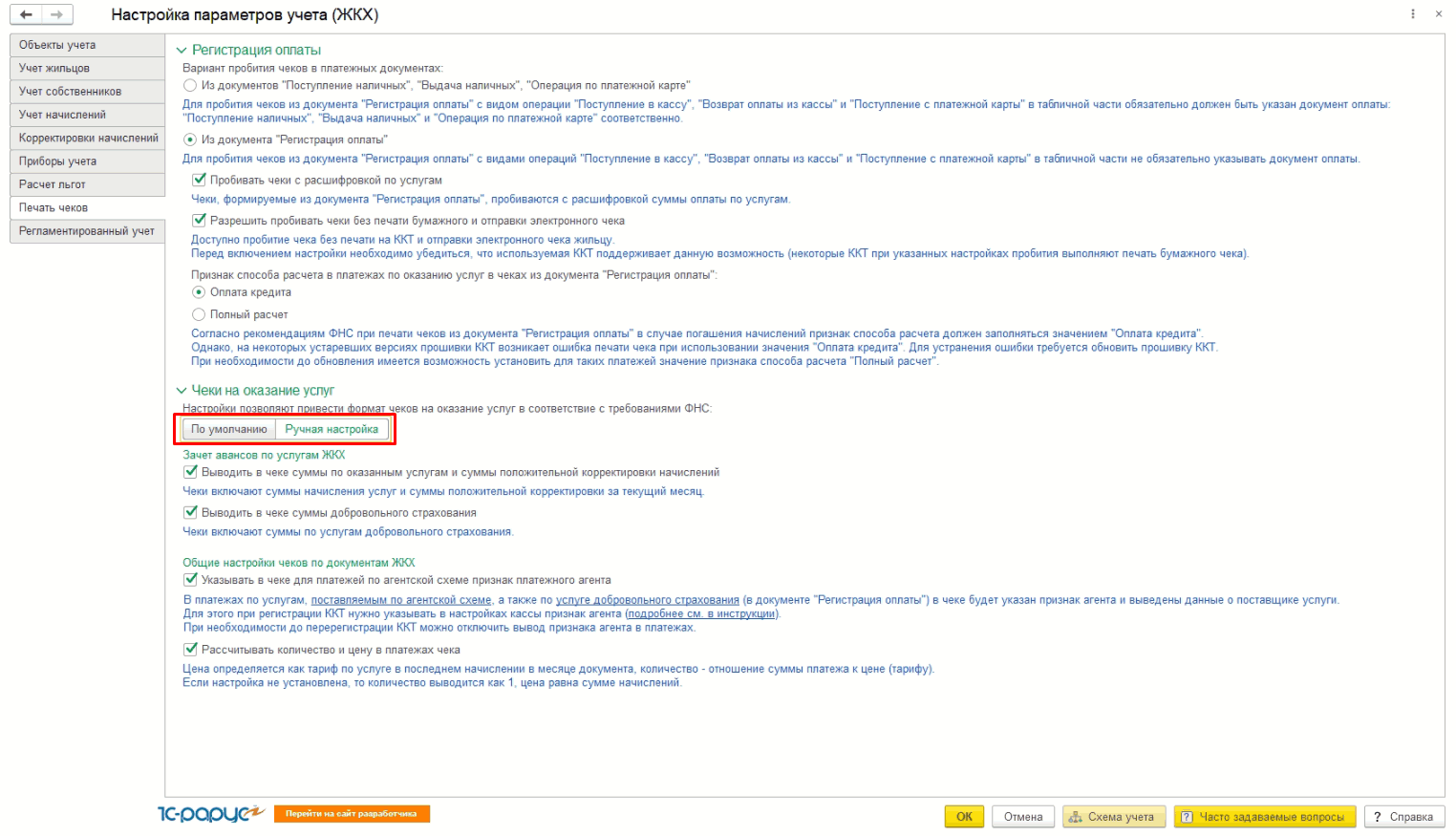

Печать чеков из документа «Зачет авансов по услугам ЖКХ»

Из документа доступна печать чеков на зачет аванса, в том числе по авансам,

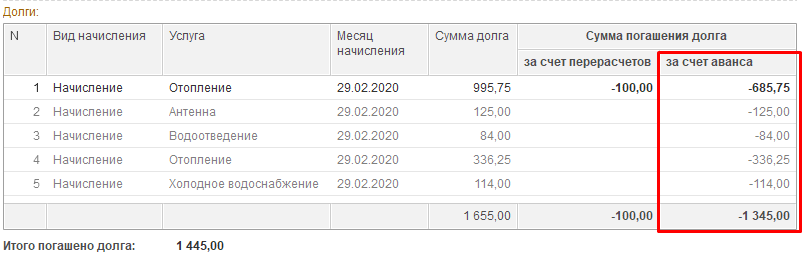

Чеки пробиваются по данным колонки «Сумма погашения долга за счет аванса» из раздела «Долги»:

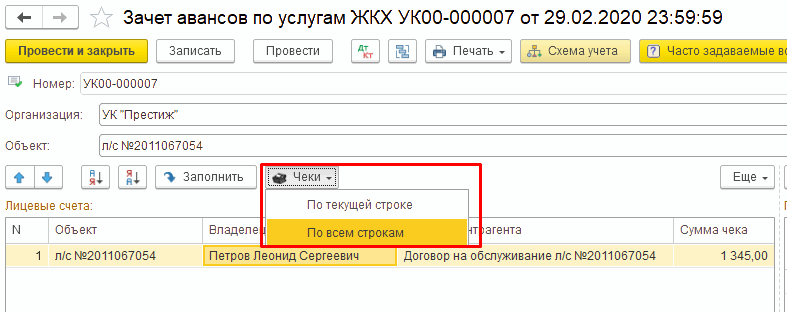

Для пробития чека нажимаем на кнопку «Чеки»:

Примечание:

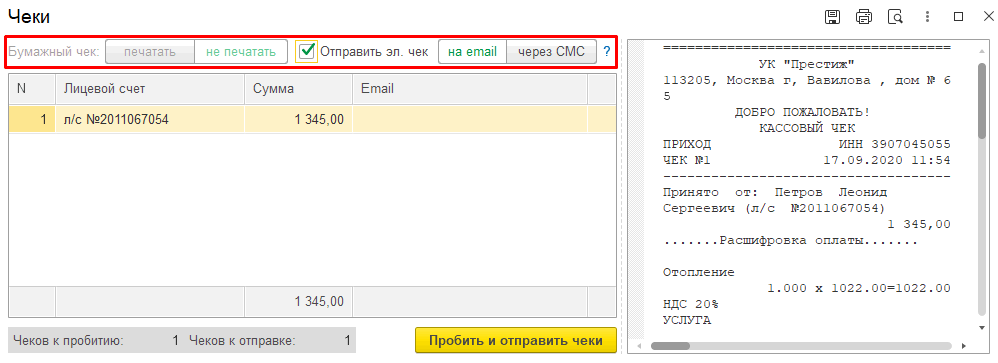

Чеки на зачет аванса нельзя печатать, доступна только отправка:

Примечание:

Чек можно не отправлять жильцу (только пробить и отправить в ОФД). Для этого в Настройках параметров учета должен быть установлен флаг «Разрешить пробивать чеки без печати бумажного и отправки электронного чека»:

Чеки на оказание услуг можно печатать со стандартными настройками (по умолчанию) или настроить самостоятельно:

При этом можно:

-

выключить настройку вывода суммы по оказанным услугам и положительной корректировке начислений в чеках и не выводить в колонке «Сумма чека» документа Зачета авансов по услугам ЖКХ.

-

выключить настройку вывода суммы по услуге добровольного страхования в чеках и не выводить в колонке «Сумма чека» документа Зачета авансов по услугам ЖКХ.

-

выключить настройку вывода реквизитов платежа по агентской схеме в чеках, для документов Зачета авансов по услугам ЖКХ и Регистрации оплат.

-

выключить настройку расчета количества и цены в платежах чека. Если настройка не установлена, то количество выводится как 1. Цена равна сумме начислений.

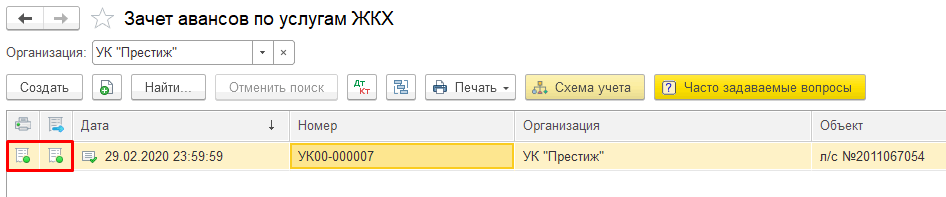

Статус пробития и отправки чека можно увидеть в самом документе и в списке документов «Зачет авансов по услугам ЖКХ»:

«1С:Бухгалтерия 8» (ред. 3.0): как управлять зачетом авансов и погашением задолженности (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.72.66.

В соответствии с законодательством по бухгалтерскому учету авансы (как полученные от покупателя, так и выданные поставщику) должны учитываться обособленно от расчетов (см. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина России от 31.10.2000 № 94н; п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н; п.п. 3, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н).

В налоговом учете по НДС авансы также отражаются отдельно (пп. 3 п. 3 ст. 170 НК РФ).

По умолчанию в «1С:Бухгалтерии 8» для всех документов учетной системы применяется автоматический способ зачета авансов и погашения задолженности, суть которого сводится к следующему:

- при поступлении оплаты от покупателя имеющаяся задолженность по договору с покупателем погашается в хронологическом порядке, а поступление сверх суммы задолженности контрагента по договору учитывается как аванс;

- при проведении документа реализации имеющиеся авансы по договору зачитываются в хронологическом порядке;

- при регистрации оплаты поставщику имеющаяся задолженность перед поставщиком по договору погашается в хронологическом порядке, а сумма оплаты сверх имеющейся задолженности учитывается как аванс;

- при проведении документа поступления имеющиеся авансы по договору с поставщиком зачитываются в хронологическом порядке.

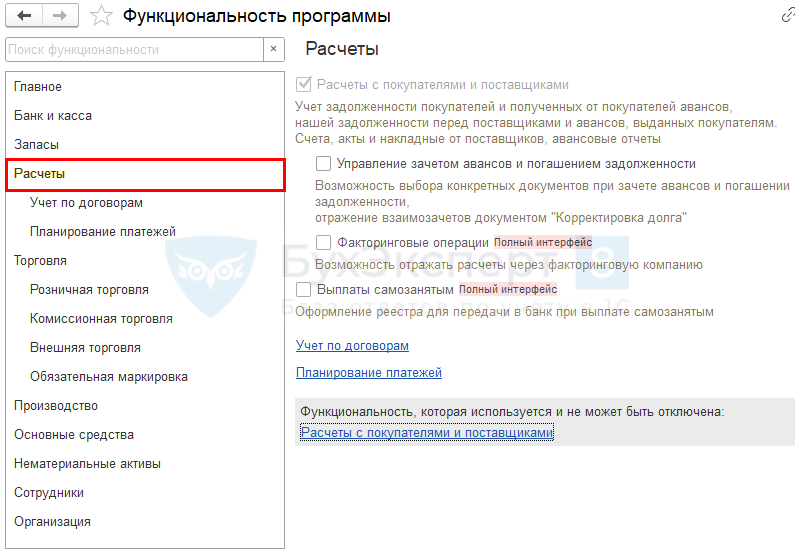

При необходимости (например, согласно условиям договора с контрагентом) в программе можно отражать зачет авансов (погашение задолженности) по определенным документам или не зачитывать авансы (не погашать задолженность). Чтобы воспользоваться данной возможностью в разделе Главное — Функциональность на закладке Расчеты необходимо установить флаг Управление зачетом авансов погашением задолженности.

Управлять зачетом авансов позволяет реквизит Способ зачета аванса, который доступен в формах документов реализации и поступления. Способ зачета аванса указывается в форме Расчеты, которая открывается по соответствующей ссылке из документа реализации или из документа поступления. По умолчанию Способ зачета аванса установлен в положение Автоматически. При выборе способа зачета авансов По документу требуется указать Документ аванса (или несколько документов) и Сумму зачета. Если Сумму зачета аванса не заполнять, то при проведении документа реализации (документа поступления) автоматически зачитывается максимально возможная сумма по указанному документу аванса. Если фактический остаток аванса меньше указанной суммы зачета, то выдается сообщение об ошибке и документ не проводится. При выборе способа зачета авансов Не зачитывать — авансы не зачитываются.

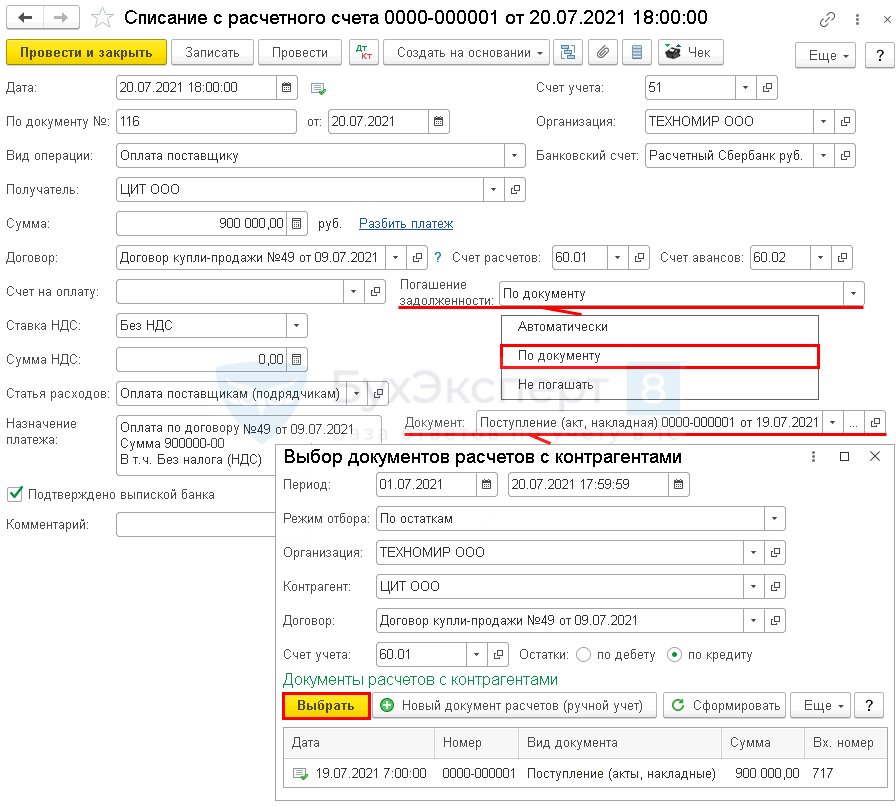

Управлять погашением задолженности позволяет реквизит Погашение задолженности, доступный в формах документов Поступление на расчетный счет, Списание с расчетного счета, Поступление наличных и Выдача наличных. По умолчанию реквизит Погашение задолженности принимает значение Автоматически. При выборе способа погашения задолженности По документу требуется указать документ реализации (документ поступления), задолженность по которому следует погашать. Если выбран способ Не погашать – имеющиеся задолженности погашаться не будут.

Источник

Основные принципы учета авансов

В плане счетов, включенном в программу, для учета расчетов по авансам выделены специальные субсчета, приведенные в таблице 1.

Таблица 1

Организации также могут самостоятельно выбирать счета учета авансов исходя из специфики своей деятельности. Например: счета 76.05 «Расчеты с прочими поставщиками и подрядчиками», 79.09 «Прочие расчеты с разными дебиторами и кредиторами» или иные. Для полной автоматизации учета аналитика данных счетов должна совпадать с приведенной в таблице 1.

Аванс формируется как превышение суммы оплаты над задолженностью контрагента и, соответственно, отражается на одном из предназначенных для учета авансов счетов. Закрывается он документами поступления или отгрузки ТМЦ с помощью списания суммы поступления или отгрузки со счета аванса на счет расчетов с контрагентом.

Закрытие авансов в бухгалтерском учете в большинстве организаций происходит на усмотрение бухгалтера (по документу, по периодам, по ситуации, то есть вручную, или же ведется в целом на одном счете без их выделения, что, соответственно, создает большое количество вопросов у коллег бухгалтеров, использующих впоследствии его регистры учета). Для ведения бухгалтерского учета, формирующего объективные данные для анализа, необходимо закрепить в учетной политике организации правила отнесения оплаты на аванс и способ его дальнейшего погашения (автоматически, строго по документам, по поставке, после инвентаризации расчетов за период или по иным правилам, способствующим точному представлению информации руководству), если метод не закреплен в договоре.

В программе «1С:Бухгалтерия 8» (ред. 1.6) предусмотрен механизм автоматического зачета авансов при указании счета в реквизите Счета расчета по авансам

. То есть для зачета аванса необходимо указать счет или наоборот его не указывать.

В редакции 2.0 указанная выше возможность зачета авансов расширена, что позволяет оставить ручное редактирование счетов учета авансов. В случае необходимости можно добавлять новый реквизит в документах движения ТМЦ, работ, услуг и документах движения денежных средств (по операциям расчетов с поставщиками и покупателями), который называется Зачет авансов

(в документах Поступление товаров и услуг

, Реализация товаров и услуг

) и Погашение задолженности

(в документах Списание с расчетного счета

, Поступление на расчетный счет

, РКО и ПКО

).

В нем предложено 3 варианта зачета (погашения) аванса на выбор:

- Автоматически;

- Не погашать (в документах оплаты, закрывается счет расчетов);

- Не зачитывать (в документах движения ТМЦ, закрывается счет авансов);

- По документу.

Итак, рассмотрим способы зачета (погашения) аванса при поступлении и реализации товаров и услуг подробнее.

Аванс или задаток

В российском законодательстве аванс и задаток — различные понятия. Основной признак, по которому принято их различать — это необходимость возврата в случае неисполнения обязательств.

Если контрагент не осуществил поставку товара или не предоставил услугу, то выплаченный покупателем задаток последнему не возвращается. Аванс же должен быть возвращен. Также, задаток, в отличие от аванса, исчисляется только в денежном выражении.

Кроме того, условия и размер аванса определяются в тексте самого договора, а в случае задатка, как правило, составляется отдельное дополнительное соглашение.

Признаки аванса

Выданные авансы — это суммы, перечисленные контрагентам (поставщикам) в рамках предстоящих поставок по договорам купли-продажи.

При перечислении аванса продавцу, тот в течение пяти дней обязан выдать покупателю СФ на аванс. Этот СФ покупатель имеет право взять к вычету, если аванс и поставка разнесены во времени.

Пример

ООО «Фортуна» покупает у фирмы «Аксель» партию товара на сумму 118000 рублей, включая НДС 18000 рублей. Условия договора предусматривают предоплату 100 процентов.

В декабре 2015 года «Фортуной» был перечислен аванс. Поставщик выдал на него счет-фактуру.

| Дт | Кт | Описание операции | Сумма | Документ |

| 60 | 51 | Отражено перечисление аванса | 118000 | Платежное поручение |

| 68 | 76(авансы) | Отражен НДС с аванса к вычету(118000*18/118) | 18000 | Книга покупок |

Отгрузка оплаченного товара произошла в феврале 2016 года. Бухгалтер ООО «Фортуна» делает проводки по авансовому НДС:

| Дт | Кт | Описание операции | Сумма | Документ |

| 41 | 60 | Отражено поступление товара (без НДС) | 100000 | Накладная |

| 19 | 60 | Отражен НДС входящий | 18000 | Счет-фактура |

| 68 | 19 | НДС по полученным товарам предъявлен к вычету | 18000 | Книга покупок |

| 76(авансы) | 68 | Восстановлен НДС с аванса, ранее взятый к вычету | 18000 | Книга продаж |

Стоит иметь в виду, что покупатель не имеет права взять к вычету НДС с перечисленного аванса, если закупаемый товар планируется использовать в необлагаемой НДС деятельности.

Авансы, полученные продавцом (подрядчиком и т. д.), учитываются на счете 62, субсчет «Авансы».

Авансом полученным считается сумма, поступившая раньше, чем произошло выполнение обязательств по договору, т.е. подписан акт о выполненных работах. Если денежные средства перечислены в день отгрузки товара (предоставления услуги), это тоже не будет авансом.

Рассмотрим наш пример, но уже со стороны продавца — фирмы «Аксель».

Проводки после получения аванса в декабре 2015 года:

| Дт | Кт | Описание операции | Сумма | Документ |

| 51 | 62.2 | Отражено поступление аванса | 118000 | Платежное поручение |

| 76(авансы) | 68 | Отражено начисление НДС с полученного аванса(118000*18/118) | 18000 | Счет-фактура выданный |

После отгрузки товара в феврале 2016 года:

| Дт | Кт | Описание операции | Сумма | Документ |

| 62.1 | 90.1 | Отражена выручка от реализации товара | 118000 | Накладная |

| 90(НДС) | 68 | Отражено начисление НДС с реализации | 18000 | Счет-фактура |

| 62.2 | 62.1 | Зачтен аванс покупателя | 118000 | Бухгалтерская справка |

| 68 | 76(авансы) | НДС начисленный по авансу предъявлен к вычету | 18000 | Книга покупок |

То есть, организация-продавец имеет право взять к вычету НДС, начисленный по полученному авансу только после свершения факта реализации. При частичной реализации закрытие НДС происходит тоже частично: сумма проводки Дт 68 — Кт 76.АВ рассчитывается пропорционально фактической реализации.

Шаг 1. Подготовка к настройке

Перед тем как приступить к настройке автоматического зачета авансов в 1С 8.3 необходимо выполнить следующую подготовку:

1. Создать резервную копию базы данных, чтобы в случае ошибок можно было восстановить данные.

2. Убедиться, что у вас есть административные права доступа для изменения настроек в 1С 8.3.

3. Необходимо определить какие авансы будут зачтены автоматически. Это могут быть авансы по зарплате, командировкам или другим расходам, которые предприятие оплачивает сотрудникам.

4. Еще одним важным шагом является анализ и составление списка счетов учета авансов, которые будут участвовать в процессе зачета.

5. Определите правила зачета авансов, например, можно использовать группировку по сотрудникам или по виду авансов.

После того как все необходимые данные и настройки получены, можно приступать к настройке автоматического зачета авансов в 1С 8.3.

Раздел Расчеты

Расчеты с покупателями и поставщиками

Настройка обеспечивает учет по документам расчетов с контрагентами, включена по умолчанию. В Простом интерфейсе может быть отключена для ведения кассового учета — без начисления доходов и расходов документами, только по оплате.

- Дебиторская и кредиторская задолженность в 1С 8.3 Бухгалтерия — как посмотреть, расшифровать

- Принятие НДС к вычету при зачете авансов, полученных от покупателей в 1С

Управление зачетом авансов и погашением задолженности

Флажок управляет погашением в 1С:

- авансов;

- задолженности.

При включении этого флажка добавляется специальный реквизит Способ зачета аванса с возможностью выбора документа оплаты в документы:

- Выкуп предметов лизинга

- ГТД по импорту

- Оказание производственных услуг

- Отчет комиссионера (агента) о продажах

- Отчеты комитентам о продажах (закупках)

- Передача НМА

- Передача ОС

- Поступление из переработки

- Поступление НМА

- Поступление (акт, накладная, УПД)

- Поступление доп. расходов

- Реализация (акт, накладная, УПД)

- Реализация отгруженных товаров

- Реализация услуг по переработке

Вариант зачета аванса По документу позволяет детально контролировать оплату, для того чтобы вовремя напомнить контрагенту о его задолженности по каждой операции.

Если флажок не выставлен, то 1С автоматически проанализирует наличие оплаты по контрагенту и договору, а также определит ее сумму. Специальное поле Способ зачета аванса с возможностью самостоятельно выбрать вариант погашения в этом случае не показывается.

Кроме того, при включении флажка Управление зачетом авансов погашением задолженности добавляется специальный реквизит Погашение задолженности в документы:

- Авансовый отчет —вкладка Оплата — Погашение задолженности;

- Корректировка долга — вид операции Зачет задолженности;

- Оплата платежной картой — Расшифровка платежа — Погашение задолженности;

- Поступление на расчетный счет — Расшифровка платежа — Погашение задолженности;

- Поступление наличных — Расшифровка платежа — Погашение задолженности;

- Выдача наличных — Расшифровка платежа — Погашение задолженности;

- Списание с расчетного счета — Расшифровка платежа — Погашение задолженности.

Погашение задолженности в этом случае происходит по конкретному документу.

Если флажок не выставлен, то 1С автоматически проанализирует наличие задолженности по контрагенту и договору, а также определит его сумму. Специальное поле Погашение задолженности с возможностью самостоятельно выбрать вариант погашения в этом случае не показывается.

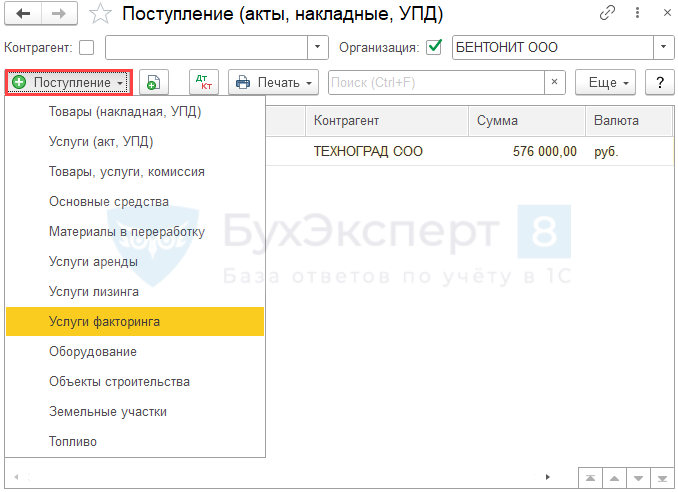

Факторинговые операции

При включении настройки становится доступна работа с документами:

- Передача задолженности на факторинг

- Поступление (акт, накладная, УПД) – вид операции Услуги факторинга

Это позволяет отражать расчеты через факторинговую компанию.

Выплаты самозанятым

Подключает механизм расчетов с физлицами-плательщиками налога на профессиональный доход.

Договор с самозанятым и счета расчетов создавать не требуется, расчеты проводятся без учета по договорам на счете 76.16 «Расчеты с самозанятыми» с помощью двух документов:

- Выплаты самозанятым в разделе Покупки;

- Списание с расчетного счета в разделе Банки касса.

Подробнее:

- Перечисление оплаты самозанятым по реестру в 1С

- Самозанятые в 1С 8.3 — как завести, провести оплату, проводки

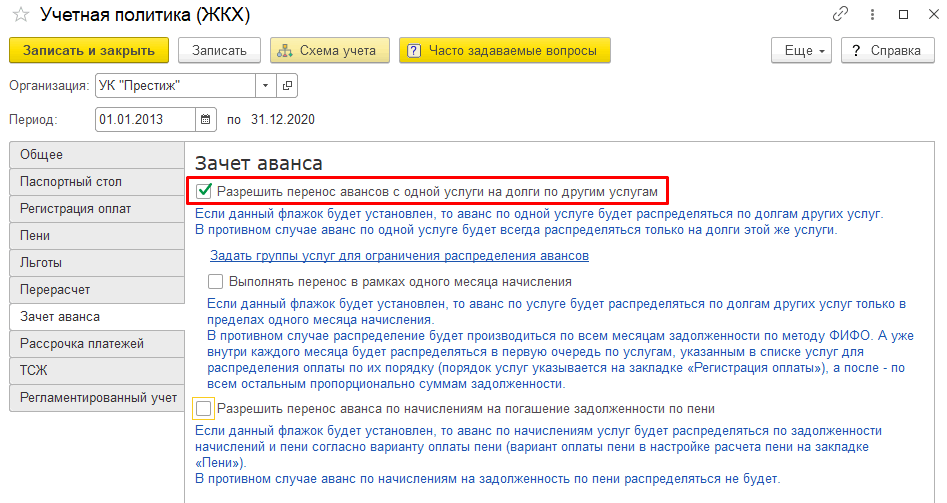

Настройки программы для зачета авансов

Чтобы при проведении данного документа автоматически происходил взаимозачет авансов на долги по разным услугам, в Учетной политике ЖКХ на закладке «Зачет аванса» необходимо установить соответствующий флаг:

При этом доступны следующие дополнительные настройки:

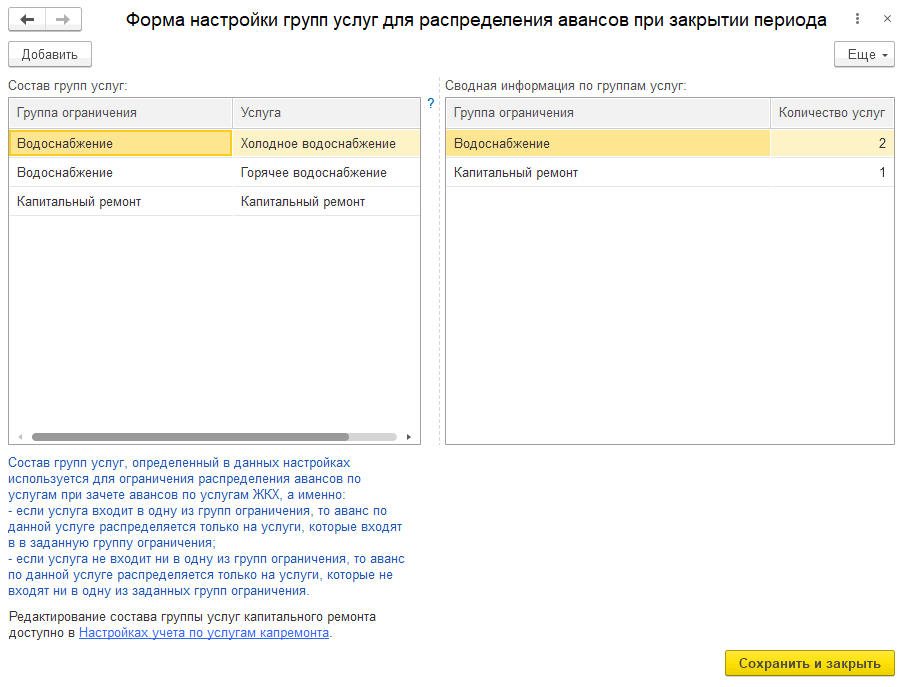

Задать группы услуг для ограничения распределения авансов – в данной настройке можно указать группы услуг, внутри которых будет производиться перенос авансов, т.е. если услуга входит в одну из групп ограничений, то аванс по данной услуге будет переноситься только на услуги, входящие в заданную группу ограничения:

Примечание:

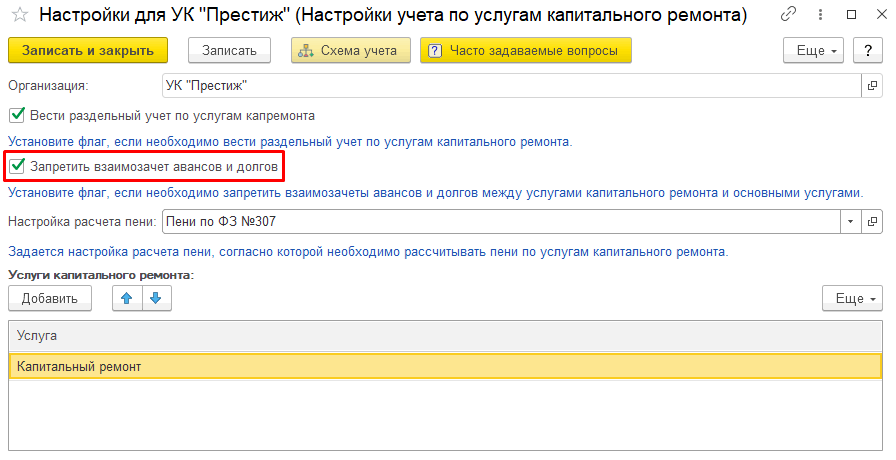

При ведении раздельного учета услуг капитального ремонта редактирование состава группы услуг для ограничения переноса авансов доступно в «Настройках учета по услугам капремонта»:

Выполнять перенос в рамках одного месяца начисления – если данный флаг установлен, то аванс по услуге будет распределяться по долгам других услуг только в пределах одного месяца начисления. В противном случае распределение будет производиться по всем месяцам задолженности по методу ФИФО

Разрешить перенос аванса по начислениям на погашение задолженности по пени – если данный флаг установлен, то аванс по начислениям услуг будет распределяться по задолженности начислений и пени. В противном случае аванс на погашение задолженности по пени распределяться не будет.

Документ «Зачет авансов по услугам ЖКХ» создается в конце месяца после поступления оплат и проведения начислений за период.

Примечание:

Если документы «Зачет авансов по услугам ЖКХ» ранее не проводились, то достаточно создать один за последний месяц (не создавая отдельные документы за все прошлые периоды).

Рассмотрим пример:

Смешанный способ

Смешанный способ погашения авансов и задолженности можно использовать:

- когда ведется несколько расчетов с организацией и по каждому из них устанавливается свой способ зачета аванса;

- если фирма имеет большое количество договоров с контрагентом. Расчеты по каждому договору могут отличаться. Иными словами, платежным документом может производиться оплата по двум или трем договорам (указанным в назначении платежа), и по каждому из них — точная сумма, счет и способ зачета.

В этом случае нужно использовать реквизит список в документах оплаты, список документов (при оплате по документу) в документах (рис. 3).

Рис. 3

В документе оплаты можно определить, по какому договору производится оплата, как осуществляется зачет, какой документ оплачивается, в какой сумме и т. д.

Прочие корректировки

Этот вид выбирают, если в силу каких-либо обстоятельств для учета событий хозяйственной деятельности невозможно использовать ранее описанные виды операций.

Укажите в поле «Дебитор» и «Кредитор» контрагентов, взаимозачет долговых обязательств которых должен быть произведен. Нажмите кнопку «Заполнить» на верхней панели. Закладки по дебитору и кредитору заполняются одновременно. Счета учета оставьте незаполненными. Нажмите «Провести и закрыть», чтобы сохранить документ. Проверьте взаимозачет по оборотно-сальдовой ведомости.

Предупреждая беспокойства многих пользователей, разработчики заверяют,

что корректировка долга 1С

автоматически осуществляет все необходимые движения по регистрам учета НДС.

Вывод.

Корректировка долга как инструмент в программе 1С

позволяет бухгалтеру выбрать из различных вариантов проведения одной и той же операции наиболее удобный или подходящий для конкретной хозяйственной схемы бухгалтерского учета.

22.10.2018 15:55:18

1С:Сервистренд

ru

Списание задолженности

Приходится использовать этот вариант, если покупатель не оплатил оказанные услуги или поставленный товар. Бывают случаи, когда поставщик не возвращает полученный аванс при расторжении договора. Если истекли три года исковой давности необходимо списать кредиторскую или . Как и в предыдущих вариантах операций, списать можно и долг, и суммы аванса.

В поле «Списать» выберите долговые обязательства, подлежащие списанию. Из списка контрагентов выберите конкретного поставщика (дебитора) или покупателя (кредитора). На верхней панели нажмите кнопку «Заполнить».

Интересно. При использовании вида операции «Списание задолженности» кнопки «Заполнить» на верхней панели и в табличной части имеют одинаковое действие.

Если необходимо выбрать только один конкретный документ из списка, то после заполнения таблицы другие строки можно удалить. Либо вместо кнопки «Заполнить» можно использовать опцию «Добавить».

Если не вся сумма подлежит списанию, укажите нужную сумму в табличной части.

На закладке «Счет списания» укажите счет, контрагента, договор и документ, являющийся основанием для списания. Можно выбрать один из двух вариантов:

- На «Прочие доходы и расходы» указывается счет 91.01/02;

- Счет 63 – списание на «Резервы по сомнительным долгам».

После проведения документа откройте оборотно-сальдовую ведомость. В отчете должна отобразиться

корректировка долга 1С

.

Итоги

Новая редакция 2.0 «1С:Бухгалтерии 8» предоставляет возможность выбора способов отражения в учете взаиморасчетов с контрагентом.

В случае наличия в расчетах НДС при любом способе указанном выше необходимо помнить об обязанности налогоплательщика выставлять счет-фактуру на полученный аванс, а при выдаче аванса помнить о возможности зачета НДС к уплате на сумму аванса (особенно если выдача аванса и отгрузка производятся в разные налоговые периоды).

Кроме того, изначально следует закрепить способ зачета авансов в учетной политике, чтобы максимально упростить прозрачность учета расчетов и эффективно использовать указанный механизм для получения точных и объективных для руководства организации данных.

Для того, чтобы был принят вычет НДС с авансов полученных, необходимо проверить в базе данных 1С 8.2 присутствие проведенных документов:

- по поступлению аванса от покупателя ООО «Этюд» на сумму 400 000 руб. от 25.01.2013г.

- на реализацию услуг ООО «Этюд» на сумму 300 000 руб. от 27.01.2013г.

- на реализацию услуг ООО «Этюд» на сумму 350 000 руб. от 28.02.2013г.

Проведение проверки НДС к вычету с авансов полученных можно осуществить в следующем порядке:

- Определить сумму зачтенных авансов полученных от покупателей по БУ в разрезе каждой налоговой ставки.

- Произвести арифметическую проверку расчета НДС с зачтенных авансов в разрезе каждой ставки.

- Произвести проверку суммы НДС к вычету при зачете авансов покупателей по БУ и по НУ.

- Произвести проверку правильности отражения НДС, принятого к вычету, в книге покупок с НДС по БУ.