Учимся работать с НДС часть 3 — авансы поставщикам (1С:Бухгалтерия 8.3, редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> НДС

2016-12-08T14:03:45+00:00

|

|

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим: «Учёт НДС с авансов, оплаченных поставщикам».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков — подписывайтесь на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Оглавление

Ситуация для учёта

Мы (ООО «НДС») подписали договор с ООО «Поставщик» на поставку нам товара на сумму 150 000 рублей (включая НДС).

По условиям договора мы должны перечислить аванс в размере 60% от суммы, указанной в договоре, то есть 90 000 рублей.

- В 1 квартале мы согласно договора перевели аванс поставщику в размере 90 000 рублей.

- Во 2 квартале ООО «Поставщик» отгрузил нам товар на всю сумму, указанную в договоре (150 000 рублей).

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0), а также посчитать НДС за каждый квартал.

Суть урока

Мы зачтём НДС с уплаченного аванса (90 000) в 1 квартале, отразив его в книге покупок за 1 квартал.

Затем мы зачтём НДС со всей суммы (150 000) во 2 квартале, отразив его в книге покупок за 2 квартал.

Наконец, мы начислим (восстановим) зачтённый в 1 квартале НДС с аванса (90 000), отразив его в книге продаж за 2 квартал.

Итого к возмещению:

- За 1 квартал будет НДС 90 000 * 18 / 118 = 13 728.81

- За 2 квартал 150 000 * 18 / 118 — 13 728.81 = 9 152.54

1 квартал

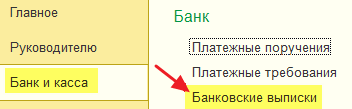

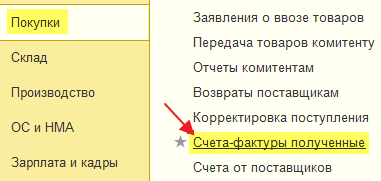

Проводим выписку по банку

Заносим в программу банковскую выписку от 01.01.2016 на перечисление аванса в размере 90 000 рублей для ООО «Поставщик»:

Списание с расчётного счёта будет таким:

Следует обратить внимание на следующие пункты:

- Вид операции «Оплата поставщику».

- Отдельный договор (№1 от 01.01.2016) в рамках которого будут осуществляться расчёты по этой сделке.

- Выделенный НДС по расчётной ставке (18/118).

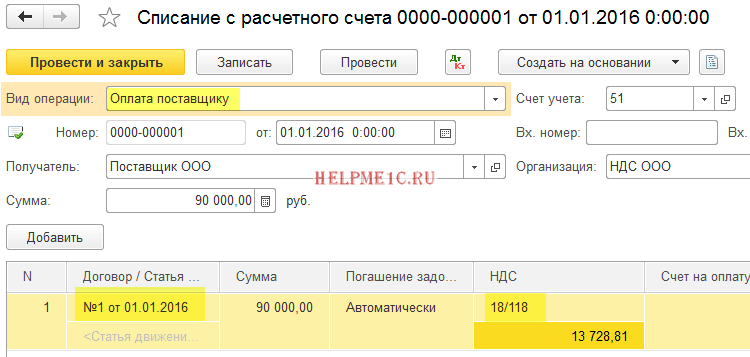

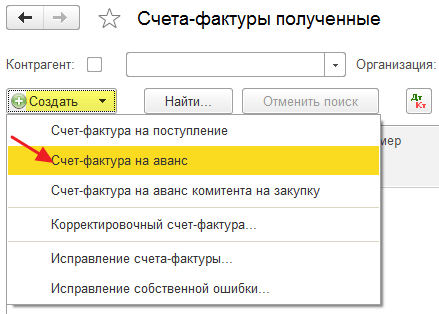

Заносим счёт-фактуру на аванс поставщику

Получив от ООО «Поставщик» экземпляр счёта-фактуры на перечисленный нами аванс заносим его в базу:

Создаём новый документ:

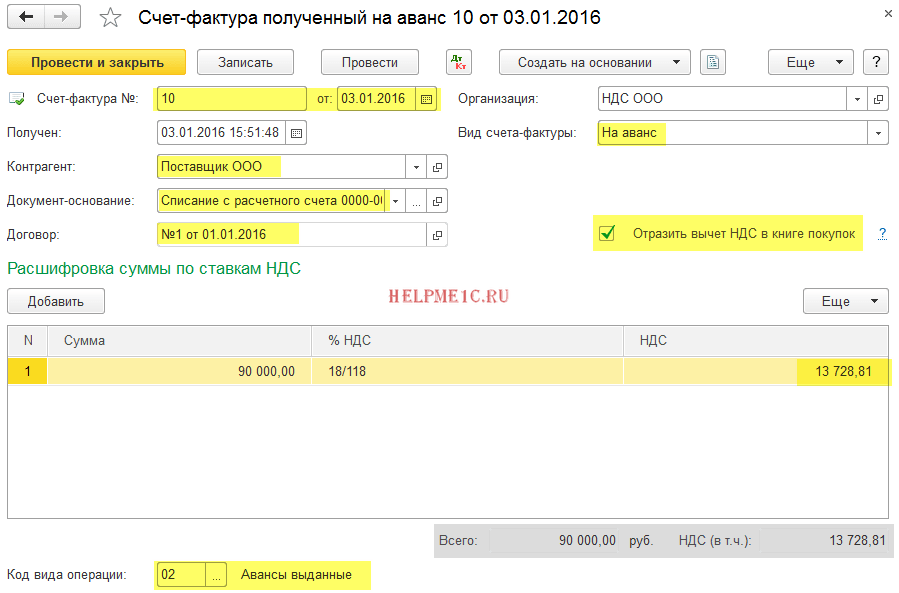

Созданный счёт-фактура на аванс будет таким:

Следует обратить внимание на следующие моменты:

- Номер и дата, указанные в счете-фактуре от поставщика (№10 от 03.01.2016).

- Вид счета-фактура: «На аванс».

- Документ-основание: банковская выписка, по которой мы перечислили аванс с нашего расчетного счета на счет поставщика.

- Установленная галка «Отразить вычет НДС в книге покупок».

- Код вида операции 02 «Авансы выданные».

Проводим созданный счет-фактуру (кнопка «Провести и закрыть»).

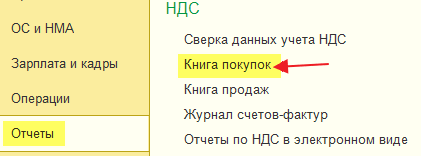

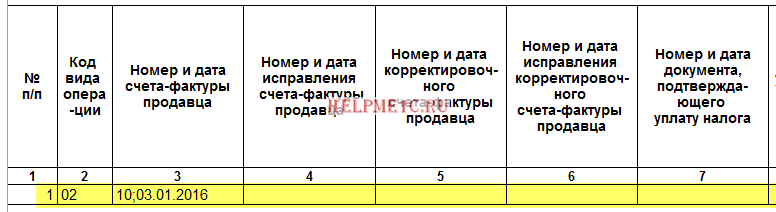

Формируем книгу покупок за 1 квартал:

А вот и полученный счет-фактура на аванс:

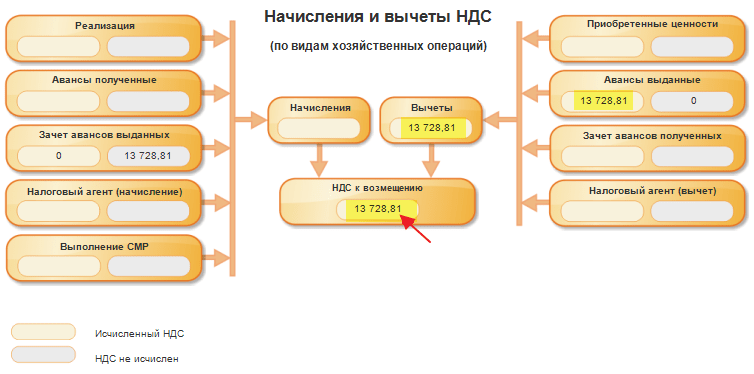

Смотрим итоговый НДС к возмещению за 1 квартал

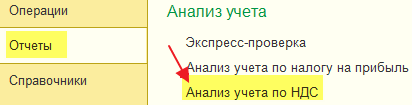

Других хозяйственных операций в 1 квартале больше не было, а значит смело формируем «Анализ учета по НДС»:

НДС к возмещению за 1 квартал получился 13 728 рублей 81 копеек:

2 квартал

Поступление товара

Заносим в программу поступление товара от ООО «Поставщик» 01.04.2016 на сумму 150 000 рублей (включая НДС):

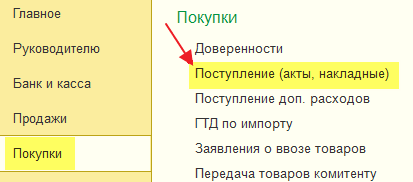

Создаём новый документ:

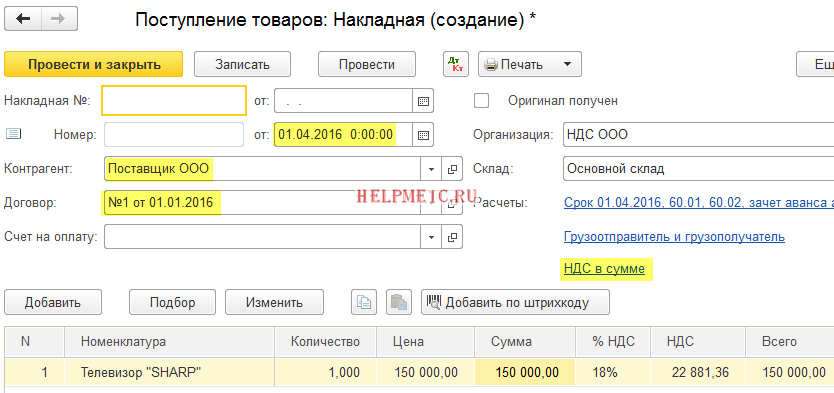

Накладная от поставщика будет такой:

В полученной от поставщика накладной сумма «без ндс» не была выделена отдельной строкой. Поэтому перед заполнением табличной части мы установили способ расчета налога как «НДС в сумме».

Как сделать счет-договор в 1с бухгалтерия 8.3 | О банках и финансах

Как мы знаем, что контракты в программах 1С:Бухгалтерия 8.2 и 8.3 выступают в качестве объектов аналитики. Само собой разумеется, им смогут соответствовать настоящие многостраничные соглашения. Но в программе это не более, чем ссылка на объект аналитики.

На данный момент все громадную популярность покупают документы типа соглашение-счет либо счет-соглашение в 1с. Они объединяет в себе два документа: счет на оплату клиенту и фактически контракт. Продемонстрируем, как самостоятельно сделать счет-контракт в 1С

Бухгалтерия предприятия редакция 3.0. Но, прежде, чем перейти к созданию счета-соглашения в 1С, остановимся на правовых качествах счета на оплату клиенту.

В п.2 ст.9 потерявшего силу закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» находилось следующее требование. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

Образцы унифицированных форм первичной учетной документации, входящие в этот альбом, утверждены Распоряжением Госкомстата России от 25 декабря 1998 г. N 132.

В том месте же, в п.2 ст.9 ФЗ-129 сообщено, что, в случае если форма первичного документа не предусмотрена в этих альбомах, то организация самостоятельно разрабатывает нужную ей форму документа и утверждает ее в собственной учетной политике. Самостоятельно созданные формы должны содержать следующий список необходимых реквизитов:

- наименование документа;

- дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и финансовом выражении;

- наименование должностей лиц, важных за совершение хозяйственной операции и правильность ее оформления;

- индивидуальные автографы указанных лиц.

В части 4 ст.9 действующего с 01 января 2013 года закона

от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» сообщено следующее. Формы первичных учетных документов утверждает начальник экономического субъекта в соответствии с представлением должностного лица, на которое возложено ведение бухучёта. Наряду с этим в новом Законе № 402-ФЗ отсутствует требование, дабы эти документы составлялись по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

Вторыми словами эти альбомы ни кто не отменял и ими целесообразно пользоваться.

В контексте данной статьи необходимо помнить, что счет на оплату не предусмотрен ни ветхим, ни новым законодательством . Он может иметь любую форму. В большинстве случаев, пользователи программ 1С Бухгалтерия используют форму, созданную компанией 1С.

Счет на оплату клиенту не есть первичным учетным документом, поскольку он не обязывает делать какую-либо хозяйственную операцию. Поставщик предлагает оплатить, а клиент может оплатить, быть может и отказаться. Никаких обоюдных обязательств.

Довольно часто при разовых продажах поставщики выставляют счета на предварительную оплату. Никаких контрактов в письменной форме не содержится. В аналогичных обстановках таковой контракт не необходим.

Но его отсутствие повышает хозяйственные риски. К примеру, клиент оплатил, а поставщик задерживает отгрузку либо напротив.

Для понижения аналогичных рисков все чаще употребляются счета-контракты. Выставление счета-контракта является офертой , а его оплата рассматривается как акцепт оферты. Когда клиент оплатит счет-контракт, у поставщика появляется обязательство по доставке товаров (работ, одолжений), в соответствии с условиями, указанными в счете-соглашении.

Очевидно, у клиента по окончании оплаты смогут появиться собственные права и обязательства.

В таком счете-соглашении направляться прописать условия контракта. Как сделать счет-контракт в 1С без помощи программиста, смотрите видео.

В случае если данный материал был нужным, поделитесь им со собственными приятелями.

Поступление услуг в 1С 8.3

Покупка услуг в программе не сильно отличается от приобретения товара. Заполнения шапки абсолютно аналогично, за исключением указания склада. Первичным документом для отражения такой операции обычно является «Акт об оказании услуг».

Единственное отличие — указания в табличной части номенклатуры с видом «услуга». Например, оформляем получение услуг по доставке:

В поле «Счета учета» можно указать нужную аналитику. Указываем, что хотим распределять расходы на 26 счет (Общехозяйственные расходы), со статьей затрат «Транспортные расходы«. После заполнения документа можно, аналогично товарам, зарегистрировать счет-фактуру.

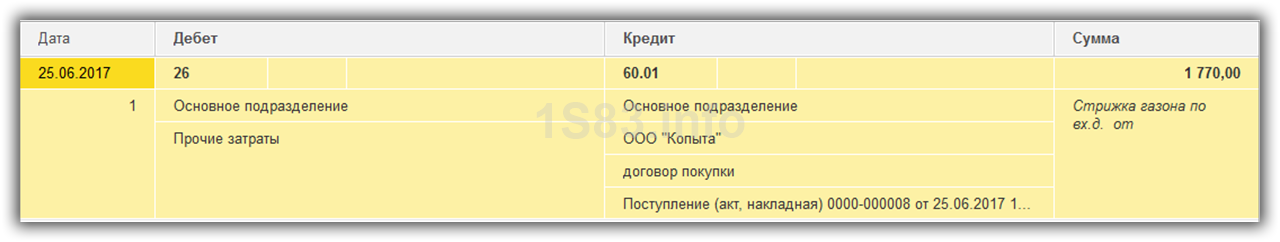

Ключевое отличие при поступление услуг — в проводках:

Для данного примера, желательно предварительно оформить оплату поставщику за данную услугу.

- Дебет 60.01 Кредит 60.02 — зачет аванса поставщику

- Дебет 26 Кредит 60.01 — начисление задолженности перед поставщиком и увеличение расходов компании

- Дебет 19.04 Кредит 60.01 — отражения входящего НДС по услугам

При необходимости отразить в одном поступлении и товара и услуги (например, товар с платной доставкой) нужно воспользоватся документом «Поступление (акт, накладная)» видом операции «Товары, услуги, комиссия».

По материалам: programmist1s.ru

Ввод остатков в 1С 8.3 (1С Бухгалтерия 3.0) — вручную, из 7.7, из другой программы

Установка цен на товар в программе 1С Бухгалтерия 8.3 (3.0)

28.09.2016 14:55

Реквизит «Не погашать задолженность» или «Не зачитывать аванс»

Как мы уже выяснили ранее, в документах оплаты можно не погашать задолженность (сумма будет учтена на счете авансов), а в документах движения товаров можно не зачитывать аванс (сумма будет учтена на указанном счете расчетов контрагентом).

Данная опция автоматизации взаиморасчетов реализована для использования в следующих случаях:

1. Оплата товара (поставщику или от покупателя) происходит двумя частями (аванс и погашение, указывается в назначении платежа).

Если это оплата-аванс, то соответственно никакая задолженность не погашается и необходимо указать в реквизите погашение задолженности: не погашать

. При поступлении второй части оплаты в документе указывается автоматически

или по документу

. Это позволит закрыть задолженность по документу расчетов или определить новую сумму возникшего аванса вследствие переплаты.

2. Организация принимает всю полученную или перечисленную оплату как аванс и только документами поступления и реализации ТМЦ, работ и услуг данный аванс автоматически

или по документу

зачитывается. Данный способ позволит определить сумму непокрытого аванса или суммы задолженности (покупателю или поставщика).

3. Товары реализуются только в счет задолженности с поставщиком, имеющийся аванс направлен на реализацию иных сделок, поэтому зачитывать его нельзя. В данном случае поступление и реализация ТМЦ, работ, услуг учитываются на счете расчетов с контрагентом, сохраняется информация о сумме непокрытого аванса, а также может быть отрегулировано, зачитываются ранее полученные авансы или нет, без редактирования счетов по учету с контрагентом.

При выборе данных опций в документах поступления и реализации ТМЦ, работ, услуг будет скрыт Счет расчетов по авансам

, а в документах движения денежных средств с поставщиками и подрядчиками — счет расчетов

.

Долг на долг

Выбор способа учета НДС при поступлении товаров

Изменился внешний вид документа Поступление товаров и услуг

с появлением дополнительного субконто Способ учета НДС

на счете 19. В табличной части документа отдельно для каждой вводимой номенклатурной позиции добавлен реквизит Способ учета НДС

(см. рис. 1).

Рис. 1. Новый вид документа «Поступление товаров и услуг»

Это связано с тем, что поступающие ценности, отраженные в одном документе, могут учитываться по-разному для целей раздельного учета НДС.

Для того чтобы в документе Поступление товаров и услуг

значение Способа учета НДС

заполнялось автоматически, можно в регистре сведений Счета учета номенклатуры

установить значение Способа учета НДС по-умолчанию

.

Кроме этого, можно воспользоваться групповой обработкой табличной части списка товаров (кнопка Изменить

) и установить Способ учета НДС

одновременно для указанного списка товаров.

Посмотрим на примерах, какие проводки сформирует документ Поступление товаров и услуг

в зависимости от выбранного значения нового субконто. Проводки документа, сформированного со значением субконто Принимается к вычету

, не будут отличаться от проводок, которые формировались при прежней методике раздельного учета, за исключением того, что к 19 счету добавляется третье субконто.

Если в значении субконто будет указано Учитывается в стоимости

, то сумма НДС будет учтена в стоимости приобретаемых ценностей, после того как пройдет транзитом через 19 счет. В прежней методике счет 19 задействован не был. Теперь сформируются следующие проводки:

Дебет 41 Кредит 60

Дебет 19 Кредит 60

Дебет 41 Кредит 19

Отражать НДС, включенный в стоимость товаров, транзитом через 19 счет полезно в учетных целях. Это позволит определить совокупную сумму НДС, включенного в стоимость, и проанализировать данные. Кроме того, эта сумма впоследствии потребуется для заполнения графы 4 Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету

Раздела 7 Налоговой декларации по НДС. Используя соответствующие обороты по 19 счету, графу 4 Раздела 7 теперь заполнить не составит труда.

НДС, учтенный на 19 счете со значением субконто Для операций по 0 %

, будет принят к вычету только после выполнения операции Подтверждение нулевой ставки НДС

. При этом в бухгалтерском учете сформируются следующие проводки:

Дебет 41 Кредит 60

Дебет 19 Кредит 60

Если по каким-то причинам в субконто Способ учета НДС

будет указано иное значение, то после реализации данного товара по ставке 0 процентов, НДС будет автоматически восстановлен. Субсчет 19.07 «НДС по товарам, реализованным по ставке 0 % (экспорт)» в новой методике не задействуется.

Если выбрано субконто Распределяется

, то именно сумма НДС, учтенная на счете 19 с этим значением субконто, будет в дальнейшем обрабатываться документом Распределение НДС

.

Прочие корректировки

Этот вид выбирают, если в силу каких-либо обстоятельств для учета событий хозяйственной деятельности невозможно использовать ранее описанные виды операций.

Укажите в поле «Дебитор» и «Кредитор» контрагентов, взаимозачет долговых обязательств которых должен быть произведен. Нажмите кнопку «Заполнить» на верхней панели. Закладки по дебитору и кредитору заполняются одновременно. Счета учета оставьте незаполненными. Нажмите «Провести и закрыть», чтобы сохранить документ. Проверьте взаимозачет по оборотно-сальдовой ведомости.

Предупреждая беспокойства многих пользователей, разработчики заверяют,

что корректировка долга 1С

автоматически осуществляет все необходимые движения по регистрам учета НДС.

Вывод.

Корректировка долга как инструмент в программе 1С

позволяет бухгалтеру выбрать из различных вариантов проведения одной и той же операции наиболее удобный или подходящий для конкретной хозяйственной схемы бухгалтерского учета.

22.10.2018 15:55:18

1С:Сервистренд

ru

НДС при возврате товара у поставщика

Новый алгоритм распределения НДС со ставкой 0 процентов

Анализ учета по НДС

Для этого необходимо зайти в раздел — «Отчетность-Анализ учета-Анализ учета по НДС».

Как видно из рисунка, каждое изменение отражается в этом отчете.

«1С: Бухгалтерия» позволяет регулировать суммы НДС вручную при помощи документа «Отображение НДС к вычету».

Умело оперируя этим документом, используя необходимую возможность и настройку, пользователь может вносить все необходимые корректировки в учетные данные. В результате работы программы, будут формироваться нужные проводки, и вся необходимая информация будет корректно отображаться.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Опубликовано 30.05.2016 09:02 Просмотров: 47856

Расчет НДС с авансов, полученных от покупателей в счет предстоящих поставок, очень часто вызывает вопросы у начинающих бухгалтеров и не только. В этой статье я хотела бы разложить по полочкам (и расписать по проводкам) данный процесс на одном конкретном примере в программе 1С: Бухгалтерия предприятия 8. Рассмотрим вариант, при котором организация получает аванс от покупателя, исчисляет НДС с данного аванса, а затем осуществляет отгрузку товара в счет полученной предоплаты.

Факт получения аванса отражается документом «Поступление на расчетный счет», расположенным в меню «Банк и касса» — «Банковские выписки». Обязательно проверяем корректность указания ставки НДС в документе, особенно, в том случае, если банковские выписки загружаются в 1С из сторонних программ.

При проведении документа формируются движения по счетам 51 и 62.02.

На основании документа «Поступление на расчетный счет» мы можем создать счет-фактуру на аванс. Для этого необходимо воспользоваться соответствующей кнопкой на верхней панели документа.

Документ заполняется автоматически, нам нужно только проверить корректность данных.

Затем проводим документ и смотрим движения по счетам. В данном случае формируется проводка Дт 76.АВ Кт 68.02, т.е. сумма НДС с полученного аванса исчисляется к уплате. А также документ делает движения по другим регистрам подсистемы учета НДС в 1С: Бухгалтерии, которые необходимы для корректного заполнения декларации.

Так как выписывать счета-фактуры на каждый аванс вручную очень трудоемко, в программе предусмотрен механизм групповой регистрации счетов-фактур на аванс. О том, как с ним работать, а также о необходимых настройках учетной политики, я рассказывала в своем видео Регистрация счетов-фактур на аванс в 1С: Бухгалтерии 8 — ВИДЕО

Затем отражаем факт отгрузки товара, которая в нашем случае происходит на неделю позже оплаты. Для этого заходим в раздел «Продажи» и создаем документ «Реализация (акты, накладные)».

Обязательно проверяем корректность указания счетов расчетов (в нашем случае это счета 62.01 и 62.02, как и в документе «Поступление на расчетный счет») и ставки НДС. Затем нажимаем на кнопку «Выписать счет-фактуру» в нижней части документа.

При проведении документа происходит зачет аванса (Дт 62.02 Кт 62.01) и начисление НДС с отгрузки (Дт 90.03 К 68.02). Также формируются движения по регистру «НДС продажи».

Как мы можем заметить, НДС в сумме 15 254,24 руб. был начислен в нашем случае дважды (сделаны проводки по кредиту счета 68.02):

1. при регистрации счета-фактуры на аванс — проводка Дт 76.АВ Кт 68.02

2. при отгрузке товара — проводка Дт 90.03 Кт 68.02

Соответственно, чтобы сумма налога к уплате не была завышена, нам нужно сделать еще одну операцию — предъявить к вычету сумму НДС с зачтенного аванса. Выполняется данная операция в ходе регламентных процедур по НДС в конце налогового периода, используется документ «Формирование записей книги покупок». Найти его можно в меню «Операции», пункты «Помощник по учету НДС» или «Регламентные операции НДС». Подробно о том, как работать с данным документом я рассказывала в своем видеоуроке Документ «Формирование записей книги покупок» в программе 1С: Бухгалтерия предприятия 8 — ВИДЕОСоздаем новый документ, нажимаем кнопку «Заполнить документ» и переходим на вкладку «Полученные авансы».

Необходимая запись попадает в документ автоматически с событием «Зачет аванса». Проводим документ и видим, что наша сумма НДС проходит по дебету счета 68.02, уменьшая общую величину НДС к уплате, и по кредиту 76.АВ, закрывая расчеты по данному контрагенту. Также формируются движения по регистру «НДС покупки», благодаря чему данная сумма попадает в декларацию по НДС.

В учете НДС происходит очень много изменений: как в законодательстве, так и в 1С. В этой статье разберем основные учетные аспекты:

- настройки учета НДС в программе;

- какие счета по НДС устанавливать в 1С и от чего они зависят;

- как в связи с изменениями проверить учет по НДС и сформировать декларацию.

Перенос задолженности

Данный вид операции используют, если нужно выполнить перенос долга с одного контрагента на другого. Один и тот же вид операции можно выбрать для

корректировки долга в 1С

как при переносе задолженности, так и суммы аванса.

Сначала необходимо указать в документе, чьи долговые обязательства требуется перенести – покупателя или поставщика. После этого указывается контрагент, на которого происходит перенос.

Затем вы указываете:

- Договор и счет, с которого идет перенос долговых обязательств;

- Новый договор и счет, на который будут перенесены обязательства.

Можно выполнять перенос задолженности между договорами. В таком случае поля «Контрагент» и «Получатель» заполняются данными одного контрагента, а договора указываются разные.

Заполнение книги продаж в розничной торговле

Смешанный способ

Смешанный способ погашения авансов и задолженности можно использовать:

- когда ведется несколько расчетов с организацией и по каждому из них устанавливается свой способ зачета аванса;

- если фирма имеет большое количество договоров с контрагентом. Расчеты по каждому договору могут отличаться. Иными словами, платежным документом может производиться оплата по двум или трем договорам (указанным в назначении платежа), и по каждому из них — точная сумма, счет и способ зачета.

В этом случае нужно использовать реквизит список в документах оплаты, список документов (при оплате по документу) в документах (рис. 3).

Рис. 3

В документе оплаты можно определить, по какому договору производится оплата, как осуществляется зачет, какой документ оплачивается, в какой сумме и т. д.

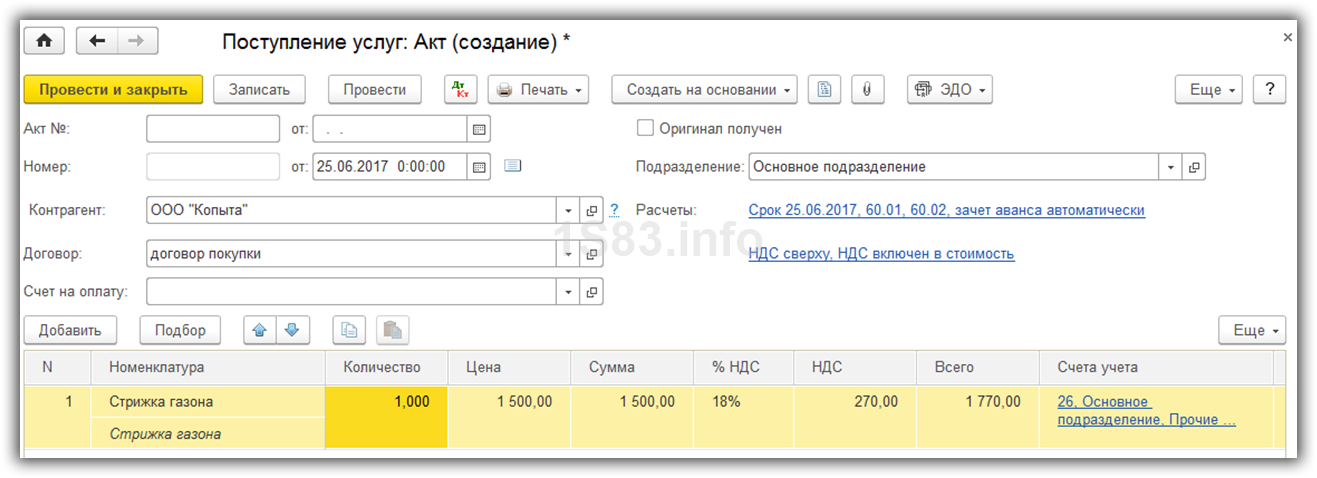

Поступление услуг

На этот раз при создании документа выберите вид операции «Услуги (акт)». Подробно рассматривать заполнение данного документа мы не будем в связи с тем, что тут все схоже с предыдущим способом. Только здесь добавляются номенклатурные позиции с видом «Услуга».

Нашу услугу по стрижке газона мы отнесли на 26 счет и указали статью затрат «Прочие затраты».

Далее проведем документ и оформим счет-фактуру способом, описанным в предыдущем примере. На этот раз сформировалась одна проводка, так как НДС был включен в стоимость.

В том случае, когда вам необходимо сразу отразить поступление и товаров и услуг, воспользуйтесь видом операции «Товары, услуги, комиссия».

Настройки 1С

Редактирование поступлений и виды погашения

Бываю ситуации, когда данные в проводках по оплате различаются. Для устранения проблемы нужно перейти в раздел отчетов, далее «стандартные отчеты» и выбрать ведомость по р/с.

Последующий алгоритм такой:

- Ввод числа, по которое нужно сделать отчет, выбор раздела расчетов с покупателями и заказчиками.

- При выявлении расхождения идем в категорию «Банк и касса», после этого в «банк» и раздел выписок.

Подробный алгоритм действий при ручном заполнении:

- Переход в раздел поступлений.

- Внесение сведений в разделы вид операций, плательщик, назначение платежа (обязательно), счета расчетов и авансов, погашения долга и другие. Последний пункт крайне важен, ведь по нему определяется методика прихода денег на р/с. На выбор имеется три варианта — в автоматическом режиме, по документу и без погашения.

Рассмотрим эти способы подробнее:

- Если выбрано автоматическое погашение, создается проводка типа Дт 51-Кт 62.01. Если размер оплаты больше, чем неучтенная сумма по партнеру, тогда создается две указанные выше проводки. Эту особенность можно глянуть в оборотно-сальдовой ведомости.

- При погашении по документу выбирается бумага, на которую «вешается» долг.

- Если выбран вариант без погашения, сумма ложится на авансовый счет и делается проводка иного вида — Дт 51-Кт 62.02.

Если поступление на р/с пришло на базе выставленной квитанции, необходимо в программе «1С Бухгалтерия» 8.3 перейти журнал «Счета покупателям». Далее находим в перечне счет, выбираем раздел «создать на основании» и секцию поступлений на р/с. Остается внести в дату и номер. Аналогичный подход действует в случае прихода денег на основании «Реализации». Для этого нужно перейти в соответствующую секцию 1С, найти документ и нажать кнопку создания, после чего выбрать функцию поступления на р/с. Изменения здесь также не нужны.

Поступление услуг

Покупка услуг практически идентична приобретению товара. Шапка документа заполняется точно так же. Исключение составляет склад. В поле «Счета учета» укажите необходимый счет. После заполнения документа зарегистрируйте счет-фактуру. Ключевое отличие заключается в проводках. По счетам Дт 60.01 Кт 60.02 — засчитывается аванс поставщику, Дт 26 Кт 60.01 — начисляется задолженность перед поставщиком, Дт 19.04 Кт 60.01 — отражается НДС.

Замечание 1

Если в одном поступлении вам потребуется отразить одновременно и товар, и услуги, то при выборе вида операции укажите «Товары, услуги, комиссия».

Пять способов произвести корректировку долга в 1с (версия 8.3)

Сформировать взаимозачет в программе 1С 8.3 Бухгалтерия. Если в организации есть задолженность перед контрагентом-поставщиком, она может в счет задолженности оказать контрагенту услуги или же поставить товары. Так же и контрагент-покупатель может поставить услуги или товары в счет своей задолженности.

Для правильного отображения таких операций в учете требуется провести процедуру взаимозачета. Процесс проведение взаимозачета в 1С 8.3 автоматизирован и выполняется посредством типового документа «Корректировка долга». Взаимозачет в 1С 8.3 между договорами контрагента Пример.

Наша организация должна поставщику 88 500 руб. за поставку материалов. В счет долга мы оказали поставщику услуги на сумму 70 800 руб. Необходимо провести взаимозачет. Создадим в программе документ «Корректировка долга» (см.

раздел «Покупки» или раздел «Продажи», подраздел «Расчеты с контрагентами»).

Что такое АУСН: кто и где может применять, сроки, отчетность

Теория

Поступление товаров и услуг — это бесспорно одна из основных операций, встречающихся в учете каждой организации.

Стоит отметить, документ «Поступление товаров» — это внутренний документ, предназначенный для ведения складского учета и отражающий операцию получения товаров от поставщика. На его основании, во-первых, происходит увеличение товарных остатков на складах организации. А во-вторых, изменяется состояние взаиморасчетов с партнерами.

К вашему сведению, материальные ценности, купленные организацией с целью дальнейшей перепродажи, называются товарами.

Товары принимаются к учету по фактической себестоимости. Фактическая себестоимость, проще говоря — это сумма фактических затрат организации на их приобретение, кроме НДС.

Продажа товаров и услуг

Что бы отразить продажу товаров или услуг в программе 1С заложен документ «Реализация товаров и услуг». Данный документ находится в меню «Продажи».

При открытии документа нажмите на кнопку «Реализация» и в появившемся списке выберете нужный вид операции. Оформление продажи товара в программе 1С происходит при создании документа с видом операции «Товары» или «Товары, услуги, комиссия». Теперь можете приступить к заполнению документа. Сначала идет заполнение верхней части документа. Те поля, что обязательны к заполнению, подчеркиваются красным пунктиром. Заполняются они идентично поступлению товаров и услуг.

При заполнении таблицы можно воспользоваться двумя способами заполнения. Первый способ – путем нажатия на кнопку «Добавить» и заполнить последовательно каждую строчку документа, но в данном случае не будет доступен для просмотра остаток товара на складе. Второй способ – путем нажатия на кнопку «Подбор».

В связи с тем, что второй способ более удобен, то советую воспользоваться им. При нажатии на кнопку «Подбор» откроется окно «Подбор номенклатуры», где можно увидеть остаток товара и выбрать его. При выборе строк программа отправит запрос для указания количества и цены выбранного товара.

Теперь вы можете выбрать позиции с товаром и услугами. После выбора нажмите на кнопку «Перенести в документ». При необходимости можно добавить в документ услугу. Для этого во вкладке «Услуги» нажмите на кнопку «Подбор» и выберете позицию «Доставка», затем укажите количество, стоимость и перенесите в документ. Документ считается заполненным и остается провести документ.

Проводки.

Вы можете посмотреть, какие проводки сформировал документ. Для этого нажмите на кнопку «ДтКт» и откроется документ с проводками Дт 90.02.1 Кт 41 (43) — отражение себестоимости товаров и готовой продукции, Дт 62.02 Кт 62.01 — о внесенной предоплате, Дт 62.01 Кт 90.01.1 — отражает выручку, Дт 90.03 Кт 68.02 — учет НДС.

Все проводки редактируются вручную, для этого воспользуйтесь пунктом «Ручная корректировка».

Итоги

Новая редакция 2.0 «1С:Бухгалтерии 8» предоставляет возможность выбора способов отражения в учете взаиморасчетов с контрагентом.

В случае наличия в расчетах НДС при любом способе указанном выше необходимо помнить об обязанности налогоплательщика выставлять счет-фактуру на полученный аванс, а при выдаче аванса помнить о возможности зачета НДС к уплате на сумму аванса (особенно если выдача аванса и отгрузка производятся в разные налоговые периоды).

Кроме того, изначально следует закрепить способ зачета авансов в учетной политике, чтобы максимально упростить прозрачность учета расчетов и эффективно использовать указанный механизм для получения точных и объективных для руководства организации данных.