Верните деньги!

С таким требованием приходит обычно сотрудник в бухгалтерию, потрясая увесистой пачкой чеков. Он потратил свои деньги и хочет компенсации, но вправе ли бухгалтер вольно распоряжаться средствами организации? Конечно, нет. Правда, и отказать нельзя, пока не выяснены обстоятельства, поэтому для начала блиц-опрос:

Работнику выдавали деньги под отчет? Если да, то, видимо, он израсходовал больше полученной суммы, значит, выясняем, почему вышел перерасход.

Объективные причины: подорожание, выбор импортного более качественного аналога, покупка у другого поставщика (без скидочной карты) и т.п. Необъективные: купил не то, что поручили, но оно все равно пригодится, принес чеки на не относящиеся к делу траты (впихнуть в авансовый отчет «левые» документы — для некоторых, видимо, хобби) и другие.

Дальше может быть несколько вариантов действий. Пусть заполнит отчет как есть, его передадут начальству, и оно либо санкционирует траты, утвердив отчет, либо потребует объяснительных.

Обратите внимание! Для получения денег положено писать заявление под отчет () с указанием суммы, направления расходов и срока, на который они выдаются. Оно визируется руководителем

Сразу «выбросить» все некорректные расходы, в т. ч. числе те, которые документально подтверждены не были, или по ним представлены не все документы (есть кассовый чек, но без расшифровки товарных позиций), и составлять уже более корректный авансовый отчет.

Отправить сотрудника разобраться с документацией и непонятными расходами (обсудить с начальником), писать объяснительные, а потом уже сдаваться. Порядок действий зависит от внутреннего регламента и должностных обязанностей каждого действующего лица. Если деньги не выдавались, переходим к следующему вопросу.

Траты были санкционированы непосредственным руководителем или другим должностным лицом, отвечающим за закуп? Да – возвращаемся к первому пункту и следуем тем же путем. Нет – требуем объяснительную, но работник вправе отказаться ее писать и просто представить авансовый отчет. Отказать нельзя, но не факт, что директор одобрит нежданную покупку.

Примеры, когда могут отказать в возмещении расходов:

- Куплена запчасть для ремонта, который решено было прекратить или отложить, либо на нее уже сделан заказ от имени организации, о чем работника известили.

- Любая несанкционированная покупка, даже если имущество было использовано для нужд организации.

- Если расход (перерасход) не был вынужденным, объективным или вызывает сомнения. Товар приобретен за цену гораздо выше обычной. ИП или ООО, чьи данные указаны в документах, отсутствуют в базе ЕГРЮЛ или ЕГРИП (подделка документов).

- Имущество не соответствует требуемым параметрам. Электрика отправляют за силовым кабелем для подключения приборов, а он приносит «слаботочный», который организация не применяет и не сможет использовать в дальнейшем. Решать вопрос о компенсации можно в суде.

Все ли подтверждающие документы приложены и правильно оформлены? Не перестаю твердить подотчетникам, что большинство ИП и организаций в 2020 году уже применяют онлайн-кассы, поэтому чек должен быть! И все равно «голые» товарники (порой без подписи, номера и других обязательных реквизитов) регулярно протискиваются в отчет. Ни в бухгалтерском, ни тем более в налоговом учете отразить эти затраты нельзя, значит, и возмещать их сотруднику мы не станем, ведь фактически нет подтверждения, что он действительно потратил деньги.

Итак, с подотчетными лицами все более или менее понятно: решение о принятии расходов остается за руководителем. Причем если бухгалтер не согласен с мнением директора, то имеет право написать служебную записку или попросить дать письменный приказ на принятие затрат, это обезопасит работника бухгалтерии от претензий проверяющих, штрафов и других кар от КоАП.

Кстати! ФНС раньше считала, что возмещение покупки, на которую не выдавался аванс, — это фактически выкуп товара у физлица, ее мнение не особенно переменилось, но при правильном оформлении проблем можно избежать. Укажите на такой вариант во внутреннем положении о расчетах с подотчетными лицами, потребуется объяснительная записка, руководитель одобрит авансовый отчет и издаст приказ о выплате.

Погашения долга по зарплате третьим лицом

Нет, не может. Данная сделка по перечислению зарплаты может быть признана недействительной. Недопустимо производить перевод долгов, связанных с правовым статусом определённого лица, то есть долгов, возникающих из трудовых отношений, выплаты алиментов, поскольку личные качества должника входят в основание возникновения соответствующего обязательства.

Между 2-мя юр. лицами заключен гражданско-правовой договор, по которому у одного лица (должник) перед другим лицом (кредитор) есть задолженность по оплате. В то же время, у кредитора имеется задолженность по оплате заработной платы своим работникам. Вопрос: может ли должник перечислить зарплату работникам кредитора в рамках статьи 313 ГК РФ (т. е. погашение долга третьим лицом)? Перечислять деньги напрямую кредитору должник не хочет, поскольку есть вероятность, что данные деньги так и не будут выплачены кредитором своим работника в качестве зарплаты.

Продажа за наличный расчет

Если сотрудник рассчитывается за товары наличными, поступление денег в кассу отразите на счете 50 «Касса» (Инструкция к плану счетов).

Если сотруднику проданы покупные товары или готовая продукция, начислите выручку от реализации (п. 5 ПБУ 9/99):

Дебет 50 Кредит 90-1

отражена выручка от реализации покупных товаров или готовой продукции.

Если сотрудник приобрел другое имущество организации, начислите прочий доход (п. 7 ПБУ 9/99):

Дебет 50 Кредит 91-1

– отражен прочий доход от реализации основных средств (объектов незавершенного строительства, материалов, полуфабрикатов и т. д.).

Пример, как отразить в бухучете продажу товаров сотруднику за наличный расчет

19 марта ООО «Торговая фирма «Гермес»» продало кладовщику П.А. Беспалову утюг. В этот же день стоимость утюга Беспалов внес в кассу.

Продажная цена утюга составляет 826 руб. (в т. ч. НДС – 126 руб.). Покупная стоимость товара составляет 590 руб. (в т. ч. НДС – 90 руб.). Учет товаров организация ведет по покупной стоимости.

Бухгалтер «Гермеса» сделал 19 марта проводки:

Дебет 50 Кредит 90-1

826 руб. – отражена выручка, полученная от реализации товара сотруднику;

Дебет 90-2 Кредит 41

500 руб. (590 руб. – 90 руб.) – списана стоимость переданного сотруднику товара;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

126 руб. – начислен НДС в бюджет.

Что? Где? Когда?

На самом деле это действительно ключевые вопросы:

- Что приобретено?

- Где (у кого)?

- Когда происходит переход права собственности (и происходит ли вообще)?

От ответов зависит документооборот, налогообложение и возможность включения в расходы в учете

Еще важно, санкционировано действие руководителем или нет. Давайте по очереди разберем и разложим все по полочкам

Закупить можно материалы, инструменты, основные средства, включая помещения, здания, транспорт, оборудование и т.д. Фирма может не только купить, но и взять имущество в аренду или временно использовать (как ни странно, это разные вещи), а еще просто возместить расходы.

Передающий может быть обычным сотрудником, собственником или подрядчиком (по договору ГПХ). Сочетаний тут невиданное множество. Сформируем список самых распространенных на практике ситуаций, а частные случаи разберем ниже:

- Работник приобретает товар для организации за собственные средства.

- Имущество временно используется для нужд компании.

- Имущество передается во временное пользование, сам его не использует или применяет наравне с другими работниками.

- Компенсируются затраты подрядчика в интересах организации.

- Имущество полностью переходит во владение организации, оплата производится разом или в рассрочку.

- Участник общества, он же, как правило, руководитель, передает безвозмездно организации свое имущество.

А теперь подробнее по каждому пункту, налогообложению и оформлению операций.

Возмещение затрат подрядчика

Совсем другое дело, когда компенсировать нужно какое-то имущество или его использование подрядчику (исполнителю) по договору ГПХ. Формально он не сотрудник фирмы и все затраты должен включать в стоимость своих услуг, если иное не указано в договоре. Смущает последняя фраза про «иное», правда? Как учесть такие выплаты, должен ли исполнитель подтвердить свои расходы и облагать ли их налогом и взносами?

Не все затраты стоит возмещать. Рассмотрите только расходы, которые исполнитель несет при производстве работ или оказании услуг для вас, как заказчика, это в основном материалы. Оборудование или технику не получится окупить, ведь они могут применяться и при выполнении других заказов и остаются у подрядчика.

Кстати! Предусмотреть возмещение можно в договоре или дополнительном соглашении к нему, издержки обосновываются документально и компенсируются в действительном размере, т.е. без наценки.

Необходимо разделить размер вознаграждения и возмещения, лучше всего дополнительно установить норматив (например, в проценте к сумме договора). Если соблюсти все правила, не нужно будет облагать оплату НДФЛ и взносами, ведь исполнитель ничего не зарабатывает, а использованные материалы остаются в распоряжении заказчика.

Для ОСНО и УСН подобные расходы рассматриваются в зависимости от сути подрядного договора:

- Ремонт, монтаж, реконструкция ОС – на счетах 07, 08, 01.

- Обслуживание оборудования – счета 20, 26, 23.

- Освоение нового производства – счет 97.

- Реклама – счет 44 и т.д.

Отмечу, что на УСН список расходов закрытый и определен статьей 346.16 НК РФ, поэтому нужно прежде заглянуть в него и определить, есть ли там соответствующий пункт.

Нельзя принять к вычету НДС, входящий в стоимость возмещенных материалов – в документах подрядчика значится именно он, а перевыставить их физическое лицо не может.

Приобретение имущества у физического лица

В соответствии с ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ (далее — Закон N 402-ФЗ) каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. На основании первичных документов ведется бухгалтерский учет. Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным — непосредственно после ее окончания (ч. 3 ст. 9 Закона N 402-ФЗ).

Формы первичных учетных документов, применяемых организацией (за исключением организаций государственного сектора), должен определять руководитель организации (ч. 4 ст. 9 Закона N 402-ФЗ). При этом организация может продолжать применять унифицированные формы, при необходимости изменив их с учетом требований ст. 9 Закона N 402-ФЗ, закрепив в своей учетной политике (п. 4 ПБУ 1/2008 «Учетная политика организации»).

Таким образом, организация самостоятельно определяет, какими документами будет оформлять сделку по приобретению имущества от физического лица. При этом при приобретении имущества у населения можно использовать два варианта документооборота.

1. В первом случае оформляются документы, принятые обычаями делового оборота при совершении сделок купли-продажи. При этом составляются:

1) Договор купли-продажи, в котором работник организации будет выступать продавцом, а организация — покупателем*(1).

2) Акт приемки, составленный в свободной форме с отражением обязательных реквизитов, перечисленных в ч. 2 ст. 9 Закона N 402-ФЗ.

2. Во втором случае, на наш взгляд, в данной ситуации можно воспользоваться Методическими рекомендациями по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утвержденными письмом Комитета РФ по торговле от 10.07.1996 N 1-794/32-5 (далее — Методические рекомендации). Порядок закупки продукции от населения регламентирован разделом VII Методических рекомендаций.

При этом может быть оформлен только закупочный акт, который, с одной стороны, будет подтверждать переход права собственности на передаваемое имущество, с другой — подтверждать заключение договора между организацией и физическим лицом.

Так, согласно п. 1 ст. 161 ГК РФ сделки, осуществляемые между юридическим лицом и гражданином, должны совершаться в простой письменной форме. Сделка в письменной форме должна быть совершена путем составления документа, выражающего ее содержание и подписанного лицами, ее совершающими (п. 1 ст. 160 ГК РФ). При этом в силу п. 2 ст. 434 ГК РФ договор в письменной форме может быть заключен путем составления в том числе одного документа, подписанного сторонами.

Из п. 7.3 Методических рекомендаций следует, что при закупке продукции у населения организации должны обеспечить строгое соблюдение порядка оформления закупочных документов с обязательным указанием паспортных данных сдатчика этих продуктов, места его проживания.

Организация может самостоятельно разработать форму закупочного акта, предусмотрев в нем все обязательные реквизиты, перечисленные в ч. 2 ст. 9 Закона N 402-ФЗ. За основу можно взять форму N ОП-5, которая была предусмотрена только для организаций общественного питания для случаев закупки сельхозпродукции и утверждена постановлением Госкомстата России от 25.12.1998 N 132. При этом вместо показателя «Сельскохозяйственные продукты» следует использовать, например, «Наименование имущества».

Cookie файлы бывают различных типов:

Необходимые. Эти файлы нужны для обеспечения правильной работы сайта, использования его функций. Отключение использования таких файлов приведет к падению производительности сайта, невозможности использовать его компоненты и сервисы.

Файлы cookie, относящиеся к производительности, эффективности и аналитике. Данные файлы позволяют анализировать взаимодействие посетителей с сайтом, оптимизировать содержание сайта, измерять эффективность рекламных кампаний, предоставляя информацию о количестве посетителей сайта, времени его использования, возникающих ошибках.

Рекламные файлы cookie определяют, какие сайты Вы посещали и как часто, какие ссылки Вы выбирали, что позволяет показывать Вам рекламные объявления, которые заинтересуют именно Вас.

Электронная почта. Мы также можем использовать технологии, позволяющие отслеживать, открывали ли вы, прочитали или переадресовывали определенные сообщения, отправленные нами на вашу электронную почту. Это необходимо, чтобы сделать наши средства коммуникации более полезными для пользователя. Если вы не желаете, чтобы мы получали сведения об этом, вам нужно аннулировать подписку посредством ссылки «Отписаться» («Unsubscribe»), находящейся внизу соответствующей электронной рассылки.

Сторонние веб-сервисы. Иногда на данном сайте мы используем сторонние веб-сервисы. Например, для отображения тех или иных элементов (изображения, видео, презентации и т. п.), организации опросов и т. п. Как и в случае с кнопками доступа к социальным сетям, мы не можем препятствовать сбору этими сайтами или внешними доменами информации о том, как вы используете содержание сайта.

Как использовать имущество сотрудника в работе

Стоимость квартир высокая, поэтому важно не ошибиться при расчете налогов и взносов, чтобы потом не платить крупные штрафы и пени. Расчет налогов вызывает у бухгалтеров вопросы, потому что выплата зарплаты в натуральной форме наверняка превысит 20 процентов от начисленной за месяц

А это является нарушением трудового законодательства РФ ч. Как оформить передачу квартиры сотруднику Расчет с работником квартирой нужно оформить как продажу имущества. Для этого заключите с сотрудником договор купли-продажи и акт приема-передачи имущества.

Получается, что вы сделаете обмен материальных ценностей на деньги — зарплату п. В договоре отразите стоимость квартиры и укажите, что в счет оплаты имущества зачитывается зарплата. Составьте график платежей — так будет удобнее следить за долгом работника. Надо ли начислять НДС Передача работнику недвижимого имущества на возмездной основе — это реализация п.

Возмездная передача работнику нежилого недвижимого имущества облагается НДС по ставке 18 процентов. Продажа сотруднику жилого недвижимого имущества НДС не облагается подп. Другое дело, когда работодатель продает сотруднику апартаменты. Такая операция облагается по ставке 18 процентов. Ведь апартаменты не упомянуты в списке жилых помещений письмо Минфина от 11.

Как выдать работнику зарплату квартирой Добавить в трудовой или коллективный договор условие о возможности выдавать зарплату в натуральной форме. Например, оформить дополнительное соглашение к трудовому договору.

Получить от работника заявление о согласии на выплату зарплаты в натуральной форме. Сотрудник может попросить часть зарплаты в неденежной форме при данной конкретной выплате либо в течение периода.

Например, квартала или года. Для предприятия полученная сумма учитывается как выручка от реализации и включается в налогооблагаемую базу для уплаты налога на прибыль. И, разумеется, при продаже на стоимость товара, указанную в договоре, начисляется НДС и оформляется счет-фактура.

Отражаем продажу имущества в бухучете Д 73 — К 91. Д 51 — К 73 — Получена оплата за проданный объект основных средств. Д 70 — К 73 — Отражено погашение задолженности работника за приобретенный им объект основных средств из заработной платы работника на дату ее начисления.

Передав свою бухгалтерию на аутсорсинг , Вы можете быть уверены, что продажа имущества работнику будет проведена корректно, принесет выгоду и сотруднику, и предприятию и не вызовет никаких вопросов у налоговых органов.

А статья 129 уточняет, что пособия не относятся к заработной плате, поскольку не являются оплатой за труд. Нарушения влекут административную ответственность по ст. Кроме того, за невыплату или неполное начисление зарплаты грозит штраф до 20 000 руб. А еще, возможно, придется возмещать моральный вред из-за неправомерных действий или бездействия компании. Как же компенсировать стоимость техники, испорченной работником, если нельзя делать удержания из зарплаты?

Поможет пункт о материальной ответственности сотрудников. Она должна указываться в документах при приеме сотрудника на работу. Если спор дойдет до суда, то суд вынесет решение, каким образом человек будет компенсировать — из зарплаты или другими способами. Обычно переговоры с сотрудниками, потерявшими или сломавшими что-то, проходят мирно, хотя они создают напряженность между сотрудником и работодателем.

Исход переговоров во многом зависит от документального фонда — трудового договора, должностной инструкции, в которых должно быть описано выдаваемое работнику оборудование, обязанности и ответственность сторон. Если человек очевидно виновен в порче имущества, он сам согласится написать заявление с просьбой удерживать его стоимость из зарплаты. А вот если ситуация неоднозначная плюс материальная ответственность сотрудника не предусмотрена — судебных разбирательств подчас не избежать.

Передача основных средств в личное пользование сотрудников

Для учета имущества, имеющего нормативный срок использования, переданного в личное пользование сотрудникам учреждения, в целях обеспечения контроля за его сохранностью, целевым использованием и движением в соответствии с Единым планом счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н, применяется забалансовый счет 27 «Материальные ценности, выданные в личное пользование работникам (сотрудникам)».

Приказом Минфина России от 14.09.2020 № 198н расширено применение забалансового счета 27 «Материальные ценности, выданные в личное пользование работникам (сотрудникам)». Счет теперь применяется также для учета основных средств (ОС), выданных работникам учреждения в личное пользование. В актуальных редакциях инструкций по бухгалтерскому (бюджетному) учету приведены бухгалтерские записи по передаче объектов основных средств в личное пользование и их возврату из личного пользования сотрудников.

В отличие от материальных запасов, которые при выдаче в личное пользование работникам списываются со счета 105 00 «Материальные запасы», выданные в личное пользование работникам основные средства продолжают учитываться в составе счета 101 00 «Основные средства».

Бухгалтерские записи по передаче объектов ОС в личное пользование работникам для выполнения ими служебных (должностных) обязанностей, предусматривающих использование полученного имущества, в том числе за пределами территории учреждения, вне продолжительности действующего режима рабочего времени, далее — личное пользование, приведены в пункте 10 Инструкции по применению плана счетов бюджетного учета (утв. приказом Минфина России от 06.12.2010 № 162н в редакции приказа Минфина России от 28.10.2020 № 246н):

Пример

«Передача объектов основных средств стоимостью свыше 10 000 рублей работникам (сотрудникам) учреждения в личное пользование для выполнения ими служебных (должностных) обязанностей, за исключением объектов недвижимого имущества, отражается по дебету соответствующих счетов аналитического учета счета 0 101 00 000 «Основные средства» и кредиту соответствующих счетов аналитического учета счета 0 101 00 000 «Основные средства» с одновременным отражением на забалансовом счете 27 «Материальные ценности, выданные в личное пользование работникам (сотрудникам)».

п. 10 Инструкции № 162н.

Аналогичные положения введены приказом Минфина России от 30.10.2020 № 253н в пункт 10 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений (утв. приказом Минфина России от 16.12.2010 № 174н), приказом Минфина России от 30.10.2020 № 256н в пункт 10 Инструкции по применению Плана счетов бухгалтерского учета автономных учреждений (утв. приказом Минфина России от 23.12.2010 № 183н).

Таким образом, у выданных в личное пользование работникам объектов основных средств сохраняется инвентарный номер, по ним продолжает начисляться амортизация.

Помощь собственника

Особняком стоит имущественная помощь со стороны участника общества – руководителя (он может занимать и другую должность). Рекомендуется рассмотреть возможность передачи имущества от собственника.

НК содержит норму, по которой внесение имущества обладателем доли более 50% в организации (пп. 11 пункта 1 статьи 251) не считается доходом, что, конечно, выгодно компании-налогоплательщику. Существует оговорка – имущество нельзя передавать третьим лицам в течение 1 года, иначе льгота теряется. Удобный способ обзавестись оборудованием, транспортом или даже недвижимостью, которые фирма использует для собственного развития.

Продажа

Выкуп имущества у собственника также возможен. Сделка проводится в рамках обычного гражданского законодательства

Заключается договор купли-продажи, в котором особое внимание надо уделить моменту перехода права собственности

Кстати! ФНС продолжает удерживать такую позицию: нужно применять онлайн-кассу при покупке у физлица товаров. Причем не только исключительных, вроде металлолома, а вообще всех (Письмо Федеральной налоговой службы от 13 апреля 2020 г. № АБ-4-20/6201@).

Вместо договора иногда применяется закупочный акт, к примеру, для мелких вещей (обычно он применяется для закупа у населения). В нем необходимо указать реквизиты:

- Наименование товара и его количество.

- Цену и сумму.

- Место и дату сделки.

- ФИО и должность представителя организации.

- ФИО, адрес и паспортные данные продавца.

Если имущество требует регистрации, перехода права собственности (автомобиль, недвижимость), необходимо подтвердить право владения и получить согласие супруга на сделку. Последнее не всегда обязательно, но рекомендуется.

Это один из самых выгодных для организации и продавца вариантов. Удерживать НДФЛ не нужно. Работник сам отчитывается за полученный доход, может применить имущественные вычеты.

Обратите внимание! По мнению ФНС и учитывая положения НК, физлицо, бывшее ранее ИП и использовавшее имущество (недвижимость) в предпринимательской деятельности, не вправе применять имущественные вычеты к доходам, полученным от его продажи. Вычет применяется только к жилым помещениям или земельным участкам для индивидуального жилищного строительства

Уменьшить налогооблагаемую базу можно на вычет в размере 250 000 (по прочему имуществу).

Алименты

Отдельный вопрос составляют алименты. Если получатель выплат – алиментщик, на которого организацией получен исполнительный лист, то следует ли удержать средства в пользу взыскателя?

Есть несколько позиций:

- С компенсации за использование инструмента удерживать алименты не нужно – Федерального закона № 229-ФЗ «Об исполнительном производстве».

- С остальных компенсаций логически проводить удержание не требуется, ведь дохода не возникает, но эту позицию, вероятно, придется организации и сотруднику отстаивать в суде. Есть положительная практика – Постановление Конституционного Суда РФ от 01.02.2019 № 7-П в отношении использованного в рабочих целях авто.

- С арендных платежей нужно произвести удержание – пп. «и» пункта 2 Постановления Правительства № 841 от 18.07.1996 (перечень видов доходов для взыскания алиментов).

- По доходам от продажи имущества мнения разделились. Юристы считают (их позиция поддерживается судебными решениями), что если продажа носит несистематический характер, т. е. не относится к предпринимательской деятельности, то нельзя удерживать алименты, что вполне справедливо. В то же время приставы пытаются оспорить такой подход. В первую очередь это относится к крупным сделкам: реализация квартиры, дома, автомобиля и т.п.

Незаконное предпринимательство

Если продать товар один раз, то, вероятно, сомнений сделка не вызовет, а вот при систематической реализации – наверняка. Потребуется ли сотруднику зарегистрироваться в качестве ИП? ФНС будет проверять заключенные договора и подписанные закупочные акты, рассматривать совокупность сделок: их регулярность, частоту, виды имущества (возможно, в одном случае проданы остатки стройматериалов, а в другом – гараж).

Продажа товара сотруднику в счет зарплаты

Социальные взносы с сумм натуроплаты, рассчитанной по обычным ценам, начисляются и удерживаются с применением натурального коэффициента п. Сроки уплаты взносов при натуроплате такие же, как и сроки уплаты взносов при выплате зарплаты. Когда задолженность по зарплате погашают товаром услугами платежи в социальные фонды начисляют так же, как и при обычном начислении зарплаты.

Продажа в счет зарплаты. С целью недопущения задолженности по зарплате предприятия могут выдать своим работникам как вынужденная мера в счет зарплаты промышленные товары и продукцию собственного производства.

ОСНО: НДС

Переход права собственности на имущество признается реализацией (п. 1 ст. 39 НК РФ). Эта операция облагается НДС (подп. 1 п. 1 ст. 146 НК РФ). Поэтому с выручки, полученной от реализации товаров сотрудникам, начислите этот налог.

При передаче сотрудникам имущества, реализация которого освобождена от налогообложения, НДС не начисляют (п. 2 и 3 ст. 149 НК РФ).

Со стоимости проданной сотрудникам подакцизной продукции необходимо также заплатить акцизы (подп. 1 п. 1 ст. 182 НК РФ).

Пример отражения в бухучете и при налогообложении продажи товаров сотруднику за наличный расчет. Организация применяет общую систему налогообложения

В марте ООО «Торговая фирма «Гермес»» продало кладовщику П.А. Беспалову утюг. Продажная цена утюга составляет 413 руб. (в т. ч. НДС – 63 руб.). По этой же цене организация продает утюги сторонним покупателям (т. е. она является рыночной). Покупная стоимость товара составляет 295 руб. (в т. ч. НДС – 45 руб.). Учет товаров организация ведет по покупной стоимости. Налог на прибыль платит помесячно.

Бухгалтер «Гермеса» сделал в марте такие проводки:

Дебет 50 Кредит 90-1

413 руб. – отражена выручка, полученная от реализации товара сотруднику;

Дебет 90-2 Кредит 41

250 руб. (295 руб. – 45 руб.) – списана стоимость переданного сотруднику товара;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

63 руб. – начислен НДС в бюджет.

В марте при расчете налога на прибыль бухгалтер «Гермеса» включил в состав доходов 350 руб. (413 руб. – 63 руб.), а 250 руб. (295 руб. – 45 руб.) отразил в расходах. Больше никаких налогов (взносов) с этой операции бухгалтер не начислил.

Кассовый чек при удержании из зарплаты в «1С:ЗУП 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом» редакции 3 в соответствии с требованиями законодательства начиная с версии 3.1.10.78 добавлена возможность отмечать удержания, которые могут являться основанием для оформления кассовых чеков, и передавать эту информацию в бухгалтерскую программу.

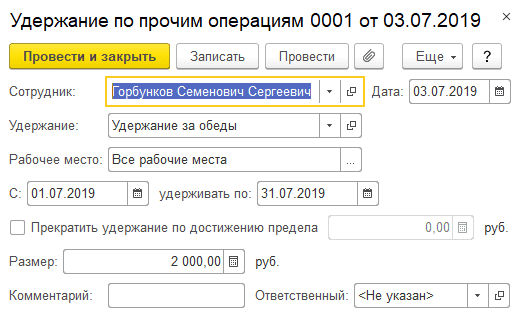

Для удержаний с назначением Прочее удержание в пользу третьих лиц, Удержание в счет расчетов по прочим операциям и видом операции по зарплате Удержание по прочим операциям с работниками на закладке Бухгалтерский учет добавлен флаг Является основанием оформления кассового чека (рис. 1).

Рис. 1. Настройка удержания

Когда хотя бы одно удержание предусматривает оформление кассового чека и в настройках установлен соответствующий флаг, в документе Отражение зарплаты в бухучете на закладке Удержанная зарплата дополнительно появляются колонки: Чек, Описание удержания для чека. Колонки заполняются автоматически из документа Удержание по прочим операциям, регистрирующего удержание сотрудника.

Пример

Работодатель (столовая) вне рамок трудовых отношений оказывает услугу: предоставляет своим сотрудникам обеды и удерживает их стоимость из зарплаты работников.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 настроено «Удержание за обеды» с установленным флагом Является основанием оформления кассового чека (рис. 1).

Для сотрудника С.С. Горбункова зарегистрирован документ Удержание по прочим операциям в поле Удержание – «Удержание за обеды» (рис. 2). Поле Удержание доступно, когда в программе настроено несколько различных видов удержания. Если настроен один вид удержания, то он подразумевается по умолчанию.

Рис. 2. Документ «Удержание по прочим операциям»

После расчета зарплаты сформирован документ Отражение зарплаты в бухучете (рис. 3).

Поля Чек и Описание удержания для чека заполняются в документе автоматически.

Рис. 3. Документ «Отражение зарплаты в бухучете» в «1С:Зарплате и управлении персоналом 8» (ред. 3).

В процессе синхронизации «1С:Зарплаты и управления персоналом 8» (ред. 3) с программой «1С:Бухгалтерия 8» (ред. 3.0) документ Отражение зарплаты в бухучете передается в «1С:Бухгалтерию 8» (ред. 3.0).