Выплата дивидендов учредителям ООО в 2023 году пошаговая инструкция

Шаг 1. Определить сумму чистых активов и дивидендов

Организация может производить выплату дивидендов в случае, если ее чистые активы больше уставного капитала. Размер капитала известен, необходимо выполнить расчет чистых активов.

Этот показатель можно рассчитать согласно данным из бухгалтерского баланса.

Производится расчет по формуле:

Чистые активы=(стр. 1600- Задолженность учредителей)-(стр. 1400+стр. 1500-Доходы буд. периодов).

Важно! Если полученный итог окажется меньше, чем размер уставного капитала (а такое может быть, если в балансе отражен убыток прошлых лет), то выплату дивидендов производить нельзя.

Шаг 2. Принятие решения о выплате дивидендов

Если условия для выплаты соблюдаются, то необходимо собрать всех учредителей, и принять решение — выплачивать дивиденды или нет. В последнем случае их можно отправить на развитие фирмы.

Кроме этого собственники должны решить, в качестве дивидендов выплачивать всю чистую прибыль, либо какую-либо ее часть. Еще один вопрос, который необходимо решить на собрании — как распределять прибыль между участниками. Это можно сделать пропорционально имеющимся долям, либо по какому-либо алгоритму (его необходимо зафиксировать в Уставе).

Решение о выплате должно быть принято большинством. Если, например, собственник у фирмы один, то он принимает решение единолично.

По итогам собрания оформляется протокол. Он должен содержать название компании, список собственником общества и размера из долей, повестку дня, принятое решение, сумма, сроки, формат выплаты.

В протоколе можно указать срок выплаты. Если он не обозначен, то это необходимо сделать в течение 60 дней с даты принятия решения.

Шаг 3. Оформить приказ на выплату дивидендов

Делопроизводитель, секретарь либо иное ответственное лицо оформляет приказ на выплату дивидендов. В нем руководитель дает поручение главному бухгалтеру либо иному лицу обеспечить выполнение решения, принятого на собрании и оформленного в виде протокола. Последний идет в качестве приложения к распоряжению.

Шаг 4. Удержат налоги и произвести выплату

Расчет дивидендов производится согласно выбранному алгоритму. Одновременно определяется размер налога, который удерживается с каждой суммы.

Выплата дивидендов может выполняться как из кассы, так и с расчетного счета. После этого не позднее следующего дня хозяйствующий субъект выполняет перечисление налога в бюджет.

Пример расчета дивидендов:

ООО по итогам года имеет чистую прибыль в размере 313440 руб. Уставный капитал сформирован тремя участниками: Ивановым с долей 20%, Петровым с долей 35% и Сидоровым с долей 45%.

Все необходимые условия для выплаты дивидендов выполнены.

Рассчитаем размер дивидендов по каждому участнику пропорционально его доле в капитале:

- Иванов — сумма дивидендов 313440х20% = 62688 руб.;

- Петров — сумма дивидендов 313440х35% = 109704 руб.;

- Сидоров — сумма дивидендов 313440х45% = 141048 руб.

Определим сумму налога, которую необходимо удержать с выплаты:

- Иванов — налог 62688х13% = 8149 руб.

- Петров — налог 109704х13%=14262 руб.

- Сидоров — налог 141048х13%=18336 руб.

Итого к выплате на руки:

- Иванов — 62688-8149=54539 руб.

- Петров — 109704-14262=95442 руб.

- Сидоров — 141048-18336=122712 руб.

Как учесть программное обеспечение при переходе на ФСБУ 14/22

Разберем на примере, как при переходе на новые стандарты учесть неисключительные права на использование программного обеспечения. Применять ФСБУ 14/2022 и ФСБУ 26/2020 (в ред. Приказа Минфина РФ от 30.05.2022 № 87н) организациям нужно с отчетности за 2024 год.

Условия примера

ООО «Гамма» — субъект МСП и применяет право вести упрощенные способы бухучета (ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

В феврале 2023 года организация приобрела программу для бухгалтерского учета — заключила лицензионный договор на покупку неисключительного права на использование программы. Провела разовый платеж 01.02.2023 на сумму 100 000 ₽ (без НДС) и отнесла его на расходы будущих периодов (п. 39 ПБУ 14/2007). Срок лицензии на использование ПО — 20 месяцев.

Бухучет в 2023 году

В учете организация сделала такие записи:

|

Покупка ПО — неисключительное право на пользование программы |

||||

|

01.02.2023 |

Дт |

Кт |

Сумма, ₽ |

Описание хозяйственной операции |

|

() |

100 000 |

перечислена оплата лицензиару |

||

| () |

100 000 |

учет неисключительных прав на использование программы по лицензионному договору |

||

|

012 |

— |

100 000 |

учтена стоимость ПО, полученного по лицензионному договору |

|

|

Ежемесячное признание расходов в текущем периоде |

||||

|

c 28.02.2023 по 31.12.2023 |

5 000 (100 000 / 20) |

ежемесячное включение в состав текущих расходов |

Почему указан счет 012 при учете стоимости ПО

Права на интеллектуальную собственность, полученную в пользование по лицензионному договору, учитываются на забалансовых счетах (п. 39 ПБУ 14/2007).

В по применению Плана счетов бухучета не предусмотрено отдельного забалансового счета для учета НМА, полученных в пользование (Приказ Минфина РФ от 31.10.2000 № 94н). Поэтому можно либо использовать любой существующий забалансовый счет, подходящий по смыслу и содержанию операции, либо создать его самостоятельно, закрепив это в учетной политике организации. В нашем примере — это счет 012 «Нематериальные активы, полученные в пользование».

Что переходит на следующий год

На 31.12.2023 организация списала расходы на приобретение неисключительного права в сумме 55 000 ₽ (из расчета: 11 × 5 000 ₽, где 11 — количество месяцев). Остаток на 01.01.2024 — 45 000 ₽.

Бухучет в 2024 году

На начало 2024 года ООО «Гамма» решила применить альтернативный способ перехода на , то есть без пересчета сравнительных показателей предыдущих периодов (п. 53 ФСБУ 14/2022). Также в учетной политике организации установлено: активы стоимостью не более 100 000 ₽ не признаются НМА (п. 7 ФСБУ 14/2022).

По умолчанию для всех юрлиц предусмотрен ретроспективный способ перехода на стандарт (п. 52 ФСБУ 14/2022). Если организация выбрала другой способ перехода, это обязательно нужно отразить в учетной политике для целей бухучета (п. 4 ПБУ 1/2008).

Покупка лицензии на право пользования программой в 2023 году не считалась нематериальным активом для организации (п. 39 ПБУ 14/07), но согласно положениям , эти активы нужно переклассифицировать в нематериальный актив на начало периода. Поэтому на 01.01.2024 организация определяет:

- балансовую стоимость неисключительного права;

- оставшийся СПИ;

- способ начисления амортизации;

- ликвидационную стоимость.

В учете нужно отразить следующее:

|

Дата |

Дт |

Кт |

Сумма, ₽ (без НДС) |

Описание хозяйственной операции |

|

01.01.2024 |

45 000 |

РБП списаны за счет нераспределенной прибыли (п. 54 ФСБУ 14/2022) |

||

|

012 |

— |

45 000 |

малоценный объект учтен на забалансовом счете по балансовой (остаточной) стоимости (п. 7 ФСБУ 14/2022) |

|

|

— |

012 |

100 000 |

списано неисключительное право, отраженное одновременно с РБП |

Поскольку лимит стоимости организация установила в размере 100 000 ₽, купленное в 2023 году ПО считается малоценным и не отражается в составе НМА. Стоимость ПО, не отнесенную на расходы, нужно списать со счета учета РБП на нераспределенную прибыль (п. 54 ФСБУ 14/2022). Такие активы организация учитывает на забалансовом счете (п. 7 ФСБУ 14/2022).

Мария Шевченко, эксперт по налоговому и бухгалтерскому учету

Вероника Панишева, редактор

пп. 26 п. 2 ст. 149 НК РФ.

Стандарт действует до 31.12.2023.

Можно использовать и другие затратные счета, которые применяются организацией, например: , .

Эту стоимость организация признает в качестве первоначальной на момент переквалификации.

Срок полезного использования.

Расходы будущих периодов.

Что это такое

Решение о выплате принимают сами акционеры или учредители на своем общем собрании. Но они не являются сотрудниками компании, а техническую работу по расчету и перечислению дивидендов должны выполнять работники фирмы. Поэтому для их понуждению к выполнению необходимых процедур нужен приказ. Он пишется в свободной, произвольной форме, но с обязательным упоминанием моментов, конкретизирующих механизм исполнения решения учредителей:

- Период выплаты.

- Перечисление получателей дивидендов.

- Пофамильные суммы выплат.

- Способ и дата получения дохода по акциям.

Данный приказ будет служить бухгалтерии поводом для:

- Отражения подобных операций в своем учете.

- Удержанию заранее рассчитанного НДФЛ.

Основанием же для приказа должен служить протокол собрания собственников (учредителей или акционеров).

Пример протокола собрания собственников по этой теме можно скачать здесь.

Образец протокола о выплате дивидендов

Сроки и порядок выплаты дивидендов

По общему правилу, срок и порядок выплаты дивидендов определяются уставом общества или решением общего собрания участников общества о распределении прибыли между ними.

Важно!

Выплатить дивиденды участнику Общества нужно не позднее 60 дней со дня принятия решения о распределении прибыли.

В случае, если срок выплаты дивидендов не определен уставом или решением общего собрания участников общества о распределении прибыли, то указанный срок также приравнивается к 60 дням со дня принятия решения о распределении прибыли между участниками (п.3 ст.28 Закона №14-ФЗ).

Законом №14-ФЗ предусмотрен предельный срок выплаты дивидендов участнику ООО. Так, если в установленный срок дивиденды не выплачены, то участник вправе обратиться в течение трех лет после истечения указанного срока к обществу с требованием об их выплате.

При этом уставом общества может быть предусмотрен более продолжительный срок для обращения с данным требованием, но не более 5 лет со дня истечения общего срока выплаты дивидендов.

По истечении указанного срока распределенная и невостребованная участником часть прибыли восстанавливается в составе нераспределенной прибыли общества (п.4 ст.28 Закона №14-ФЗ).

Что такое дивиденды?

Прибыль, приносимая обществом с ограниченной ответственностью, обычно рассчитывается относительно уставного капитала, минимальная сумма которого в России составляет 10 000 рублей. Предположим, в уставе общества указано именно это значение.

Таким образом, если за отчетный период организация заработала 25 000 рублей, то чистая прибыль составляет разницу между заработанными средствами и суммой уставного капитала: 15 000 рублей. Эта цифра и будет считаться дивидендами.

Эти средства могут быть инвестированы в акции или имущество, которые могут приносить дополнительный доход.

Если участник — сотрудник ООО

Начисление дивидендов

Если учредитель — сотрудник, то традиционно при расчетах с ним используется счет 70 (Инструкция к плану счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

Однако руководствуясь принципом рациональности, и учитывая, что налогообложение дивидендов и отчетность для физлиц-сотрудников и не сотрудников не имеет особенностей, в учетной политике можно утвердить счет расчетов с сотрудником по начислению и выплате дивидендов —.

Бухгалтеры, придерживающиеся традиционного подхода, могут воспользоваться следующим алгоритмом отражения в 1С.

Перейдите в раздел Операции и заполните документ Операция, введенная вручную.

Выплата дивидендов

Фактическую выплату дивидендов зарегистрируйте документом Списание с расчетного счета. Для этого перейдите в Банковские выписки из раздела Банк и касса.

Установите:

- Вид операции — Прочее списание;

- Получатель — не заполняйте несмотря на то, что поле подчеркивается красным: оно необязательно для заполнения и не влияет на данные;

- Сумма — сумма дивидендов за вычетом НДФЛ;

- раздел Отражение в БУ — аналитика, аналогичная той, что указана при начислении дивидендов:

- Счет дебета — 70;

- Работники организации — учредитель-сотрудник.

Проводки

Учет НДФЛ

На вкладке Доходы отразите дату выплаты дивидендов и их начисленный размер, а также исчисленный НДФЛ.

Остальные данные на вкладке не заполняйте.

Дополнительно заполните вкладку Удержано по всем ставкам.

Срок перечисления не указывайте, он определится автоматически от Даты операции.

Вкладку Перечислено по всем ставкам заполнять не требуется, т. к. НДФЛ, уплаченный в бюджет, отразится в регистрах при зачете этого налога в регламентной операции Зачет аванса по единому налоговому счету в процедуре Закрытие месяца.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Какие существуют ограничения на выплату дивидендов

В некоторых ситуациях по закону нельзя выплатить участникам доходы

Важно отталкиваться от финансового положения компании: если она находится в убыточном состоянии, близка к ликвидации или банкротству, с дивидендами придётся повременить

Дивиденды нельзя платить из кредита, оформленного ООО для целей бизнеса. Запрещается платить доходы при наличии непогашенных убытков.

В каких ещё случаях участники не получат дивиденды:

- не все учредители внесли свои доли в УК;

- компания станет банкротом после того, как заплатит дивиденды;

- стоимость чистых активов после выплаты дивидендов или на момент их выплаты меньше УК.

Если никаких ограничивающих условий нет, компания должна оформить выплаты в соответствии с принятым решением.

Как часто можно выплачивать дивиденды в ООО

В соответствии с законом №14-ФЗ, у юрлиц есть три периода для выплат дивидендов на выбор:

- ежеквартально;

- каждые полгода;

- по итогам года.

Учредители самостоятельно решают, какой вариант им подходит, и прописывают его в уставе.

При промежуточных выплатах (тех, что раз в квартал или полгода) действует такое условие: если в конце года компания будет в убытке, то платить дивиденды нельзя. Те суммы, что уже были выданы, будут переквалифицированы в иные выплаты физлицам, подлежащие налогообложению. К тому же, придётся менять сведения в уже оформленной бухотчётности. Выбирать ежеквартальные выплаты стоит, когда организация уверена в своём финансовом положении и стабильном доходе.

Сроки выплаты дивидендов

По умолчанию компания должна заплатить участникам в течение 60 дней после принятия решения и оформления протокола. Но учредители могут выбрать другой срок и прописать его в уставе.

Если участник не получил деньги в нужный срок, он имеет право их потребовать. Срок исковой давности — три года с начала просрочки. То есть, если дивиденды должны были прийти до 30 июня включительно, срок давности отсчитывается с 1 июля.

Учредители вправе увеличить этот период, но не больше, чем до 5 лет.

Дивиденды при ликвидации ООО

Прежде чем компанию официально ликвидируют, она должна произвести все необходимые выплаты сотрудникам, участникам и органам. Их проводят в такой последовательности:

- зарплаты штату;

- непогашенные налоги, взносы и сборы;

- выплаты кредитным организациям и контрагентам;

- доли участникам.

Когда участник одновременно трудоустроен в компании, сначала ему выдают зарплату, а потом распределяют дивиденды вместе с остальными.

После того, как организация произвела все необходимые выплаты, она распределяет дивиденды в таком порядке:

- сначала — из начисленной нераспределённой прибыли;

- затем — из прибыли текущего периода.

Выплата единственному учредителю ООО

Если общество с ограниченной ответственностью учреждено одним лицом – директором, он не имеет права вывести прибыль со счёта без документального обоснования. Все траты организации должны ежемесячно подтверждаться соответствующей документацией.

Важно! Основатель ООО не вправе пользоваться бюджетом фирмы в личных целях. Имущество организации отделено от имущества учредителя.

Порядок и периодичность выплаты одному учредителю определяется уставом. В соответствии с нормами законодательства выводить средства разрешено не более 1 раза в квартал. Для директора общества с ограниченной ответственностью предпочтительней совершать вывод денег по итогам года – когда произведена калькуляция чистой прибыли.

Если компания учреждена одним лицом, он имеет право принять решение, подписать его и перевести сумму с расчётного счёта организации на свои банковские реквизиты. Созыв общего собрания не требуется.

Выплата дивидендов учредителям ООО осуществляется в срок 60 календарных дней с момента принятия решения на общем собрании. По его итогам оформляется протокол. Доход с прибыли рассчитывается непосредственно компанией. Отчисляется 13% НДФЛ. Если у общества единственный учредитель, дивиденды выплачиваются ООО в упрощенном порядке – не нужно созывать собрание и составлять протокол. Вместо него оформляется решение учредителя.

Порядок распределения дивидендов

Как правило, часть прибыли распределяется организацией между участниками пропорционально их долям в уставном капитале. Однако по решению общего собрания участников общества данный порядок распределения может быть изменен. Так, размер подлежащих уплате дивидендов может распределяться в равных долях между участниками общества (п.2 ст.28 Закона №14-ФЗ).

Например, общий размер распределяемых дивидендов компании между двумя участниками составляет 1 млн рублей. Доля одного из участников составляет 30%. Уставом компании установлено, что размер причитающихся к выплате дивидендов распределяется непропорционально долям участников в уставном капитале. Так, участники распределяют дивиденды в равных долях, т.е. в размере 500 тыс. рублей каждому участнику.

Наш ответ

На практике возможна ситуация, когда компания по итогам отчетных периодов получает прибыль и выплачивает промежуточные дивиденды, а год заканчивает с убытком. Здесь возникает риск, что по итогам года промежуточные суммы в целях налогообложения потеряют свой статус дивидендов.

По мнению контролирующих органов, такие выплаты перестают соответствовать определению дивиденда, содержащемуся в п. 1 ст. 43 НК РФ. Напомним, что в этой норме указано, что дивидендом признается доход акционера или участника общества именно при распределении прибыли, остающейся после налогообложения. Налоговики считают, что при получении убытка по окончании текущего (налогового) периода (то есть при отсутствии по итогам года прибыли, остающейся после налогообложения) доход, выплаченный акционерам (участникам) в виде сумм распределенной им прибыли (промежуточных дивидендов), не может квалифицироваться как дивиденды.

Такой позиции придерживаются налоговые органы и Минфин России (см., например, письма ФНС России от 19.03.2009 N ШС-22-3/210@, УФНС России по г. Москве от 15.07.2009 N 16-12/072669@, Минфина России от 05.03.2009 N 03-03-05/31).

Поэтому, если на конец налогового периода по данным бухгалтерской отчетности у налогоплательщика образовался убыток, дивиденды, выплаченные за счет промежуточной чистой прибыли в течение года, то есть до окончания налогового периода, не могут рассматриваться для целей налогообложения прибыли как дивиденды по результатам этого налогового периода.

С учетом вышесказанного можно сделать следующий вывод: отсутствие прибыли после налогообложения по итогам года автоматически превращает выплаченные за этот год промежуточные дивиденды в некий «иной доход» участников общества в целях налогообложения.

Налоговые последствия переквалификации дивидендов

в иной доход

|

Участник |

Налог и ставка по прочему доходу |

Налоговые последствия для участников |

Налоговые последствия для ООО |

|

Физлицо — резидент РФ |

НДФЛ — 13% |

Может возникнуть недоимка, если при расчете налога ООО применяло «дивидендный» вычет (учитывало дивиденды, полученные самим ООО). Если ООО не сможет доудержать налог, то участник должен будет доплатить налог сам на основании присланного ИФНС уведомления |

Если налог удержан не полностью (из-за применения «дивидендного» вычета) и доудержать его нет возможности, то ООО должно сообщить ИФНС и участнику о невозможности удержать налог и о сумме налога. В этом случае нужно также подать уточненные расчеты 6-НДФЛ и справки 2-НДФЛ |

|

Российская компания |

— если ОСН — налог на прибыль по ставке 20%; — если УСН — налог по ставке исходя из объекта налогообложения |

ООО при безвозмездной передаче денег налоговым агентом не является. Поэтому участник должен уплатить налог самостоятельно. Кроме случая, когда доля участия в ООО больше 50%. Ведь тогда подарки от «дочек» не облагаются |

ООО должно подать уточненные декларации по налогу на прибыль, в которых отражались выплаченные дивиденды. Сумма налога на прибыль, перечисленная ООО как налоговым агентом, становится переплатой. Поэтому общество может обратиться в ИФНС за ее зачетом (возвратом) |

|

Физлицо — нерезидент РФ |

НДФЛ — 30% |

У участников как у налогоплательщиков есть обязанность доплатить налог. Но взыскать с них налог у ИФНС возможности нет. Поэтому требование об уплате налога ИФНС предъявит налоговому агенту |

ООО как налоговый агент должно потребовать у участников вернуть часть дивидендов в сумме неудержанного налога. И доплатить налог в бюджет. Иначе ООО при проверке могут оштрафовать за неполное удержание налога и взыскать с него неудержанный налог. Также следует подать уточненки: — по компаниям — налоговый расчет по налогу на прибыль; — по физлицам — расчеты 6-НДФЛ и справки 2-НДФЛ |

|

Иностранная компания |

Налог на прибыль — 20% |

Но иногда с ИФНС можно поспорить. Так, для целей налогообложения дивидендом признается любой доход участника, полученный от ООО при распределении чистой прибыли пропорционально его доле <9>.

Следовательно, когда все эти условия соблюдены, выплаты в пользу участников должны расцениваться как дивиденды, даже если и были нарушены требования Закона об ООО.

Налог на прибыль организаций для Вашей организации

В случае переквалификации по окончании года выплаченных акционерам сумм организация не включает в состав расходов указанные суммы, так как такие затраты рассматриваются как безвозмездно переданное акционерам имущество (п. 16 ст. 270 НК РФ, Письмо ФНС России от 19.03.2009 N ШС-22-3/210@).

Порядок выплаты дивидендов учредителям

1. Расчет дивидендов

Первым шагом процедуры является расчет дивидендов, который выплачивается учредителям. Для этого необходимо определить размер прибыли, которая будет использоваться для выплаты дивидендов. Кроме того, учредители должны согласовать процентный размер дивидендов.

2. Принятие решения о выплате дивидендов

После расчета дивидендов и определения размера прибыли, учредители должны принять решение о выплате дивидендов. Данное решение принимается на общем собрании учредителей

Важно учесть, что решение о выплате дивидендов должно быть принято большинством голосов учредителей

3. Оформление документов

- протокол заседания учредителей, на котором было принято решение о выплате дивидендов;

- документы, подтверждающие размер прибыли;

- документы, подтверждающие право учредителей на получение дивидендов.

4. Уплата налогов

После оформления документов и подготовки к выплате дивидендов, учредители должны уплатить соответствующие налоги на полученную сумму. Данные налоги могут быть рассчитаны на основе доли владения учредителями в капитале компании.

5. Выплата дивидендов

После уплаты налогов учредители могут произвести выплату дивидендов. Это может быть выполнено путем перечисления денежных средств на банковский счет учредителя. Кроме того, выплата дивидендов может быть осуществлена путем передачи имущественных ценностей или иных активов учредителям.

7. Учет дивидендов

После всех процедур выплаты дивидендов, необходимо вести учет данной операции. Это позволит контролировать изменения в капитале компании и правильно отразить выплаты в бухгалтерии.

Таким образом, соблюдение порядка выплаты дивидендов является важным аспектом для учредителей, который поможет предотвратить возможные юридические проблемы и конфликты. Следование установленным процедурам и правилам поможет обеспечить прозрачность и законность данного процесса.

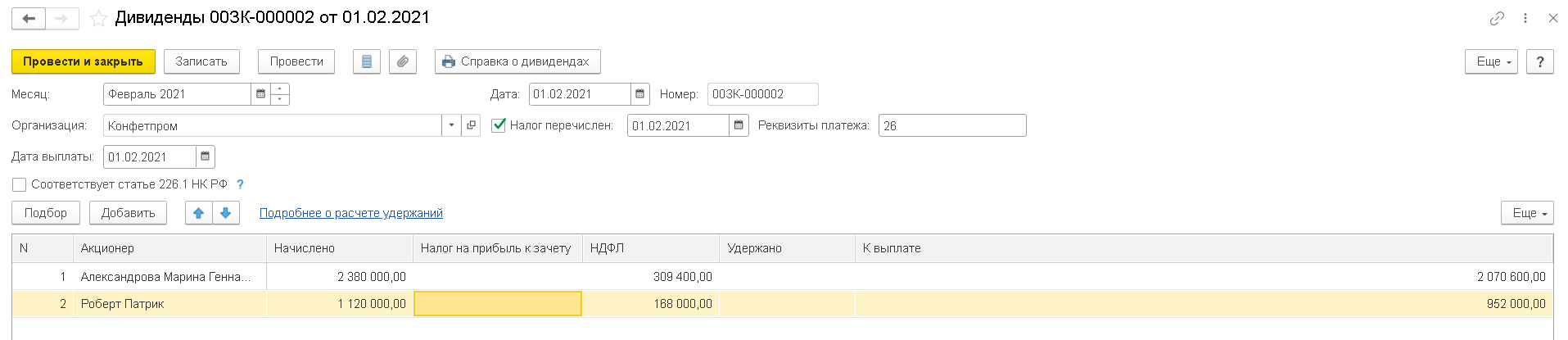

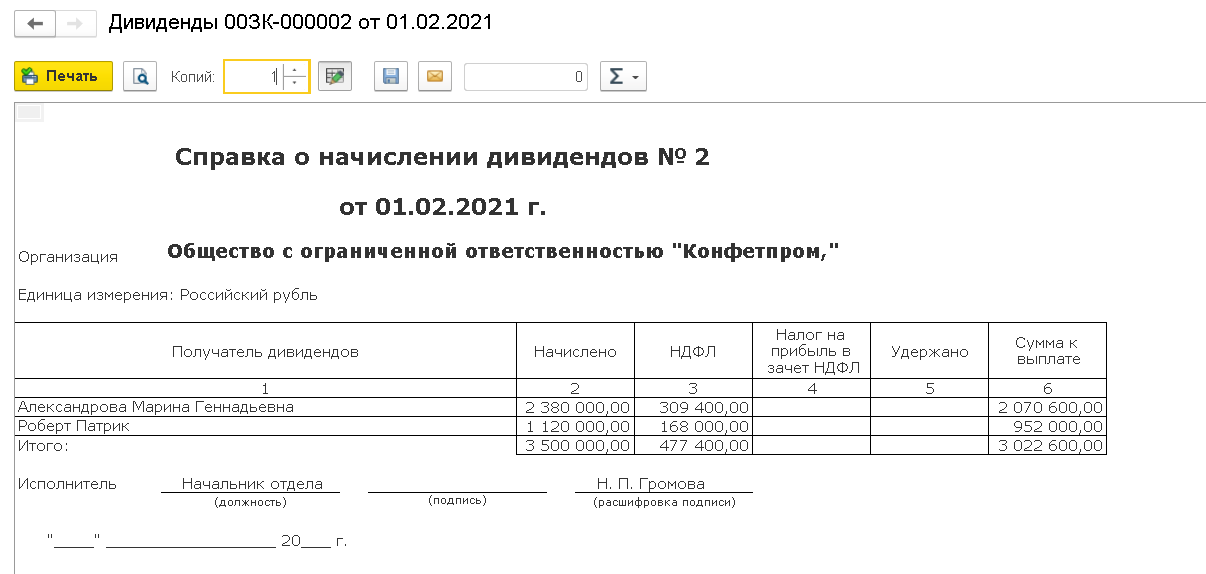

Регистрация начисленных дивидендов для отчетности по НДФЛ в ЗУП 3.1

На дату выплаты дивидендов у организации возникает обязанность исчислить, удержать и перечислить НДФЛ. Доходы физических лиц, полученные в виде дивидендов, и суммы налога, удержанного с этих доходов для целей отражения в отчетности по НДФЛ, регистрируются в программе с помощью документа Дивиденды. В нашем примере дата выплаты дивидендов – 01.02.2021.

Зарплата – Дивиденды.

-

В поле Месяц укажите месяц отражения в бухгалтерском учете сумм НДФЛ с дивидендов.

-

Укажите организацию, дату документа и сотрудника.

-

В поле

Дата выплаты укажите дату выплаты дивидендов. Именно этой датой будут зафиксированы суммы исчисленного, удержанного НДФЛ при проведении документа. -

Установите флаг Налог перечислен и укажите дату перечисления НДФЛ по дивидендам, а в поле Реквизиты платежа – реквизиты платежного документа. Если в документе рассчитывается НДФЛ по ставкам 13% и 15%, то устанавливать флаг не нужно. Для этого необходимо ввести отдельные документы Перечисление НДФЛ в бюджет по каждой ставке.

-

Флаг Соответствует статье 226.1 НК РФ с 2023 г. не влияет на крайний срок перечисления НДФЛ, который отражался в расчете по форме 6-НДФЛ. С 2023 г. срок уплаты НДФЛ одинаковый как для ООО, так и АО или другого лица, признаваемого налоговым агентом

-

В табличную часть документа введите новую строку по кнопке Подбор или

Добавить, в которой:

Если российская организация не получает дивиденды от других компаний и выплачивает дивиденды физлицу – налоговому резиденту РФ, то налог рассчитывается по формуле:

НДФЛ = Дивиденды, начисленные физлицу * Ставка налога

13% – для физических лиц, являющихся налоговыми резидентами РФ (с суммы доходов до 5 млн руб. включительно) и 15% – с суммы доходов, превышающих 5 млн рублей за налоговый период (год) (с 1 января 2021 года).

Расчет НДФЛ при выплате дивидендов физлицу-нерезиденту производится по формуле:

НДФЛ = Сумма выплачиваемых дивидендов * 15%

Ставка 15% применяется для нерезидентов, если иные ставки не установлены в соглашениях об избежании двойного налогообложения с иностранными государствами. Если соглашением установлено, что этот вид дохода вообще не облагается налогом в РФ, то обязанности по удержанию налога у выплачивающей стороны не возникает.

Статус налогоплательщика — резидент или нерезидент определяется на дату выплаты дивидендов. Налоговый нерезидент — физическое лицо, которое находится в России менее 183 календарных дней в течение 12 следующих подряд месяцев. Гражданство страны, место рождения или жительства физического лица не влияют на налоговый статус.

В программе ставка налога определяется по статусу, указанному в карточке физического лица, установленного на дату выплаты дивидендов (Налог на доходы справочника Физические лица или Сотрудники).

В нашем примере НДФЛ составляет:

по Александровой М. Г. (резидент) – 309400 руб. (2380000 руб. * 13 %)

по Патрику Р. (нерезидент) – 168000 руб. (1120000 руб. * 15 %). На дату выплаты дивидендов сотрудник был нерезидентом.

12. Для формирования и печати справки о начислении дивидендов используйте кнопку Справка о дивидендах.

Как учесть полученные доходы от участия в российских организациях

В бухгалтерском учете доходы от участия в другой организации включаются в состав прочих доходов, а признаются такие доходы на дату вынесения общим собранием участников эмитента решения о выплате дивидендов (п. п. 7, 10.1, 16 ПБУ 9/99 «Доходы организации»).

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета, утвержденной Приказом Минфина России от 31.10.2000 N 94н, признание прочего дохода отражается проводкой Дебет 76-3 Кредит 91-1 .

Минфин России в письме от 19.12.2006 N 07-05-06/302 «Рекомендации по проведению аудита годовой бухгалтерской отчетности организаций за 2006 год» предлагает признавать указанные доходы в сумме за вычетом налога, удержанного налоговым агентом в соответствии с законодательством РФ («чистые дивиденды»).

Поскольку сумма налога, которую нужно удержать, не всегда известна заранее, то есть мнение, что определить и признать сумму данного дохода организация сможет только в момент, когда получит дивиденды. Однако в случае отражения дохода на дату получения дивидендов дебиторская задолженность по дивидендам в бухучете значиться не будет, а информация о финансовом положении организации в ее учете будет неполной.

Другой вариант – начисленные дивиденды можно отразить за минусом налога, рассчитанного по максимальной «дивидендной» ставке 9 процентов, а после получения денежных средств просто доначислить доход в виде дивидендов при наличии расхождений.

В бухгалтерской отчетности полученные дивиденды отражаются следующим образом:

- в отчете о финансовых результатах – по отдельной строке 2310 «Доходы от участия в других организациях» (в упрощенной форме для субъектов малого предпринимательства – в составе строки 2340 «Прочие доходы»);

- в отчете о движении денежных средств (если он составляется) – по строке 4214 «Поступления в виде дивидендов, процентов по долговым финансовым вложениям и аналогичные поступления от долевого участия в других организациях» в периоде фактического получения денежных средств.

В налоговом учете доходы от участия в других организациях (дивиденды), распределенные в пользу организации, учитываются в составе внереализационных доходов на дату поступления денежных средств в счет выплаты дивидендов (п. 1 ст. 43, п. 1 ст. 250, пп. 2 п. 4 ст. 271, п. 2 ст. 273 НК РФ).

Согласно Порядку заполнения налоговой декларации по налогу на прибыль организаций, утвержденному Приказом ФНС России от 22.03.2012 № ММВ-7-3/174@ сумма дохода от участия в других организациях за вычетом удержанного налоговым агентом налога указывается:

- по строке 100 Приложения № 1 к листу 02;

- по строке 020 листа 02 декларации;

- по строке 070 листа 02 декларации в качестве дохода, исключаемого из прибыли (во избежание двойного налогообложения).

Таким образом, сумма дохода, полученного от участия в других организациях, налоговую базу для исчисления налога на прибыль не формирует.

Доходы от участия в других организациях, зарегистрированные в налоговом учете, попадут в строку 100 Приложения № 1 к листу 02 и в строку 020 листа 02 декларации по налогу на прибыль организаций при ее автоматическом заполнении в «1С:Бухгалтерии 8» (строка 070 заполняется пользователем вручную).