Подробнее о заполнении бланков

Определившись с правильностью исчисления размера налогового бремени, рассмотрим детальнее принцип заполнения бланков отчетности по НДФЛ.

Как заполнять справку 2-НДФЛ: с копейками или без?

В графах справки 2-НДФЛ все суммовые показатели, касающиеся налога на доход конкретного физлица, в соответствующих строках справки следует вписывать в полных рублях. Все остальные показатели (доходы, облагаемая база, вычеты) отражаются в рублях с копейками.

Как формируются показатели в 3-НДФЛ: с копейками или без?

Принцип внесения суммовых значений в строки декларации 3-НДФЛ зависит от вида показателей. Суммы начисленного налога, авансовых платежей, итоговые суммы налога к уплате или возврату и т.д. (т. е. все, что касается налога) указывают в целых рублях. Остальные показатели отражаются в рублях и копейках.

Об особенностях 6-НДФЛ: с копейками или без заполнять строки

Как и все виды отчетов о налогах физлиц, 6-НДФЛ также подпадает под действие п.6 ст. 52 НК РФ в части принципа отражения показателей – в нем указываемые суммы налога на доходы физлиц по общему правилу подлежат округлению.

При заполнении расчета 6-НДФЛ:

строки, отражающие доходы и налоговые вычеты (020, 025, 030, 130) заполняются значениями в дробном выражении, т.е. в рублях и копейках;

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Установка цен

Для установки цен на товары перейдем в рабочее место «Цены (прайс-лист)».

По кнопке «Сформировать» зададим отбор номенклатуры (в нашем примере – по свойствам и виду «Гироскутеры») и цен («Розничная (электротранспорт)»).

В таблице появились товары. Если цена на них уже была установлена ранее, в соответствующей колонке отобразятся старые значения цены. Для пересчета следует нажать «Изменить цены – Рассчитать вычисляемые (по данным ИБ и формулам)», затем в появившемся окне выбора параметров нажать «Рассчитать».

В таблице отобразились рассчитанные цены. Мы видим, что в примере рассчиталась цена на товар «Гироскутер 2», с психологическим округлением до 99 руб. На первый товар цена не рассчиталась, так как ее изменение не превысило порог срабатывания 5%.

Для сохранения и установки новых розничных цен воспользуемся кнопкой «Применить измененные цены», затем в открывшемся окне нажмем «Установить».

В программе 1 С 8.3 Бухгалтерия изменить цены номенклатуры?

Рассмотрим процесс установки и редактирования цен в программе 1С Управление торговлей (версия 10.3) на платформе 8.2 (8.3), Комплексная автоматизация, Управление производственным предприятием (УПП). Установка цен в других программах практически одинаковая, главное найти в интерфейсе документ «Установка цен номенклатуры».

Инструкции для более новых программ 1С:

- Для 1С Бухгалтерия 8.3 (3.0)

- Для 1С ERP и 1С Управление торговлей 8.3 (11)

Цены в Управлении торговлей (также, как в УПП и КА) могут устанавливаться в разрезе нескольких типов цен. Например: закупочная, оптовая, розничная, мелкооптовая и т.д. Каждый тип цен может быть назначен своему покупателю, в зависимости от определенных параметров.

Цены в 1С 8 можно назначать как вручную для каждой позиции, так и формулой, например: закупочная цена * 20% и округлить до 10.

Рассмотрим пошаговый процесс установки цены в 1С 8.2 (8.3). Мы будем рассматривать настройку с «Полным» интерфейсом.

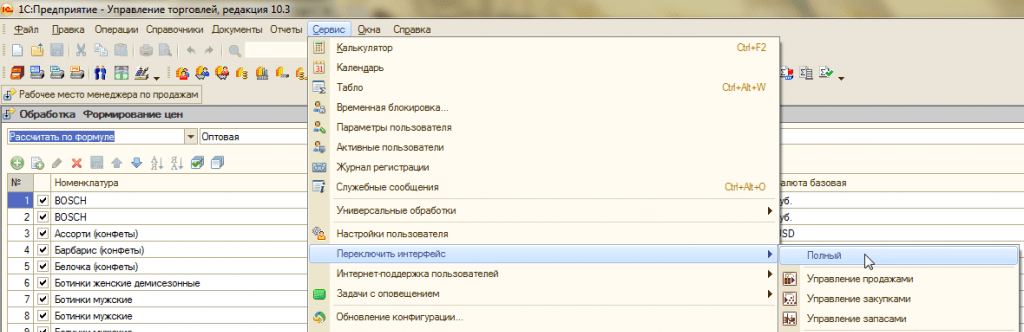

Для включения «Полного» интерфейса зайдите в меню «Сервис», там выберите «Переключить интерфейс» и затем выберите «Полный»:

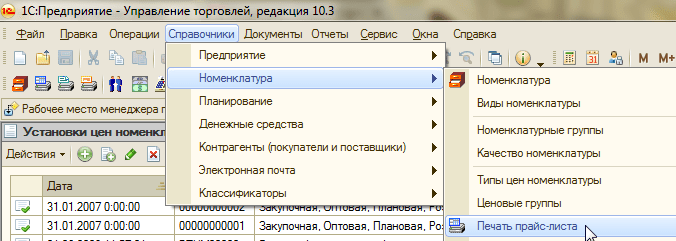

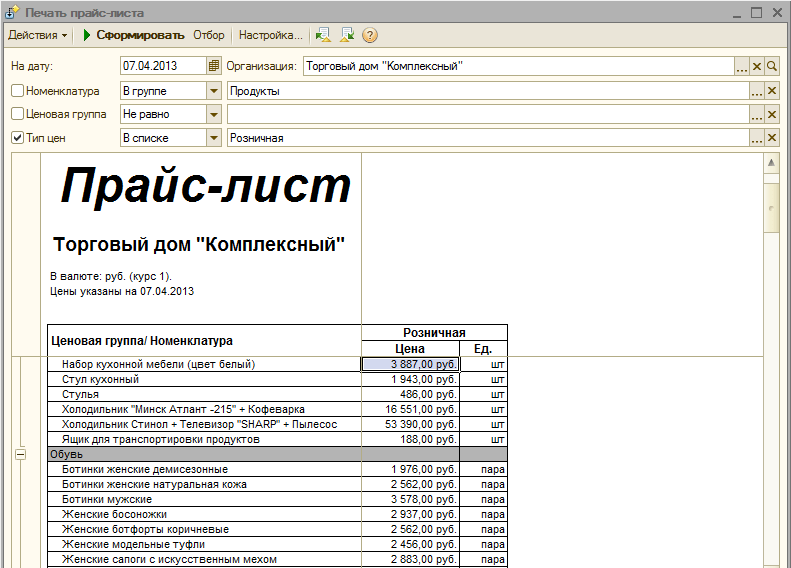

Печать прайс листа 1С

Для просмотра всех цен и печати прайс листа 1С 8.3 удобнее всего использовать обработку «Печать прайс листа«:

В обработке можно задать в отбор типы цен, нужную номенклатуру, дату, организацию:

В 1С управление торговлей 11 прайс лист можно загружать из Excel — инструкция. Еще одна интересная особенность данной редакции программы — возможность Утверждения цен ответственным лицом.

По материалам: programmist1s.ru

Напомним, что c 1 января 2014 года все налоги нужно округлять не только при заполнении декларации или в момент уплаты, но и при начислении. В статье эксперты «1С» рассказывают о том, как реализован алгоритм округления налогов в программе «1С:Бухгалтерия 8».

Что говорит закон?

Сразу ответим: прямого указания на принцип отражения значений и показателей именно по НДФЛ, закон не содержит. Но в п.6 ст. 52 НК РФ установлена общая норма: «Сумма налога исчисляется в полных рублях». Поскольку формулировка не делает указаний на конкретный налог, она применима ко всем видам налогов, и распространяется, в том числе, и на налог на доходы физических лиц.

Более конкретизированные установки, каким образом вносить в соответствующие строки исчисленную сумму в отчетах различных форм по НДФЛ, с копейками или без, содержатся в Приказах ФНС об утверждении этих отчетов и правилах их заполнения. Перечислим эти документы, применительно к каждому виду отчета:

Порядок заполнения справки 2-НДФЛ (утв. Приказом ФНС № ММВ-7-11/566@ от 02.10.2018);

Правила заполнения декларации 3-НДФЛ (утв. Приказом ФНС № ММВ- 7-11/569@ от 03.10.2018);

Порядок заполнения расчета 6-НДФЛ (утв. Приказом № ММВ-7-11/450@ от 14.10. 2015 (ред. от 17.01.2018 года)).

Налоговики, определяя суммы налога, подлежащие перечислению в бюджет и последующему отражению в отчетах 2-НДФЛ, 3-НДФЛ и 6-НДФЛ, исходят из вышеперечисленных распорядительных документов, а также норм НК РФ, в частности – п.6 ст. 52, регламентирующей принцип округления налоговых значений.

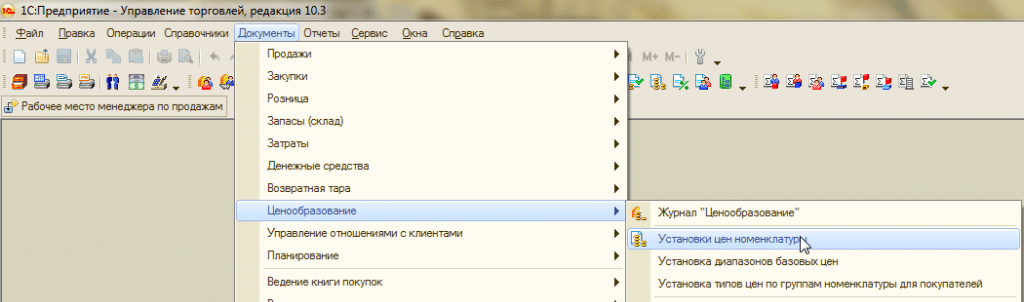

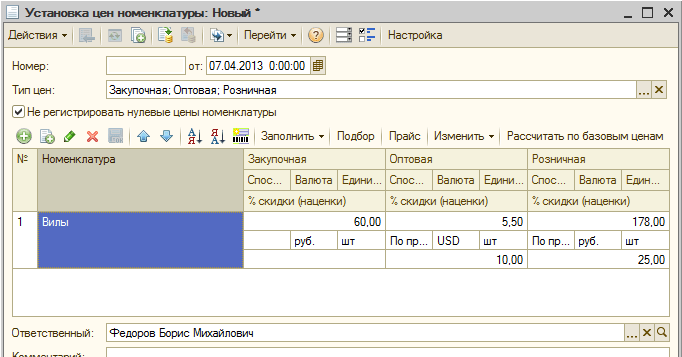

Установка цен номенклатуры 1С

Вторым и последним шагом является установка цены для каждой позиции.

Делается это с помощью документа «Установка цен номенклатуры»:

Рассмотрим заполнение документа:

Первым делом заполняется список типов цен, на примере я выбрал «Закупочная, Оптовая, Розничная».

После заполнения номенклатуры программа сама должна подтянуть правильные рассчитанные цены, исходя из настроек справочника «Типы цен номенклатуры». Пользователь может изменить какие-либо параметры вручную.

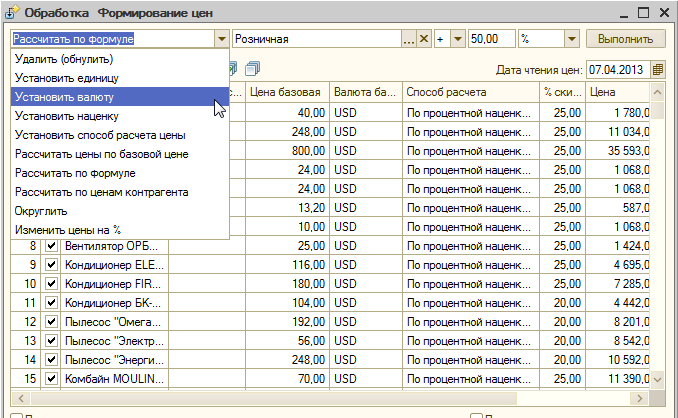

В таблице можно изменить цены групповым способом. Для этого необходимо нажать кнопку «Изменить» над табличной частью и выбрать тип цены для корректировки:

В этой обработке «Формирование цен» вы можете выбрать нужное действие, установить нужные параметры и нажать кнопку выполнить. Например — добавить к цене 5% наценки для всех товаров. После того, как вы закончите редактирование — нажмите ОК и все изменения перенесутся в документ.

Когда документ «Установка цен номенклатуры» заполнен — просто нажмите кнопку ОК.

Будьте внимательны — цены устанавливаются на дату и действуют начиная с этой даты. Т.е если в документе указана дата 1 января, то эти цены будут действовать только с 1 января.

Цены могут устанавливаться только 1 раз в день.

Алгоритм округления налогов в «1С:Бухгалтерии 8»

Начиная с 2014 года помимо того, что в программе «1С:Бухгалтерия 8» все налоговые декларации формируются в полных рублях, начисление всех налогов отражается в полных рублях.

Алгоритм округления работает в следующих направлениях:

Экспресс-проверка округления налогов

Встроенный в программу сервис Экспресс-проверки ведения учета выявит все ручные операции по начислению налогов, содержащие копейки, и представит детальный отчет об ошибках и рекомендации по их устранению.

Округление при начислении НДС

При проведении каждого документа реализации в бухгалтерском учете отражается НДС, начисленный в рублях и копейках.

Формируется следующая проводка:

Дебет 90.03 Кредит 68.02

Аналогично, в рублях и копейках, отражается и сумма НДС, предъявленная покупателю и подлежащая вычету:

Дебет 68.02 Кредит 19.03

В результате по итогам любого периода сумма НДС, как начисленная, так и предъявленная к вычету, будет отражена в бухучете в рублях и копейках.

Что касается налоговой декларации, то все ее показатели, в том числе сумма НДС к уплате или к возмещению, отражается в полных рублях (п. 17 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. приказом Минфина России от 15.10.2009 № 104н). В программе «1С:Бухгалтерия» декларация заполняется на основании налоговых регистров по НДС, данные в которые попадают из первичных документов в рублях и в копейках. Однако непосредственно в момент формирования декларации суммы округляются.

Таким образом, чтобы соблюсти требования нового пункта 6 статьи 52 НК РФ, программа должна округлять суммы налогов в бухучете. При этом они не должны отличаться от данных за тот же период в налоговой декларации. Эта задача решена следующим образом:

Операция по корректировке исчисленной суммы НДС будет проводиться при выполнении регламентной операции Закрытие счетов 90, 91, начиная с I квартала 2014 года и только в последнем месяце квартала.

Округление НДС у налогового агента происходит по другому алгоритму. Согласно статье 161 НК РФ налоговая база определяется отдельно при совершении каждой операции по реализации товаров (работ, услуг), поэтому сумма начисленного «агентского» НДС округляется до полных рублей и отражается в рублях по каждому счету-фактуре.

Округление при начислении налога на прибыль

Рассмотрим теперь особенности округления при начислении налога на прибыль. Если организация не применяет ПБУ18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.2002 № 114н, то налог на прибыль будет округляться автоматически при совершении регламентной операции Расчет налога на прибыль. В этом случае программа формирует проводку:

Дебет 99 Кредит 68.04.1

Однако для организаций, применяющих ПБУ18/02, регламентная операция Расчет налога на прибыль формирует целую группу проводок:

Округляется только сумма проводки Дебет 68.04.2 Кредит 68.04.1, так как именно она соответствует исчисленному налогу на прибыль по данным налогового учета. Суммы условного расхода и дохода (налог на прибыль по данным БУ), налоговых активов и обязательств (корректировка налога на прибыль) не округляются. Возникший остаток списывается проводкой:

Дебет 99.09 Кредит 68.04.2.

Дебет 68.04.2 Кредит 99.09

Начисленный налог на прибыль округляется при выполнении регламентной операции Расчет налога на прибыль каждый месяц, начиная с января 2014 года.

Обратите внимание: с внедрением нового алгоритма округления счет 68.04.2 «Расчет налога на прибыль» теперь всегда будет автоматически закрываться, даже если постоянные и временные разницы отражены неверно. До 2014 года в этом случае на счете 68.04.2 оставалось сальдо, которое сигнализировало бухгалтеру о возможных ошибках в учете

Теперь для проверки правильности поддержки ПБУ18/02 необходимо анализировать не остаток счета 68.04.2, а обороты счетов 68.04.2 и 99.09.

Другие критерии и механизмы проверки правильности ведения налогового учета по налогу на прибыль не изменились:

Об округлении суммы налога до полного рубля в отношении сумм НДС, указываемых в счетах-фактурах

Порядок округления копеек до целых рублей при исчислении сумм налога установлен пунктом 6 статьи 52 Налогового кодекса РФ.

ФНС России обращает внимание, что названной статьей регулируется порядок исчисления сумм налогов, подлежащих уплате в бюджет за налоговый период, которые отражаются в налоговых декларациях. В отношении сумм НДС, предъявляемых продавцами покупателям товаров (работ, услуг) и указываемых в счетах-фактурах, данный порядок не применяется

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 8 апреля 2014 г. N ГД-4-3/6398@

ОКРУГЛЕНИЯ КОПЕЕК ДО ЦЕЛЫХ РУБЛЕЙ ПРИ ИСЧИСЛЕНИИ СУММ

НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ, ПОДЛЕЖАЩИХ УПЛАТЕ В БЮДЖЕТ

Федеральная налоговая служба направляет для сведения и использования в работе письмо Министерства финансов Российской Федерации от 05.03.2014 N 03-07-15/9519 о порядке округления копеек до целых рублей при исчислении сумм налога на добавленную стоимость, подлежащих уплате в бюджет.

Доведите до нижестоящих налоговых органов и налогоплательщиков.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

от 5 марта 2014 г. N 03-07-15/9519

Департамент налоговой и таможенно-тарифной политики рассмотрел представленный на согласование проект ответа ФНС России на обращение налогоплательщика о порядке округления копеек до целых рублей при исчислении сумм налога на добавленную стоимость, подлежащих уплате в бюджет, и сообщает.

Следует иметь в виду, что указанной статьей Кодекса регулируется порядок исчисления сумм налогов, подлежащих уплате в бюджет за налоговый период, которые отражаются в налоговых декларациях.

В отношении применения налога на добавленную стоимость необходимо учитывать следующее.

В соответствии с пунктом 1 статьи 168 Кодекса при реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент, указанный в пунктах 4 и 5 статьи 161 Кодекса) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога на добавленную стоимость.

Пунктом 2 статьи 168 Кодекса предусмотрено, что сумма налога на добавленную стоимость, предъявляемая налогоплательщиком покупателю товаров (работ, услуг), имущественных прав, исчисляется по каждому виду этих товаров (работ, услуг), имущественных прав как соответствующая налоговой ставке процентная доля цен (тарифов), реализуемых товаров (работ, услуг), передаваемых имущественных прав.

В соответствии с подпунктом 11 пункта 5 статьи 169 Кодекса в счете-фактуре, выставляемом при реализации товаров (работ, услуг), имущественных прав должна быть указана сумма налога на добавленную стоимость, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок. При этом согласно пункту 8 статьи 169 Кодекса порядок заполнения счета-фактуры устанавливается Правительством Российской Федерации.

Согласно пункту 3 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 26 декабря 2011 г. N 1137, стоимостные показатели счета-фактуры, в том числе в графе 8 «Сумма налога, предъявляемая покупателю» указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

Учитывая изложенное, правило об округлении суммы налога, предусмотренное пунктом 6 статьи 52 Кодекса, в отношении сумм налога на добавленную стоимость, предъявляемых продавцами покупателям товаров (работ, услуг) и указываемых в счетах-фактурах, не применяется.

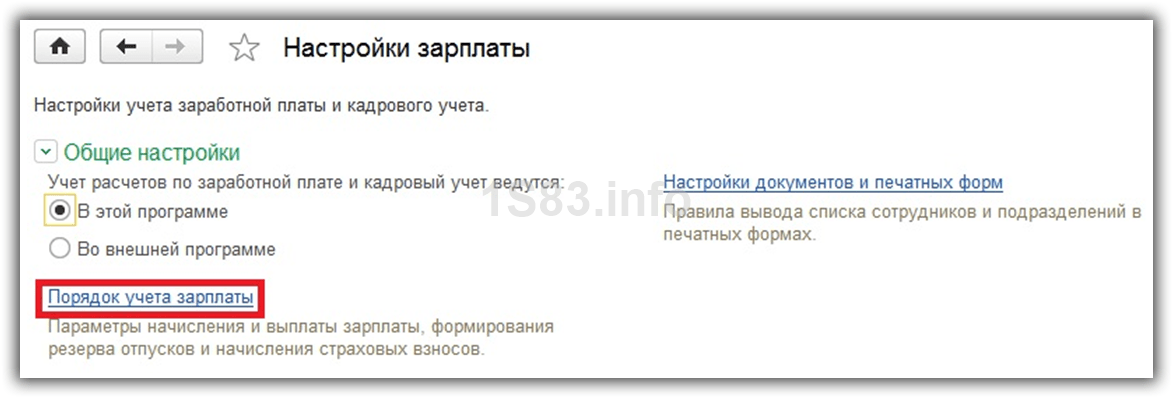

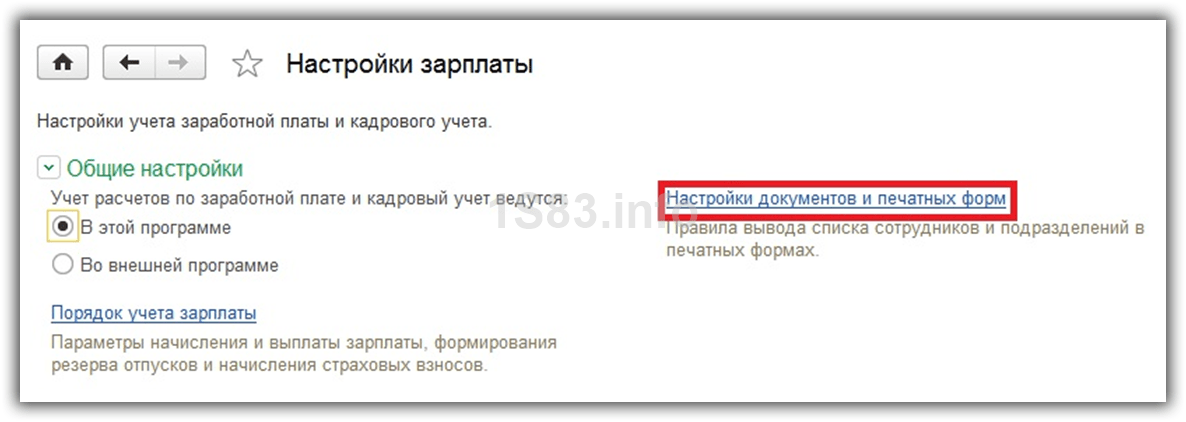

Настройки зарплаты

Для перехода к данному пакету настроек, необходимо перейти по одноименной гиперссылке в форме параметров учета. Многие настройки здесь следует оставить по умолчанию, но все равно у вас есть обширное поле для действий.

Общие настройки

Для полноты примера отметим, что учет зарплаты и кадровый учет будут вестись в данной программе. Конечно же здесь есть свои ограничения, но если в штате вашей организации работает не много сотрудников, то функционала 1С:Бухгалтерия будет вполне достаточно.

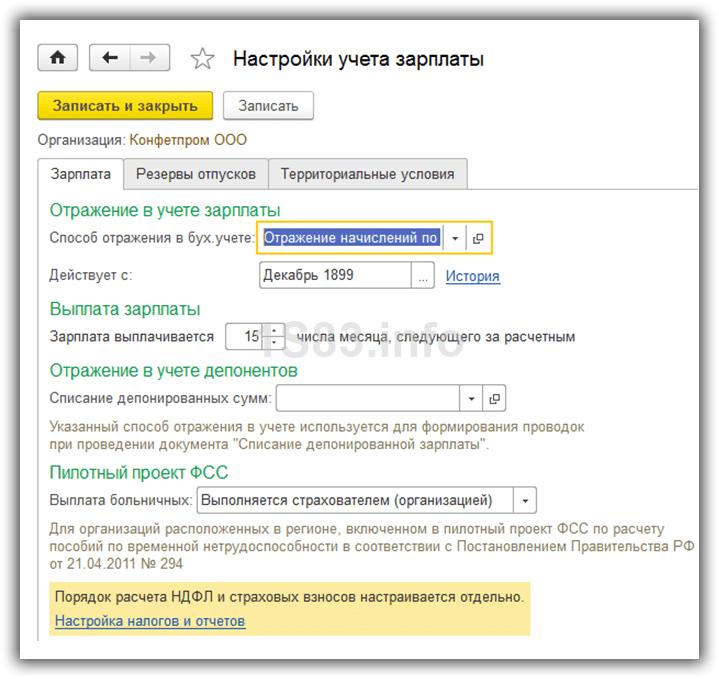

Перед вами откроется список настроек для каждой организации, учет которой ведется в программе. Откроем настройку для ООО «Конфетпром».

Здесь вы можете указать, как будет отражаться заработная плата в БУ, сроки ее выплаты, резервы отпусков и какие-либо особенные территориальные условия.

Вернемся назад и перейдем по другой гиперссылке.

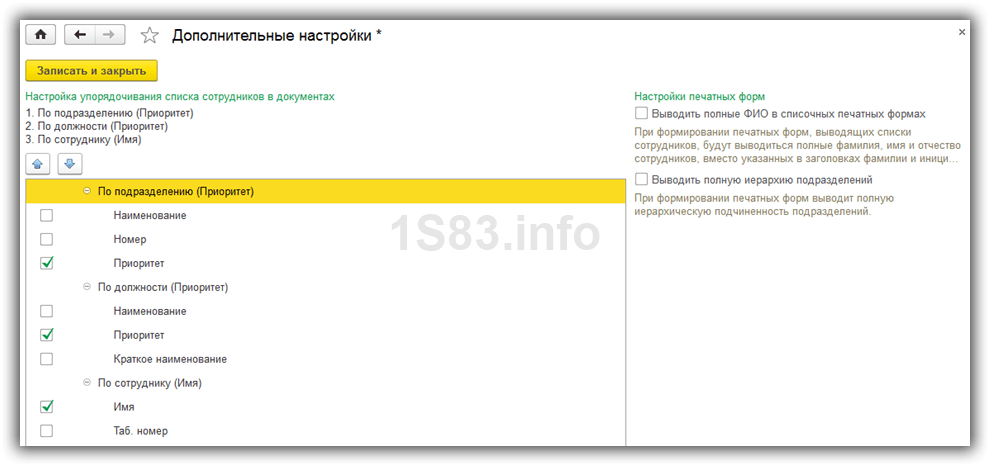

Помимо прочего вы так же можете изменить способ упорядочивания списка сотрудников в документах и произвести настройки печатных форм.

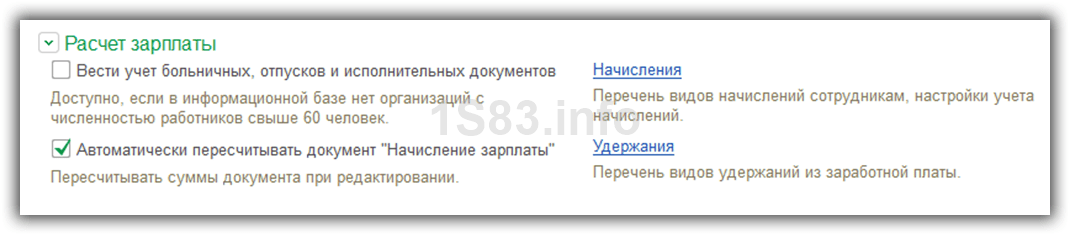

Позволяет настроить списки видов начислений и удержаний. Изначально они уже заполнены некоторыми данными.

Так же, в данном разделе 1С можно включить доступность функционала больничных, отпусков и исполнительных документов. Настройка доступна только если в базе отсутствуют организации, где работает больше 60 человек.

Последняя настройка является очень полезной, так как при редактировании все его суммы будут пересчитываться автоматически.

Данный раздел необходим для того, чтобы указать способы разнесения затрат на оплату труда и обязательных страховых взносов с ФОТ по счетам БУ. Изначально эти настройки уже заполнены, но, конечно же, вы можете их откорректировать.

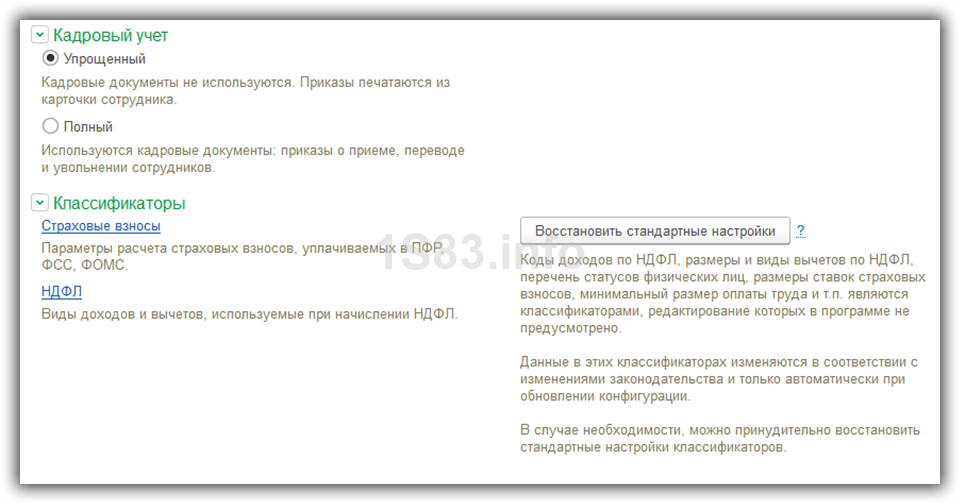

Кадровый учет и Классификаторы

Эти два последних раздела нет смысла подробно описывать, так как тут все интуитивно понятно. Классификаторы уже заполнены и зачастую оставляют данные настройки не тронутыми.

Настройка округления

Перейдем на вкладку «Правила округления цен» в форме вида цен.

В табличной части добавим строку. Для настройки точности округления вызовем «Конструктор округления».

Важно. Программа будет округлять цену до числа, кратного значению, которое стоит в поле «Точность округления» в форме вида цен

Поэтому нельзя, например, указывать точность округления 99 (в этом случае будет выполняться округление до 198, 297 и т.д.). Необходимо в поле точности округления указать круглое число. А для настройки «психологического» округления следует задать значение, которое нужно вычитать из результата.

В нашем примере укажем точность округления: 100, вычитать из результата: 1. Таким образом, мы задали округление до 99. В поле «Пример» возможно ввести произвольное число и проверить результат округления. Сохраним и закроем «Конструктор округления». Указанные значения отобразятся в строке таблицы.

В нашем примере необходимо психологическое округление только для цен, превышающих 1000 руб. Поэтому в строке таблицы правил округления укажем нижнюю границу – 1000. В соседней графе автоматически установится ценовой диапазон – свыше 1000 руб.

Программа позволяет настраивать разные правила округления цены для разных ценовых диапазонов. Для этого следует добавить строки в таблицу правил округления в форме вида цен и указать в каждой строке границу цены и точность округления.

Вариант округления доступен для выбора в нижней части формы: по арифметическим правилам (указан по умолчанию); всегда в пользу клиента; всегда в пользу предприятия. В примере оставляем «По арифметическим правилам».