Что меняется в 2024 году

Как и прежде, большая часть налогов и взносов в 2024 году перечисляется единым налоговым платежом (ЕНП) на единый налоговый счёт (ЕНС). Перечень платежей, входящих в ЕНП, не изменился. По-прежнему некоторые суммы нужно перечислять отдельно, то есть вне рамок единого платежа. К ним относятся, например, отчисления за работников на случай травм и профзаболеваний. Поэтому всем работодателям в 2024 году снова придётся перечислять взносы на травматизм в СФР отдельно от других сумм.

Ещё одно новшество 2024 года связано с НДФЛ. Этот налог теперь нужно перечислять два раза в месяц. Для его расчёта и уплаты введены новые периоды: с 1 по 22 число и с 23 по последнее число месяца. Таким образом, в году теперь 24 расчётных периода по НДФЛ (в 2023 году их было 13). Подавать уведомления об исчисленных суммах этого налога нужно так:

- в отношении сумм, начисленных и удержанных с 1 по 22 число – до 25 числа;

- в отношении сумм, начисленных и удержанных с 23 числа по конец месяца – до 3 числа следующего месяца.

Напомним, что если крайняя дата срока попадает на выходные дни или праздники, то срок переносится вперёд – на ближайший рабочий день. В 2024 году будет немало таких переносов. Некоторые случаи мы дополнительно прокомментировали непосредственно в таблице.

А теперь подробнее рассмотрим календарь 2024 года.

Уверены, что именно вам нужно разбираться в нюансах?Отдайте бухучет профессионалам. Финансовые гарантии

Форма П-4: для чего нужна, когда и как сдавать

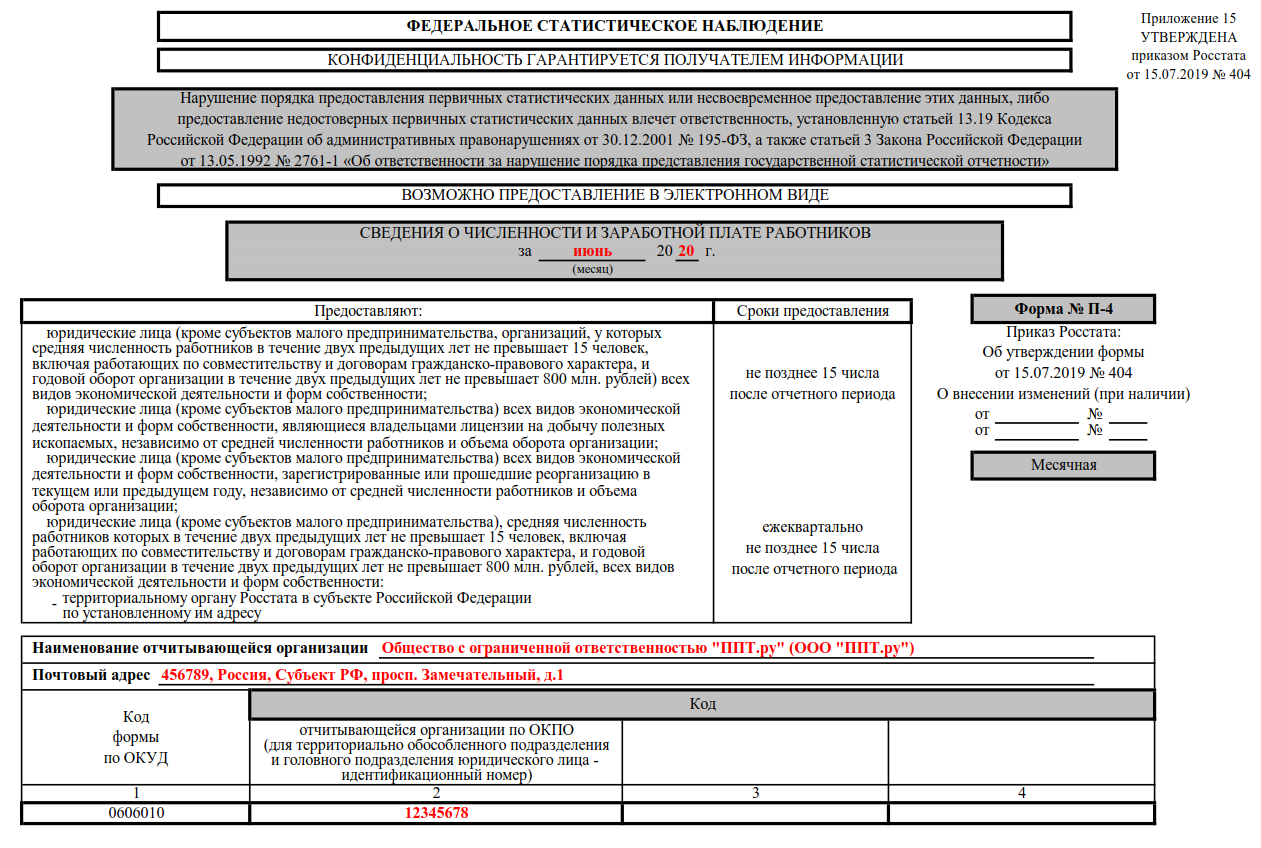

Используемая в 2020 году статистическая форма П-4 утверждена приказом Росстата №404 от 15.07.2019.

Ее используют для подачи статистических данных о численности и заработной плате работников предприятия. Подавать ее в Росстат обязаны все представители крупного бизнеса и государственные организации, кроме малых предприятий, общественных организаций, кооперативов и ИП. Но эту возможность непредоставления необходимо предварительно согласовать с Росстатом.

Отчет П-4 бывает ежемесячным и квартальным. Сроки сдачи зависят от численности сотрудников:

- если в компании менее 15 человек, то подают статистические данные один раз в квартал, до 15-го числа месяца, следующего за прошедшим кварталом;

- если в организации трудятся более 15 человек, то сведения сдаются ежемесячно, до 15-го числа месяца, следующего за отчетным.

Новация в том, что компании, имеющие лицензию на добычу полезных ископаемых, обязали сдавать отчет ежемесячно, вне зависимости от количества сотрудников. Такая же обязанность появилась у организаций, зарегистрированных или реорганизованных в текущем или предыдущем годах.

Для квартальной формы сроки сдачи П-4 в 2020 году следующие:

- 15 апреля — за 1-й квартал;

- 15 июля — за 2-й квартал;

- 15 октября — за 3-й квартал.

Заполненный бланк сдают в территориальное отделение Росстата несколькими способами:

- лично;

- по почте заказным письмом с описью вложения;

- с использованием сети Интернет при наличии электронной подписи.

Как заполнять

Для подачи отчетности используют бланк, представленный в приказе Росстата №404, но инструкция по заполнению отчета П-4 в статистику 2020 года содержится в указаниях, утв. приказом Росстата №711 от 27.11.2019.

Статистическая форма П-4 состоит из двух страниц. Первая из них — титульный лист. На нем необходимо заполнить графы:

- отчетный период;

- наименование предприятия;

- почтовый адрес;

- код ОКПО.

Титульный лист заполняется так.

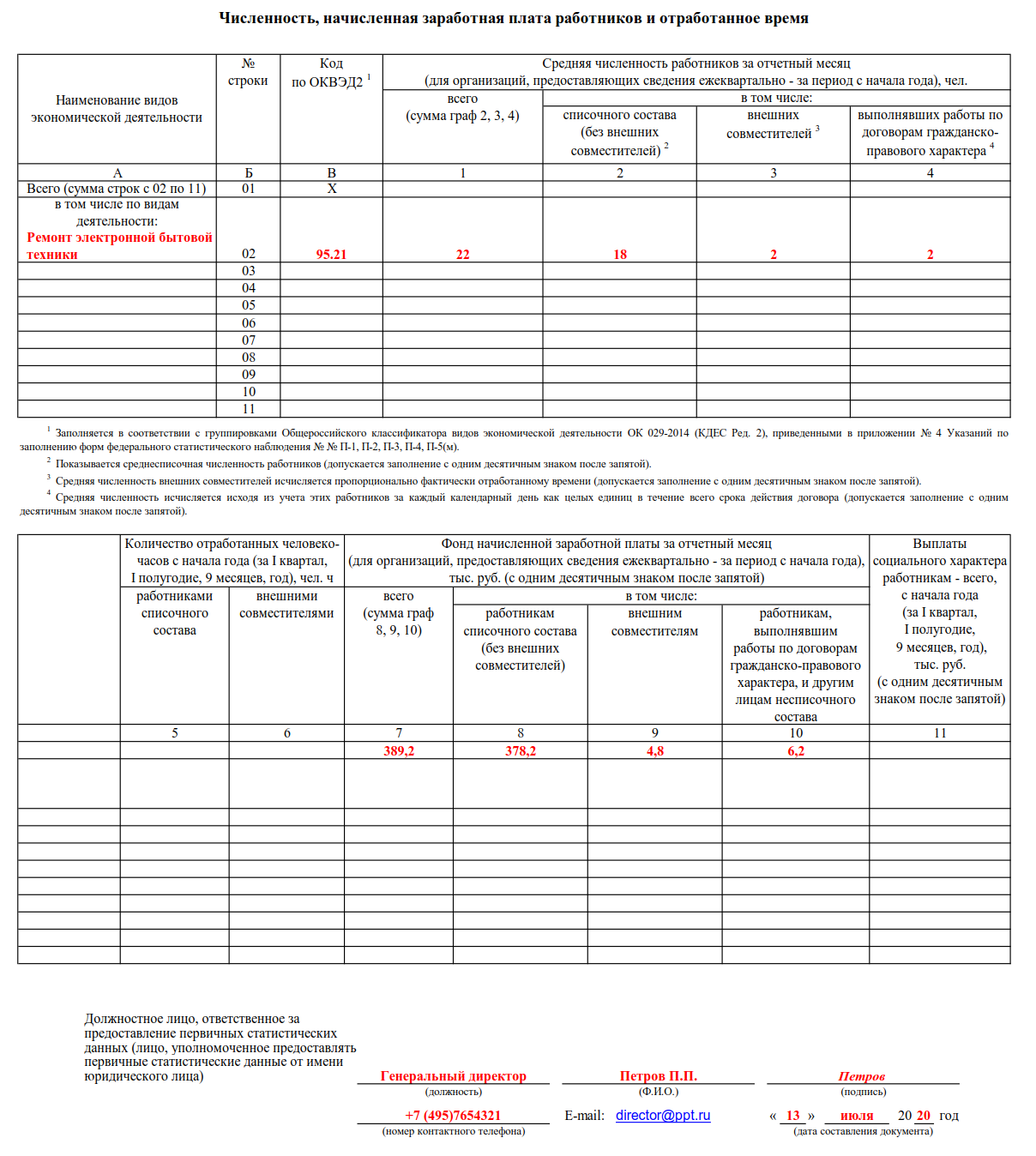

Вторая страница состоит из двух таблиц, отражающих численность работников, отработанное время и начисленную заработную плату. Посмотрите, как заполнить форму П-4 в статистику, — пример заполнения за июнь текущего года. Первая таблица содержит сведения (по графам):

- А — вид деятельности компании (для каждого вида отдельная строка и данные);

- В — указывается код ОКВЭД для каждого вида деятельности;

- 1 — включает сумму столбцов 2–4;

- 2 — указываем среднесписочную численность работников;

- 3 — среднее количество внешних совместителей;

- 4 — средняя численность сотрудников на ГПХ.

Вторая таблица включает в себя графы:

- 5, 6 — указывается количество фактически отработанных человеко-часов (не включаются находящиеся в отпуске, на сессии, на больничном и направленные на повышение квалификации с отрывом от производства);

- 7 — данные о фонде заработной платы;

- 8 — фонд заработной платы сотрудников списочного состава;

- 9 — информация об оплате труда внешних совместителей;

- 10 — указывается оплата труда за выполнение работ по договорам ГПХ, для сотрудников, с которыми не заключены трудовые договора, начисленные с задержкой суммы заработной платы (например, за неиспользованный отпуск);

- 11 — сумма выплат социального характера (матпомощь, поощрения, пособия и т.д.).

Если вы отчитываетесь по итогам квартала, П-4 квартальная 2020 заполняется по тем же правилам. Но данные, включаемые в отчет, — за три месяца.

Бесплатная консультация юриста без регистрации

Какие отчеты нужно сдать в статистику в 2024 году?

В 2024 году необходимо сдать следующие отчеты в статистику: отчет по форме №1-год, отчет по форме №2-год, отчет по форме №3-год, отчет по форме №4-год и отчет по форме №5-год.

Какие сроки предоставления отчетов в статистику в 2024 году?

Сроки предоставления отчетов в статистику в 2024 году различны и зависят от конкретного отчета. Например, отчет по форме №1-год нужно предоставить до 15 марта, отчет по форме №2-год — до 31 мая, отчет по форме №3-год — до 30 июня, отчет по форме №4-год — до 15 августа, а отчет по форме №5-год — до 30 сентября.

Какие данные нужно включать в отчет по форме №1-год?

Отчет по форме №1-год предназначен для предоставления информации о финансовых результатах и финансовом положении организации за отчетный год. В отчете необходимо указать данные о прибыли и убытках, оборотных активах, капитале и долгосрочных обязательствах.

Какие данные нужно включать в отчет по форме №3-год?

Отчет по форме №3-год содержит информацию о движении денежных средств в организации за отчетный год. В отчете необходимо указать данные о поступлениях и расходах денежных средств, а также об изменении денежных остатков.

Какие данные нужно включать в отчет по форме №5-год?

Отчет по форме №5-год предназначен для предоставления информации о занятости и заработной плате в организации за отчетный год. В отчете необходимо указать данные о численности работников, среднемесячной заработной плате и других показателях, связанных с занятостью.

Какие отчеты нужно сдать в статистику в 2024 году?

В 2024 году необходимо сдать следующие отчеты в статистику: отчет о среднесписочной численности работников, отчет о заработной плате и выплате их видов, отчет о движении средств на счетах в российских банках, отчет о среднемесячной заработной плате, отчет о движении пассажиров воздушного и железнодорожного транспорте, отчет об объеме покупок и продаж товаров и услуг отечественного производства и т. д. Полный список можно найти на официальном сайте Росстата.

Отстоять ваши права → Обращение в банк → Налоговая служба → Получение документов → Необходимые данные → Как выставить счета → Нормативная база → Ведем учет→ Законы и право

ОБЩИЕ ПРАВИЛА СДАЧИ ОТЧЕТА

Кто обязан представлять отчет. Форму заполняют

коммерческие и некоммерческие организации, если (п.

1 указаний по заполнению формы):

— средняя численность работников компании превышает

15 человек (включая работающих по совместительству и

договорам гражданско-правового характера);

— основной вид деятельности организации относится к

разделам ОКВЭД, которые перечислены в таблице

ниже.

Таблица. Разделы и коды ОКВЭД

|

Наименование раздела |

Обозначение |

Коды ОКВЭД |

|

Добыча полезных ископаемых |

С |

10.1—14.5 |

|

Обрабатывающие производства |

й |

15.1—37.2 |

|

Производство и распределение электроэнергии, |

Е |

40.1—41.0 |

|

Строительство |

Р |

45.1—45.5 |

|

Оптовая и розничная торговля, ремонт |

О |

50.1—52.7 |

|

Транспорт и связь |

I |

60.1—64.2 |

|

Финансовая деятельность |

^ |

65.1—67.2 |

Кто отчет не сдает. Не заполняют форму № П-4 (НЗ)

малые предприятия и индивидуальные предприниматели

без образования юридического лица (абз. 1 п. 1

указаний по заполнению формы).

Напомним, что согласно статье 4 Федерального закона

от 24.07.2007 № 209-ФЗ «О развитии малого и среднего

предпринимательства в Российской Федерации» (далее —

Закон № 209-ФЗ) к малым предприятиям, в частности,

относятся:

— организации, средняя численность работников

которых не превышает 100 человек (подп. «б» п. 2 ст.

4 Закона № 209-ФЗ). Для расчета данного показателя

следует использовать методику, приведенную в разделе

II Указаний по заполнению формы федерального

государственного статистического наблюдения № ПМ

«Сведения об основных показателях деятельности

малого предприятия», утвержденных постановлением

Росстата от 14.01.2008 № 3;

— компании, в которых выручка от реализации товаров,

работ, услуг без учета НДС или остаточная стоимость

основных средств и нематериальных активов за

предшествующий календарный год не превышает 400 млн.

руб. (подп. 3 п. 1 ст. 4 Закона № 209-ФЗ и п. 1

постановления Правительства РФ от 22.07.2008 № 556).

Периодичность представления. Форму необходимо

подавать ежемесячно не позднее 3-го числа после

отчетного месяца. Для сдачи отчета руководитель

организации назначает уполномоченных на это

должностных лиц (п. 3 указаний по заполнению формы).

Если последний день представления формы № П-4 (НЗ)

приходится на выходные или праздники, он переносится

на следующий за ним рабочий день. Об этом говорится

в постановлении Госкомстата России от 07.03.2000 №

18.

Куда нужно представлять отчет. Заполненную форму компании представляют в

территориальные органы Росстата по месту своего

нахождения. Если же организация не осуществляет

деятельность по месту своего нахождения, форма

представляется по месту фактического осуществления

деятельности (п. 2 указаний по заполнению формы).

Как отчитываются обособленные подразделения.

Если у юридического лица есть обособленные

подразделения, форму № П-4 (НЗ) нужно заполнять как

по каждому обособленному подразделению, так и

отдельно по головной организации без обособленных

подразделений (абз. 2 п. 1 указаний по заполнению

формы).

Заполненный отчет по обособленному подразделению в

территориальные органы Росстата представляет

головная организация по месту нахождения

обособленного подразделения.

Если же обособленное подразделение не осуществляет

деятельность по месту своего нахождения, форму

следует представлять по месту фактического

осуществления им деятельности (п. 2 указаний по

заполнению формы).

Способы подачи отчета. Представить форму № П-4 (НЗ) можно:

— лично (или через представителя);

— почтовым отправлением с описью вложения;

— по телекоммуникационным каналам связи.

Об этом говорится в пункте 10 Положения об условиях

предоставления в обязательном порядке первичных

статистических данных и административных данных

субъектам официального статистического учета,

утвержденного постановлением Правительства РФ от

18.08.2008 № 620 (далее — Положение о предоставлении

статистических данных).

Датой представления отчета считается день его

почтовой отсылки, отправки по телекоммуникационным

каналам связи либо фактической передачи в

территориальный орган Росстата (п. 11 Положения о

предоставлении статистических данных).

Какие налоги платят на УСН

Проверьте себя в Росстате

В 2024 году у Росстата появились новые требования к отчетности, и все предпринимателям и организациям придется быть в курсе, какие отчеты нужно сдать в статистику и когда это сделать

Пропустить сдачу важной отчетности может привести к штрафам и неудобствам

Сдача отчетности в Росстат осуществляется в электронной форме через статотчетность. Новые формы отчетности разработаны для того, чтобы обеспечить простоту и удобство в заполнении и передаче информации о деятельности организаций. Существующие формы отчетности также остаются в силе.

Какие отчеты нужно сдавать кому? Кто должен отчитываться по итогам 2024 года? Каким организациям нужно отчитаться по всем формам отчетности? В таблице ниже представлены основные виды отчетности и кто обязан их сдавать:

| Вид отчетности | Кому сдавать |

|---|---|

| Статотчет | Все организации и ИП |

| Статнаблюдение | Организации и ИП с внешними экономическими операциями |

| Статотчетность по налогам и страховым взносам | Все организации и ИП |

Каждому предпринимателю и бухгалтеру стоит узнать, какие формы отчетности можно сдавать в электронной форме, а какие – только на бумаге. Росстат ведет обновленный календарь сдачи отчетности, где указаны даты и сроки сдачи различных форм отчетности.

Несдача отчетности или сдача отчетности в неправильной форме и формате может повлечь за собой штрафа или другие негативные последствия

Поэтому всем организациям и ИП важно быть в курсе требований Росстата и отчитываться вовремя

В случае возникновения вопросов или необходимости уточнить, какие отчеты нужно сдать, можно обратиться к специалистам Росстата, которые окажут помощь и консультацию.

Важно помнить, что сдача отчетности — обязанность каждого предпринимателя и организации. Но это также возможность для себя проверить, какая информация о вашей деятельности фигурирует в статистике и каким образом она собирается

Проверьте себя в Росстате и отчитайтесь по всем формам отчетности! Это поможет сохранить ваш бизнес в порядке и предоставит полную информацию о вашей деятельности в 2024 году.

Сведения о предприятиях, не являющихся малыми

Юридические лица, не являющиеся малыми предприятиями, бюджетными, страховыми и финансово-кредитными организациями, представляют форму №П-3 «Сведения о финансовом состоянии организации», утверждённую Приказом ФСГС №535 от 27 августа 2014 года.

Средняя численность работников предприятия должна превышать 15 человек, включая совместителей и работающих по договорам гражданско-правового характера.

Сведения подаются ежемесячно нарастающим итогом на конец отчётного периода. По истечении месяца отчёт сдаётся не позднее 28 числа следующего месяца, а по истечении квартала – не позднее 30 числа месяца, следующего за отчётным.

Если последний день представления сведений выпадает на выходной — он переносится на ближайший рабочий день.

Формы сведений об основных показателях деятельности малого предприятия, о производстве продукции малым предприятием, о деятельности индивидуального предпринимателя, о финансовом состоянии организации всегда доступны Вам в интернет-бухгалтерии «Моё дело».

Сервис предлагает Вам возможность без труда сформировать указанные отчётные формы, которые тут же можно распечатать или отправить в электронном виде в Росстат.

Кроме того, в сервисе «Моё дело» Вы быстро и точно рассчитываете налоги и взносы, корректно начисляете зарплату и отпускные, пособия и больничные.

Вы имеете возможность не только формировать платёжные поручения, но даже перечислять налоги и другие обязательные платежи благодаря интеграции с банками.

График представления отчётности и уплаты налогов прописан в налоговом календаре Вашего Личного кабинета. Вы всегда заранее знаете о предстоящих сроках. Для Вашего удобства можно настроить уведомления на электронную почту или телефон.

К Вашим услугам эксперты круглосуточной службы поддержки, которые консультируют Вас по любым вопросам бухучёта, налогообложения, учёта и расчётов с сотрудниками.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело» прямо сейчас, чтобы всегда быстро и точно рассчитывать налоги, легко и в полном объёме формировать отчётность, а также круглосуточно получать экспертные консультации!

Сведения о деятельности ИП

Индивидуальные предприниматели, не занимающиеся сельским хозяйством, один раз в год сдают форму №1-ИП «Сведения о деятельности индивидуального предпринимателя», утверждённую Приказом ФСГС №547 от 4 сентября 2014 года.

Эта форма не сдаётся индивидуальными предпринимателями, которые осуществляют розничную торговлю, ремонт бытовых изделий и предметов личного пользования. ИП – субъекты малого предпринимательства подают сведения только в том случае, если их включил в свою выборку территориальный орган статистики. Индивидуальные предприниматели, не являющиеся субъектами малого предпринимательства, отчитываются в обязательном порядке.

Срок представления сведений по форме №1-ИП – не позднее 2 марта года, следующего за отчётным.

Заполнение второй части формы П-4

Вторая часть документа является более уточняющей и информация в ней указывается в более развернутом виде. В таблицу заносится информация об отработанных человеко-часах с указанием цифр за первый квартал, два квартала, три квартала и год. Данные распределяются в зависимости от категории сотрудников, указываются коды ОКВЭД.

В таблице можно видеть цифры, отображающие начисленную зарплату сотрудникам, а также все социальные выплаты, которые по закону положены трудоустроенным гражданам.

Заверяет отчет статистики должностное лицо, ответственное за правдивость заполненных данных. Обязательно должна быть указана должность и подпись с расшифровкой. Документ должен заполняться без ошибок и исправлений. Обязательно нужно представить контактные данные ответственного лица, заполнившего форму на тот случай, если будут обнаружены несоответствия и нужно будет с ним связаться. В конце документа ставится дата его заполнения.

Сведения о деятельности малых предприятий

Форму №ПМ «Сведения об основных показателях деятельности малого предприятия» представляют юридические лица, являющиеся малыми предприятиями (кроме микропредприятий).

Показатели отражаются с учётом всех филиалов и подразделений, независимо от их местонахождения. Заполняется форма нарастающим итогом за период с начала года.

Срок сдачи – ежеквартально, не позднее 29 числа месяца, следующего за отчётным периодом.

За январь – декабрь 2019 года отчёт нужно сдать не позднее 29 января 2020 года по форме, утверждённой Приказом Федеральной службы государственной статистики №547 от 4 сентября 2014 года.

Форма №ПМ-пром «Сведения о производстве продукции малым предприятием» также утверждена Приказом ФСГС №547 от 4 сентября 2014 года.

Эту форму представляют ежемесячно малые предприятия (кроме микропредприятий), являющиеся юридическими и физическими лицами, которые занимаются предпринимательской деятельностью без образования юрлица (индивидуальные предприниматели). При этом численность работающих у таких работодателей находится в диапазоне от 16 до 100 человек, а сфера деятельности связана с производством продукции добывающих, обрабатывающих производств; производством и распределением электроэнергии, газа и воды; лесозаготовками и рыболовством.

Юридическим лицам сдавать форму в территориальные органы статистики нужно как за себя, так и по каждому обособленному подразделению.

Срок представления сведений по форме ПМ-пром — не позднее 4 числа месяца, следующего за отчётным периодом (отчётным периодом является месяц).

Форма П-4. Сведения о численности и заработной плате работников

С 2021 года уточнено, что эту форму надо заполнять в том числе по обособленным подразделениям, которые функционируют за границей.

Кроме того, уточнено само понятие «одно» и «разные обособленные подразделения».

В строке 13 «Кредиторская задолженность» с 01.01.2021 не нужно приводить отложенные налоговые обязательства.

В строках 26 и 27 задолженность по полученным займам и кредитам, в т. ч. краткосрочным, следует отражать с учетом процентов.

Также с 2021 года установлено, что некоммерческие организации сдают форму П-3, если производят товары, услуги для реализации другим юридическим и физическим лицам.

С 2021 года прописаны отдельные правила для случая, когда респондент переехал. И если фактическое место деятельности поменялось, сведения за отчетный период приводят по новой структуре или методологии юрлица. Когда деятельность была перенесена в другой регион России, данные за период с начала года вносят с момента начала функционирования в другом месте.

Росстат с 2021 года дополнил перечень работников, которых учитывают при расчете среднесписочной численности. Сюда вошла новая категория – беременные, которых освободили от труда до предоставления другой работы без неблагоприятных производственных факторов.

Для расчета средней численности работников по договорам ГПХ с 2021 года уточнили, как определить срок договора, если дата его заключения не совпала с началом работ: в таком случае сроком действия – это период выполнения задач.

В разрезе фонда начисленной заработной платы за отчетный месяц в графе 10 «работникам, выполнявшим работы по договорам гражданско-правового характера, и другим лицам несписочного состава» не нужно приводить оплату для самозанятых граждан.

Хозяйствующие субъекты (организации и предприниматели) наряду с бухгалтерской и налоговой отчетностью обязаны предоставлять государству статистическую отчетность, эта обязанность установлена на законодательном уровне. В федеральном законе №282-ФЗ от 29.11.2007 «Об официальном статистическом учете и системе государственной статистики в РФ» и принятом во исполнение этого закона постановлении правительства №620 от 18.08.2008 «Об условиях предоставления в обязательном порядке первичных статистических данных и административных данных субъектам официального статистического учета» указано, зачем составлять статотчетность, — это требуется для сбора и анализа профильной информации о деятельности экономических субъектов.

Статотчетность сдают в обязательном порядке по установленным формам в бумажном или электронном виде. По правилам формирование статистической отчетности подразделяется на сплошное и выборочное. Сплошное — это то, в результате которого необходимо отчитываться постоянно, в установленные законами сроки. Выборочное наблюдение — когда органы статистики делают исследование по определенной ими выборке, и шанс попасть в эту выборку для каждой конкретной организации или ИП есть, но он не составляет 100%.

ВАЖНО!

В 2021 году статотчетность необходимо сдавать в электронном виде. Точная дата ввода нового правила неизвестна: поправки в 282-ФЗ еще не внесли, но приняли во втором чтении. Как только новый закон вступит в силу, отправляйте только электронные отчеты. До этого момента действующий формат сдачи (электронный или бумажный) сохраняется.

Росстат утверждает формы статистической отчетности, подписывает заполненные бланки руководитель организации или ответственный сотрудник. В каждую форму включены статистические показатели, периодичность, сроки, способы и адреса представления, а также порядок заполнения формы.

Все формы статотчетности представлены на официальном сайте Росстата. Их довольно много, перечислим лишь некоторые, актуальные для большинства компаний:

- основные сведения о деятельности предприятий (1-Предприятие);

- сведения о финансовом состоянии организации (П-З);

- сведения о численности, заработной плате и движении работников организации (П-4);

- сведения о неполной занятости и движении работников (П-4 (НЗ));

- сведения о численности и заработной плате работников (1-Т) — для организаций, не отчитывающихся ежемесячно по форме П-4.

ВАЖНО!

Полный перечень обязательных для организации форм проверяйте по ИНН или иным реквизитам через специальный сервис Росстата.

Какие штрафы за непредставление НКО отчетности

Сроки уплаты налогов

Крайние сроки в нашем календаре налогоплательщика разбиты на две группы: платежи за работников и собственные платежи компании, связанные с её налоговым режимом.

Сроки уплаты НДФЛ и взносов за работников в 2024 году

|

1. НДФЛ налогового агента |

|||

|

Период начисления |

Срок уплаты |

Период начисления |

Срок уплаты |

|

1-22 января |

29 января |

1-22 июля |

29 июля |

|

23-31 января |

5 февраля |

23-31 июля |

5 августа |

|

1-22 февраля |

28 февраля |

1-22 августа |

28 августа |

|

23-29 февраля |

5 марта |

23-31 августа |

5 сентября |

|

1-22 марта |

28 марта |

1-22 сентября |

30 сентября |

|

23-31 марта |

5 апреля |

23-30 сентября |

7 октября |

|

1-22 апреля |

2 мая (28.04-01.05 – выходные / праздники) |

1-22 октября |

28 октября |

|

23-30 апреля |

6 мая |

23-31 октября |

5 ноября |

|

1-22 мая |

28 мая |

1-22 ноября |

28 ноября |

|

23-31 мая |

5 июня |

23-30 ноября |

5 декабря |

|

1–22 июня |

28 июня |

1-22 декабря |

28 декабря (рабочая суббота) |

|

23-30 июня |

5 июля |

23-31 декабря |

28 декабря (последний рабочий день в году) |

|

2. Страховые взносы за работников |

|||

|

Период начисления |

Срок уплаты |

||

|

В СФР (на травматизм) |

В ФНС (ОПС + ОМС + ВНиМ ) |

||

|

Декабрь 2023 |

15 января |

29 января |

|

|

Январь 2024 |

15 февраля |

28 февраля |

|

|

Февраль 2024 |

15 марта |

28 марта |

|

|

Март 2024 |

15 апреля |

2 мая |

|

|

Апрель 2024 |

15 мая |

28 мая |

|

|

Май 2024 |

17 июня |

28 июня |

|

|

Июнь 2024 |

15 июля |

29 июля |

|

|

Июль 2024 |

15 августа |

28 августа |

|

|

Август 2024 |

16 сентября |

30 сентября |

|

|

Сентябрь 2024 |

15 октября |

28 октября |

|

|

Октябрь 2024 |

15 ноября |

28 ноября |

|

|

Ноябрь 2024 |

16 декабря |

28 декабря |

Сроки уплаты налогов компании в рамках налогового режима в 2024 году

|

НДС (импорт из ЕАЭС) |

Декабрь 2023 |

22 января |

|

Январь 2024 |

20 февраля |

|

|

Февраль 2024 |

20 марта |

|

|

Март 2024 |

22 апреля |

|

|

Апрель 2024 |

20 мая |

|

|

Май 2024 |

20 июня |

|

|

Июнь 2024 |

22 июля |

|

|

Июль 2024 |

20 августа |

|

|

Август 2024 |

20 сентября |

|

|

Сентябрь 2024 |

21 октября |

|

|

Октябрь 2024 |

20 ноября |

|

|

Ноябрь 2024 |

20 декабря |

|

|

УСН, авансы и налог |

2023 год |

Организации – 28 марта; ИП — 2 мая |

|

I квартал 2024 |

2 мая |

|

|

полугодие 2024 |

29 июля |

|

|

9 месяцев 2024 |

28 октября |

|

|

ЕСХН, аванс и налог |

2023 год |

28 марта |

|

Полугодие 2024 года |

29 июля |

|

|

Налог на имущество организаций, авансы и налог |

2023 год |

28 февраля |

|

I квартал 2024 |

2 мая |

|

|

Полугодие / II квартал 2024 |

29 июля |

|

|

9 месяцев 2024 / III квартал 2024 |

28 октября |

|

|

2023 год |

28 февраля |

|

|

I квартал 2024 |

2 мая |

|

|

II квартал 2024 |

29 июля |

|

|

III квартал 2024 |

28 октября |

|

|

2023 год |

28 февраля |

|

|

I квартал 2024 |

2 мая |

|

|

II квартал 2024 |

29 июля |

|

|

III квартал 2024 |

28 октября |

|

|

Торговый сбор (для Москвы) |

2023 год |

29 января |

|

I квартал 2024 |

2 мая |

|

|

II квартал 2024 |

29 июля |

|

|

III квартал 2024 |

28 октября |

|

|

НДФЛ для ИП на ОСНО |

2023 год |

15 июля |

|

I квартал 2024 |

25 апреля |

|

|

полугодие 2024 |

25 июля |

|

|

9 месяцев 2024 |

25 октября |

|

|

Страховые взносы ИП за себя в ФНС |

В фиксированной сумме за 2023 год |

9 января (31 декабря 2023 – выходной) |

|

1% от дохода за 2023 год минус 300 тыс. рублей |

1 июля |