Размеры ставки и особенности

Ставка НДС на воду может варьироваться в зависимости от ее вида и назначения. Основная ставка НДС на воду в России составляет 20%. Эта ставка применяется для питьевой воды, воды для производственных нужд и других видов воды, кроме особо охраняемых видов, для которых ставка может быть иная.

Особо охраняемые виды воды, в том числе минеральная вода и лечебно-столовая вода, облагаются ставкой НДС в размере 10%. Также существуют виды воды, которые освобождены от НДС, например, питьевая вода, предназначенная для непосредственного потребления человеком в пищу.

Необходимо отметить, что резко увеличившиеся ставки НДС на воду в России в 2019 году привели к увеличению стоимости воды для потребителей. Это вызывает недовольство у граждан, особенно у тех, кто покупает воду в бутылках или разливает ее из водопроводных источников.

Исключения из обложения НДС на воду

НДС (налог на добавленную стоимость) — это налог, который взимается с продажи товаров и услуг в Российской Федерации. Однако, существуют исключения из обложения НДС на воду, которые необходимо учитывать в контексте водоснабжения и водоотведения.

1. Питьевая вода:

Вода, предназначенная для питья, входит в список исключений из обложения НДС. Это означает, что при продаже и поставке питьевой воды НДС не взимается. Однако, необходимо учитывать, что вода должна соответствовать установленным нормам качества и стандартам.

2. Водоснабжение и водоотведение:

Услуги по водоснабжению и водоотведению также являются исключениями из обложения НДС. Это означает, что при оказании данных услуг НДС не взимается. Водоснабжение обеспечивает поставку питьевой воды, а водоотведение отвечает за удаление сточных вод.

3. Импорт воды:

Импорт воды также является исключением из обложения НДС. Это означает, что при ввозе воды из-за рубежа налог не взимается. Однако, необходимо соблюдать таможенные правила и процедуры, связанные с импортом товаров.

4. Экспорт воды:

Аналогично, экспорт воды также является исключением из обложения НДС. При продаже и поставке воды за пределами Российской Федерации НДС не взимается.

5. Специализированные водоочистные сооружения:

Услуги по очистке сточных вод в специализированных водоочистных сооружениях также не облагаются НДС. Это связано с тем, что формирование и обработка сточных вод являются негативными воздействиями на окружающую среду, и для стимулирования использования таких сооружений не взимается налог.

6. Некоммерческое потребление воды:

Некоммерческое потребление воды, например, для личных нужд, также не облагается НДС. Это означает, что физические лица, потребляющие воду для своих личных целей, не должны уплачивать налог на добавленную стоимость за данное потребление.

НДС на воду для различных категорий налогоплательщиков

Вода является одним из основных ресурсов, потребляемых населением и предприятиями. НДС на воду устанавливается в зависимости от категории налогоплательщика.

1. НДС для населения:

- Для населения, потребляющего воду для личных нужд (например, питьевую воду), НДС не взимается. Так как питьевая вода является жизненно необходимым продуктом, она освобождена от налогообложения.

- Если население использует воду для производственных или коммерческих целей (например, для орошения сада или заправки бассейна), на эти услуги взимается НДС в размере 20%.

2. НДС для юридических лиц:

- Для организаций и предпринимателей, осуществляющих хозяйственную деятельность и использующих воду для производства товаров или оказания услуг, НДС составляет 20%.

- Предприятиям, занимающимся водоснабжением и водоотведением, обычно предоставляются льготы по НДС. Размер льготы может быть установлен местными органами власти и составлять, например, 10% или 0%.

3. НДС для государственных учреждений и некоммерческих организаций:

- Государственным учреждениям и некоммерческим организациям, использующим воду для необразовательных или неосуществляемых ими хозяйственных целей, налоговые льготы могут быть установлены в зависимости от требований закона.

- Для санаториев, домов отдыха и других подобных учебно-оздоровительных учреждений льготы по НДС могут быть установлены в размере 50% или 70%.

Итак, НДС на воду зависит от категории налогоплательщика и его целей использования воды. Население обычно освобождено от НДС при потреблении питьевой воды, в то время как предприятия и организации подлежат налогообложению, в основном в размере 20%. Кроме того, государственные и некоммерческие учреждения могут иметь льготы по НДС в зависимости от своих видов деятельности.

Обзор документа

Реализация детской питьевой воды облагается НДС по ставке 10%, в отношении остальной питьевой воды в бутылках применяется ставка 20%.

Коммунальные услуги (в том числе водоснабжение), оказываемые ресурсоснабжающими организациями, облагаются НДС по ставке 20%. При этом освобождаются от НДС коммунальные услуги, предоставляемые управляющими организациями по стоимости, соответствующей стоимости их приобретения у ресурсоснабжающих организаций, в которую включается НДС.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Определение НДС

НДС – налог на добавленную стоимость, который взимается с поставщиков товаров и услуг на территории Российской Федерации. Введение данного налога позволяет государству получать дополнительные доходы за счет каждой ступени производства и обращения товаров или услуг.

НДС является косвенным налогом, то есть его сумма включается в стоимость товаров, но фактически плательщик налога является поставщик товаров или услуг, а потребитель выплачивает указанную сумму вместе с ценой товара или услуги.

Ставка НДС в Российской Федерации варьируется в зависимости от типа товара или услуги. Наиболее распространенные ставки НДС в России составляют 20%, 10% и 0%.

Ставка НДС может быть различной для разных категорий товаров и услуг. Например, на продукты питания и основные виды медицинских услуг может быть установлена ставка налога в размере 10%, в то время как на большинство других товаров и услуг применяется ставка 20%.

Также есть товары и услуги, которые освобождены от налога полностью. К таким товарам и услугам относятся, например, экспортные операции, внутренние аэроперевозки, образовательные услуги, медицинские услуги, транспортные услуги и многие другие.

Ставки НДС регулируются законодательством, и их изменение может производиться по решению органов государственной власти.

Ндс: питьевая вода для детского питания

Право на применение 10%-ой ставки НДС подтверждается, согласно пункту 2 Примечаний к Перечню наличием справки, выдаваемой Федеральное агентство по печати и массовым коммуникациям; Данная категория товаров может реализовываться и в электронном виде с помощью сети «Интернет», на магнитных носителях, по спутниковым каналам связи; Согласно Письму Минфина РФ от 1 августа 2012 N 03-07-11/213, по ставке 10% НДС могут реализовываться только журналы, сборники и бюллетени информационных агентств, в остальных случаях действует ставка в 18%; К данной категории товаров не относятся периодические издания рекламного или эротического характера. Таблица (продолжение) «Виды коммерческой деятельности, по которой предусмотрена ставка 10 процентов НДС: медицинские товары, реализация в сельском хозяйстве (пп.ОКП 01 3100 «Вода питьевая». Согласно пункту 2 статьи 164 Налогового кодекса Российской Федерации (далее — Кодекс) налогообложение налогом на добавленную стоимость производится по налоговой ставке 10 процентов при реализации продуктов детского питания и диабетического питания. В соответствии с последним абзацем указанного пункта статьи 164 Кодекса коды видов вышеперечисленной продукции в соответствии с Общероссийским классификатором продукции (ОКП) и Товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД) определяются Правительством Российской Федерации. Постановлением Правительства Российской Федерации от 31.12.2004 № 908 утвержден Перечень кодов видов продовольственных товаров в соответствии с Общероссийским классификатором продукции (далее — Классификатор), облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов при реализации (далее — Перечень).

Вода и налог: сколько процентов НДС?

НДС (налог на добавленную стоимость) является одним из основных налоговых платежей в России. Он взимается с продажи товаров и услуг. Вода, как товар, также подлежит налогообложению по ставке НДС. Но сколько процентов НДС взимается на продажу воды?

В России установлена две ставки НДС: 20% и 10%. Выбор ставки зависит от того, к какой группе товаров или услуг относится товар или услуга. Ставка 20% применяется к основным товарам и услугам, включая большинство продуктов питания и необходимых предметов быта. Ставка 10% применяется к определенным группам товаров и услуг, например, медицинским препаратам, книгам и журналам.

Когда речь идет о воде, ставка НДС может быть разной в зависимости от назначения воды. Вода, предназначенная для питья, в большинстве случаев подпадает под ставку 10%. Это значит, что при покупке бутилированной питьевой воды или оплате водопроводных услуг вы платите 10% НДС.

Однако есть случаи, когда ставка НДС может быть и 20%. Например, если вода используется для технических или производственных нужд, то налоговая ставка составляет 20%. Также, при определенных условиях, вода может быть освобождена от НДС.

Следует отметить, что ставки НДС могут варьироваться в зависимости от региона, поэтому всегда полезно уточнить действующие ставки приобретаемой воды у продавца или посетивлокальные налоговые органы.

Перечень товаров, облагаемых ндс по ставке 10 %

Поэтому, как показывает практика, снижение размера ставки налога на добавленную стоимость не обеспечивает соответствующего снижения цен. Что касается налогоплательщиков, использующих питьевую воду для детского питания в качестве основы для изготовления продуктов детского питания (морсов, нектаров, напитков и соков), облагаемых налогом на добавленную стоимость по ставке в размере 10 процентов, то в соответствии со статьей 171 Налогового кодекса РФ (далее — Кодекс) налогоплательщик имеет право уменьшить общую сумму налога на добавленную стоимость на соответствующие налоговые вычеты. При этом в случае, если по итогам налогового периода сумма налоговых вычетов превышает сумму налога на добавленную стоимость, исчисленную по операциям, облагаемым этим налогом, полученная разница подлежит возмещению (зачету, возврату) в порядке, установленном Кодексом.

Различия ставок НДС для воды в зависимости от ее типа

В случае с НДС на воду, ставка данного налога может различаться в зависимости от типа воды. Различают два основных типа воды: питьевую и минеральную.

Питьевая вода:

- Ставка НДС на питьевую воду составляет 10%. Это означает, что при продаже питьевой воды на сумму 100 рублей, организация должна уплатить НДС в размере 10 рублей в бюджет.

- Питьевая вода входит в список продуктов питания, поэтому НДС на нее применяется по специальной льготной ставке.

- Организации, занимающиеся продажей питьевой воды, могут вычитать сумму уплаченного НДС из общей суммы налога, начисленного ими покупателям товара. Таким образом, они платят в бюджет только разницу между уплаченным НДС и начисленным налогом.

Минеральная вода:

- Ставка НДС на минеральную воду составляет 20%. Это означает, что при продаже минеральной воды на сумму 100 рублей, организация должна уплатить НДС в размере 20 рублей в бюджет.

- Минеральная вода не входит в список продуктов питания, поэтому НДС на нее применяется по обычной ставке.

- Организации, занимающиеся продажей минеральной воды, не имеют права вычитать сумму уплаченного НДС из общей суммы налога, начисленного ими покупателям товара. Они платят в бюджет полную сумму НДС на свою прибыль.

Таким образом, ставки НДС для воды различаются в зависимости от ее типа: 10% для питьевой воды и 20% для минеральной воды.

Как взимается НДС на воду

НДС (налог на добавленную стоимость) является одним из основных налогов в России. Он взимается с продажи товаров и услуг и является обязательным для большинства предприятий и организаций.

Вода относится к услугам коммунального обслуживания и, как правило, облагается НДС по ставке 20%. Однако существуют некоторые особенности взимания НДС на воду, которые необходимо учитывать.

- Вода для питья и кулинарии

Вода, предназначенная для питья и использования в качестве ингредиента в пищевых продуктах, облагается НДС по ставке 20%. Производители и поставщики питьевой воды должны уплачивать этот налог на свои товары.

Холодная и горячая вода в жилых домах

Возможность продажи холодной и горячей воды в жилых домах с установленными приборами учета определена законодательством. Вода, поставляемая в многоквартирные дома через общедомовые вводы, облагается НДС по ставке 10%. Это относится как к услуге по поставке, так и к тарифным ставкам на потребление данной услуги. НДС оплачивается поставщиками водных услуг.

Различные виды коммерческой воды

Коммерческая вода, которая продается в бутилированном виде, используется для наполнения бассейнов или реализуется другим образом для коммерческого использования, облагается НДС по ставке 20%. Производители и поставщики коммерческой воды выплачивают НДС с продажи своих товаров.

В целом, вода облагается НДС в соответствии с действующим законодательством и ставками налога. В случае изменений в законодательстве или уточнений в тарифах, необходимо следить за обновлениями и консультироваться с профессионалами в области налогообложения.

Ставка НДС на воду в России

По законодательству Российской Федерации, ставка НДС на питьевую воду составляет 20%. Это означает, что при покупке бутилированной питьевой воды или оплате коммунальных услуг по водоснабжению, потребителю придется заплатить налог в размере 20% от стоимости товара или услуги.

Важно отметить, что НДС на воду распространяется на питьевую воду, поставляемую как в бутылках, так и через водопроводные системы. В то же время, ставка НДС на другие виды воды, такие как минеральная или газированная вода, может отличаться и составлять 20% или другой процент в соответствии с классификацией продукции

Ставка НДС на воду в России определяется государственными органами в соответствии с законодательством и может изменяться со временем

Поэтому при покупке воды или использовании коммунальных услуг важно учитывать актуальные правила и ставки, чтобы избежать нарушения законодательства и штрафных санкций

Вода как объект налогообложения

Вода является одним из объектов налогообложения в России. До 2019 года налог на воду не предусматривался, однако в настоящее время вводится налог на использование водных ресурсов.

Налог на использование водных ресурсов является федеральным налогом, устанавливаемым на территории всей Российской Федерации. Он облагает использование поверхностных и подземных водных ресурсов на территории страны.

Расчет налога на использование водных ресурсов производится на основе ставок, которые устанавливаются государством. Ставки налога могут быть различными для разных категорий налогоплательщиков, в зависимости от особенностей использования водных ресурсов.

Основными категориями налогоплательщиков являются юридические лица и индивидуальные предприниматели, осуществляющие деятельность, связанную с использованием водных ресурсов. Также налог на использование водных ресурсов могут платить физические лица, потребляющие воду в большом объеме (например, при использовании для орошения сельскохозяйственных угодий).

Сумма налога на использование водных ресурсов включается в стоимость воды для конечных потребителей. Таким образом, налог на воду является одним из факторов, влияющих на окончательную стоимость воды для населения и предприятий.

Официальная позиция в отношении налоговых периодов до 01.09.2022

Какова ставка НДС на воду

НДС (налог на добавленную стоимость) – это налог, который взимается с продажи товаров и услуг и является основным источником доходов для государства. Ставка НДС может варьироваться в зависимости от различных факторов, таких как тип товара или услуги.

В случае с водой, ставка НДС также зависит от нескольких факторов, таких как ее тип и цель использования. Ниже приведены основные категории воды и соответствующие ставки НДС:

- Питьевая вода: Питьевая вода обычно относится к продуктам первой необходимости и попадает под НДС по ставке 20%.

- Вода в бутылках или банках: Если вода продается в упаковке, например, в виде бутылок или банок, ставка НДС также составляет 20%.

- Вода в ресторанах и кафе: Если вы пьете воду в ресторане или кафе, ставка НДС может варьироваться в зависимости от страны. Обычно вода в ресторанах и кафе также попадает под ставку 20%.

- Техническая вода: Если речь идет о воде, используемой для технических целей, таких как охлаждение промышленных установок, ставка НДС может быть снижена и составлять 10% или даже 0% в некоторых случаях.

Важно отметить, что ставка НДС может различаться в разных странах и регионах. Поэтому перед покупкой воды необходимо уточнить действующие ставки НДС в соответствующей юрисдикции, чтобы избежать недоразумений и неожиданных расходов

В каких случаях не начисляется НДС на воду?

Налог на добавленную стоимость (НДС) не начисляется в некоторых случаях при продаже или поставке воды. Вот некоторые из таких случаев:

- Поставка воды через общедомовые сети в многоквартирные дома — в этом случае НДС не начисляется, так как данная поставка считается коммунальной услугой, освобожденной от налога.

- Поставка питьевой воды, осуществляемая организациями в соответствии с медицинскими назначениями — в данном случае НДС также не начисляется.

- Поставка грунтовых вод, используемых непосредственно для аграрных и лесных работ — в таком случае НДС не начисляется.

- Поставка воды, осуществляемая организациями санитарного транспорта для потребностей населения в качестве питьевой воды — в этом случае тоже не начисляется НДС.

Это лишь некоторые примеры освобождения от НДС при поставках воды. В целом, налоговые правила в данной области могут быть довольно сложными, и рекомендуется проконсультироваться с налоговым консультантом или ознакомиться с соответствующим законодательством для получения подробной информации.

Как ставка НДС влияет на стоимость водопроводных услуг?

Ставка НДС влияет на стоимость услуг, так как она увеличивает общую сумму, которую приходится платить потребителям. В случае с водопроводными услугами, ставка НДС применяется к общей стоимости потребления воды и ее исполнения.

Предоставление водопроводных услуг может проводиться различными организациями, включая коммунальные службы и частные предприятия. Независимо от типа организации, ставка НДС применяется к их услугам в соответствии с законодательством.

Например, при оплате счета за водопотребление на сумму 1000 рублей, 200 рублей (20%) будут представлять собой налог на добавленную стоимость. Потребитель будет платить общую сумму в размере 1200 рублей.

Важно отметить, что ставка НДС на воду может быть предусмотрена законодательством и может изменяться. Поэтому при оплате водопроводных услуг всегда стоит уточнять текущую ставку НДС у своего поставщика или провайдера

Нормативное регулирование

С 30.09.2022 Донецкая республика, Луганская республика, Херсонская область, Запорожская область вошли в состав РФ (п. 3 ст. 1 Федерального конституционного закона от 04.10.2022 N 5-ФКЗ, п. 3 ст. 1 от 04.10.2022 N 6-ФКЗ, п. 3 ст. 1 от 04.10.2022 N 7-ФКЗ и п. 3 ст. 1 от 04.10.2022 N 8-ФКЗ, ст. 65 Конституции РФ).

Законы вступили в силу 05.10.2022, но переходный период в правовом поле будет идти до 01.01.2026.

Налоговое законодательство РФ на этих территориях начнет действовать с 01.01.2023: до этой даты у каждой стороны действует их текущее законодательство.

Для российского поставщика реализация в присоединенные регионы облагается по ставкам (п. 2, 3 ст. 164 НК РФ, Письма Минфина от 02.07.2014 N 03-07-РЗ/31905, от 16.04.2014 N 03-07-13/1/17316):

- по 29.09.2022 — НДС 0%;

- с 30.09.2022 — НДС 20%, 10%.

Это связано с тем, что вывоз товаров с 30.09.2022 в адрес новых территорий не рассматривается как экспорт т. к. нет вывоза товара из РФ без обязательства об обратном ввозе (ст. 2 Федерального закона от 08.12.2003 N 164-ФЗ).

Если контрагент уже имеет российский ИНН, его указывают в счете-фактуре. Если контрагента нет в ЕГРЮЛ/ЕГРИП, и ИНН пока нет, можно не оформлять СФ по письменному согласованию с контрагентом (пп. 1 п. 3 ст. 169 НК РФ).

Рекомендуем в 1С не создавать Счет-фактура выданный на реализацию в документе Реализация (акт, накладная. УПД). В книге продаж зарегистрируется документ реализации. Код вида операции — .

Возможно, будут какие-то изменения в части администрирования налогов в переходный период. На момент написания этой статьи такой информации нет. По мере выхода изменений законодательства и разъяснений контролирующих органов материалы будут размещены на сайте БЭ8.

Учет в 1С

До 30.09.2022 алгоритм принятия к вычету НДС по реализации 0% прежний.

Входящий НДС, который учтен по Дт счета 19 на 30.09.2022, можно принять к вычету единовременно, возвращаться в прошлый период и подавать уточненки не надо.

Если есть возможность (не превышен безопасный порог вычетов), примите НДС к вычету разово. Если нет, то частями постепенно.

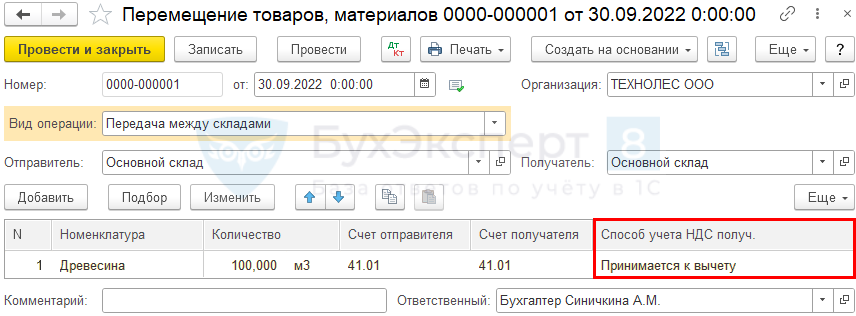

Шаг 1. Измените Способ учета НДС документом Перемещение товаров в разделе Склад.

Укажите один и тот же склад Отправитель и Получатель. Выберите товар, который приобретен под реализацию с НДС 0%, но еще не реализован.

Укажите Способ учета НДС — Принимается к вычету.

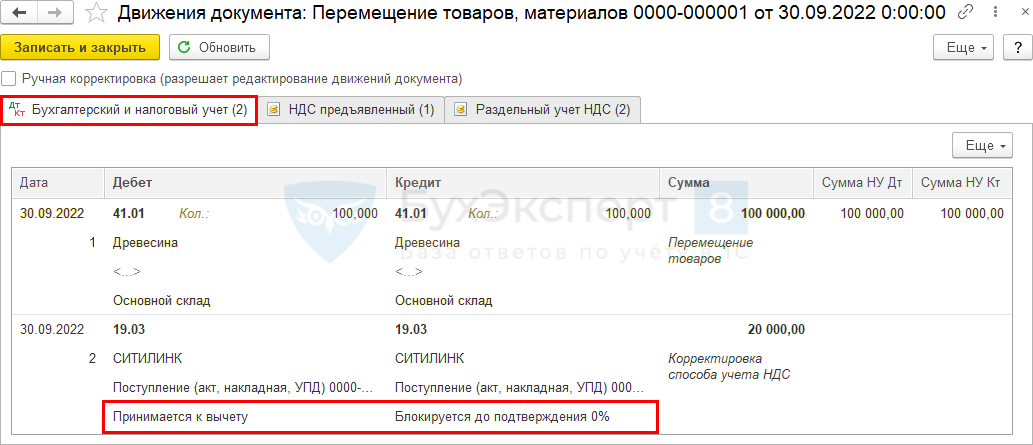

После проведения в документе сформируется проводка Дт 19 Кт 19 и корректировка Способа учета НДС.

Шаг 2. Оформите Формирование записей книги покупок в обычном режиме, НДС будет принят к вычету.

Если с 2023 года других операций, связанных с раздельным учетом НДС, у вас нет, то от ведения такого учета в 1С можно отказаться. Подробнее Отказ от раздельного учета НДС в 1С

Если клиент приехал к вам и забрал товары, то экспорта нет — вы не вывозили товары за пределы РФ.

В вашем случае реализация прошла на территории РФ — ставка НДС 20%.

До получения контрагентами российского ИНН при заполнении карточки контрагента в 1С Страну регистрации выберите из справочника Страны мира — Классификатор стран мира (ОКСМ). Заполните рег. номер в поле Рег. номер. Подробнее Продажи иностранцам на территории РФ облагаются НДС по общим ставкам

ФИАС в 1С будет обновлен в ноябрьских релизах.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Влияние НДС на цену воды

Ставка НДС на воду в России составляет 20%. Это означает, что 20% от стоимости воды идут в бюджет страны в виде налога.

Таким образом, влияние НДС на цену воды заключается в том, что покупатели платят дополнительно 20% от стоимости воды как налог. Наличие НДС увеличивает окончательную цену воды для потребителей.

Однако, важно отметить, что НДС не является единственным фактором, влияющим на цену воды. В цену также включены расходы на производство, транспортировку и дистрибуцию воды

Кроме того, цену могут повышать и другие налоги или сборы, связанные с водоснабжением и водоотведением.

Итак, НДС влияет на цену воды, добавляя 20% к стоимости. Это важный фактор, который следует учитывать при покупке воды и планировании бюджета на коммунальные услуги.

Письмо Департамента налоговой политики Минфина России от 24 ноября 2020 г. N 03-07-14/102355 О налогообложении НДС воды питьевой в бутылках и операций по реализации коммунальных услуг (водоснабжение)

14 января 2021

Департамент налоговой политики рассмотрел обращение и по вопросу налогообложения налогом на добавленную стоимость (далее — НДС) воды питьевой в бутылках и операций по реализации коммунальных услуг (водоснабжение) сообщаем следующее.

В настоящее время в Российской Федерации ставка НДС составляет 20 процентов. При этом действующим законодательством по НДС предусмотрена пониженная ставка НДС в размере 10 процентов на отдельные социально значимые товары, в том числе продовольственные и медицинские товары, товары для детей, а также освобождение от налогообложения НДС товаров (работ, услуг) социального характера.

Так в соответствии с подпунктом 1 пункта 2 статьи 164 Налогового кодекса Российской Федерации (далее — Кодекс) налогообложение НДС производится по налоговой ставке 10 процентов при реализации продовольственных товаров.

В соответствии с пунктом 2 статьи 164 Кодекса коды видов продукции, перечисленных в указанном пункте 2 статьи 164 Кодекса, в соответствии с Общероссийским классификатором продукции по видам экономической деятельности (ОКПД2), а также единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза определяются Правительством Российской Федерации.

Постановлением Правительства Российской Федерации от 31 декабря 2004 г. N 908 «Об утверждении перечней кодов видов продовольственных товаров и товаров для детей, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов» утвержден перечень кодов видов продовольственных товаров в соответствии с ОКПД2, облагаемых НДС по налоговой ставке 10 процентов при реализации. В связи с этим организация вправе применять ставку НДС в размере 10 процентов при реализации продукции, указанной в данном перечне. В отношении реализации продукции, не включенной в перечень, применяется налоговая ставка 20 процентов.

Вместе с тем в указанный перечень включена позиция с кодом ОКПД2 10.86.10.300 «Вода питьевая, напитки безалкогольные для детского питания». Таким образом реализация детской воды питьевой облагается НДС в размере 10 процентов, реализация же остальной воды питьевой в бутылках подлежит налогообложению no ставке НДС в размере 20 процентов.

Перечень операции, освобождаемых от налогообложения НДС, установлен статьей 149 Кодекса. При этом коммунальные услуги (в том числе водоснабжение), оказываемые ресурсоснабжающими организациями, указанным перечнем не предусмотрены.

Коммунальные услуги (в том числе водоснабжение), оказываемые ресурсоснабжающими организациями, в том числе физическим лицам, управляющим организациям, товариществам собственников жилья, жилищно-строительным, жилищным или иным специализированным потребительским кооперативам, подлежат налогообложению НДС в общеустановленном порядке (в размере 20 процентов).

Вместе с тем, согласно подпункту 29 пункта 3 статьи 149 Кодекса от налогообложения НДС освобождена реализация коммунальных услуг, предоставляемых управляющими организациями, товариществами собственников жилья, жилищно-строительными, жилищными или иными специализированными потребительскими кооперативами, созданными в целях удовлетворения потребностей граждан в жилье и отвечающими за обслуживание внутридомовых инженерных систем, с использованием которых предоставляются коммунальные услуги, при условии приобретения коммунальных услуг указанными налогоплательщиками у организации коммунального комплекса, поставщиков электрической энергии и газоснабжающих организаций, организаций, осуществляющих горячее водоснабжение, холодное водоснабжение и (или) водоотведение, региональных операторов по обращению с твердыми коммунальными отходами.

От налогообложения НДС освобождается предоставление вышеуказанных коммунальных услуг управляющими организациями по стоимости, соответствующей стоимости их приобретения у ресурсоснабжающих организаций, в которую включается НДС.

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | А.А. Смирнов |

Влияние НДС на стоимость воды для потребителей

НДС (налог на добавленную стоимость) является одним из важных факторов, влияющих на конечную стоимость воды для потребителей. В России ставка НДС на воду составляет 20%.

Обязательное включение НДС в стоимость воды приводит к увеличению ее цены для конечного потребителя. Это связано с тем, что поставщики воды обязаны уплачивать налог на добавленную стоимость со своего дохода, который они получают от продажи воды.

Ставка НДС на воду включает налог с самой воды и налог с ее транспортировки и поставки. Это значит, что каждый литр воды, который мы получаем в кране, уже содержит в себе 20% НДС.

Увеличение стоимости воды, вызванное включением НДС, может оказать негативное влияние на бюджет потребителей. Особенно это затрагивает группы населения с низким уровнем дохода, для которых каждая копейка имеет значение.

Справедливости ради стоит отметить, что НДС не является единственным фактором, влияющим на стоимость воды для потребителей. Также важными факторами являются расходы на поддержание инфраструктуры водоснабжения, оплата за энергозатраты и другие затраты, связанные с обеспечением качественного и безопасного водоснабжения.

В целом, НДС оказывает значительное влияние на стоимость воды для потребителей. Учитывая, что вода является основным ресурсом для жизнедеятельности людей, необходимо обеспечивать доступ к ней всем слоям населения и предпринимать меры для снижения давления НДС на конечных потребителей воды.

Освобождение от НДС

В некоторых случаях вода может быть освобождена от уплаты НДС. Это происходит, например, в случае, если продавец воды получает доходы исключительно от предоставления услуг по водоснабжению, то есть не занимается торговлей водой.

Кроме того, освобождение от НДС может быть применено, если организация осуществляет поставку питьевой воды, используемой для выпуска пищевых продуктов, а также для предоставления гостиничных и медицинских услуг. В этом случае НДС на воду также не облагается.

Если организация потребляет воду для производства товаров, то она может применять освобождение от НДС на эту воду при условии, что она будет использована в процессе производства этих товаров, а также будет участвовать в окончательном составе продукции.

| Случай | Освобождение от НДС |

|---|---|

| Предоставление услуг по водоснабжению | Да |

| Поставка питьевой воды для производства пищевых продуктов, гостиничных и медицинских услуг | Да |

| Использование воды в производстве товаров | Да, при условии использования воды в процессе производства и участия в окончательном составе продукции |

| Торговля водой | Нет, НДС взимается |

Таким образом, НДС на воду может быть освобожден в определенных случаях, связанных с предоставлением услуг по водоснабжению, поставкой питьевой воды для производства пищевых продуктов и оказанием гостиничных и медицинских услуг. Однако, если организация занимается торговлей водой, то налог будет взиматься.

Ставки НДС

- 26.02.2024. Может ли гостиница применять нулевую ставку НДС к континентальному завтраку?

- 22.02.2024. Можно ли применять ставку НДС 10 % при продаже замороженной пиццы?

- 13.02.2024. Проживание в гостинице и питание по системе «все включено» облагаются НДС по ставке 0 %

- 12.02.2024. Вправе ли туроператор применять льготу по НДС, если проезд не включен в стоимость путевки?

- 25.01.2024. Начислять ли гостинице НДС, если гости пользуются тренажерным залом без доплаты?

- 17.01.2024. Применяется ли ставка НДС 10 процентов, если в упаковку готового завтрака входит игрушка?

- 21.12.2023. Вправе ли туроператор применять льготу по НДС к стоимости турпакета?

- 18.12.2023. Для применения нулевой ставки НДС перевозчику нужно представить договор с заказчиком услуг

- 13.12.2023. Применяется ли нулевая ставка НДС при включении гостиницей в цену проживания сопутствующих услуг?

- 08.12.2023. По какой ставке НДС облагаются услуги по организации доставки груза из России в Казахстан?

- 28.11.2023. Вправе ли санаторий применять ставку НДС 0 по услугам проживания?

- 19.10.2023. Вправе ли база отдыха применять ставку НДС 0 процентов?

- 11.10.2023. Какую ставку НДС применять при реализации сэндвичей, гамбургеров, чизбургеров?

- 19.09.2023. В каком случае к услугам гостиниц применяется ставка НДС 0 процентов?

- 04.08.2023. В каком случае при реализации продовольствия применяется ставка НДС 10 процентов?

- 14.06.2023. По какой ставке НДС облагаются услуги по организации перевозки груза из Казахстана в Узбекистан?

- 13.06.2023. Можно ли использовать ставку НДС 10 % в отношении печатной продукции для совершеннолетних?

- 16.05.2023. К каким транспортно-экспедиционным услугам не применяется ставка НДС 0 процентов?

- 15.05.2023. Может ли санаторий использовать нулевую ставку НДС по услугам проживания?

- 06.04.2023. Как облагать НДС дополнительные услуги, оказываемые на арендованных туристических объектах?

- 06.02.2023. Как подтвердить ставку НДС 0 процентов при оказании гостиничных услуг?

- 30.01.2023. Применяется ли льготная ставка НДС при проживании в вахтовых общежитиях?

- 13.01.2023. ФНС России рассказала о переходных правилах расчета НДС на территориях новых субъектов РФ

- 19.12.2022. Вправе ли посредник, организующий проживание в гостинице, применять ставку НДС 0 процентов?

- 16.12.2022. Применяется ли ставка НДС 0 процентов, если в стоимость гостиничного номера включен завтрак?

- 01.11.2022. Как определить ставку НДС при реализации овощей?

- 26.10.2022. Заявление о виде туристического объекта для целей НДС можно подать на Госуслугах

- 21.10.2022. Вправе ли санаторий по услугам проживания применять нулевую ставку НДС?

- 20.09.2022. Может ли туроператор применить нулевую ставку НДС при продаже мест в отеле?

- 15.09.2022. Можно ли не платить НДС при прокате спортинвентаря на горнолыжных комплексах?

- 23.08.2022. Нулевая ставка НДС применятся и при включении в цену проживания сопутствующих услуг

- 06.07.2022. Какая ставка НДС применяется при реализации медицинских аптечек?

- 10.01.2022. В каком случае при ввозе товара применяется ставка НДС 10 процентов?

- 09.11.2021. Когда нельзя применять льготную ставку НДС при реализации медицинских изделий?

- 24.08.2021. Как подтвердить правомерность применения ставки НДС 10 процентов при реализации детского питания?

- 11.12.2019. Какая ставка НДС применяется, если договор заключен до 2019 года, а акт о выполнении работ подписан позже?

- 02.12.2019. Можно ли при реализации фруктов и ягод применять ставку НДС 10 процентов?

- 04.06.2019. Можно ли платить НДС по пониженной ставке, пока переоформляется регистрационное удостоверение на лекарственный препарат?

- 21.05.2019. Как определить, применяется ли ставка НДС 10 процентов при ввозе товаров в РФ?

- 26.04.2019. Освобождается ли от НДС реализация принадлежностей (составных частей) медицинских изделий?

- 22.03.2019. Какую ставку НДС применять, если акт выполненных работ подписан в 2019 году?

- 04.03.2019. Когда покупатель не вправе принять к вычету НДС, указанный продавцом в счете-фактуре?

- 16.11.2018. Влияет ли дата заключения договора на применение ставки НДС 20 процентов?

- 25.10.2018. Как перейти на ставку НДС 20 процентов с 1 января 2019 года?

- 17.10.2018. Еще до начала 2019 года проездные билеты могут продаваться с учетом ставки НДС 20%

- 09.10.2018. По какой ставке платить НДС при отгрузке товара в 2019 году, если договор на реализацию заключен в 2018 году?