Использование отчета и анализ ошибок

Откроем отчет и нажмем кнопку «Выполнить проверку»:

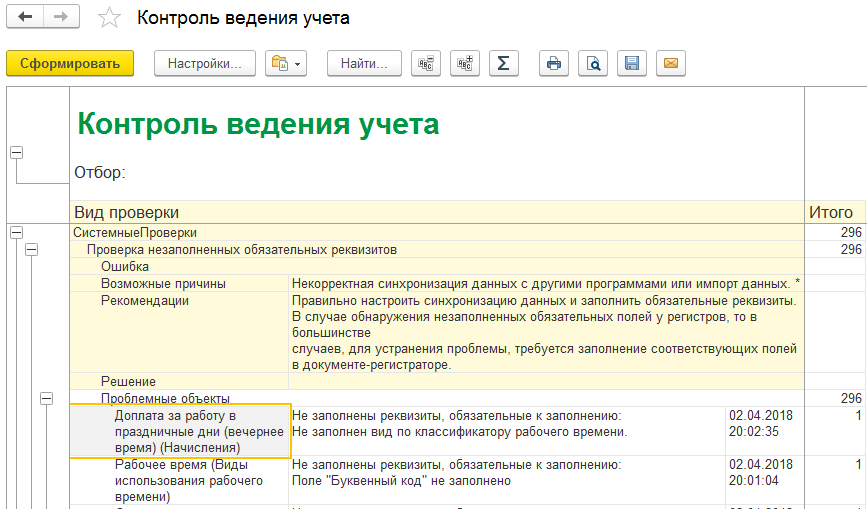

Сформировав отчет, мы видим, что у нас обнаружены ошибки в учете. Какие действия мы можем предпринять?

Во-первых, нам сразу видно, в каком разделе учета допущены ошибки. Во-вторых, мы можем посмотреть детальную информацию об ошибках. Чтобы посмотреть детальную информацию, нужно развернуть группировку по интересующему разделу, нажав на «+» в левой части отчета:

Таким образом, мы получаем три уровня анализа ошибок в конкретном разделе:

- Раскрыв первый уровень, мы видим, какие конкретно ошибки обнаружены.

- Раскрыв второй уровень, мы сможем увидеть детальное описание ошибки, а именно:

- описание объектов контроля;

- краткое резюме по результатам проверки;

- какие причины могли повлечь ошибку;

- и, наконец, рекомендации по устранению ошибки.

Получите 267 видеоуроков по 1С бесплатно:

- Третий уровень показывает объекты базы данных, которые явились причиной ошибки. Это очень удобно, так как можно сразу зайти, например, в документ и исправить его, устранив тем самым ошибку. В ряде случаев в отчете предлагается действие для устранения ошибки. Например, на рисунке выше предлагается автоматическая .

Как правильно начислять зарплату в 1С:Бухгалтерия 8.3 (редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> Зарплата и кадры

2017-04-20T10:46:11+00:00

|

|

О том как правильно начислить заработную плату в новой редакции бухгалтерии расскажу подробно в этой статье.

Из основных отличий от двойки — для 1С:Бухгалтерия 8.3 (редакция 3.0) больше не нужно проводить документ Начисление налогов с ФОТ. В новой редакции его функции также ложатся на документ начисление зарплаты.

Другие полезные статьи из этого же раздела:

- Как установить ставку НС и ПЗ.

- Как оформить больничный.

- Как оформить ежегодный отпуск.

- Как оформить отпуск по беременности и родам.

- Как установить северную надбавку и районный коэффициент.

Итак, приступим к начислению заработной платы.

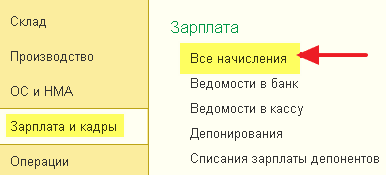

1. Для этого перейдите в раздел «Зарплата и кадры» и выберите пункт «Все начисления» ( у вас другое меню? ):

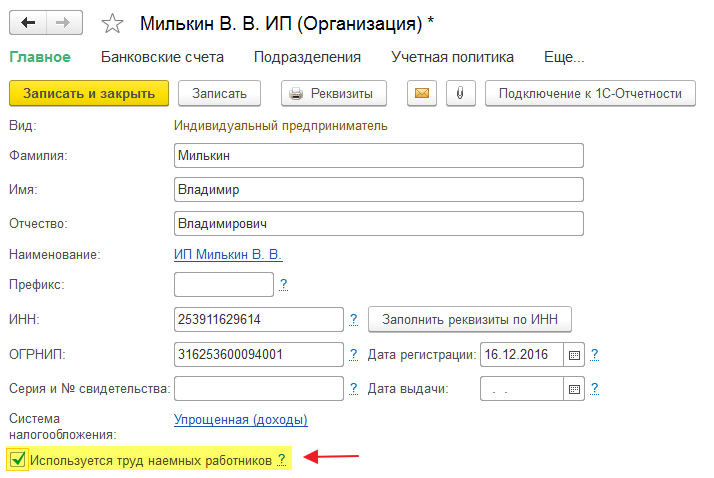

У вас отсутствует раздел «Зарплата и кадры»? В этом случае зайдите в вашу организацию (раздел «Главное»-«Организации») и поставьте там галку «Используется труд наёмных работников»:

Далее нажмите кнопку «Записать» и раздел «Зарплата и кадры» появится.

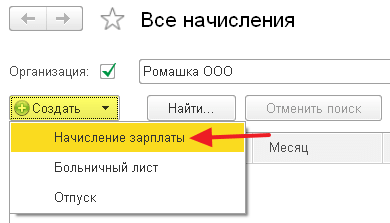

2. В журнале начислений зарплаты нажмите кнопку «Создать»->»Начисление зарплаты».

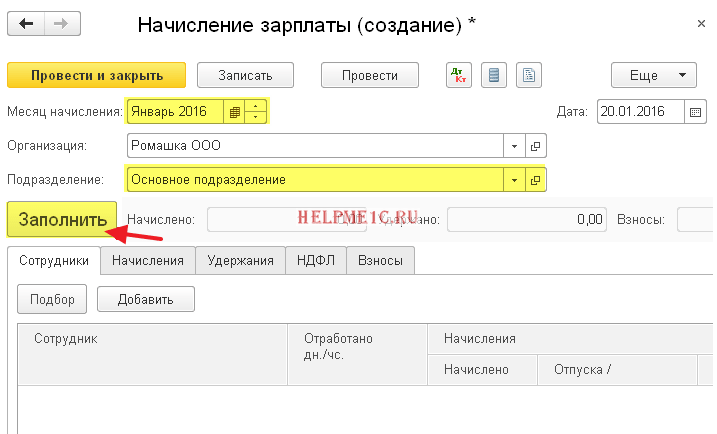

3. В открывшейся форме нового документа Начисление зарплаты:

- Укажите месяц начисления.

- Укажите подразделение.

- Нажмите кнопку «Заполнить».

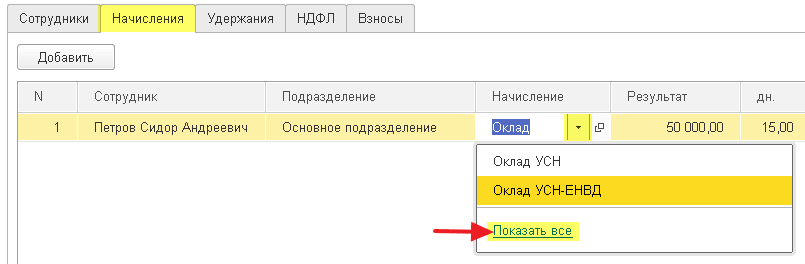

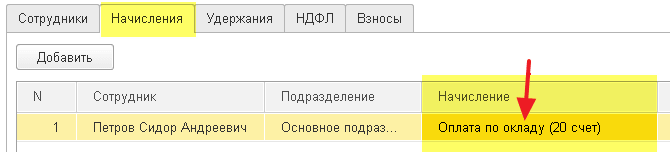

4. Список заполнился сотрудниками, перейдите на закладку «Начисления». Здесь выберите нужный вид начисления. По умолчанию расходы по заработной плате в 1С:Бухгалтерия 8.3 относятся на 26 счет. Если вам именно это и нужно — ничего не меняйте. Но если требуется отнести расходы по заработной плате на другой счет — нужно создать новое начисление (стрелка вниз, показать все).

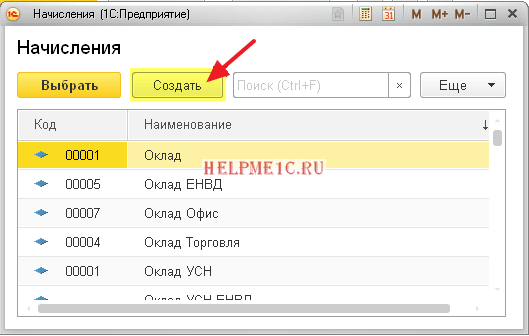

5. В открывшемся списке начислений нажмите кнопку «Создать».

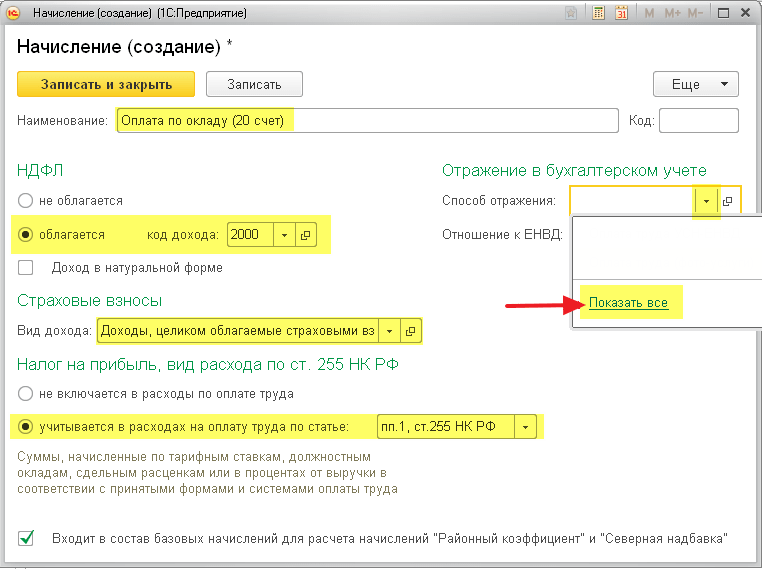

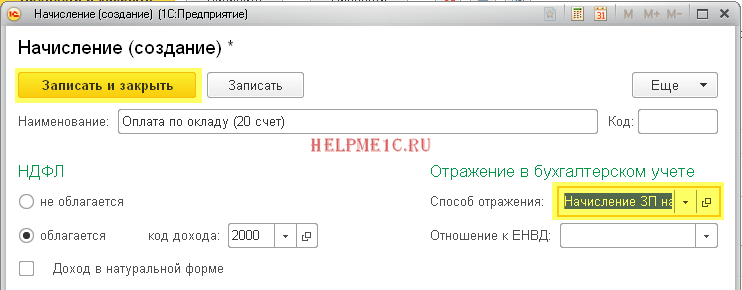

6. В форме нового начисления заполните необходимые поля и нажмите кнопку «показать все» в поле «Способ отражения».

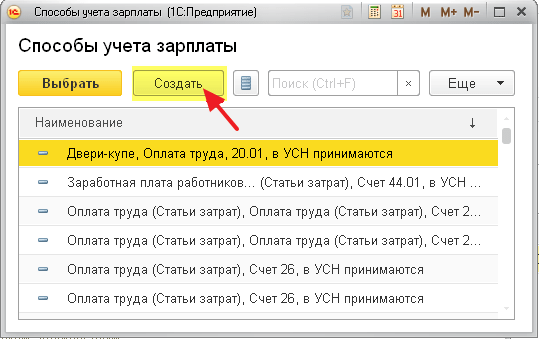

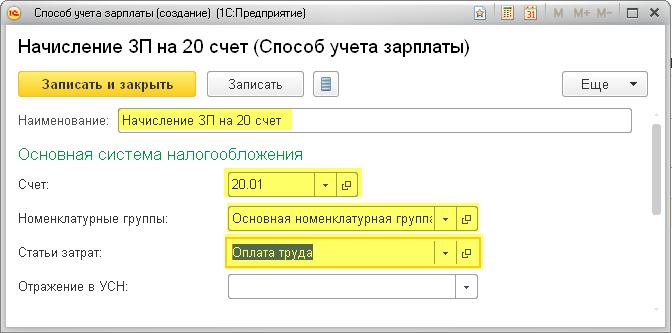

7. В журнале способов отражения зарплаты в бухгалтерском учете нажмите кнопку «Создать».

8. Заполните новый способ отражения так как указано на рисунке. В данном случае расходы будут относится на 20 счет. Нажмите «Записать и закрыть».

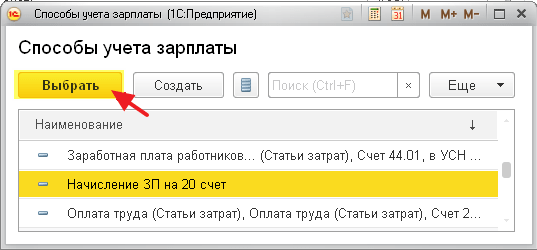

9. Выберите созданный вид отражения и нажмите кнопку «Выбрать».

10. Способ отражения подставился в наше начисление. Нажмите «Записать и закрыть».

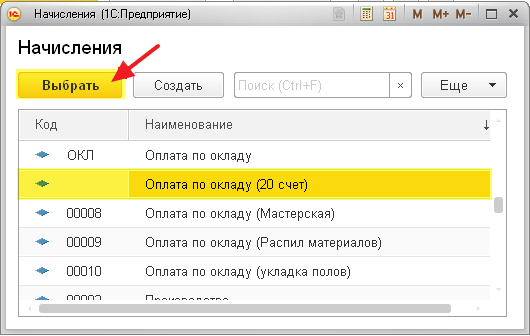

11. Выберите новый способ начисления и нажмите «Выбрать».

12. Выберите это начисление для всех сотрудников:

13

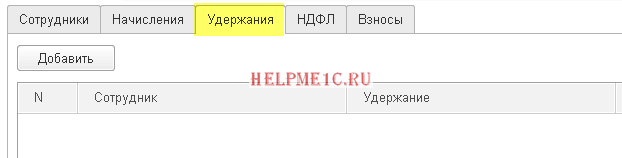

Обратите внимание, что в документе появилась закладка «Удержания». В ней мы смогли бы при надобности внести, например, удержание алиментов

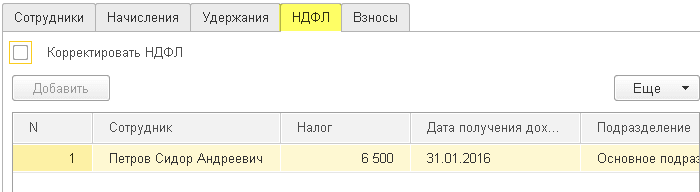

14. Закладка «НДФЛ» отражает начисленный налог на доходы

Обратите внимание, что на всех закладках есть возможность откорректировать расчет. Для этого служит галка «Корректировать …»

Но пользоваться этой возможностью нужно только в крайнем случае, лучше добиваться того, чтобы программа сама автоматически считала правильно.

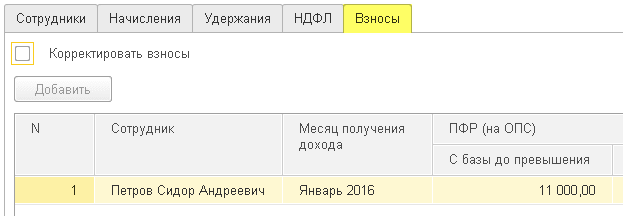

15. И, наконец, главная новинка! Закладка «Взносы». Теперь весь расчет страховых взносов доступен прямо из документа начисления зарплаты. Не нужно проводить никаких начислений налогов с ФОТ.

16. Осталось только нажать кнопку «Провести и закрыть». Готово! Зарплата начислена.

школы 1С программистовобновлятораУроки по 1С Бухгалтерия 8 >> Зарплата и кадры

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). Вступайте в мою группу , Одноклассниках, или — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь. | ||

Как помочь сайту:нет рекламы

| Оформление больничного | оглавление | Начисление отпуска по беременности и родам |

Что такое ДМС для компании?

Учет расходов на ДМС в «1С:Бухгалтерии 8»

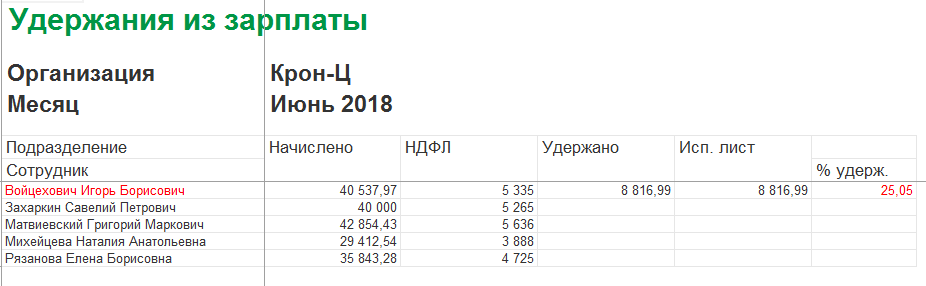

Анализ удержаний по сотрудникам в пределах 20% от заработной платы

Для анализа таких удержаний предусмотрен отчет «Удержания из зарплаты», который находится в меню «Зарплата – Отчеты по зарплате». Красным цветом выделяются сотрудники, у которых размер удержаний превышает 20%.

Рис.4 Удержания из зарплаты

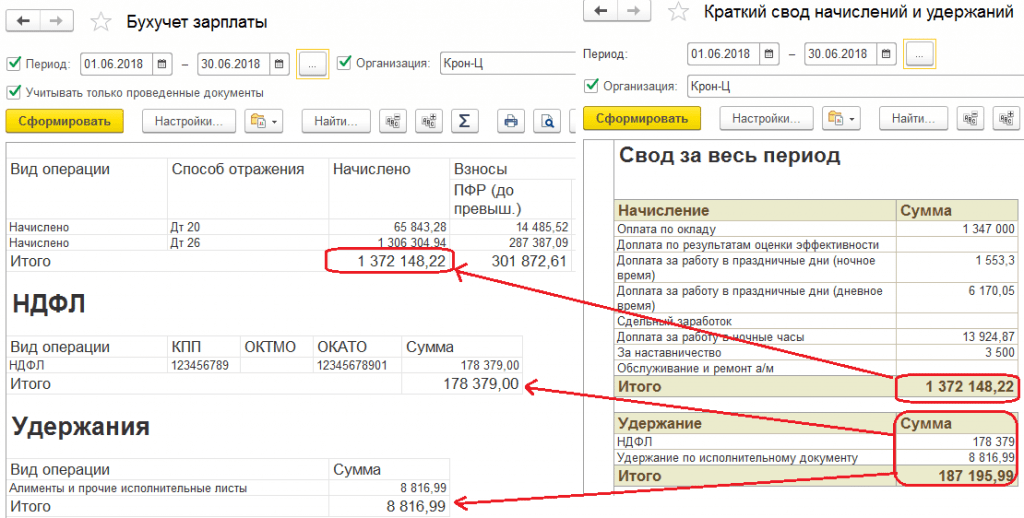

Для проверки сумм, рассчитанных в документе «Начисление зарплаты и взносов» и отраженных в документе «Отражение зарплаты в бухгалтерском учете», необходимо использовать отчет «Бухучет зарплаты».

Рис.5 Бухучет зарплаты

Отчет показывает данные в документах «Отражение зарплаты в бухгалтерском учете» за указанный период. Суммы по блокам «Начислено», «НДФЛ», «Удержано» должны совпадать с данными по расчетным регистрам.

Каждая проверка раздела решает свои задачи

Рассмотрим характеристику отдельных задач проверки.

Соблюдение нумерации счетов-фактур. Проверка контролирует данный порядок нумерации счетов-фактур и сообщает о фактах нарушения в хронологии или пропусках в нумерации счетов-фактур.

Полнота выписки счетов-фактур по документам реализации. Данная проверка контролирует отклонение от методики. Методика учета по НДС, реализованная в программе, предусматривает, что каждый проведенный документ реализации должен сопровождаться проведенным документом «Счет-фактура выданный».

Своевременность выписки счетов-фактур по документам реализации. Проверка контролирует выполнение требования, которое предусматривает, что счета-фактуры по операциям реализации товаров (работ, услуг) выставляются не позднее 5 календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг).

Соответствие в БУ выручки от продаж начисленному НДС. Проверка обеспечивает контроль за правильностью отражения суммы НДС на бухгалтерском счете 90.03 «Налог на добавленную стоимость» по операциям реализации товаров, работ и услуг. То есть осуществляется сопоставление суммы НДС, рассчитанной с выручки, отраженной на счете 90.01.1 «Выручка по деятельности с основной системой налогообложения» сумме НДС, отраженной на счете 90.03 «Налог на добавленную стоимость». Ошибкой является несоответствие суммы НДС, отраженная на счете 90.03 «Налог на добавленную стоимость» сумме НДС, с выручки. Такое несоответствие типично для операций, в которых осуществлялись ручные корректировки бухгалтерских проводок и сумм в них.

Учет основных средств и объектов строительства

Ведение контроля над состоянием и использованием внеоборотных активов — приоритетная задача аналитической работы. Внеоборотные активы являются материальным воплощением применения в организации достижений научно-технического прогресса, резервом повышения эффективности производства.

Учет основных средств — задача бухгалтерского и налогового учета, так как его правила полностью определены законодательными нормами.

Инвентарные позиции, требующие ведения контроля в ходе эксплуатации, можно указать в списке «Объекты эксплуатации».

В характеристиках позиций списка объекты эксплуатации и объекты строительства указывается общая информация, характеризующая сам предмет учета. Свойства предмета и его учетные параметры отражаются непосредственно в документе «Принятие к учету ОС».

Возможно отражение полного жизненного цикла оборудования:

- момент приобретения;

- монтаж и ввод в эксплуатацию;

- эксплуатация оборудования, в т.ч. ремонт;

- модернизация оборудования;

- частичная или полная продажа (ликвидация).

Общая схема документооборота, отражающая движение основных средств с момента ввода в эксплуатацию до выбытия, представлена на следующей схеме:

Первичные документы и инвентаризационные акты, представленные в печатной форме, соответствуют образцам, которые установлены законодательством. Контроль объектов основных средств и их движение в рамках организации отражается в отчете по форме ОС-6.

Ведется учет основных средств, взятых в аренду или полученных в лизинг, в т.ч. фиксируемых на балансе лизингополучателя или на забалансовых счетах.

Предоставляется возможность ведения договоров лизинга, а также настройки счетов учета для обязательств, выкупа, лизинговых платежей, обеспечительного платежа.

Для контроля обязательств по аренде для исполнения лизинговых договоров и текущего состояния взаиморасчетов с лизингодателем предусмотрен отчет «Реестр договоров лизинга».

Проверка справочных данных

Проверка справочных данных после переноса, как правило, заключается в проверке следующих справочников:

-

Справочник Организации

— сведения можно проверить непосредственно в справочнике. Как правило все основные сведения (наименования, коды, адреса и т.п.) переносятся корректно и не требуют редактирования. Также стоит учитывать, что некоторые сведения, хранящиеся в этом справочнике влияют на расчет зарплаты (РК, Северная надбавка). Ошибки в заполнении этих сведений могут быть вычислены при первом расчете зарплаты в ЗУП 3.1 и сверки этого расчета с расчетом в БП 3.0 (о такой сверке будет рассказано немного ниже). -

Справочник Подразделения, Должности – проверить перенос сведений можно визуально в самих справочниках

Сотрудники

Проверить корректность переноса сведений по физическим лицам и сотрудникам можно с помощью отчетов

Личные данные сотрудников:

-

в БП 3.0 Зарплата и кадры – Отчеты по кадрам

-

в ЗУП 3.1 Кадры – Кадровые отчеты

Штатные сотрудники:

-

в БП 3.0 Зарплата и кадры – Отчеты по кадрам

-

в ЗУП 3.1 Кадры – Кадровые отчеты

Необходимо в справочнике Сотрудники снять флаг Скрывать сотрудников, по которым уже не выполняются операции и проанализировать список сотрудников на строки, которые выглядят одинаково: сотрудник мог быть принят в организацию несколько раз принят в разные организации одной базы. Имеет смысл изменить отображение сотрудника в списках, добавив в поле Дополнять представление, например, табельный номер или другую информацию, которая позволит сотрудников различать. Это значительно облегчит поиск ошибок во взаиморасчетах с сотрудниками. Добавить для всех сотрудников поля уточнения представления и скрытия сотрудников из списка по необходимости можно в карточке любого сотрудника через Еще – Изменить форму.

Следует различать способы выплаты Зачислением на карточку

(по зарплатному проекту) и Перечислением на счет в банке (на личный счет сотрудника).

Стандартные отчеты в 1С:Бухгалтерии

Чтобы проверить информацию учета по бухгалтерии и налогам в рамках 1С:Бухгалтерии, можно сформировать стандартные отчетные документы, регистры учета по налогам (для налоговых отчислений на доходы). Кроме этого, чтобы проанализировать учет налогов по налоговым отчислениям на доходы, по налогу на добавленную стоимость и по налоговым отчислениям, которые оплачивается посредством упрощенной системы налогообложения, можно задать особую обработку. Чтобы проанализировать информацию, которая находится в особых информационных и накопительных регистрах, необходимо применять систему универсальной отчетной документации.

Примечание 1

Все стандартные отчеты возможно создать для конкретной компании. Панель команд находится вверху отчетной формы. Именно с ее помощью возможно поменять различные отчетные параметры, например, отчетный промежуток, компанию и т.д. Также возможно распечатать и сохранить полученный отчет.

Чтобы отрегулировать настройки бухгалтерского отчета, можно использовать настроечную панель. Пользователь в индивидуальном порядке имеет возможность избрать параметры настроечной панели. В процессе создания отчетных документов панель настройки возможно скрыть в автоматическом режиме.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

В рамках отчетного документа могут быть показаны в одно время значения учета по бухгалтерии и по налогам, а также информация по неизменным и изменяемым разницам. Группировать элементы возможно только в рамках объектов аналитики (субконто), а также по объектным группам. В программе есть возможность фиксирования настроек конкретизации данных для субсчетов.

В программе 1С:Бухгалтерия можно найти такие стандартные отчеты, как:

- ведомость по обороту и сальдо;

- шахматная ведомость;

- ведомость по обороту и сальдо в рамках конкретного бухгалтерского счета;

- анализ счета;

- карточка бухгалтерского счета;

- оценка субконто;

- оборотные значения между субконто;

- отчетная документация по проводкам;

- карточка субконто;

- Главная книга.

Отчетная документация, которая именуется анализом счета, показывает оборот между счетом, который был выбран, и другими существующими счетами в рамках конкретного временного промежутка. К тому же, в нем отражаются все остаточные средства по конкретному счету, который был выбран для анализа, на момент начала и на момент окончания периода отчета.

Частые ошибки при формировании декларации по НДС

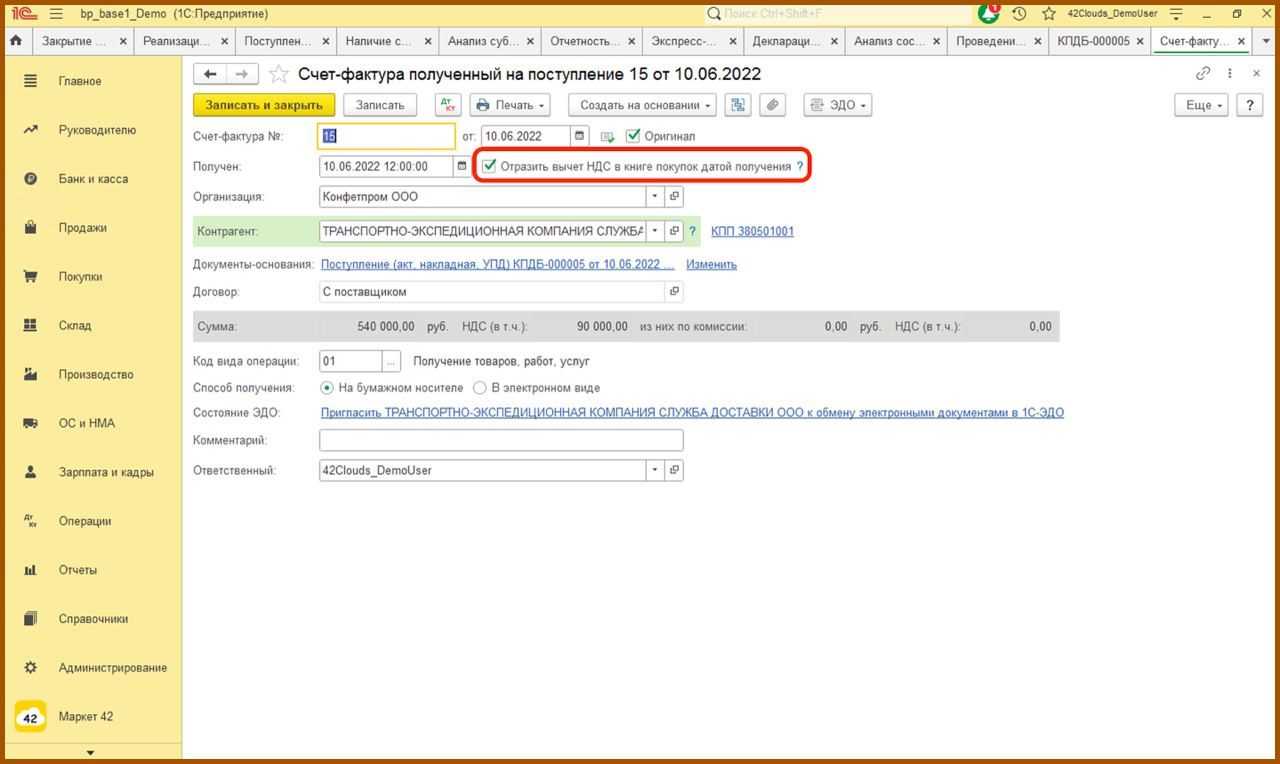

Ошибка №1. Счет-фактура не попала в книгу покупок

Такая ситуация обычно возникает, когда внутри счета-фактуры не поставлен флажок «Отразить вычет НДС в книге покупок датой получения». Поэтому если вы формируете книгу покупок и не находите какой-либо из счетов-фактур, то в первую очередь проверьте, установлен ли этот флажок.

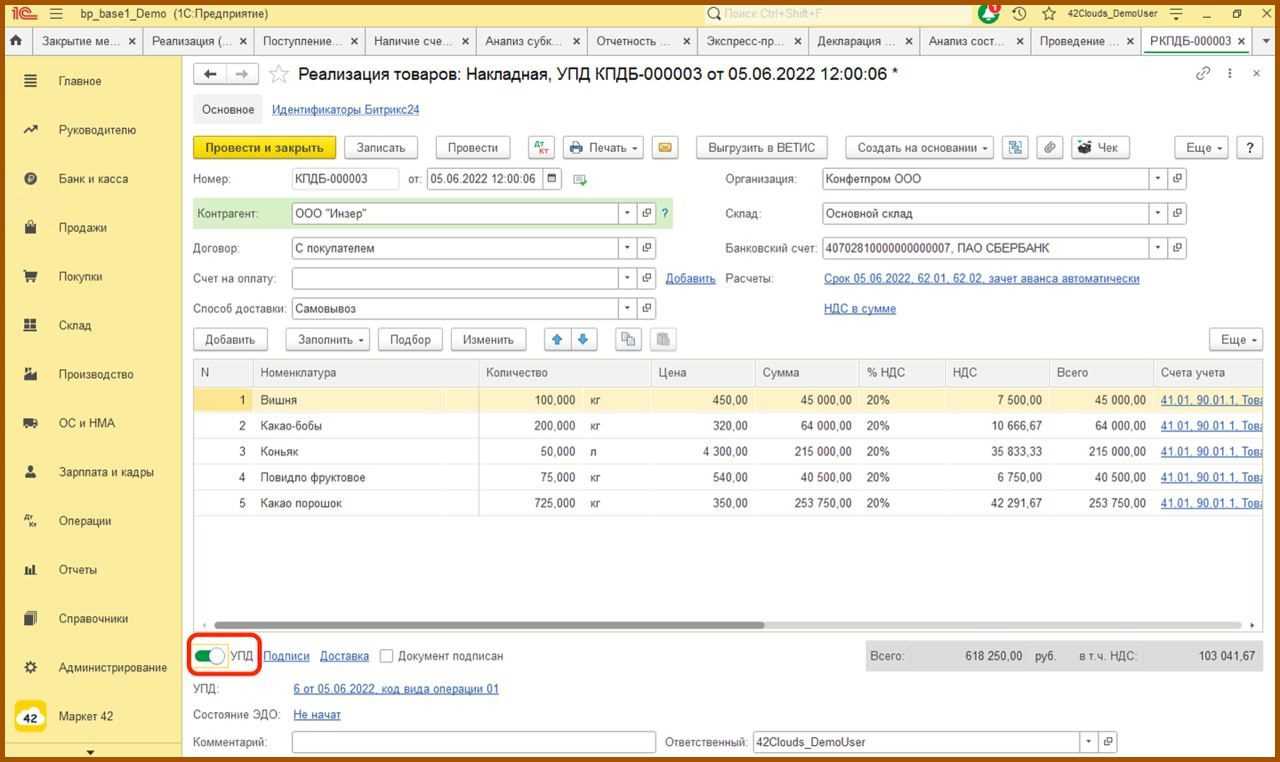

Ошибка №2. Счет-фактура на реализацию не попала в книгу продаж

Убедитесь, что счет-фактура создана в информационной базе, и этот документ проведен. Это можно проверить в журнале реализаций, либо в отдельном журнале «Счета-фактуры выданные».

Ошибка №3. Проблемы с переключателем УПД

В документе «Реализация товаров», внизу, вы увидите переключатель УПД. Когда он активен, у вас не высвечивается надпись «Выписать счет-фактуру», просто указан код вида операции. После того как вы сохраните документ, будет указан номер. На практике мы сталкивались с ситуацией, когда реализация проведена, активен данный переключатель, но как только мы его убираем, то появляется надпись «Выписать счет-фактуру».

При нажатии на эту кнопку 1С выдает ошибку, что это невозможно сделать, так как у контрагента некорректный КПП. То есть изначально счет-фактура не была создана из-за того, что у контрагента указан неверный КПП. Но программа об этом не оповестила, поскольку был установлен переключатель УПД. Следовательно, необходимые данные в книгу продаж не попали.

Обычно при формировании декларации по НДС ошибки возникают из-за неправильно введенных в программу данных. Поэтому всегда будьте внимательны при заполнении декларации по НДС или любого другого отчета.

Посмотреть видеоинструкцию «Как проверить декларацию по НДС» вы можете на нашем канале 42Clouds – 1С Онлайн

Приятного просмотра!

Настройка зарплаты в 1С Бухгалтерия 8.3 (3.0)

«1С:Бухгалтерия 8.3» редакции 3.0 позволяет автоматически начислять сотрудникам зарплату, рассчитывать средний заработок для больничных листов и отпусков, начислять НДФЛ и обязательные страховые взносы с ФОТ, формировать отчетность.

Для выполнения этих функций необходимо правильно настроить 1С для учета зарплаты.

Параметры учета 1С

Главное/ Настройки/ Параметры учета

В данной форме на вкладке «Зарплата и кадры» доступны для выбора следующие опции:

- кадровый и зарплатный учет – осуществляется в 1С Бухгалтерия 8.3 или во внешней (1С ЗУП);

- как будут учитываться расчеты с персоналом – сводно по всем сотрудникам или детализированно по каждому;

- будет ли нужен в программе учет больничных листов, отпусков, исполнительных документов;

- пересчитывать ли автоматически документ «Начисление зарплаты»;

- какой вариант кадрового учета применять – полный или упрощенный (в последнем случае кадровые документы не формируются как отдельные объекты).

Способы учета зарплаты в 1С

Зарплата и кадры/ Справочники и настройки/ Способы учета зарплаты

Данный справочник предназначен для настройки в 1С способов бухгалтерского учета зарплаты. Каждый способ содержит счет бухучета и статью затрат для отнесения зарплаты. В информационной базе уже создан один способ, который называется «Отражение начислений по умолчанию», с указанием счета 26 и статьи «Оплата труда». Бухгалтер может при необходимости изменить этот способ или же создать новые.

Получите 267 видеоуроков по 1С бесплатно:

Начисления и удержания

Зарплата и кадры/ Справочники и настройки/ Начисления (Удержания)

Начисления – это виды расчета для зарплаты и других выплат. По умолчанию в 1С 8.3 здесь созданы: оплата по окладу, отпуска – основной и по беременности и родам, больничные. Для каждого начисления указано:

- облагается ли оно НДФЛ, код дохода по НДФЛ;

- вид дохода для обложения страховыми взносами;

- вид расхода при расчете налога на прибыль;

- способ учета (см. предыдущий пункт). Если он не выбран, программа будет использовать «Отражение начислений по умолчанию».

Бухгалтер может, если это необходимо, создавать новые начисления для оплаты труда и выбирать в них требуемые параметры. Начисление можно назначить конкретному работнику (при приеме в штат или переводе).

Удержания – виды расчета, которые служат для отражения удержанных у сотрудников сумм. В программе имеется предопределенное «Удержание по исполнительному документу». Возможно создание новых удержаний – например, профсоюзных взносов или взносов по добровольному пенсионному страхованию.

Настройки учета зарплаты

Зарплата и кадры/ Справочники и настройки/ Настройки учета зарплаты

Данные настройки производятся по каждой организации отдельно. В форме настроек есть несколько вкладок.

Бухучет зарплаты. На вкладке «Зарплата» указывают способ учета зарплаты, который будет основным для данной организации. Программа будет его использовать, если для начисления не выбрано другое. Также здесь можно выбрать способ отражения для списания депонированных сумм.

Налоги и взносы с ФОТ. На данной вкладке содержатся параметры для автоматического расчета и начисления НДФЛ и страховых взносов с ФОТ:

- вид тарифа для страховых взносов;

- наличие профессий, по которым начисляются дополнительные взносы, занятость сотрудников в тяжелых или вредных условиях;

- ставка взносов в ФСС по страхованию от производственных несчастных случаев и ПЗ;

- особенности исчисления НДФЛ.

Резервы отпусков. Здесь можно включить возможность формирования резерва отпусков, указав при этом предельную сумму отчислений за год, процент ежемесячных отчислений, способ учета.

Территориальные условия. Эта вкладка в 1С 8.3 заполняется в случае применения районного коэффициента или северной надбавки

Обратите внимание, что районный коэффициент указывается в виде дробного числа и должен быть больше единицы. Например, если надбавка по нему составляет 15%, то здесь следует написать: 1,15

При отсутствии надбавки значение будет составлять 1. В поле ниже в случае необходимости выбирается вид особых территориальных условий местностей.

Для периодических реквизитов необходимо указывать месяц, с которого они начинают действовать.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Результат — учет без ошибок

Здесь мы рассмотрим возможности по проверке данных в системе 1С:ЗУП.

Проверка сальдо по 70 счету в ЗУП с 1С:Бухгалтерией

Для проверки 70 счета в ЗУП необходимо включить возможность формирования отчета по бухгалтерскому сальдо. Эта возможность включается в Дополнительных настройках.

Рис.1

При указании данного признака выплата заработной платы учитывается по дате фактической выплаты сотруднику в документе «Ведомость на выплаты заработной платы», а не по периоду, за который была выплачена данная зарплата.

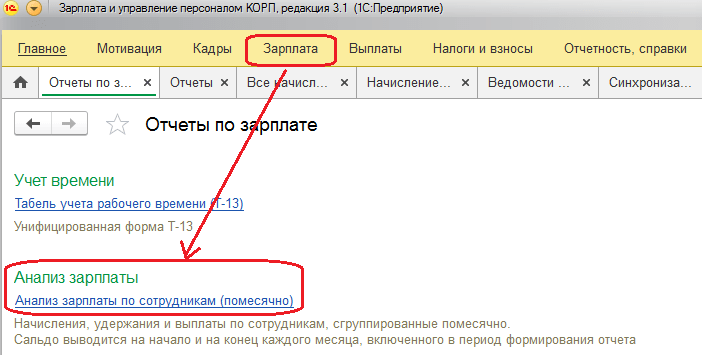

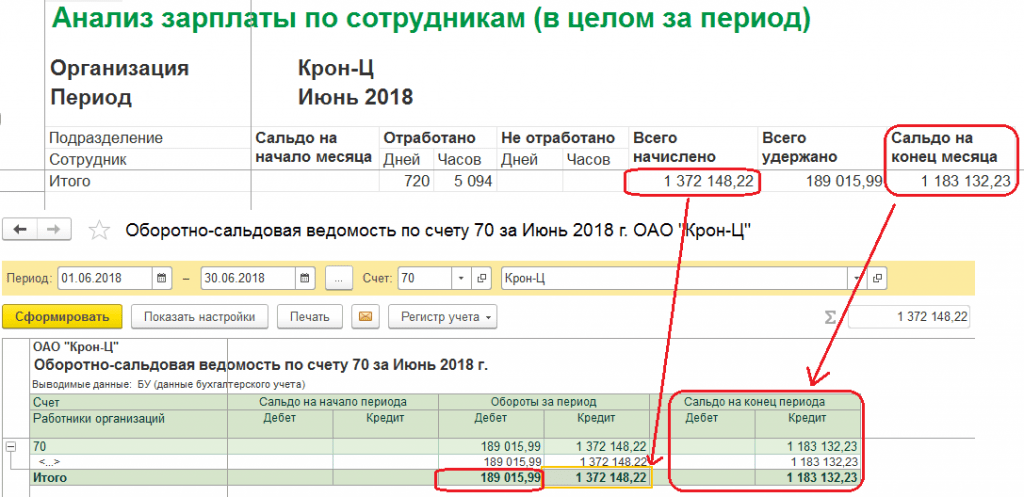

В системе 1С:ЗУП формируем отчет «Анализ зарплаты по сотрудникам (в целом за период)», который расположен в меню «Зарплата – Отчеты по зарплате».

Рис.2

Отчет показывает начисления, удержания и выплаты по сотрудникам в разрезе сотрудников и видов начислений, а также отражает сальдо на начало и на конец периода. Сальдо на начало и сальдо на конец должно совпадать с оборотно-сальдовой ведомостью по счету 70.

Рис.3

Анализ удержаний по сотрудникам в пределах 20% от заработной платы

Для анализа таких удержаний предусмотрен отчет «Удержания из зарплаты», который находится в меню «Зарплата – Отчеты по зарплате». Красным цветом выделяются сотрудники, у которых размер удержаний превышает 20%.

Рис.4

Для проверки сумм, рассчитанных в документе «Начисление зарплаты и взносов» и отраженных в документе «Отражение зарплаты в бухгалтерском учете», необходимо использовать отчет «Бухучет зарплаты».

Рис.5

Отчет показывает данные в документах «Отражение зарплаты в бухгалтерском учете» за указанный период. Суммы по блокам «Начислено», «НДФЛ», «Удержано» должны совпадать с данными по расчетным регистрам.

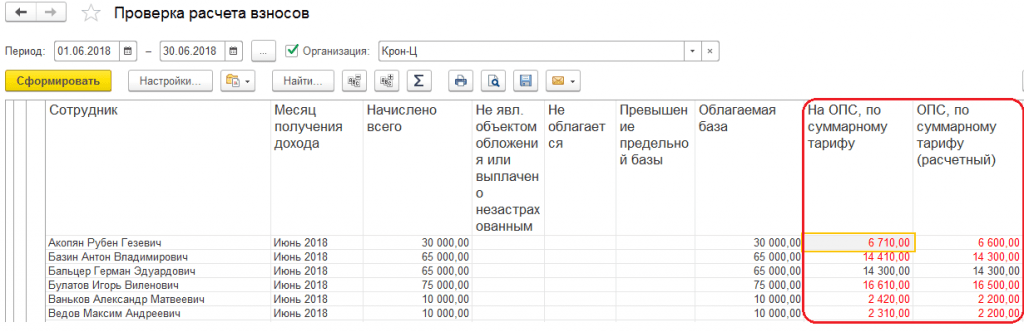

Анализ взносов в фонды. Проверка перенесенных данных в 1С:Бухгалтерия

Для проверки исчисленных взносов в ПФР, ФСС, ФОМС в системе ЗУП с расчетными данными необходимо использовать отчет «Проверка расчета взносов», расположенный в меню «Налоги и взносы – Отчеты по налогам и взносам». Отчет показывает взносы, полученные расчетным путем. Если расчетные данные отличаются от указанных в системе, такие строчки отображаются красным.

Рис.6

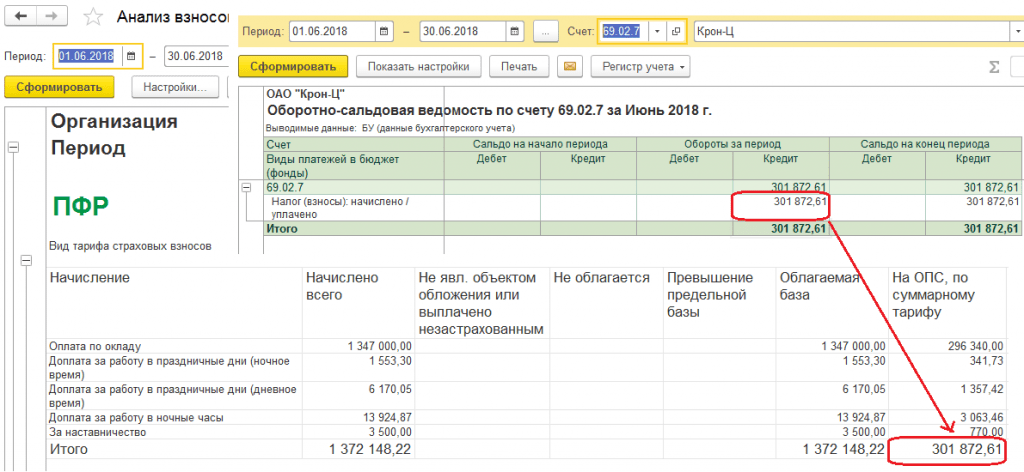

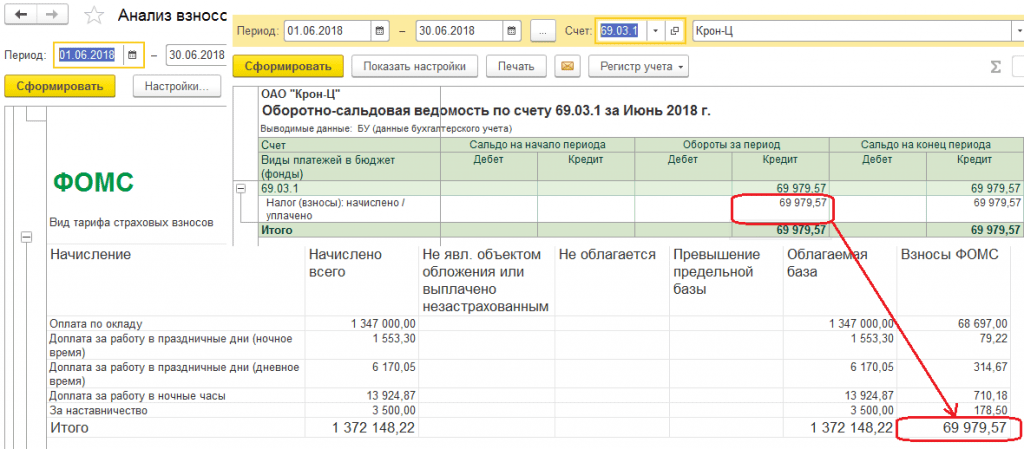

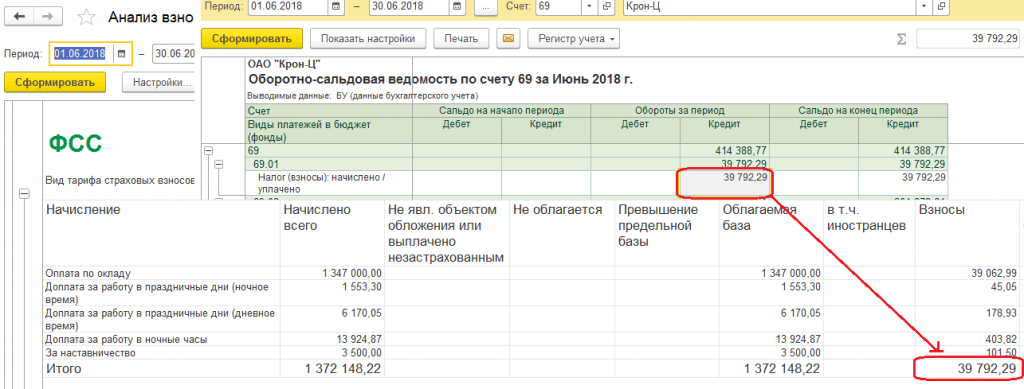

Проверку перенесенных данных по страховым взносам можно осуществить с помощью отчета «Анализ взносов в фонды» и оборотно-сальдовой ведомости по счету 69 и субсчетам в 1С:Бухгалтерия.

Рис.7

Рис.8

Рис.9

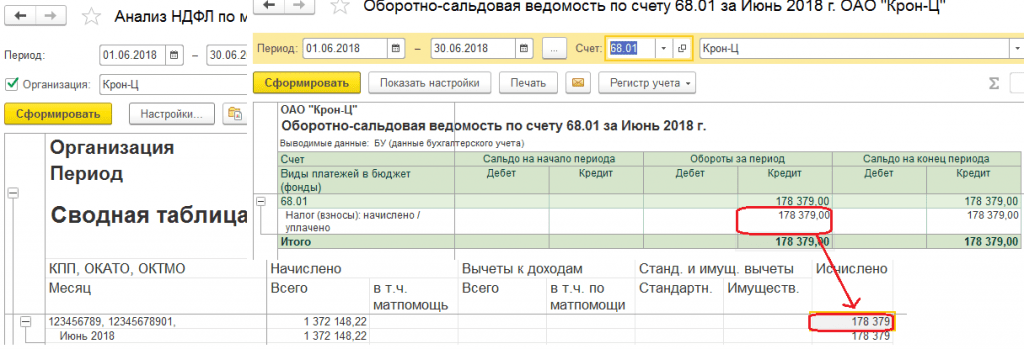

Проверка НДФЛ

Для анализа налогооблагаемой базы, примененных вычетов и сопоставления исчисленного, удержанного и перечисленного НДФЛ необходимо использовать отчет «Анализ НДФЛ по месяцам». Исчисленный НДФЛ должен совпадать с НДФЛ по счету 68 в оборотно-сальдовой ведомости в 1С:Бухгалтерия.

Рис.10

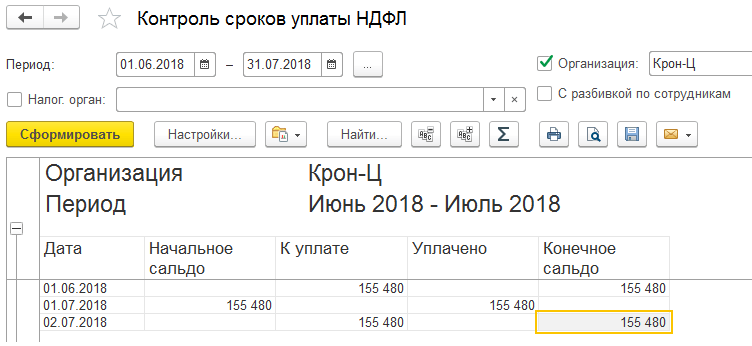

Для контроля срока уплаты НДФЛ необходимо использовать отчет «Контроль сроков уплаты НДФЛ». Если конечный остаток на дату положительный, то уплата просрочена.

Рис.11

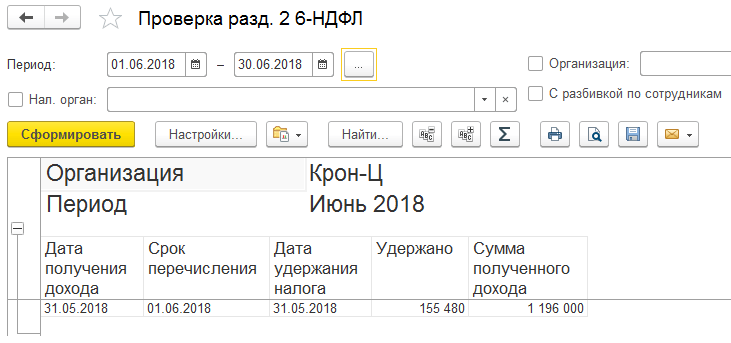

Для проверки раздела 2 отчета 6-НДФЛ можно использовать отчет «Проверка разд. 2 6-НДФЛ». Отчет полностью расшифровывает раздел 2 отчета 6-НДФЛ.

Рис.12

Проверка взаиморасчетов по сотрудникам в 1С:ЗУП

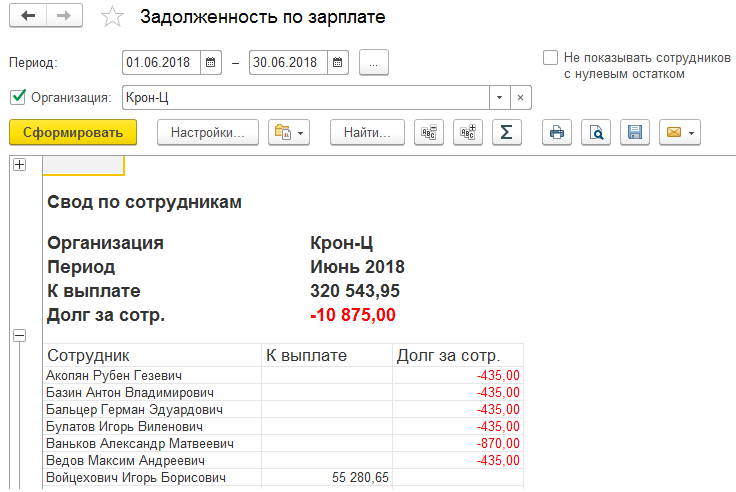

Для анализа взаиморасчетов по сотрудникам необходимо использовать отчет «Задолженность по зарплате».

Рис.13

Отчет формируется по зарплатному сальдо вне зависимости от настроек программы. Суммы учитываются по месяцам выплаты (и месяцам начисления), а не по датам, когда фактически была произведена выплата.

Отчет расположен в справочнике «Отчеты» и предназначен для просмотра и устранения выявленных проблем с документами, регистрами и любыми данными в программе, для просмотра результатов проверок ведения учета. В отчете выводится вид проверки – сведения о проверке и перечень проблемных объектов, возможные причины и рекомендации по исправлению.

Рис.14

Для продвинутых пользователей и администраторов существует «Универсальный отчет», который формируется по справочникам, документам и регистрам.

Для формирования отчета Экспресс-проверка в 1С 8.3 выполняем действие: раздел Отчеты → Анализ учета → Экспресс-проверка:

Важно помнить, что данную проверку в 1С 8.3 необходимо проводить после выполнения операции Закрытие месяца.

Данная обработка осуществляет следующие проверки:

- Положения учетной политики;

- Анализ состояния бухгалтерского учета;

- Операции по кассе;

- Ведение Книги продаж по налогу на добавленную стоимость;

- Ведение Книги покупок по налогу на добавленную стоимость.

Итак, ошибки обнаружены. Как их исправлять?

Для получения подробной информации об ошибке необходимо кликнуть «плюсик» слева от названия проверки.

По каждой проверке указывается предмет контроля, результат проверки, возможные причины ошибки, рекомендации по исправлению ошибки и приводится детальный отчет об ошибках (рис. 5).

Рис. 5. Анализ сообщений в экспресс-проверке. Ведение книги продаж

Бухгалтеру нужно проанализировать каждое сообщение. Если действительно имеет место ошибка, то ее нужно исправить. После исправления всех ошибок нужно заново сформировать отчет.

Например, на рис. 5 видно, что обнаружена ошибка в нумерации счетов-фактур, а именно: «пропуски в нумерации», «нарушении хронологии».

В программе нам сразу предлагается решить эту задачу восстановлением нумерации, которую можно выполнить, перейдя к этой функции по гиперссылке «Автоматическая перенумерация документов».

Обратите внимание!

Сообщение нас предупреждает о несовпадении выданных первичных документов. Подойдите внимательно к решению подобных

Выполнив автоматическую перенумерацию документов мы получили безошибочный отчет по книге продаж.

Аналогичным образом необходимо исправить ошибки в книге покупок, если они имеются.

Рассмотрим детальный отчет об ошибках

После проверки внесем исправления.

- Проверим фактическое получение от поставщиков счетов-фактур по приходным документам. Введем в программу полученные, но не занесенные счета-фактуры.

- Откроем список документов (Продажа — Ведение книги продаж — Формирование записей книги продаж), откроем документы за период проверки, заполним закладку «НДС с авансов» и проведем документы.

- Откроем список документов (Продажа — Ведение книги продаж — Формирование записей книги продаж), документы за период проверки, заполним закладку «НДС по реализации» и проведем документы. Проверим соответствие сумм ручных проводок по 76.Н и документов «Корректировка записей регистров накопления».

Используйте порядок проверки и исправления ошибок по всем разделам отчета «Экспресс-проверка ведения учета».

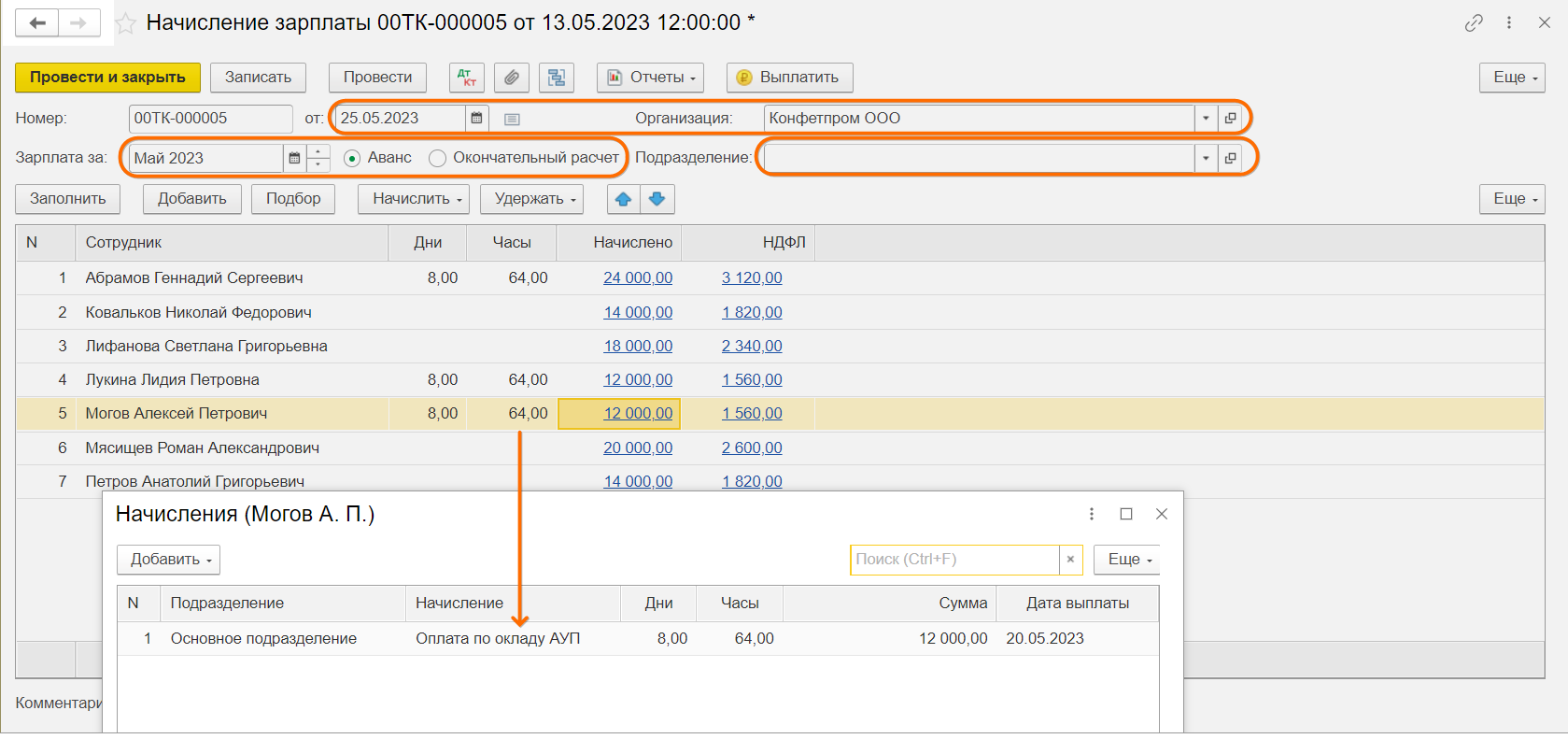

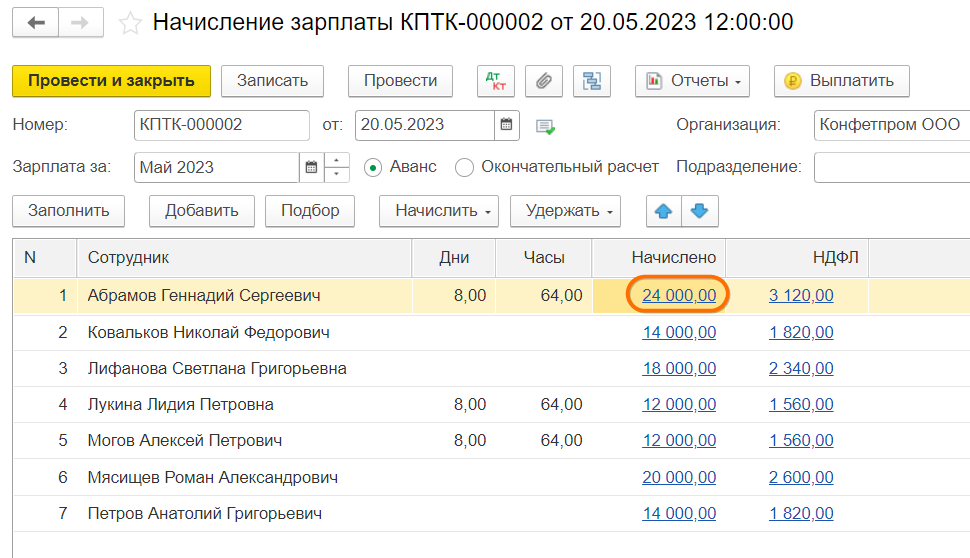

Начисление аванса

Для этого выбираем в меню программы вкладку Зарплата и кадры, далее раздел Зарплата и заходим в пункт Начисление зарплаты. Нажимаем клавишу Создать. Заполняем поля:

-

Месяц начисления – за какой месяц будет начислена зарплата

-

Дата – дата расчета за указанный месяц

-

Организация/Подразделение – меняется по необходимости.

-

Устанавливаем переключатель Аванс / Окончательный расчет в зависимости от того, какая выплата планируется

С начала 2023 г. вступили в силу новые правила расчета и обложения налогомна доход авансовых выплат. Аванс стал самостоятельным доходом наряду с другими межрасчетными выплатами. В связи с этим выплата аванса более не может осуществляться без предварительного создания документа-основания (Начисление зарплаты с переключателем Аванс).

Далее нажимаем клавишу Заполнить. Программа выведет список всех сотрудников по выбранному подразделению.

В документе будут отображаться фамилии сотрудников, наименование подразделения, вид начисления, размер заработной платы, количество отработанных дней и часов.

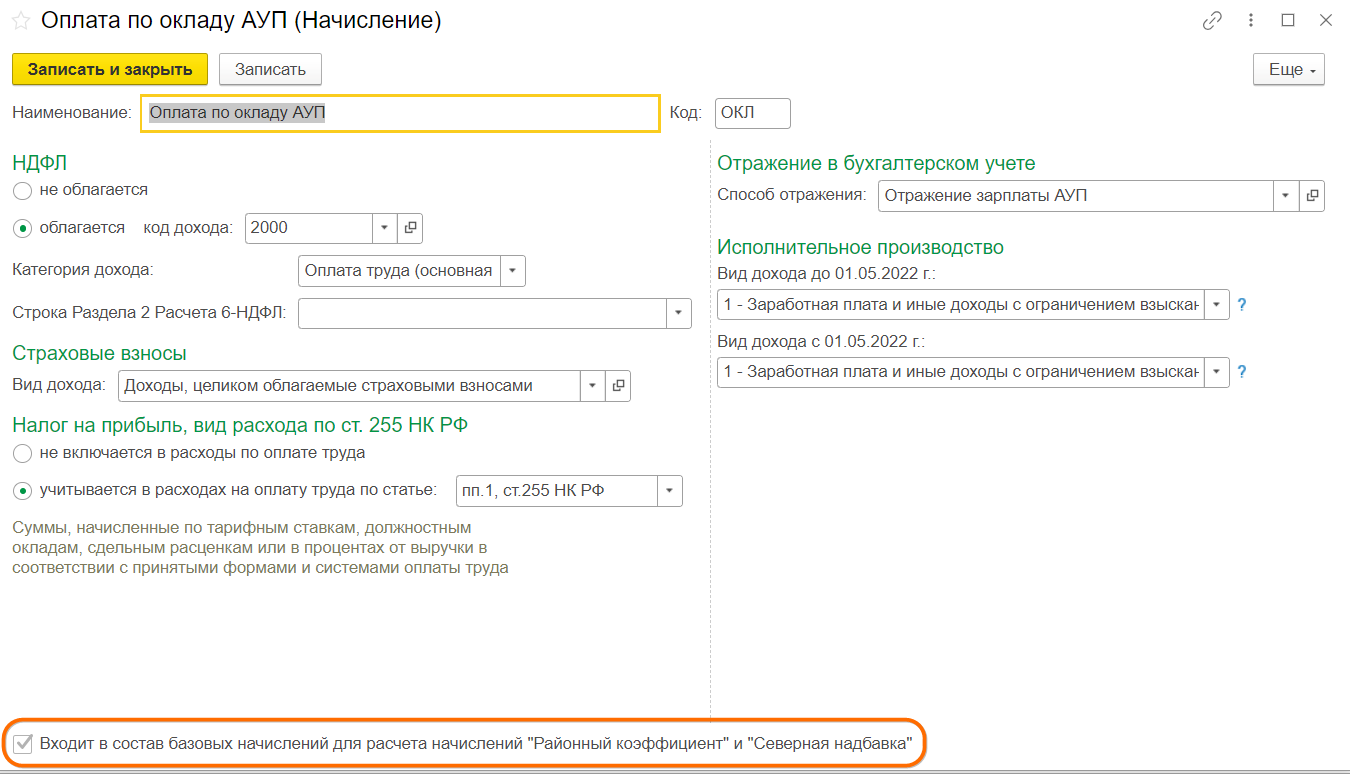

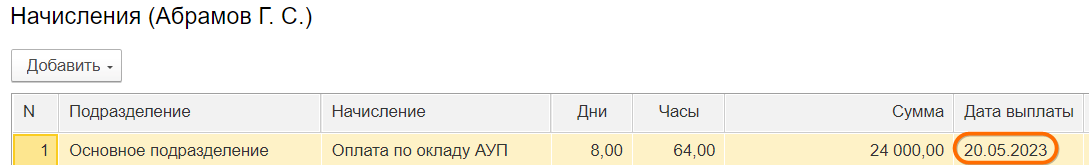

Сразу обратите внимание, что учет времени ведется только по предустановленному разработчиком виду начисления Оплата по окладу (в данной демо-базе она переименована в Оплата по окладу АУП). Все остальные созданные вами виды начислений такой возможностью не обладают

Понять, является ли начисление предустановленным можно по серому неактивному полю Входит в состав базовых начислений… в самом низу начисления. В созданных вручную начислениях этот флаг можно снимать и ставить.

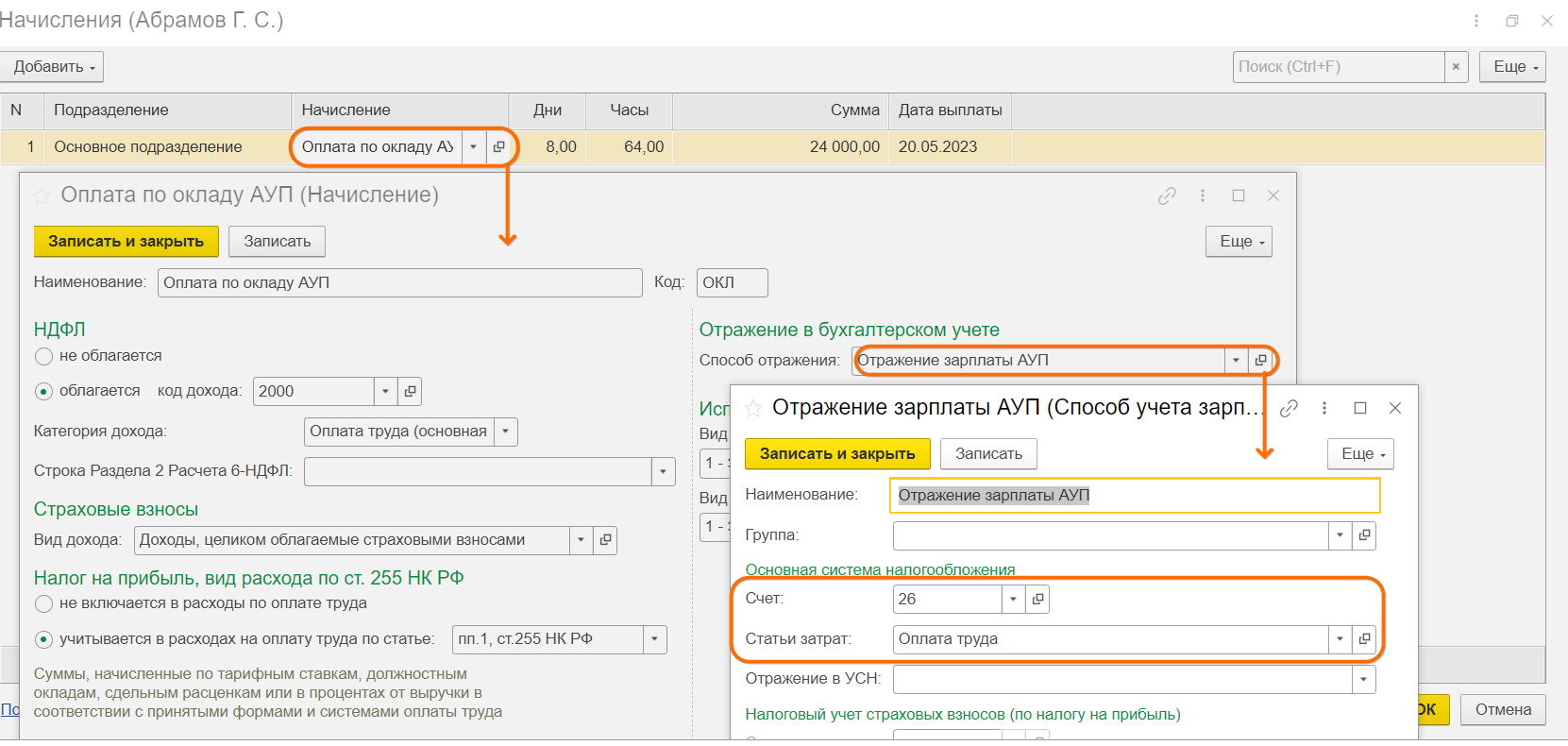

Можно провалиться в расшифровку суммы Начислено и убедиться, что нашему начислению Оплата по окладу сопоставлены счет и статья затрат (иначе документ не сформирует проводки по начислению).

Если нашему начислению не сопспоставлен никакой способ отражения, проваливаемся в поле Способ отражения в настройках начисления и создаем этот способ. Прописываем наименование, в скобках обозначаем номер счета. Это нужно для того, чтобы программа понимала на какой счет и по какой статье затрат производилось начисление данной заработной платы. Указываем статью затрат Оплата труда. Сохраняем изменения.

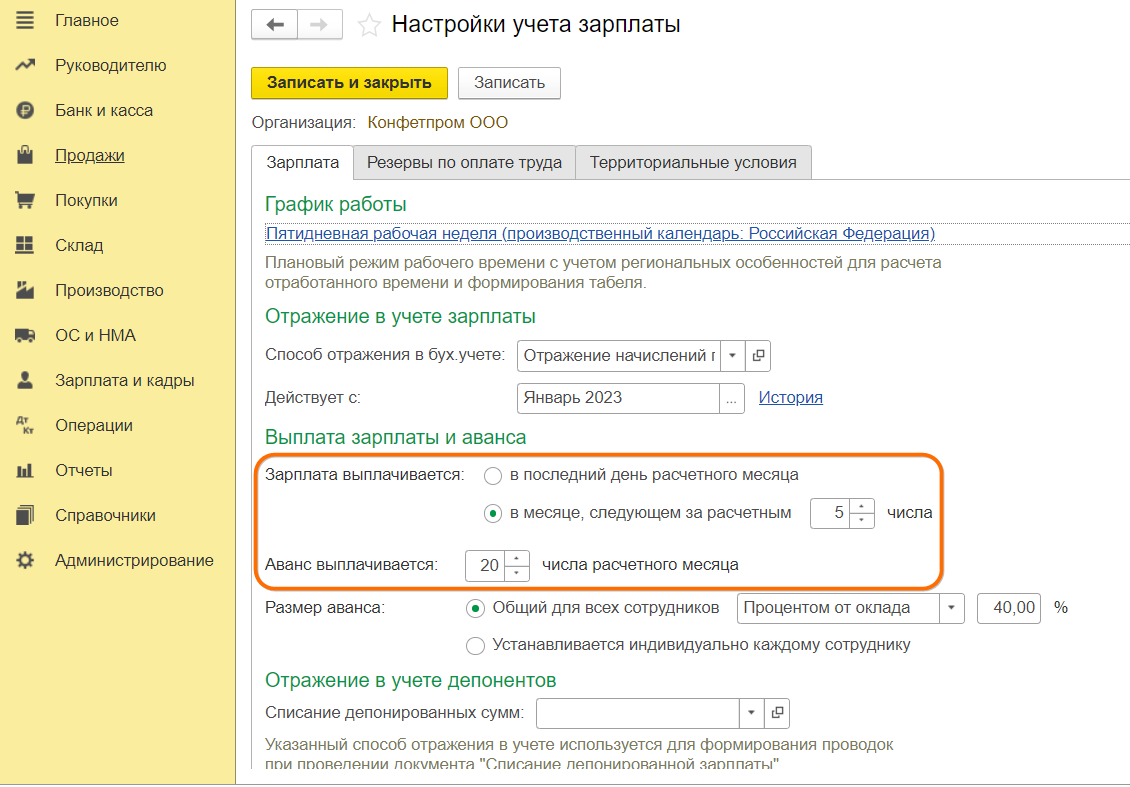

Также в расшифровке Начислено

в самом краю есть очень важная дата – дата предполагаемой выплаты. Программой она берется: для зарплаты – из Зарплата и кадры – Настройки зарплаты – Порядок расчета зарплаты, для межрасчетных начислений – из документов собственно этих начислений

Очень важно, чтобы эта дата совпадала с датой ведомости на выплату. Несоблюдение этого правила может приводить к ошибкам учета НДФЛ!

Формирование и контроль проводок по документам

Документы оперативного учета, которые применяются для отражения хозяйственных операций в информационной базе, соответствуют требованиями регламентированного учета по формированию нужных аналитических разрезов.

Выполнить настройку счетов учета можно до или после появления в информационной базе каждого вида хозяйственных операций, которые необходимо отражать в бухгалтерском и налоговом учете.

Для контроля состояния документов в бухгалтерском учете предназначено рабочее место «Отражение документов в регламентированном учете».

Контролировать состав проводок и их содержимое в рамках документов оперативного учета помогает возможность непосредственно формировать проводку вручную, когда создается документ в информационной базе. Проводки привязываются к первичным документам, благодаря чему можно производить детальную сверку данных бухгалтерских проводок и первичной документации.

Корректировать уже сформированные документы проводок можно двумя способами:

- корректировка отражается непосредственно в проводках документа, при этом обоснование выполненных изменений указывается в комментарии;

- с помощью создания корректирующего документа — на основании исходной документации создается новый документ «Операция», а корректировка отражается в виде сторнирующих и устанавливающих записей по регистрам бухгалтерского учета.

При повторном введении документа проводки данные, введенные до этого, перестают быть актуальными. Чтобы документы с ручной корректировкой проводки отражались актуально, в рамках рабочего места «Отражение документов в регламентированном учете» создана группа гиперссылок «Ручное изменение проводок документов». Она обеспечивает возможность работать со списками документов с разными статусами отражения в бухгалтерском и налоговом учетах.

Поддерживается возможность ведения регламентированного учета, когда документация оперативного учета отражается в налоговом и бухгалтерском учете с необходимой их проверкой сотрудниками-бухгалтерами.

Предусматривается два способа доступности изменений проверенных документов (выбираются в настройках системы):

- с запретом корректировки — ранее проверенная документация недоступна для внесения изменений основным пользователям; они ее могут открыть только в режиме просмотра.

- Уведомительная, без запрета корректировки — проверенная документация доступна для внесения изменений обычным пользователям; после корректировки ранее проверенный документ требует повторной проверки.

Отметка о проверке документации может быть поставлена двумя способами:

- в форме документа непосредственно;

- в рамках рабочего места «Отражение документов в регламентированном учете».

Получить корректные проводки по всем операциям оперативного учета можно только в случае формирования проводок в рамках операции «Закрытия месяца».

Документы в регламентированном учете отражаются в два этапа:

- указывается аналитика отражения при формировании проводки – в соответствии с правилами отражения документов в регламентированном учете;

- расчет стоимостной оценки хозяйственных операций – как результат расчета себестоимости в параметрах заданной для предприятия учетной политики.

Расхождения между оперативным и бухгалтерским учетом отражаются в отчете «Сверка данных оперативного и регламентированного учета».

С его помощью можно осуществлять контроль за разделами учета:

- денежные средства;

- себестоимость товаров;

- расчеты с поставщиками;

- расчеты с клиентами;

- расчеты по депозитам и кредитам;

- другие расчеты с контрагентами.