Как подать уведомление по НДФЛ в налоговую

Уведомление об исчисленных суммах налогов можно заполнить и сдать как на бумаге, так и в электронном виде. Компании и ИП имеют право подать бумажное уведомление в том случае, если среднесписочная численность их сотрудников за прошлый год не превысила 100 человек.

Бумажное уведомление можно принести в отделение ФНС лично, передать через своего представителя или отправить почтой. Электронный документ можно подать через Личный кабинет налогоплательщика или с помощью специальной программы для сдачи отчётности.

Заполнить и отправить уведомление об исчисленных суммах НДФЛ и других налогов помогут сервисы для сдачи отчётности от «Калуга Астрал». Пользователи «1С» могут активировать модуль 1С-Отчётность и подавать документы напрямую из привычной им программы. Для тех, кто не работает в «1С», наши специалисты разработали программу Астрал Отчёт 4.5 и онлайн-сервис Астрал Отчёт 5.0.

Проверка и печать уведомления

После заполнения всех необходимых данных в уведомлении по НДФЛ в 1С ЗУП, необходимо провести проверку и выполнить печать документа. Это важные шаги, которые гарантируют правильность информации и ее соответствие требованиям законодательства.

Для проверки уведомления следует проверить следующие аспекты:

- Точность заполнения персональных данных сотрудников.

- Корректность указания дохода, полученного сотрудником.

- Правильность применения налоговых вычетов и льгот.

- Соответствие положениям Налогового кодекса и действующего законодательства.

После успешной проверки уведомления можно приступать к его печати.

В 1С ЗУП для печати уведомления по НДФЛ предусмотрен специальный функционал. Для этого необходимо открыть документ уведомления и выбрать соответствующий пункт меню или кнопку на панели инструментов.

Далее следует выбрать необходимый шаблон печати, который определяет внешний вид уведомления. В зависимости от требований компании или организации, можно выбрать одностраничный или многостраничный шаблон.

После выбора шаблона печати, необходимо указать параметры печати, такие как количество экземпляров и настройки принтера. Затем можно нажать на кнопку «Печать», чтобы запустить процесс печати уведомления.

Печать уведомления по НДФЛ в 1С ЗУП позволяет получить готовый документ с необходимой информацией о доходах сотрудников. Этот документ можно передать в налоговую инспекцию или использовать для внутреннего аудита и контроля.

Важные моменты при создании уведомления в программе 1С Бухгалтерия

1С Бухгалтерия предоставляет возможность генерации уведомлений по НДФЛ, что значительно упрощает процесс ведения бухгалтерии и соблюдения требований налогового законодательства. Однако, при создании уведомления есть несколько важных моментов, которые нужно учитывать.

Во-первых, необходимо правильно настроить год уведомления

В программе 1С Бухгалтерия каждое уведомление должно быть привязано к конкретному году, поэтому важно установить правильный финансовый год для уведомления. Если год выбран неправильно, это может привести к ошибкам при расчете налогооблагаемой базы и неверному заполнению отчетности

Во-вторых, необходимо правильно указать период уведомления. Уведомление по НДФЛ должно содержать информацию за конкретный период времени, обычно это год. В программе 1С Бухгалтерия нужно указать начало и конец периода уведомления, чтобы система правильно сформировала отчетность и учла все операции и данные за этот период. Ошибочное указание периода может привести к неправильным расчетам налогов и нарушению законодательства.

Также важно заполнить все необходимые поля уведомления. В программе 1С Бухгалтерия есть определенные поля, которые требуется заполнить, чтобы система могла правильно сформировать уведомление

Например, нужно указать реквизиты налогоплательщика, данные о доходах и удержаниях, информацию о налоговых вычетах и другие сведения. Неправильное или неполное заполнение полей может привести к ошибкам в отчетности и проверке со стороны налоговой инспекции.

Наконец, перед отправкой уведомления необходимо проверить все данные и рассчитать налоговые показатели. В программе 1С Бухгалтерия есть возможность автоматического расчета налогооблагаемой базы и налоговых показателей по предоставленным данным. Однако, автоматический расчет может быть неправильным в случае ошибок в данных или неправильного заполнения полей. Поэтому перед отправкой уведомления рекомендуется проверить все расчеты и убедиться в их правильности.

Соблюдение этих важных моментов при создании уведомления в программе 1С Бухгалтерия поможет избежать ошибок и неправильно заполненной отчетности. Это позволит вам быть уверенными в правильности своих действий и соблюдении требований налогового законодательства.

Как подготовиться к подаче уведомления по НДФЛ в 1С ЗУП

Прежде всего, убедитесь, что у вас установлена последняя версия программы 1С ЗУП. Если нет, обновите ее до самой новой версии, чтобы использовать все последние функции и возможности.

После обновления программы, вам необходимо проверить, что все данные о сотрудниках корректно внесены в систему. Убедитесь, что каждый сотрудник имеет правильно заполненные разделы, такие как паспортные данные, адрес проживания, номер ИНН и т.д. Если вы обнаружите ошибки или пропуски, исправьте их в течение возможно короткого срока.

Затем вам необходимо сформировать уведомление по НДФЛ для каждого сотрудника. В программе 1С ЗУП есть специальная функция, которая позволяет сделать это автоматически. Выберите нужные настройки и параметры, чтобы получить правильно сформированное уведомление.

После того, как уведомления сформированы, вам необходимо проверить их на правильность и соответствие требованиям закона. Внимательно просмотрите каждое уведомление, убедитесь, что все данные соответствуют действительности и заполнены правильно.

Если вы обнаружите ошибки или неточности в уведомлениях, исправьте их перед отправкой. Не забудьте сохранить копии уведомлений на вашем компьютере или другом надежном носителе информации. Это может потребоваться в случае проверки со стороны налоговой инспекции.

Наконец, когда вы убедились, что уведомления заполнены верно, вы можете отправить их в налоговую службу. В программе 1С ЗУП есть функция автоматической отправки уведомлений по электронной почте. Выберите нужный адрес получателя, проверьте все детали и нажмите кнопку «Отправить».

Подготовка к подаче уведомления по НДФЛ в 1С ЗУП не такая сложная задача, как может показаться на первый взгляд. Следуя нашей пошаговой инструкции, вы сможете справиться с этой задачей без проблем и отправить уведомления вовремя.

Расчёт налоговой базы

- Заработная плата, включая оклад, премии, пособия и другие выплаты, полученные работником

- Доходы от предоставления имущества в аренду или субаренду

- Проценты по кредитам или депозитам в банковских учреждениях

- Доходы от предоставления услуг, например, комиссии или вознаграждения за выполнение работ

- Авторские вознаграждения и доходы от предоставления права использования объектов интеллектуальной собственности

- Доходы от продажи недвижимости, автомобилей и других активов

При расчёте налоговой базы необходимо учесть также возможные вычеты, которые могут быть применены к доходу. Например:

- Вычеты на детей

- Вычеты на образование

- Вычеты на лечение

- Вычеты на иждивенцев и др.

После расчёта налоговой базы остаётся умножить её на ставку НДФЛ, которая устанавливается в соответствии с действующими налоговыми законами. Полученная сумма будет являться суммой налога, подлежащей уплате.

Важно помнить, что расчёт налоговой базы может содержать различные сложности и особенности в зависимости от специфики доходов и вычетов, поэтому рекомендуется обратиться за консультацией к налоговому консультанту или специалисту в области бухгалтерии

Как посмотреть в каком месяце в 1С: Зарплата и управление персоналом (ЗУП) в справке НДФЛ показывает, что не учтен подоходный налог? Инструкция

Часто у пользователей 1С: Зарплата и управление персоналом (ЗУП) возникает проблема, когда не совпадает перечисленный, исчисленный и удержанный налог на доходы физических лиц

Поэтому важно уметь определять такие несостыковки

Исчисленный НДФЛ появляется в момент проведения документов с информацией о начислениях, а удерживается в ведомостях непосредственно в период выплаты.

В базе это показывается двумя способами.

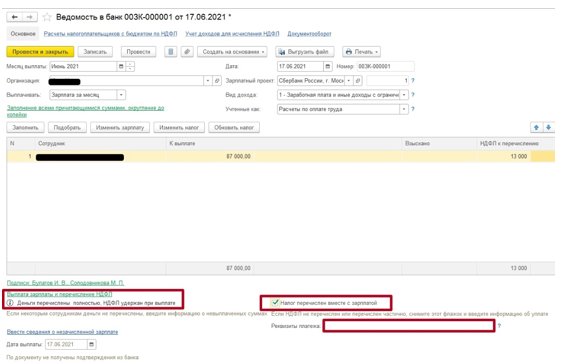

Ведомость на выплату заработной платы

В файле «Выплата зарплаты и перечисление НДФЛ» нужно поставить галочку напротив пункта «Налог перечислен вместе с зарплатой». В строке «Платежный документ» надо написать дату и номер платежного поручения.

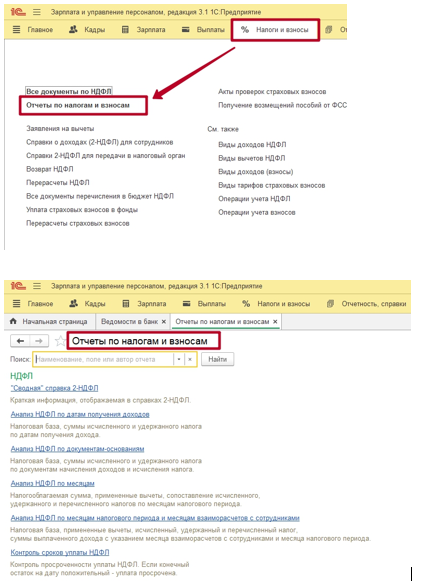

Отчеты по взносам и налогам

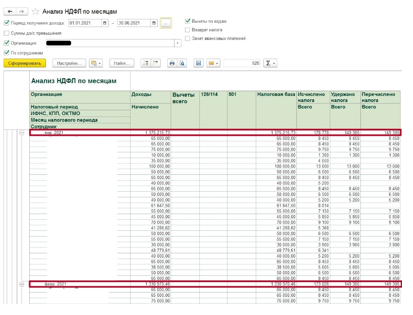

Можно ознакомиться с информацией в базе, открыв отчеты. Для этого надо перейти в панель «Налоги и взносы», а далее открыть «Отчеты по налогам и взносам».

Лучше производить просмотр отчетов ежемесячно. Здесь отображаются все доходы и НДФЛ работников, отсортированные по месяцам.

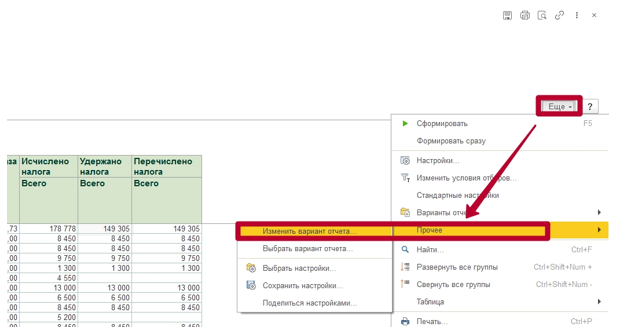

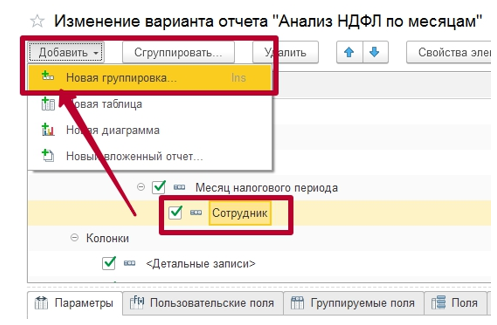

Для настройки дополнительных параметров, следует кликнуть на надпись «Еще», выбрать «Прочее» и после «Изменить вариант отчета».

Далее нужно отметить строчку с надписью «Сотрудник» и кликнуть «Добавить», а после «Новая группировка».

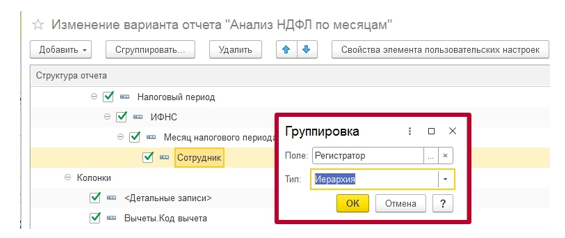

В первой строке надо написать «Регистратор», а во второй «Иерархия». И подтвердить внесенные данные.

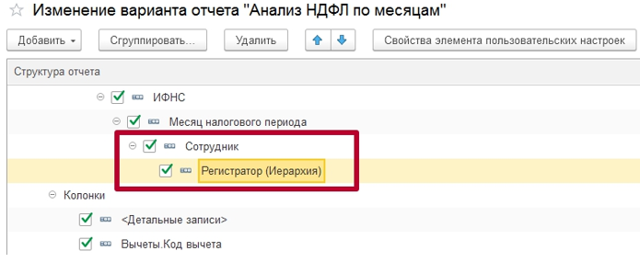

Теперь добавится новая созданная строчка:

Осталось выбрать «Завершить редактирование» и вновь сформировать отчет.

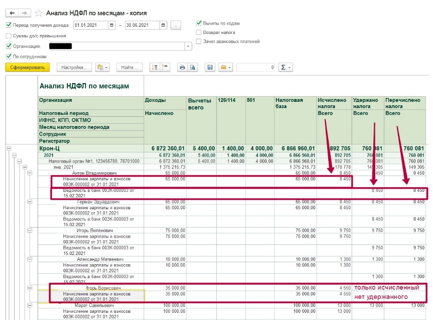

В сформированном отчете будет видно, что по выбранному сотруднику регистратором-документом является «Начисление зарплаты и взносов», в нем происходит исчисление НДФЛ. Документом для удержания и перечисления налога является «Ведомость в банк». Если вдруг бухгалтер обнаружил ошибку, он сможет увидеть каким документом необходимо ее исправить или какого регистратора не хватает.

Проверка регистров по накоплению

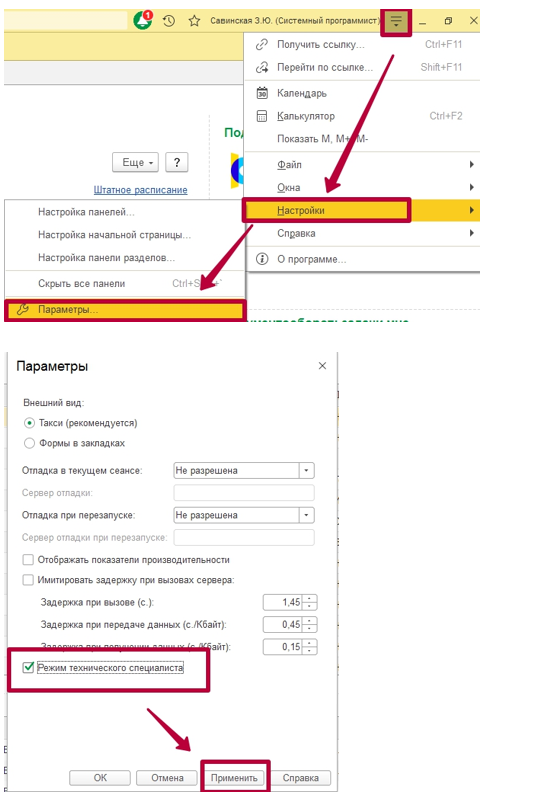

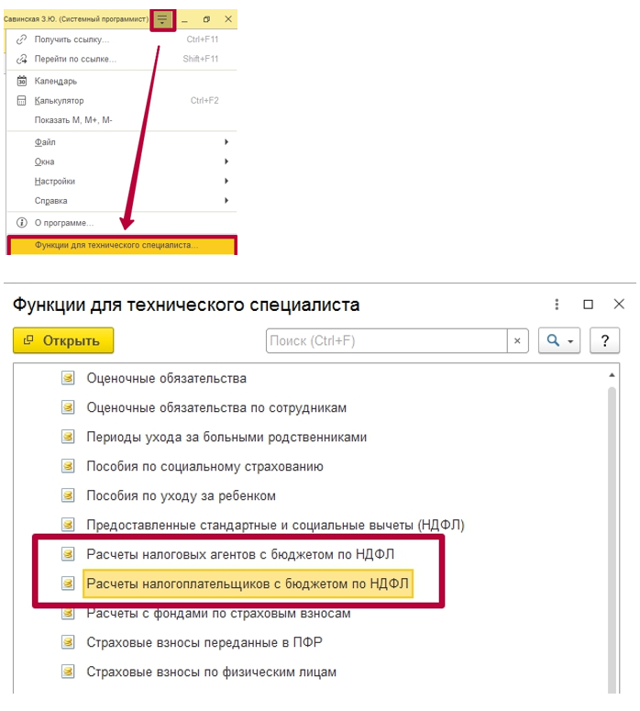

В случаях, когда после вышеописанных действий ничего не изменилось, рекомендуется проверить регистры накопления. Это Расчеты налоговых агентов по НДФЛ и Расчеты налогоплательщиков с бюджетом по НДФЛ. Перейти к ним возможно в Главном меню, открыв «Функции технического специалиста».

Если найти нужную кнопку не получается, надо зайти в «Параметры», которые находятся в разделе «Настройки». В открывшейся вкладке следует выбрать «Отображать команду «Режим технического специалиста»» и подтвердить изменения. Сделать это возможно лишь обладая полными правами.

Далее можно посмотреть нужные регистры.

Здесь плюсом отмечен исчисленный налог, а минусом – удержанный. Теперь надо отфильтровать просмотр по периоду и сотрудникам. При необходимости есть возможность сузить зону поиска. Для этого надо посмотреть, в каких клетках нет обоих знаков (плюс и минус).

Заполнение информации о сотруднике

Как сформировать уведомление для налоговой о сумме удержанного НДФЛ в программе 1С:Зарплата и управление персоналом 8 от Сетевые решения

В данной статье расскажем об изменениях в порядке уплаты НДФЛ в 2023 году, и покажем как учесть эти изменения в программе 1С:Зарплата и управление персоналом

С 2023 года изменился порядок определения срока уплаты по удержанному НДФЛ (теперь не имеет значения, с какого дохода уплачивается удержанный налог).

Почти весь год (с 23 января по 22 декабря) действует единое правило:

если НДФЛ удержан с 23-го числа предыдущего месяца по 22-е число текущего, то платить в бюджет нужно до 28-го числа текущего месяца.

Исключений из этого правила два (период с 23 декабря по 22 января):

- если НДФЛ удержан с 1 по 22 января – заплатить нужно не позднее 28 января,

- если НДФЛ удержан с 23 по 31 декабря – не позднее последнего рабочего дня календарного года.

Чтобы ФНС России могла понять, какую сумму поступившего ЕНП необходимо распределить в счет уплаты НДФЛ, нужно представить уведомление (п. 9 ст. 58 НК РФ). Форма и формат уведомления утверждены приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

Уведомление представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, взносов в электронной форме по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика.

Организации и ИП, которые являются налоговыми агентами по НДФЛ, в уведомлении указывают в том числе информацию о суммах НДФЛ, исчисленных и удержанных ими за период: с 23-го числа месяца, предшествующего месяцу, в котором представлено указанное уведомление, по 22-е число текущего месяца. В отношении сумм НДФЛ, исчисленных и удержанных за период с 23 декабря по 31 декабря, уведомление представляется не позднее последнего рабочего дня года.

| с 1 по 22 января | 25 января |

| с 23 января по 22 февраля | 27 февраля (25 февраля – выходной день) |

| с 23 февраля по 22 марта | 27 марта (25 марта – выходной день) |

| с 23 марта по 22 апреля | 25 апреля |

| с 23 апреля по 22 мая | 25 мая |

| с 23 мая по 22 июня | 26 июня (25 июня – выходной день) |

| с 23 июня по 22 июля | 25 июля |

| с 23 июля по 22 августа | 25 августа |

| с 23 августа по 22 сентября | 25 сентября |

| с 23 сентября по 22 октября | 25 октября |

| с 23 октября по 22 ноября | 27 ноября (25 ноября – выходной день) |

| с 23 ноября по 22 декабря | 25 декабря |

| с 23 декабря по 31 декабря | 29 декабря (последний рабочий день 2023 года) |

Получить консультацию

Импорт данных для уведомления

Для создания уведомления по НДФЛ с 2023 года в 1С ЗУП, необходимо импортировать данные из внешних источников, таких как Excel или CSV файлы. В 1С ЗУП доступна функциональность импорта данных, которая позволяет автоматизировать этот процесс.

Прежде чем начать импорт данных, необходимо подготовить файл с данными. Формат файла должен быть совместим с форматом импорта в 1С ЗУП. Обычно это Excel или CSV файл с определенными столбцами, соответствующими требованиям НДФЛ. В файле должны быть указаны персональные данные сотрудников и соответствующая информация о начислениях и удержаниях НДФЛ.

После того, как файл с данными подготовлен, необходимо открыть программу 1С ЗУП и выбрать нужную базу данных. Затем откройте модуль «Управление персоналом» и выберите раздел «Уведомление по НДФЛ».

В разделе «Уведомление по НДФЛ» выберите пункт меню «Импорт данных». В открывшемся окне выберите файл с данными, который вы подготовили ранее. Укажите параметры импорта, такие как формат файла, разделитель столбцов и кодировку текста.

После настройки параметров импорта, нажмите кнопку «Импортировать». 1С ЗУП начнет импортировать данные из файла и загружать их в базу данных. В процессе импорта вы сможете видеть прогресс и результаты операции.

По завершении импорта вы сможете просмотреть импортированные данные в разделе «Уведомление по НДФЛ». Выполните необходимые проверки и убедитесь, что данные были импортированы корректно. В случае ошибок, вы сможете отредактировать информацию вручную или повторить импорт с исправленным файлом.

Импорт данных позволяет значительно ускорить и упростить процесс создания уведомления по НДФЛ в 1С ЗУП. Следуйте инструкциям, корректно настраивайте параметры импорта и проверяйте данные после завершения операции. Таким образом, вы сможете оптимизировать процесс и избежать ошибок при создании уведомления по НДФЛ.

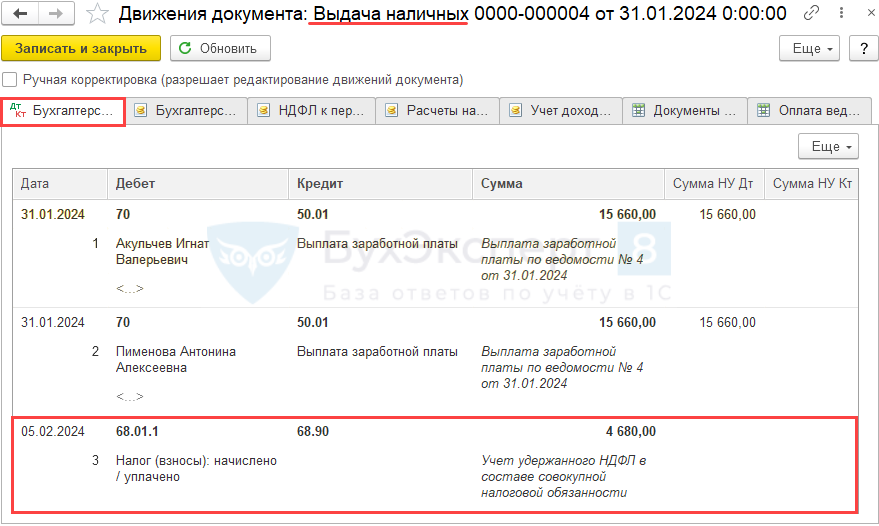

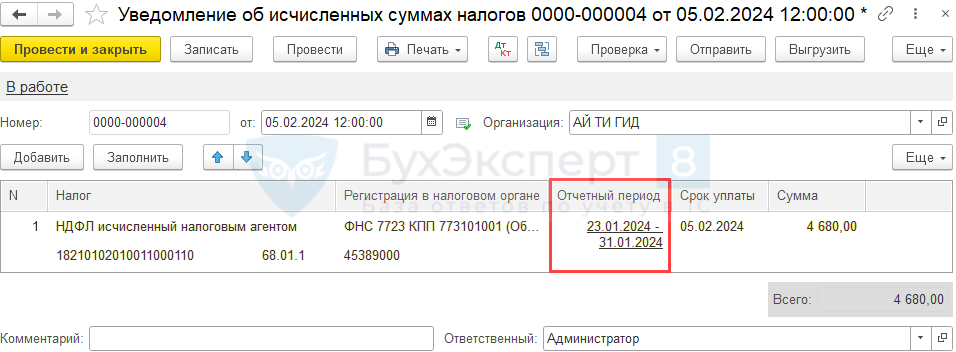

Формирование уведомления по НДФЛ с 23 по 31 января 2024 в 1С

Оформите документ выдачи зарплаты в данном периоде: Выдача наличных, Списание с расчетного счета.

Сформируйте Уведомление об исчисленных суммах налогов из раздела Главное – Задачи организации — НДФЛ, уведомление по налогу, удержанному с 23 по 31 января 2024г. (или Операции — Уведомления).

Если в 1С начислен налог и удержан, уведомление заполнится автоматически.

Документ не формирует проводки и движения по регистрам, используется только для отправки в ИФНС.

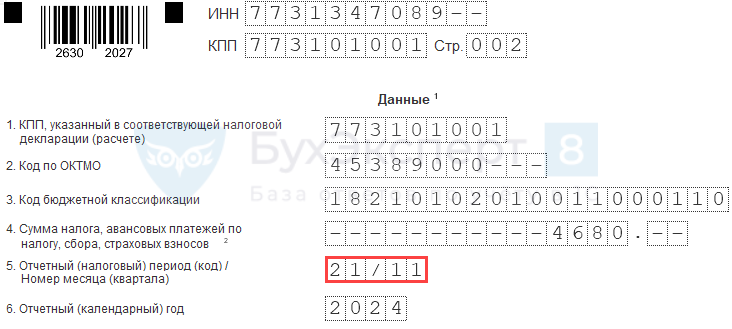

Пример печатной формы за период 23–31 января 2024:

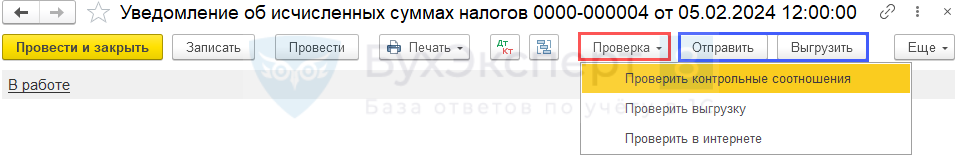

Проверка и отправка уведомления

Перед отправкой уведомления:

- убедитесь, что налог исчислен;

- сделайте проверку контрольных соотношений (Письмо ФНС от 29.11.2023 N ЕА-4-15/14981@) в Уведомлении об исчисленных суммах налогов по кнопке Проверка.

Уведомление об исчисленных суммах налогов отправьте в ИФНС по кнопке Отправить или выгрузите для отправки через стороннего оператора.

Мы рассмотрели, как создать и отправить в ИФНС уведомление об исчисленном НДФЛ за январь 2024.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Шаги по заполнению уведомления по НДФЛ в 1С ЗУП

Шаг 1: Откройте программу 1С ЗУП

Шаг 2: В разделе «Документы» найдите и выберите «Уведомление по НДФЛ»

Шаг 3: Заполните запрашиваемую информацию в соответствующих полях:

- Укажите год, за который подается уведомление

- Внесите данные о налогоплательщике и работника

- Укажите сумму дохода, удержанную налоговых агентом

- Заполните информацию о налоговой базе и применимой ставке НДФЛ

Шаг 4: Проверьте правильность заполненных данных и их соответствие требованиям законодательства

Шаг 5: Подпишите уведомление электронной подписью

Шаг 6: Сохраните уведомление в формате, указанном в инструкции

Шаг 7: Отправьте уведомление в налоговый орган

Шаг 8: Сохраните копию уведомления и соответствующие документы для архивирования

Обратите внимание, что точные шаги могут отличаться в зависимости от конкретной версии программы 1С ЗУП и инструкции от налогового органа. Рекомендуется ознакомиться с инструкцией и руководством пользователя программы для получения точных указаний

Как уведомить налоговую в 2023 году в 1С ЗУП?

Уведомление налоговой в 2023 году в 1С ЗУП осуществляется пошагово и требует следования определенной последовательности действий. В данной инструкции мы рассмотрим этот процесс в подробностях.

Шаг 2: Войдите в программу 1С ЗУП и выберите раздел «Налоги» в главном меню.

Шаг 3: Найдите нужный налоговый период и откройте его.

Шаг 4: Нажмите на кнопку «Создать уведомление» и заполните все необходимые поля в соответствии с требованиями налоговой службы. Убедитесь, что все данные указаны корректно и соответствуют действительности.

Шаг 5: Проверьте правильность заполненного уведомления и нажмите кнопку «Отправить» для его отправки в налоговую службу.

Шаг 6: После отправки уведомления вам будет предоставлен номер регистрации. Сохраните его для дальнейшей ссылки на уведомление.

Шаг 7: Перейдите на сайт «Мои налоги» и войдите в свой кабинет. Найдите раздел «Уведомления» и проверьте, что ваше уведомление успешно зарегистрировано в системе.

Поздравляем, теперь вы знаете, как уведомить налоговую в 2023 году в 1С ЗУП! Следуйте этой инструкции, чтобы корректно и своевременно передать необходимую информацию налоговым органам.

Как получить подтверждение о доставке

Получение подтверждения о доставке уведомления по НДФЛ важно для подтверждения того, что документ успешно доставлен получателю. В 1С Бухгалтерии можно получить подтверждение о доставке уведомления следующим образом:

- Откройте в программе 1С Бухгалтерия нужный документ, на который требуется получить подтверждение о доставке.

- В меню выберите раздел «Отправка» и нажмите на кнопку «Подтверждение о доставке».

- В открывшемся окне укажите контактные данные получателя, такие как адрес электронной почты или номер телефона.

- Нажмите на кнопку «Отправить».

- После отправки уведомления получатель получит сообщение с запросом о подтверждении доставки.

- Полученное подтверждение о доставке можно сохранить и при необходимости использовать в качестве доказательства отправки и получения документа.

Таким образом, получение подтверждения о доставке уведомления по НДФЛ в 1С Бухгалтерии достаточно просто и позволяет быть уверенным в том, что документ успешно доставлен получателю.

Шаг 1: Подготовка документов

1.1 Проверить правильность настройки системы

Прежде чем приступить к созданию уведомления по НДФЛ в 1С Бухгалтерия, убедитесь в том, что система правильно настроена и все необходимые учетные данные введены.

1.2 Собрать необходимые документы

Для заполнения уведомления по НДФЛ в 1С Бухгалтерия, необходимо собрать следующие документы:

- Сведения о сотрудниках: ФИО, ИНН, данные паспорта, страхового свидетельства и т.д.

- Доходы за отчетный период: заработная плата, выплаты по договорам подряда, лизингу и прочее.

- Налоговые вычеты: информация о налоговых вычетах, применяемых к сотрудникам.

- Другие документы: свидетельства, заявления, договоры и прочие документы, необходимые для расчета НДФЛ.

1.3 Ознакомление с требованиями и сроками

Ознакомьтесь с требованиями и сроками предоставления уведомления по НДФЛ в 2023 году

Обратите особое внимание на сроки подачи документов, чтобы избежать штрафных санкций

Подготовка программы 1С Бухгалтерия к заполнению уведомления по НДФЛ

1. Обновление программы до последней версии

Перед началом работы с уведомлением по НДФЛ необходимо убедиться, что программа 1С Бухгалтерия установлена в последней версии. Для этого необходимо проверить доступные обновления и установить их, если таковые имеются. Обновление программы поможет избежать возможных ошибок и обеспечит соответствие программы последним изменениям законодательства.

2. Создание рабочей базы данных

Для заполнения уведомления по НДФЛ необходимо создать отдельную рабочую базу данных в программе 1С Бухгалтерия. Это позволит отделить уведомление по НДФЛ от других документов и сформировать необходимый набор данных для заполнения формы.

3. Конфигурация программы для работы с НДФЛ

Для корректного заполнения уведомления по НДФЛ необходимо настроить программу 1С Бухгалтерия на работу с соответствующим справочником и регистром. Это можно сделать через конфигурацию программы, добавив необходимые объекты в панель навигации или через параметры работы программы.

4. Заполнение справочника сотрудников

Перед заполнением уведомления по НДФЛ необходимо внести информацию о сотрудниках в справочник программы 1С Бухгалтерия. В справочнике должны быть указаны ФИО сотрудников, их ИНН и другая необходимая информация. Это позволит автоматизировать процесс заполнения уведомления и избежать возможных ошибок.

5. Подготовка данных для заполнения уведомления

Прежде чем приступить к заполнению уведомления по НДФЛ, необходимо подготовить все необходимые данные. Это включает в себя информацию о начислениях и удержаниях, налоговых вычетах, выплаченных доходах и другую информацию, связанную с доходами сотрудников и налогообложением.

6. Заполнение уведомления по НДФЛ

После подготовки данных можно приступить к непосредственному заполнению уведомления по НДФЛ. Для этого необходимо выбрать в программе 1С Бухгалтерия соответствующую форму уведомления и внести все необходимые данные. В процессе заполнения следует внимательно проверять правильность заполнения полей и учесть все требования, указанные в инструкции по заполнению формы.

7. Проверка и сохранение уведомления

После заполнения уведомления по НДФЛ следует провести тщательную проверку правильности заполнения всех полей

Обратите внимание на правильность указания ИНН сотрудников, корректность сумм доходов и удержаний, а также наличие всех необходимых подписей и печатей. После проверки уведомление следует сохранить в соответствующем формате, чтобы иметь возможность его отправить в соответствующий налоговый орган

8. Сохранение данных для последующего использования

После заполнения и сохранения уведомления по НДФЛ рекомендуется также сохранить все данные, использованные для заполнения формы. Это позволит вам в любой момент времени иметь доступ к этим данным для анализа, проверки или в случае возникновения необходимости повторного заполнения уведомления. В программе 1С Бухгалтерия можно сохранить данные для последующего использования в виде отчетов или экспортировать их в другие форматы.

Все эти шаги помогут подготовить программу 1С Бухгалтерия к заполнению уведомления по НДФЛ и обеспечить корректность и актуальность данных, используемых при заполнении формы.

Подписание и отправка уведомления

Для подписания и отправки уведомления по НДФЛ в 1С:Бухгалтерия в 2023 году, следуйте следующим шагам:

1. Откройте программу 1С:Бухгалтерия и перейдите в раздел «Налоговая отчетность».

2. Выберите форму уведомления по НДФЛ, соответствующую периоду, за который вы хотите подать уведомление.

3. Заполните необходимые поля согласно требованиям законодательства. Удостоверьтесь, что указали все необходимые данные, включая суммы доходов и удержанные налоги.

4. После заполнения всех полей уведомления, нажмите кнопку «Подписать». В появившемся окне выберите способ подписи документа: с помощью ЭЦП или с помощью кода подтверждения.

5. Если вы выбрали подписание с помощью ЭЦП, подключите устройство ЭЦП к компьютеру и введите необходимые данные для подписания.

6. Если вы выбрали подписание с помощью кода подтверждения, введите код, который вы получили от налогового органа или электронной подписи.

7. После успешного подписания документа, нажмите кнопку «Отправить».

8. Укажите адрес электронной почты или другой способ доставки уведомления, указанный в инструкции к форме уведомления.

9. Нажмите кнопку «Отправить» для отправки уведомления. Убедитесь, что у вас есть Интернет-соединение и все данные введены верно.

10. После успешной отправки уведомления, вы получите подтверждение о его получении. Сохраните это подтверждение для своих архивных целей.

Следуя приведенным выше шагам, вы сможете легко подписать и отправить уведомление по НДФЛ в 1С:Бухгалтерия в 2023 году. Это поможет вам соблюсти регламенты и требования налогового законодательства и предоставить всю необходимую отчетность вовремя.

Проведите проверку и восстановление базы данных

Если в 1С не формируется уведомление по НДФЛ, возможно, проблема заключается в повреждении или неправильной конфигурации базы данных. Чтобы исправить ситуацию, вам следует выполнить проверку и восстановление базы данных.

Перед началом процедуры обязательно создайте резервную копию базы данных, чтобы в случае неудачи можно было вернуться к предыдущему состоянию.

Для проведения проверки и восстановления базы данных в 1C используйте следующие шаги:

- Откройте программу 1С:Предприятие и выберите нужную информационную базу.

- В главном меню выберите пункт «Сервис» и далее «Администрирование».

- В открывшемся окне выберите пункт «Проверка и восстановление базы данных».

- В появившемся окне укажите параметры проверки и восстановления базы данных, например, указав, что необходимо выполнить полную проверку и восстановление.

- Нажмите кнопку «Запустить».

После завершения процедуры проверки и восстановления базы данных, перезапустите 1С и проверьте, что уведомление по НДФЛ теперь формируется без ошибок.

Учтите, что процесс восстановления базы данных может занять некоторое время, особенно если база данных имеет большой объем или содержит сложную структуру. Будьте терпеливы и дождитесь окончания операции.

Если после выполнения всех вышеуказанных действий проблема с формированием уведомления по НДФЛ не устраняется, обратитесь за помощью к специалистам технической поддержки 1С или к вашему системному администратору. Они смогут более глубоко проанализировать проблему и предложить решение.