Изменение оклада с помощью документа «Кадровое перемещение»

«Кадровое перемещение» находится в меню «Кадровый учет». Создав новый документ, следует выполнить следующие операции:

1. В титульной части нового документа указываем дату, с которой сотруднику устанавливается новый оклад. Эта дата может (и наверняка будет) отличаться от даты создания самого документа, так как дата создания документа должна совпадать с датой подписания приказа об изменении оклада;

2. В справочнике «Сотрудники» выбираем требуемое физическое лицо;

3. В табличной части документа открываем вкладку «Начисления», в строке оклад устанавливаем флажок «Изменить» и указываем новый оклад сотрудника;

4. В случае, если помимо оклада поменялись другие параметры сотрудника, — указываем новые значения в соответствующих полях. В противном случае оставляем для всех полей флажок «Не изменять»;

5. Сохраняем и проводим документ «Кадровое перемещение».

Как в 1с оформить изменение оклада

При существенных изменениях условий трудового договора в программном решении 1С: Бухгалтерия 8, также как и в «1С: ЗУП», следует использовать документ «Кадровое перемещение». Отражение изменения (повышения) оклада может быть осуществлено двумя способами:

1. Когда повышение оклада не должно выводиться

в форме Т-2 (раздел 3) — в данной ситуации нужно применить ввод документа «Ввод сведений о плановых начислениях сотрудников организации», используя меню «Зарплата» > «Сведения о начислениях».

Заполнение данных о плановых начислениях сотрудников предприятия может осуществляться либо методом подбора по каждому сотруднику, либо сразу списком сотрудников по установленным категориям (по должности, подразделению, или по количеству занимаемых ставок).

2. Когда необходимо чтобы факт повышения оклада

(тарифного разряда) был отражен в форме Т-2 — в данном случае сведения вводятся с использованием документа «Кадровое перемещение» (в меню «Кадры»).

Заполняя кадровое перемещение на одного сотрудника в табличной части документа следует задать вид планового начисления (Оклад), затем выбрать действие «Изменить», а далее определить новый оклад. При внесении данных списка сотрудников в шапке документа следует выбрать соответствующий признак «Приказ» на необходимую группу сотрудников и затем изменить начисления.

Расчет сумм удержаний по исполнительным документам

Для расчета сумм удержаний по исполнительным документам используются предопределенные виды расчетов из плана видов расчетов Удержания организаций:

- Удержание по исполнительному листу процентом;

- Удержание по исполнительному листу процентом без учета БЛ;

- Удержание по исполнительному листу процентом до предела;

- Удержание по исполнительному листу процентом до предела без учета БЛ;

- Удержание по исполнительному листу фиксированной суммой;

- Удержание по исполнительному листу фиксированной суммой до предела;

- Почтовый сбор по исполнительным листам.

При проведении документа Исполнительный лист в зависимости от значений реквизитов документа, расположенных в разделе Удержание, одно из указанных удержаний по исполнительному листу назначается работнику в качестве планового.

Также, в зависимости от заполнения реквизита Процент документа, работнику назначается в качестве планового удержания вид расчета Почтовый сбор по исполнительным листам.

Способы расчета для этих удержаний уже настроены и не могут быть изменены пользователем. На закладке Бухучет для каждого из упомянутых удержаний указывается способ отражения сумм удержания в бухгалтерском учете. По умолчанию для всех видов расчета выбрана проводка:

- Дебет счета 70 «Расчеты с персоналом по оплате труда»

Кредит счета 76.41 «Расчеты по исполнительным документам работников»

Закладка Прочее каждого вида удержания содержит список базовых видов расчета — то есть список видов начислений, из которых производится удержание сумм по исполнительным листам. Очевидно, что заполнение списка базовых начислений не имеет смысла для удержаний по исполнительным листам фиксированной суммой. Также список базовых начислений не задается для вида расчета Почтовый сбор, поскольку размер почтового сбора рассчитывается специфическим способом: его величина зависит не от сумм начислений, а от суммы удержания по исполнительному листу. Для таких видов расчета закладка Прочее не отображается.

Следует отметить, что с 30 августа 2008 года изменился состав списка базовых начислений для удержаний по исполнительным листам, поименованный в Перечне начислений (Постановление Правительства РФ от 15.08.2008 № 613). Для того, чтобы отразить законодательные изменения в программе, необходимо вручную отредактировать список базовых начислений каждого удержания.

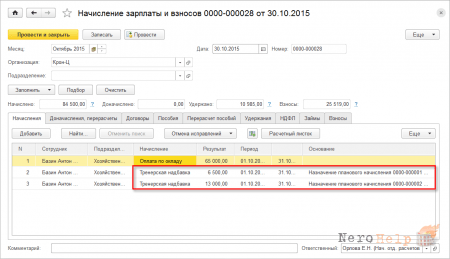

Суммы удержаний по исполнительным документам и суммы почтовых сборов ежемесячно рассчитываются документом Начисление зарплаты. При заполнении документа на закладке Прочие удержания создаются строки для каждого зарегистрированного в программе действующего исполнительного листа и, при необходимости, почтового сбора по нему (см. рис. 4). В каждой строке закладки, соответствующей удержанию по исполнительному листу или почтовому сбору, автоматически указывается ссылка на документ Исполнительный лист, зарегистрировавший необходимость этих удержаний.

Рис. 4

Рассчитываются суммы удержания по исполнительным листам по формулам, указанным в каждом виде расчета. Для удержания фиксированной суммой — это заданная в исполнительном документе сумма, для удержаний процентом — это сумма всех начислений, указанных как базовые для данного вида расчета, за расчетный период за вычетом суммы НДФЛ, умноженная на процент, заданный в документе, и деленная на 100.

После расчета документа необходимо проверить, во-первых, чтобы общая сумма удержания для каждого работника не превышала допустимой законодательством доли заработка в соответствии со статьей 138 ТК РФ — это актуально для работников, являющихся плательщиками по нескольким исполнительным документам. Также при необходимости нужно скорректировать сумму почтового сбора по каждому исполнительному листу в соответствии со шкалой расчета, установленной Почтой России.

Удержание в счет погашения кредита

По заявлению сотрудника организация может уменьшать заработок в счет перечислений другим организациям, например, выплата по кредиту сотрудника.

В первую очередь настраиваем систему: создаем новый элемент в справочнике «Удержания». Заполняем новый элемент: «Наименование» – «Удержание по погашению кредита»; «Назначение удержания» – «Прочее удержание в пользу третьих лиц», «Удержание выполняется» – «Ежемесячно», «Расчет и показатели» – «Результат вводится фиксированной суммой».

При этом удержание достаточно создать один раз, далее применять для всех сотрудников.

Затем регистрируем условия удержания в документе «Постоянное удержание в пользу третьих лиц» («Зарплата» – «Удержания»). Выбираем сотрудника, в строке «Удержание» – созданное ранее удержание. Далее устанавливаем переключатель на «Начать новое удержание», определяем период, в строке «Контрагент» выбираем получателя – банк. В табличную часть документа подбираем сотрудника и указываем сумму, поскольку при создании удержания указали, что результат — это фиксированная сумма.

В момент исчисления зарплаты за месяц система удержит у сотрудника указанные суммы. При выгрузке в «1С:Бухгалтерию 8» сформируются проводки по дебету и кредиту 76.49.

Проверку удержанных сумм можно произвести через зарплатные отчеты: расчетный лист, анализ зарплаты и так далее.

Изменение или прекращение удержания

Чтобы в программе внести изменения в исполнительный лист, зайдите в сам документ и нажмите «Создать на основании» – «Изменение исполнительного листа». Заполняйте аналогично первичному документу. Исключение – настройка «Очередность взыскания», если ранее применяли флажок «Ограничивать сумму удержаний процентом от заработной платы».

Если по какой-то причине надо, чтобы программа прекратила удержания по исполнительным листам, создаем документ «Изменение исполнительного листа». Проставляем там настройку «Прекратить с». С указанной даты удержание неактуально.

Пример удержания по исполнительному листку

01.01.2021 организация получила от судебных приставов постановление: надо удержать с сотрудницы Милохиной К.С. по исполнительному листу в пользу Конюхова А.К. Получатель проживает в Ростове-на-Дону, ул. Седова, дом 14. Сумма удержания – фиксированная, 5000 руб. Период удержаний – с 01.01.2021 по 01.01.2025.

Отразим данную операцию в программе (рис. 1).

Рис. 1

Теперь сформируем документ «Начисление зарплаты и взносов» за январь 2021.

На закладке «Удержания» мы можем увидеть сумму, которую удержали с Милохиной К.С. документом «Исполнительный лист». То же увидим, сформировав расчетный листок по сотруднику (раздел «Зарплата» – ссылка «Отчеты по зарплате» – ссылка «Расчетный листок»).

Удерживать 5000 руб. программа будет с каждой зарплаты до 01.01.2025.

С 01.01.2021 г. суммы выплаченного дохода не фиксируются в регистрах для целей учета НДФЛ и не отражаются в отчетах по НДФЛ (ЗУП 3.1.14.369 / 3.1.16.108)

Начиная с ЗУП 3.1.14.369 и 3.1.16.108 при выплате доходов с 01.01.2021 г. не регистрируются суммы выплаченного дохода для целей учета НДФЛ. Соответственно данные по выплаченным доходам не попадают в отчеты по НДФЛ.

Изменение поведения программы связано с упрощением новой формы 6-НДФЛ, применяемой с 1 кв. 2021 г. Теперь информация о выплаченных доходах в 6-НДФЛ не отражается.

Сравним поведение программы, выплатив доходы в 2020 г. и в 2021 г.

Выплата дохода в 2020 г.

В этом случае при проведении Ведомости… в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ будет зафиксирована выплаченная сумма дохода и удержанный НДФЛ.

В отчетах по НДФЛ, например, в Анализе НДФЛ по датам получения дохода ( Налоги и взносы – Отчеты по налогам и взносам — Анализе НДФЛ по датам получения дохода ) в колонке Выплачено будет выводится сумма выплаченного дохода за декабрь 2020 г.

Выплата дохода в 2021 г.

В этом случае при проведении Ведомости… в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ будет зафиксирован удержанный НДФЛ без указания суммы выплаченного дохода.

В отчетах по НДФЛ, например, в Анализе НДФЛ по датам получения дохода в колонке Выплачено сумма выплаченного дохода за декабрь 2020 г. уже выводится не будет.

Как изменить размер оклада в 1С

Очень часто бывают такие ситуации, когда изменяются суммы начислений сотрудникам: это может быть размер оклада или величина какой-либо надбавки. Это те начисления, которые присутствуют ежемесячно и рассчитываются программой автоматически. Как правильно изменить такие суммы в 1С, а также как прекратить какое-то из начислений или добавить новое, читайте в этой статье.

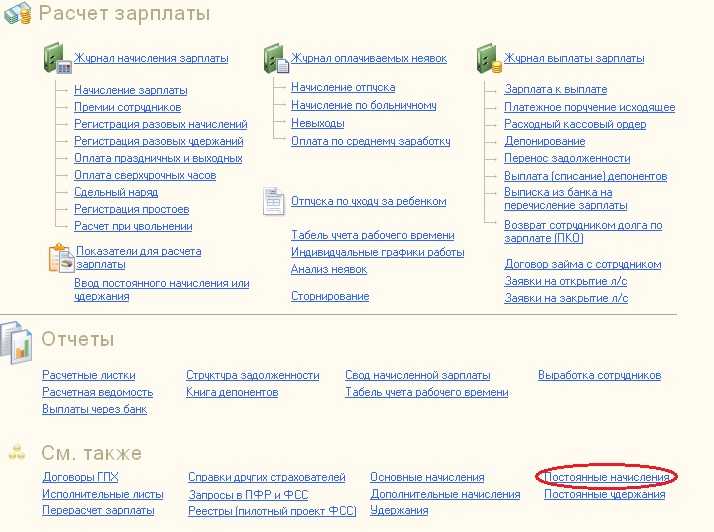

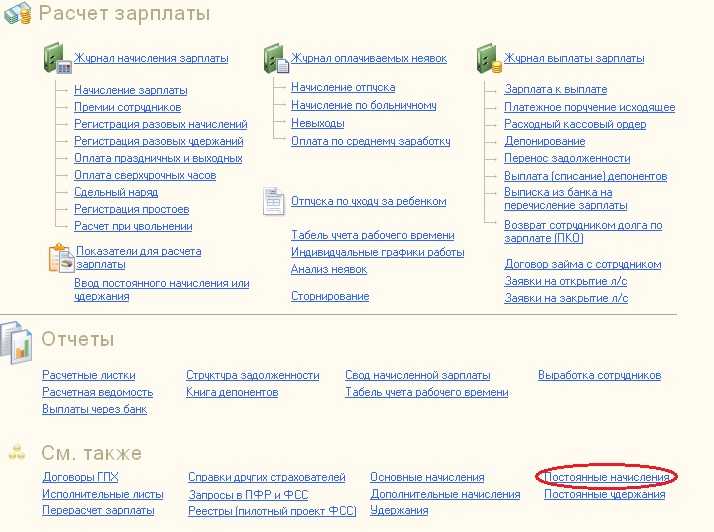

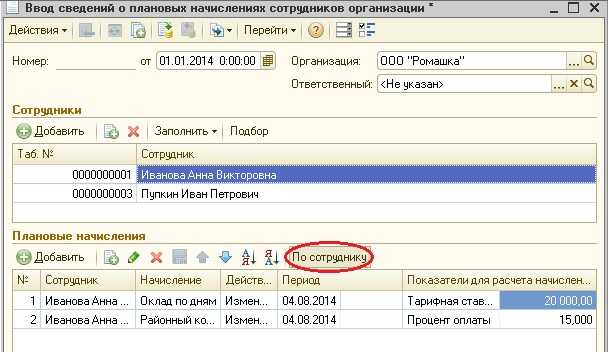

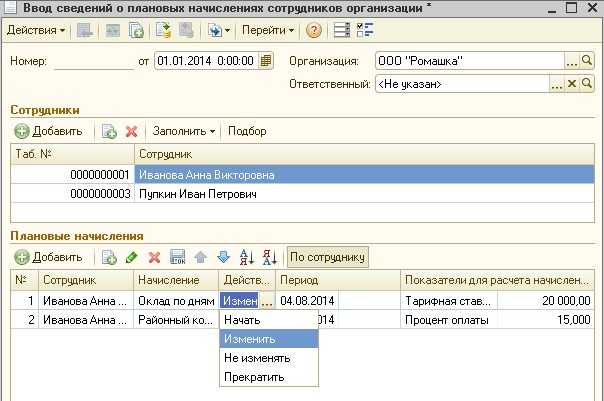

Для таких целей предназначен документ «Ввод сведений о плановых начислениях сотрудников организаций». Найти его можно на вкладке «Расчет заплаты», пункт «Постоянные начисления».

Или в полном интерфейсе через меню Операции — Документы.

В созданном документе выбираем организацию и добавляем в верхнюю таблицу сотрудников, начисления которых нужно изменить. В нижней таблице появляется перечень видов расчета, которые в настоящий момент выплачиваются каждому из сотрудников. Если людей получается много, то можно нажать на кнопку «По сотруднику», и в нижней таблице будут отражаться данные только по одному выбранному человеку.

Находим в списке то начисление, размер которого меняется и выбираем в колонке «Действие» значение «Изменить».

Теперь становится доступно поле редактирования показателя для расчета начисления, указываем там нужную сумму или процент. В колонке «Период» проставляем дату, с которой изменения вступают в силу.

Также в поле «Действие» можно выбрать пункт «Прекратить» или добавить в таблицу новый вид расчета и указать «Начать». После проведения документа изменения будут учитываться при расчете зарплаты.

Единственным недостатком данного документа является отсутствие печатной формы приказа на изменение начисления. В связи с этим, некоторые бухгалтера вместо него используют документ «Кадровое перемещение организаций», в нем также можно изменить или добавить начисление, и это не будет ошибкой с точки зрения программы, однако приказ и в этом случае всё равно придется корректировать вручную, так как он будет о переводе на другую работу, а не об изменении суммы заработной платы.

xn--80abbnbma2d3ahb2c.xn--p1ai

Отсутствия

Ежегодный отпуск

Информацию об остатках отпусков сотрудников можно ввести как при начале эксплуатации с программой, так и в процессе текущей работы. Как это сделать – демонстрируют эксперты 1С в видеоуроке. (Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версия 3.1.3). Подробнее https://buh.ru/articles/faq/59090/

В видеоуроке рассказано о способах составления графика отпусков сотрудников, в том числе путем загрузки данных из внешнего файла

В видеоролике показано, как корректно ввести данные об отпуске с учетом праздничных нерабочих дней в производственном календаре

В видеоуроке рассказано, как оформить предоставление отпуска работнику-совместителю, как увидеть остатки дней отпуска работника по основному месту работы и по совместительству

В видеоуроке рассказано о том, как оформить отпуск, который работник может использовать непосредственно перед увольнением, когда следует отдать работнику трудовую книжку и произвести окончательные расчеты

В видеоролике показано, как отразить отпуск работникам-инвалидам, продолжительность которого должна составлять не менее 30 календарных дней

В видеоролике показано, как отражается отпуск сотрудника на период санаторно-курортного лечения, в том числе за счет средств ФСС

В видеуроке показано, как изменить дату окончания отпуска, например при отзыве сотрудника из отпуска в связи с производственной необходимостью

В видеоуроке рассказано, как оформить отзыв сотрудника из отпуска по производственной необходимости, как пересчитать отпускные, что делать с переплатой по НДФЛ и формой 6-НДФЛ

В видеоуроке рассказано, как корректно перерассчитать отпускные вследствие изменения данных о среднем заработке работника

Дополнительный отпуск

В видеоуроке рассказано, как настроить виды дополнительных отпусков и способы отражения в программе дополнительных дней отпуска за ненормированный рабочий день для всех или и для отдельных сотрудников; что нужно сделать, чтобы учитывались остатки отпусков, а также какие варианты настройки есть у «Количества дней отпуска»

В видеоуроке показано, как зарегистрировать в программе дополнительный отпуск за ненормированный рабочий день, отразить его в приказе на основной отпуск или отдельно

Отпуск по беременности и родам

В видеоуроке показано, как сформировать и распечатать приказ по форме Т-6 на отпуск по беременности и родам, в том числе если дата заявления на отпуск и дата фактического невыхода сотрудницы на работу по причине этого отпуска не совпадают

Отпуск по уходу за ребенком

В видеоуроке показано, как в программе оформляется отпуск по уходу за ребенком до достижения им возраста 1,5 лет

В видеоуроке показано, как отразить в программе выход сотрудник вышел на работу до окончания отпуска по уходу за ребенком на условиях неполного рабочего времени, в том числе возобновить начисление зарплаты, установить вариант начисления аванса

В видеоуроке показано, как зарегистрировать в программе выход на работу по окончании отпуска по уходу за ребенком до 1,5 лет, что нужно сделать, чтобы заработная плата работнику в программе начислялась автоматически

Командировки

В видеоролике показано, как оформить приказ на командировку одного или нескольких работников, как учесть, что организация оплачивает внутрисменные командировки длительностью в несколько часов по среднечасовому заработку, как отразить командировку в местность с особыми территориальными условиями

В видеоуроке показано, как настраивается начисление суточных сотруднику в пределах установленной законодательством нормы 700 рублей в сутки, не облагаемой НДФЛ и взносами, и на что нужно обратить внимание при учете суточных

В видеоуроке рассказано, как настроить автоматическое начисление доплаты до оклада за период командировки сотрудника, если она предусмотрена в компании

В видеоуроке рассказано, как оплатить командировку сотрудника, если у него еще нет отработанных дней и фактически начисленной зарплаты

Дни сдачи крови

В видеоуроке рассказано, как в программе отразить в оплату дней сдачи крови с авансом, с зарплатой или в межрасчетный период

Сервисное обслуживание 1С

- 1С:Зарплата и Управление персоналом 8. Базовая версия 7400 руб.

- 1С:Зарплата и Управление Персоналом 8 (программная защита) 22600 руб.

«1С: ЗУП, зарплата и управление персоналом создано для эффективного взаимодействия и управления сотрудниками в средних и крупных фирмах.

center-comptech.ru

-

Расчёт алиментов. Даём примеры с проводками

Самый распространенный вид алиментов — удержание в пользу несовершеннолетних детей у одного из родителей после расторжения брака (ст. 24 СК РФ) либо в браке (ст. 80 СК РФ).

При удержании алиментов нужно соблюдать некоторые нормы, которые установлены в статье 109 СК РФ. - Сезонная работа на море » Посудомойщица

Работа в Анапе лето вакансии

Работа в Анапе для женщин

Сезонная работа на море с июня по октябрь (вкл) 2018 года.

Питание и проживание предоставляем на весь сезон.

Зарплата 30.000 руб.

Все подробности при собеседовании: 8 989 830 83 70 Ватсап 8 988 330 03 35

Наш адрес: - Респект: Реестр договоров для 1С:Бухгалтерии

Респект:Реестр договоров — дополнительная обработка для конфигурации Бухгалтерия предприятия 3.0.

Страница на Инфостарте: http://infostart.ru/public/309635/

В основном списке обработки выводятся данные справочника «Договоры контрагентов» в виде реестра договоров. В - Прокуратуры РФ

Главная Северо-Западный федеральный округ Вологодская область

В целях оценки состояния законности и правопорядка на территории Никольского района 17 ноября 2017 года с 12 часов 00 минут до 14 часов 00 минут в здании прокуратуры Никольского района (Вологодская область, г. Никольск, ул. Красная, д. - Расчет выплат с безработного: как рассчитываются алименты, если человек не работает?

Статья 83 СК РФ определяет основное положение алиментной системы в России – оба родителя обязаны обеспечивать своих общих детей, не достигших совершеннолетия.

Обязанность ложится и на безработных граждан, которые также должны - Болезнь или травма: особенности увольнения для сотрудников МВД

Увольнение сотрудников Министерства внутренних дел регулируется положениями Федерального закона «О полиции» (40-я статья). Также уход со службы в результате полной или частичной утраты работоспособности предусмотрен Трудовым кодексом (83-я статья, пункт - Когда присуждается фиксированная сумма алиментов на ребенка

Все имеет свою цену, и счастливое детство любимого чада не является исключением из этого правила. Для того чтобы вырастить, воспитать и выучить ребенка, его маме и папе нужны немалые финансовые средства. В случае развода тот из родителей, который принимает - Как провести взаимозачет в 1С 8.3 Бухгалтерия 3.0 между организациями

Если в организации есть задолженность перед контрагентом-поставщиком, она может в счет задолженности оказать контрагенту услуги или же поставить товары. Также и контрагент-покупатель может поставить услуги или товары в счет своей задолженности. Для

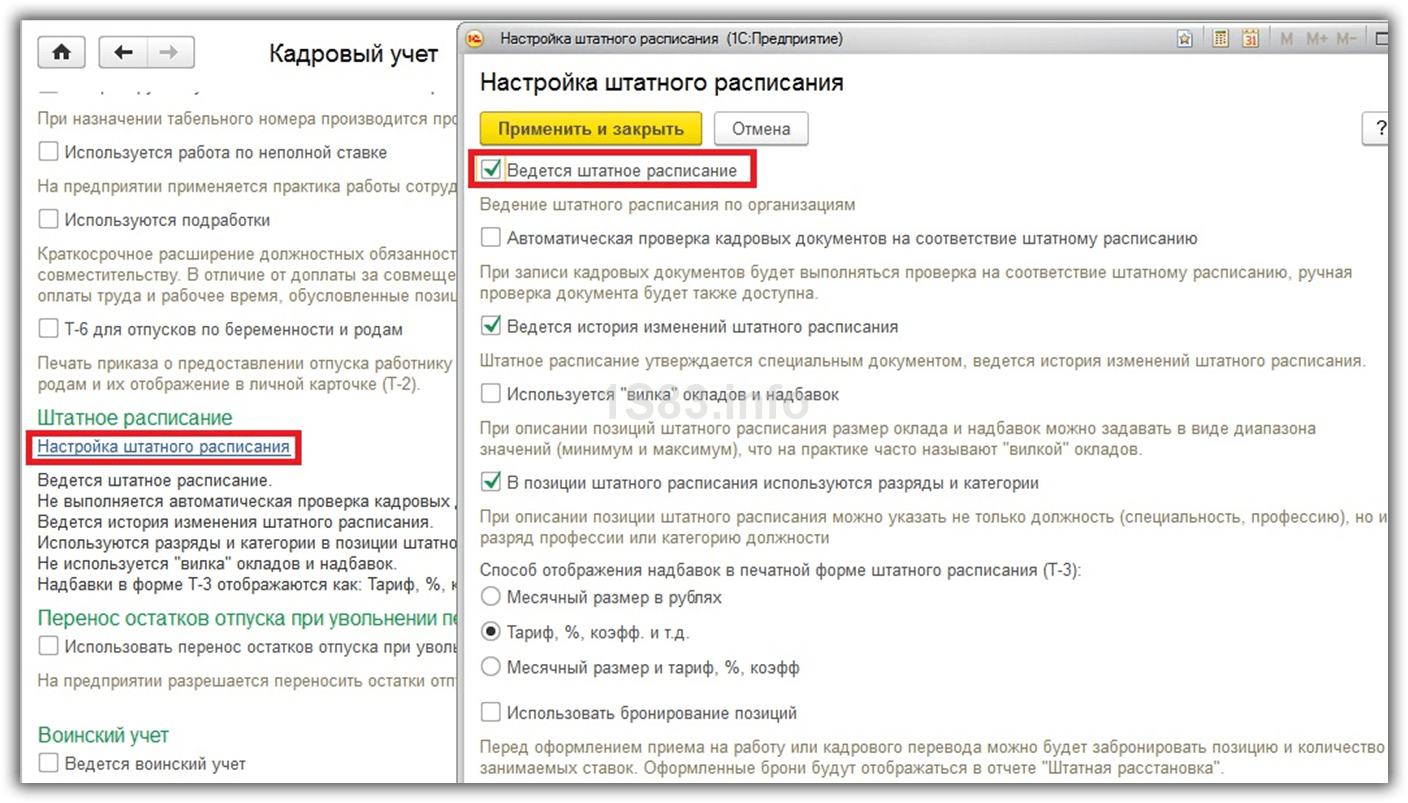

Ведение штатного расписания на предприятии очень удобно. В любой момент можно узнать, ставок единиц всего, сколько занято и сколько требуется. Так же штатное расписание используется в кадровых документах для приема и перевода работников на конкретные штатные единицы.

Рассмотрим пошаговую инструкцию где найти и как создать новое штатное расписание в 1С 8.3 ЗУП, как внести изменение в уже существующий документ и как изменить оклад сотрудника.

Первым делом, чтобы включить рассматриваемый нами функционал, нужно произвести некоторые настройки. Они находятся в меню «Настройка» — «Кадровый учет».

В появившемся окне перейдите по гиперссылке «Настройка штатного расписания». Перед вами отобразится форма, где первым делом нужно установить флаг на пункте «Ведется штатное расписание». Так же в данной форме вы можете установить автоматическую проверку кадровых документов на соответствие штатному расписанию, включить ведение истории и многое другое.

Как в 1с повысить оклад сотруднику?

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Доброй ночи!

Ксения, для того, чтобы поменять оклад сотруднику, можно воспользоваться одним из двух методов:

1- используйте документ «Кадровое перемещение». Он находится в меню «Кадровый учет». Создаете новый документ и заполняете необходимые сведения

Обратите внимание, что дата документа и дата, с которой сотруднику присвоен новый оклад, скорее всего, будут различаться, т.к. дата повышения оклада берется из приказа об изменении оклада, а дата самого документа – это текущая дата

Далее из справочника «Сотрудники» выбираете нужного человека. После этого в табличной части документа открываете вкладку «Начисления» и в строке оклад необходимо поставить флажок на «Изменить». Затем следует указать новый оклад работника. Далее сохраняетесь и проводите документ.

2- используйте документ «Ввод плановых начислений сотрудников». В некоторых релизах он может называться «Ввод коэффициентов индексации заработка». В вашем случае, когда повысились оклады сразу у группы сотрудников он, наверное, будет более удобным. Заходите в меню «Расчет зарплаты». В табличной части открывшегося документа выбираете сотрудников из справочника физических лиц. Кстати, в этой таблице есть возможность указывать не сумму нового оклада по каждому сотруднику, а отразить изменение суммы в процентном соотношении от старого оклада. Это будет удобно, если например, подняли заработную плату всем менеджерам на 10%. Когда документ заполнен, сохраняетесь и проводите.

Единственное, чтобы не было путаницы в программе, лучше такой документ датировать началом месяца, а то 1 с-ка может «не понять» и рассчитать зарплату по итогам месяца двумя строками- исходя из старого и нового окладов.

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Начисление и расчет зарплаты. Выплата зарплаты в «1С:ЗУП 8.3»

Расчет НДФЛ по ставкам 13 и 15 % в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим порядок расчета НДФЛ по прогрессивной шкале (по ставкам 13 и 15 %) в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Пример

Часть НДФЛ с сумм, превышающих 5 млн руб., указывается в отдельной колонке в документах, с помощью которых начисляются доходы (в т. ч. по дивидендам для резидентов), рис. 2.

В нашем Примере доход, который облагается по ставке 15 %, составляет 60 000 руб. Значит, налог по ставке 13 % составляет 650 000 руб. (5 млн руб. х 13 %), а налог свыше 5 млн руб. составляет 60 тыс. руб. х 15 % = 9 тыс. руб.

Сумма налога, указанная в ведомости на выплату, регистрируется в учете НДФЛ как сумма удержанного налога. В расшифровке часть налога с сумм, превышающих 5 млн руб., указывается также в отдельной колонке (рис. 3).

Отражение сумм налога с превышения в отчетах и справках будет реализовано в очередных версиях программы.

Независимо от положения настройки расчет НДФЛ с доходов от трудовой деятельности для «льготных» нерезидентов (облагаемых по ставке 13 %, а не 30 %: высококвалифицированные иностранные специалисты и т. д.) теперь ведется нарастающим итогом (раньше велся независимо по каждому факту получения дохода).

В программе «1С:Бухгалтерия 8» редакции 3.0 реализована возможность уплаты с 01.01.2021 НДФЛ по ставке 15 % с доходов свыше 5 млн руб.

НДФЛ по ставке 15 % уплачивается по КБК 182 1 01 02080 01 1000 110 (приказ Минфина России от 12.10.2020 № 236н).

Этот КБК используется и для уплаты НДФЛ, удержанного с зарплаты сотрудников, и для уплаты НДФЛ индивидуальным предпринимателем за себя.

НДФЛ по ставке 13 % (с доходов до 5 млн руб. включительно) уплачивается на тот же КБК, что и ранее (182 1 01 02010 01 0000 110).

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.16.134.