Проводки при сдаче в аренду помещения или оборудования у арендодателя

Бухгалтерские проводки по аренде помещения у арендодателя будут такими же, как и при передаче в аренду оборудования или транспортного средства, поскольку все эти виды имущества числятся у передающей стороны в составе основных фондов, т. е. на счете 01. Исключение составляют ситуации, когда объект изначально приобретался с целью предоставления его во временное пользование за плату. Такие объекты находят отражение на счете 03, однако на порядок учета операций, связанных с передачей в пользование, принципиального влияния это не оказывает.

Передача имущества в аренду и возврат из нее не требует от арендодателя каких-либо дополнительных бухгалтерских проводок, кроме выделения таких объектов в аналитике на счете обычного их учета.

Начисление платы за аренду осуществляется, как правило, помесячно последним числом и отражается записью Дт 62 Кт 91 (90). Счет 91 используется, если сдача в аренду оказывается не основным видом деятельности для арендодателя, что обычно имеет место чаще.

Одновременно в дебет счета 91 (90) относятся суммы:

- НДС по реализации — Дт 91 (90) Кт 68;

- имеющихся расходов в виде амортизации, начисляемой по переданному в аренду объекту (Дт 91 (90) Кт 02) и затрат на капремонт, если его в этом месяце делает арендодатель (Дт 91 (90) Кт 23 (60, 69, 70)).

Поступление платежей по аренде будет записываться как Дт 51 Кт 62.

Обеспечительный платеж при его получении отражается проводкой Дт 51 Кт 76, а при возврате — Дт 76 Кт 51. Кроме того, при поступлении платежа на его сумму возникает запись на забалансовом счете 008, а в момент возврата обеспечения здесь будет сделана запись о списании. Если же в счет суммы обеспечения засчитывается неуплаченная арендная плата, то это зафиксируется записью Дт 76 Кт 62; погашение иных претензий отразится проводкой Дт 76 Кт 76 с разной аналитикой в корреспонденции этого счета.

Улучшения имущества (как отделимые, так и неотделимые), сделанные с согласия арендодателя и оплачиваемые им арендатору, будут либо включены в учетную стоимость предмета аренды, либо учтутся как самостоятельный объект (Дт 08 Кт 60), стоимость которого будет сопровождаться учетом НДС, начисляемого при передаче арендатором (Дт 19 Кт 60).

Обращаем внимание, что с 2022 года учет аренды будет осуществляться по другим правилам — в соответствии с новым ФСБУ «Аренда»

Важно! Рекомендация от КонсультантПлюсДля перехода на учет аренды по ФСБУ 25/2018 необходимо внести изменения или дополнения в учетную политику.Перейти на новые учетные правила по аренде вам поможет Готовое решение от К+. Получите пробный доступ и переходите в материал

Получите пробный доступ и переходите в материал

Важно! Рекомендация от КонсультантПлюсДля перехода на учет аренды по ФСБУ 25/2018 необходимо внести изменения или дополнения в учетную политику.Перейти на новые учетные правила по аренде вам поможет Готовое решение от К+. Получите пробный доступ и переходите в материал

Возврат гарантийного взноса по договору аренды

Варианты использования суммы гарантийного взноса по завершении договора аренды устанавливают его стороны. Если не предусмотрен зачет в счет оплаты завершающих арендных платежей, то иными возможными вариантами могут быть:

- возврат обеспечения в полном объеме арендатору;

- распределение суммы платежа между сторонами поровну или в каком-то ином соотношении;

- переход прав на обеспечение к арендодателю.

Соответственно, если есть в этом необходимость, выбор варианта нужно отразить в договоре. Операция возврата (в каком бы объеме он ни осуществлялся) не повлечет за собой налоговых последствий ни для арендатора, ни для арендодателя. А вот суммы, остающиеся у арендодателя, станут его доходом, подлежащим обложению налогом на прибыль (УСН или НДФЛ).

Обеспечение заявки по банковской гарантии

Если организация не хочет использовать для обеспечения заявки собственные деньги, она может воспользоваться банковской гарантией.

Услуга по предоставлению гарантии банком — платная. Банковскую комиссию в учете фиксируем так:

Если организация, например, отказалась от заключения контракта, то сумму обеспечения по заявке заказчику выплатит банк. А у организации возникнет задолженность перед банком на сумму обеспечения заявки.

Проводки будут следующими:

Если задолженность перед банком не погашена вовремя, банк начислит и спишет проценты за пользование денежными средствами. Проводки в учете организации:

Бухучет обеспечительного платежа

Внесенный обеспечительный платеж учитывается как задолженность:

- дебиторская — у арендатора (пп. 3, 16 ПБУ 10/99);

- кредиторская — у арендодателя (пп. 3, 12 ПБУ 9/99).

У обеих сторон договора он показывается на счете 76 до момента его возврата либо зачета в счет платежей по арендной плате.

Проводки по перечислению/возврату обеспечительного платежа будут следующими:

Дт 76об Кт 51 — при перечислении платежа;

Дт 51 Кт 76об — при получении его обратно.

Дт 51 Кт 76об — при получении платежа;

Дт 76об Кт 51 — при его возвращении,

где 76об — субсчет учета расчетов по обеспечениям.

Кроме того, на протяжении срока нахождения обеспечения у арендодателя обе стороны будут отражать его сумму за балансом:

- на счете 009 — у арендатора;

- на счете 008 — у арендодателя.

Подробнее об использовании указанных забалансовых счетов читайте в материале «Забалансовые обязательства организации — это».

Если арендодатель операцию получения обеспечительного платежа расценивает как связанную с расчетами по арендной плате и влекущую за собой необходимость начисления НДС, то у него возникнет проводка:

где 76ндс — субсчет учета расчетов по НДС.

В ситуации, когда гарантийный платеж рассматривается в качестве авансового, предназначенного для расчетов по аренде, появятся проводки по вычету, одинаковые для арендатора (если он работает с НДС) и арендодателя, но различающиеся по времени их осуществления (у арендатора — при перечислении аванса, у арендодателя — в момент зачета аванса в счет оплаты услуг):

Арендатор на момент зачета аванса в счет оплаты аренды восстановит налог:

Если начисление НДС арендодателем осуществлено по подп. 2 п. 1 ст. 162 НК РФ, не предполагающего дальнейшей операции восстановления, то начисленный к уплате налог будет списан на прочие расходы:

В момент зачета обеспечительного платежа в счет оплаты арендной платы появится проводка по закрытию задолженности по аренде средствами обеспечения:

Дт 76ар Кт 76об;

Дт 76об Кт 76ар,

где 76ар — субсчет учета расчетов по арендной плате.

С забалансовых счетов 008 и 009 обеспечение будет списываться в необходимой сумме в момент его возврата или зачета в счет платы по аренде.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учли обеспечительный платеж в налоговом и бухгалтерском учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Чем обеспечиваются гарантийные обязательства

Исполнение как самого контракта, так и гарантийных обязательств поставщик может обеспечить двумя способами (ст. 96 ФЗ № 44):

- банковской гарантией,

- внесением денег на счет заказчика.

44-ФЗ устанавливает верхний порог для размера обеспечения обязательств по гарантии. Сумма не может быть больше 10% начальной максимальной цены контракта.

Вариант обеспечения определяет сам поставщик. Он также может изменить ранее выбранный способ после исполнения этапа контракта. Более привлекательный вариант для участников госзакупок — банковская гарантия. Этот способ обеспечения позволяет не отвлекать деньги из оборота и использовать ресурсы для дальнейшего развития.

Участник конкурса может комбинировать способы обеспечения контракта и гарантийных обязательств по нему:

- Предоставить одну гарантию на оба этапа.

- Приобрести две отдельные гарантии: одну взять перед подписанием контракта, а вторую — перед подписанием акта приемки.

- Обеспечить исполнение контракта деньгами, а для гарантийных обязательств взять банковскую гарантию. Это актуально, когда для исполнения контракта нужен небольшой промежуток времени, а для обслуживания по гарантии – длительный.

Использование гарантийного платежа по договору аренды

Используется гарантийный платеж в 2 случаях:

- на погашение ущерба от нарушения условий договора, причиненного арендодателю в ситуациях, оговоренных в условиях этого документа;

- на оплату арендной платы за завершающие периоды действия соглашения об аренде, что может быть предусмотрено его условиями или дополнительным соглашением к этому документу.

При использовании средств на погашение ущерба арендатора следует известить о том, в связи с чем и в каком объеме использованы средства обеспечительного платежа. Величина осуществленных расходов должна подтверждаться документами. Форма такого извещения (уведомления) может стать приложением к договору аренды. От даты отправки этого уведомления (или даты его получения арендатором) возможно исчисление срока, устанавливаемого для пополнения основной суммы гарантийного платежа. То есть приобретает значимость установление сторонами договора порядка уведомления об использовании средств обеспечения на погашение ущерба.

Учет полученных и выданных обеспечений обязательств по договорам

Согласно пункту 1 статьи 329 ГК РФ исполнение обязательств по договору может обеспечиваться:

- неустойкой;

- залогом;

- удержанием вещи должника;

- поручительством;

- независимой гарантией;

- задатком;

- обеспечительным платежом;

- другими способами, предусмотренными законом или договором.

Начиная с версии 3.0.70 в «1С:Бухгалтерии 8» поддерживается учет обеспечений обязательств (платежей) по договорам. Чтобы новая возможность стала доступна пользователю, ему потребуется включить соответствующую функциональность (раздел Главное – Настройки – Функциональность). На закладке Расчеты необходимо установить флаг Учет обеспечений обязательств и платежей.

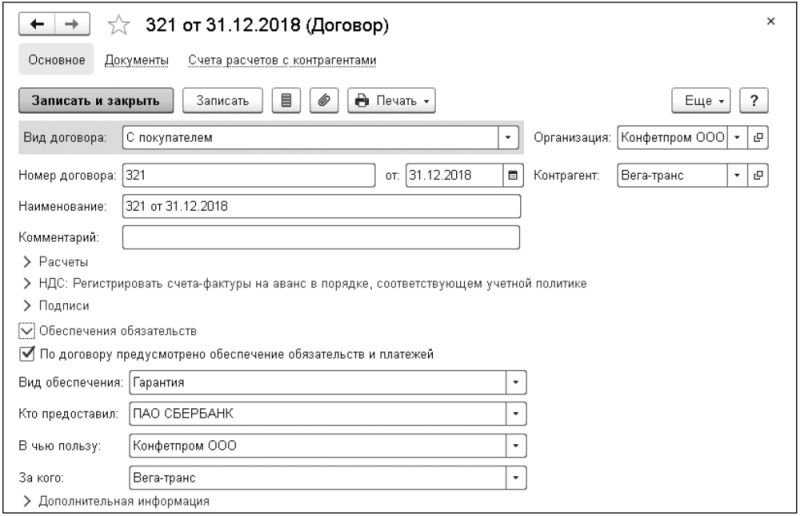

После включения указанной настройки в карточке договора (раздел Справочники – Покупки и продажи – Договоры) появляется сворачиваемая группа Обеспечения обязательств, где при установленном флаге По договору предусмотрено обеспечение обязательств и платежей пользователь может указать вид обеспечения по договору и перечислить стороны сделки (рис. 1).

Рис. 1. Информация об обеспечении обязательств в карточке договора

Выбирается Вид обеспечения из предустановленного программой списка в соответствии с ГК РФ:

- Аваль;

- Залог;

- Гарантия;

- Поручительство;

- Прочее.

Стороны сделки выбираются из справочника Контрагенты и указываются в полях:

- Кто предоставил;

- В чью пользу;

- За кого.

Для учета полученных обеспечений обязательств и платежей предназначен забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Для учета выданных обеспечений обязательств и платежей предназначен забалансовый счет 009 «Обеспечения обязательств и платежей выданные».

Начиная с версии 3.0.70 «1С:Бухгалтерии 8» к забалансовым счетам 008 и 009 добавлены субсчета:

- 008.01 «Обеспечения обязательств и платежей полученные» и 009.01 «Обеспечения обязательств и платежей выданные» – для учета обеспечений в рублях;

- 008.21 «Обеспечения обязательств и платежей полученные (в валюте)» и 009.21 «Обеспечения обязательств и платежей выданные (в валюте)» – для учета обеспечений в иностранной валюте.

Информация о полученном обеспечении по сделке с контрагентом отражается документом Операция (раздел Операции – Бухгалтерский учет – Операции, введенные вручную). По кнопке Добавить следует ввести запись по дебету счета 008.01, указать наименование контрагента, наименование договора с обеспечением обязательства и сумму полученного обеспечения. По сделкам с обеспечением в валюте необходимо использовать счет 008.21, дополнительно указав валюту и стоимость сделки в валюте. Списание суммы полученного обеспечения по исполненному обязательству следует отражать записью по кредиту счета 008.01 (008.21).

Выданное обеспечение по сделке с контрагентом отражается документом Операция по дебету счета 009.01 с указанием контрагента и договора с контрагентом, предусматривающим обеспечение обязательства. По сделкам с обеспечением в валюте необходимо использовать счет 009.21, дополнительно указав валюту и стоимость сделки в валюте. Списание суммы выданного обеспечения по исполненному обязательству отражается записью по кредиту счета 009.01 (009.21).

Используя стандартные отчеты программы (например, отчет Анализ субконто Договоры), можно анализировать не только состояние расчетов с контрагентами, но также и обеспечения по договорам – полученные и выданные.

Налоговый учет

Реализация имущества на территории РФ, в том числе реализация предметов залога, признается объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 Налогового кодекса РФ).

В случае реализации имущества по решению суда организатор торгов признается налоговым агентом и должен исчислить, удержать из выплачиваемых доходов и уплатить в бюджет соответствующую сумму НДС.

Налоговая база определяется исходя из цены реализуемого имущества, определяемой с учетом положений ст. 105.3 НК РФ (п. 4 ст. 161, п. 15 ст. 167 НК РФ).

Согласно абз. 3 п. 1 ст. 105.3 НК РФ цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, а также доходы (прибыль, выручка), получаемые лицами, являющимися сторонами таких сделок, признаются рыночными.

Таким образом, для целей налогообложения НДС цена реализации имущества с публичных торгов признается рыночной.

Значит, организатор торгов исчисляет сумму НДС исходя из цены продажи имущества с публичных торгов.

Сумму НДС, предъявленную организатором торгов по оказанным им услугам, организация вправе принять к вычету при наличии счета-фактуры (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Если заложенное имущество продается во внесудебном порядке, то залогодатель должен начислить НДС и выставить счет-фактуру.

Налог на прибыль организаций

Выручка от реализации имущества с публичных торгов (за вычетом НДС у плательщика налога) признается доходом (п. 1 ст. 249, п. 1 ст. 248 НК РФ).

Такой доход организация вправе уменьшить на сумму расходов, связанных с приобретением имущества и оплатой услуг организатора торгов (пп. 2 п. 1, п. 1 ст. 268 НК РФ).

При применении метода начисления доход от реализации имущества признается на дату реализации имущества, указанную в отчете о проведении торгов (абз. 1 п. 3 ст. 271 НК РФ).

Одновременно учитываются расходы в виде стоимости приобретения имущества и стоимости услуг организатора торгов (за вычетом НДС) (п. 1 ст. 272 НК РФ).

При применении кассового метода выручка от реализации имущества в части, причитающейся залогодержателю по договору, признается на дату погашения требований залогодержателя к организации (п. 2 ст. 273 НК РФ).

Одновременно стоимость услуг организатора торгов (за вычетом НДС) включается в состав расходов (абз. 1 п. 3 ст. 273 НК РФ).

Оставшаяся часть дохода от реализации имущества признается на дату поступления денежных средств на расчетный счет организации.

Пример

Стоимость переданных в залог материалов, согласованная сторонами договора залога, составляет 450 000 руб.

Материалы проданы с публичных торгов за 590 000 руб. (в том числе НДС 90 000 руб.).

Фактическая себестоимость данных материалов равна стоимости их приобретения по данным налогового учета и составляет 450 000 руб. (материалы оплачены поставщику).

Стоимость услуг организатора торгов составляет 35 400 руб. (в том числе НДС 5400 руб.).

Отражен доход от реализации материалов

76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с организатором торгов»

Протокол публичных торгов

Отражен НДС, удержанный организатором торгов

76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с организатором торгов»

Списана фактическая себестоимость материалов

Стоимость услуг организатора торгов включена в состав прочих расходов

76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с организатором торгов»

Акт приемки-сдачи оказанных услуг

Отражен предъявленный организатором торгов НДС

76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с организатором торгов»

Принят к вычету НДС, предъявленный организатором торгов

Погашено обязательство по уплате процентов

66 «Расчеты по краткосрочным кредитам и займам», субсчет «Проценты по полученному займу»

76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с организатором торгов»

Погашено обязательство по возврату основной суммы долга

66 «Расчеты по краткосрочным кредитам и займам»

76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Расчеты с организатором торгов»

Списана с забалансового учета согласованная стоимость материалов в залоге

Принятие обязательств

Непосредственно принятие учреждением обязательств может быть отражено в программе 1С с помощью документа «Принятое денежное обязательство». Документ, отражающий в регистре запись о принятии к учету приобретений, может быть сформирован с помощью шаблонов, предлагаемых пользователю, которые соответствуют конкретным основаниям для возникновения обязательства, — например, «Приобретение ОС» или «Начисление зарплаты».

При внесении данных об операциях можно задействовать функцию программы 1С «Ввод на основании». Он предполагает создание одного документа на основе данных другого (позволяет не заносить одну и ту же информацию в программу несколько раз). Например, создав документ на приобретение (оприходование) ТМЦ (с указанием в нем всей информации о конкретном приобретении), можно использовать находящуюся в этом же документе кнопку «Создать на основании». Если нажать на нее, то из выпадающего списка можно выбрать опцию «Принятое денежное обязательство». После этого 1С автоматически сформирует (исходя из сведений, представленных в исходном документе) новый документ, который отразит факт принятия обязательств.

В свою очередь, используя документ, что отражает факт принятия обязательств, можно сформировать документ, содержащий сведения об оприходовании тех или иных ценностей.

Если выбрать какой-либо из шаблонов, то основная часть реквизитов в регистре бухучета будет проставлена программой автоматически, включая проводки с использованием корреспонденций тех счетов, что рассмотрены нами выше.

Например, факт принятия учреждением обязательства по оплате работ и услуг может отражаться корреспонденцией:

ВАЖНО! При регистрации обязательства, представленного авансовым платежом, функция «Создать на основании» будет недоступна в отношении документов на поступление товаров (услуг), т. к

не будет соответствующего документа оприходования. Как правило, при авансовых платежах контрагенту используется ручной ввод реквизитов в документ в «1С», регистрирующий факт возникновения денежного обязательства.

Как и когда возвращают гарантийное обеспечение по 44-ФЗ

Подробнее опишем, как поставщик может выполнить требование заказчика и как долго будет действовать гарантия в каждом случае.

Способ 1 — перевод средств на счёт заказчика. Переведённые средства замораживаются и возвращаются на счёт максимум в течение 30 дней с момента окончания исполнения обязательств. А если закупка проводилась для субъектов малого предпринимательства и социально ориентированных некоммерческих организаций, то заказчик должен вернуть деньги в течение 15 дней.

Способ 2 — использование независимой гарантии. Поставщик может воспользоваться независимой гарантией, тогда ему не придётся вносить собственные средства. Срок гарантии обязательно должен превышать срок исполнения гарантийных обязательств, установленный договором, не менее, чем на один месяц.

Учет арендной платы у арендатора — проводки

У арендатора проводки по учету факта аренды помещения или оборудования отразят стоимость этого имущества (в оценке, предоставленной арендодателем) за балансом на счете 001. Списать оттуда эту сумму нужно будет в момент возврата.

При начислении арендной платы проводки арендатор сделает такие:

- Дт 20 (23, 25, 26, 29, 44, 91) Кт 60 — на величину платы за аренду без НДС;

- Дт 19 Кт 60 — в части НДС, относящегося к плате за аренду.

Выбор счета, указываемого по дебету первой из проводок, определит цель использования объекта, ради которой он и брался в аренду. Счет 91 здесь появится в случае передачи имущества в субаренду.

Платеж арендодателю отразится как Дт 60 Кт 51.

Перечисление обеспечительного платежа зафиксируется проводкой Дт 76 Кт 51, а его возврат арендодателем как Дт 51 Кт 76. Одновременно этот платеж при его оплате будет показан на забалансовом счете 009, а при возврате — списан с него. Использование обеспечения на погашение долга по арендным платежам отразится проводкой Дт 60 Кт 76, а возмещение иных претензий — проводкой Дт 76 Кт 76 с разной аналитикой по дебету и кредиту этого счета.

Расходы на содержание и ремонт арендованного имущества будут учитываться так же, как и по объектам, находящимся у арендатора в собственности.

Улучшения, вносимые в арендованный объект, будут отражаться записью Дт 08 Кт 60 (23, 69, 70). В случае компенсации расходов по ним арендодателем появятся проводки по реализации произведенных затрат: Дт 62 Кт 91 (90), Дт 91 (90) Кт 68, Дт 91 (90) Кт 08. Отделимые улучшения, не передаваемые арендодателю, возникнут в учете арендатора как самостоятельная единица основных средств (Дт 08 Кт 60 (23, 69, 70) и Дт 01 Кт 08) с начислением по ней амортизации на протяжении срока действия договора на аренду (Дт 20 (23, 25, 26, 29, 44, 91) Кт 02).

Документы и основания для бухгалтерского учета банковских гарантий

Регулируются операции по банковской гарантии гражданским и банковским законодательством. В этих же нормативно-правовых актах можно найти ответ на вопрос, ставится ли на учет банковская гарантия.

В Гражданском кодексе положения, регламентирующие такое финансовое обязательство, прописаны в главе 23 (параграф 6, ст. 168, 169, 374-379, ст. 429 ГК РФ). Выдача банковской гарантии кредитными организациями относится к операциям банка (п. 8 ч. 1 ст. 5 ФЗ от 02.12.1990 № 395-1).

При заключении договора поставки не допускается указывать условие о банковской гарантии, если нет основания предполагать, что гарантийные обязательства будут получены от гаранта на определенных условиях (Определение ВС РФ по делу № 305-ЭС16-14210 от 30.01.2017). Но когда речь заходит о государственных закупках в соответствии с нормативами закона о Федеральной контрактной системе, условие о гарантии, выдаваемой в качестве обеспечения исполнения контракта, является обязательным. Об этом говорится в ст. 96 44-ФЗ. Заказчик обязан включать в документацию о закупке, извещение о заказе, приглашении принять участие в определении поставщика закрытым способом требование об обеспечении исполнения контракта (ч. 1 ст. 96 44-ФЗ). Исключением являются ситуации, определенные в ч. 2 ст. 96 44-ФЗ.

В ч. 3 ст. 96 прописано, что такое обеспечение исполнения контракта предоставляется в виде банковской гарантии. Она должна соответствовать требованиям, установленным в ст. 45 44-ФЗ. Поставщик имеет возможность предоставить банковскую гарантию в качестве обеспечения исполнения госконтракта и в виде денежных средств, переведя нужную сумму на расчетный (лицевой) счет, указанный организацией-заказчиком. Способ гарантии своих обязательств определяет сам участник закупки.

ВАЖНО! С 01.07.2019 участники закупки смогут предоставлять банковскую гарантию и в качестве обеспечения заявки

Начисление процентов

Чтобы пользователю отразить начисление процентов необходимо воспользоваться документом “Поступление на расчетный счет”. Данный документ необходимо создавать пользователю самостоятельно.

Заполняем открывшуюся карточку документа:

- «Счет учета» – выбираем счет 51 «Расчетные счета»;

- «Вх. Номер» и «Вх. Дата» – указываем номер и дату банковского ордера;

- «Плательщик» – выбираем наш «ПАО «Сбербанк»;

- «Сумма» – указываем сумму нашего депозита 5 000 000,00 руб;

- «Договор» – выбираем с видом «Прочее» и соответствующую валюту расчетов;

- Статья ДДС – выбираем «Проценты по кредитам и займам»;

- Счет расчетов – указываем субсчет 91.01;

- В поле назначение платежа: прописываем, за что нам перечисляют денежные средства, в рамках какого договора;

- Поле «Счета расчетов» заполняется автоматически при выборе вида операции в документе «Поступление на расчетный счет»;

- Проведя, отразить депозит в 1С и закрыть.

Учет обязательств в бюджетных учреждениях: основные счета бухучета

Программа 1С — удобное средство автоматизации бухучета. Госучреждения могут использовать специальную версию данного решения — «Бухгалтерия государственного учреждения», которая адаптирована к требованиям нормативных актов, регулирующих бухучет в организациях бюджетной системы, а именно приказов Минфина РФ:

Соответственно, все счета, что утверждены данными НПА, включены в базовое решение 1С. При этом в зависимости от настроек, которые указываются при начале использования программы, в автоматическом режиме выбирается определенная подборка счетов для конкретного типа учреждения.

Основные счета бухучета, которые используются учреждениями бюджетной системы для составления проводок по обязательствам:

Рассмотрим ряд практических нюансов, характеризующих использование программы 1С для отражения операций, связанных с обязательствами бюджетных учреждений.