Как арендатор и арендодатель утверждают перечень неотделимых улучшений?

Весь перечень действий по согласованию неотделимых улучшений можно условно разделить на три этапа:

- предварительная подготовка;

- оценка будущего объема работ;

- реализация проекта.

Разберем последовательность действий арендатора и арендодателя на каждом из указанных этапов.

Предварительная подготовка. Всё начинается с того, что арендатор в произвольной письменной форме сообщает арендодателю о желании изменить помещение. В составленном уведомлении должно быть указано:

- примерный перечень будущих изменений;

- их краткое описание;

- примерная стоимость;

- примерный срок реализации проекта.

У арендодателя есть семь дней, чтобы в письменной форме ответить на полученное уведомление. Он может согласиться или отклонить предложение. Если арендодатель соглашается, то стороны переходят на второй этап.

Оценка будущего объема работ. Когда согласие получено – арендатор может на основе своего плана заказывать стандартизованную проектную документацию. Она должна соответствовать всем действующим строительным нормам и правилам.

Если разработанная проектная документация будет отличаться от первоначального плана арендатора, то её нужно отправлять на повторное утверждение арендодателю. Если последний не против новых поправок, то своё согласие он должен выразить в письменной форме на новом документе. Если новшества недопустимы – арендодатель об этом также должен уведомить арендатора в письменном виде. На эту процедуру у сторон есть пять рабочих дней.

Реализация проекта. Когда согласие получено, арендатор согласовывает с подрядчиком перечень будущих строительных работ, готовит смету и отправляет эти документы арендодателю на утверждение. Далее происходит следующее:

- арендодатель после внесения всех необходимых правок подписывает документ;

- начинаются строительные работы, по окончанию которых подрядчик формирует акт приёма-передачи объекта и подаёт его на утверждение;

- собственник недвижимости вместе с арендатором принимают работу и начинают пользоваться созданными неотделимыми улучшениями.

Возмещение затрат или отделение улучшений

При рассмотрении последствий осуществления разных видов улучшений следует исходить из трёх основных возможных видов ситуаций в отношениях между контрагентами сделки:

- арендатор получил согласие арендодателя на проведение улучшений (так называемый акцепт), а последний не против возместить их стоимость денежном эквиваленте;

- арендатор получил акцепт на изменения, однако собственник имущества не желает возместить их стоимость;

- арендатор не получил акцепта арендодателя на улучшения.

Последний случай наиболее простой и наиболее чётко урегулирован законодателем. В случае отделимых улучшений арендатор имеет право на их демонтаж и закрепление в своей частной собственности. Одновременно, он предоставляет (возвращает) эксплуатируемое имущество арендодателю в том виде, в котором оно было принято изначально после заключения сделки. Более сложной с правовой точки зрения является для арендатора ситуация с неотделимыми улучшениями

Важно обратить внимания на момент потери имущества и ущерб.

Арендатор не может их забрать, но и на возмещение понесённых затрат он претендовать не может.

Поэтому очень важен перед физическим проведением улучшений именно факт получения акцепта на это собственника имущества или лица, передающего его в аренду.

Улучшения, совершённые с согласия арендодателя, могут быть признаны амортизируемым имуществом согласно ст.256 Налогового кодекса РФ (далее – НК РФ). Однако необходимо отметить, что собственником этих улучшений будет именно арендодатель

Согласно ст.623 ГК РФ улучшения, осуществлённые с согласия арендодателя, являются его собственностью.

Более сложной является ситуация, при которой наниматель провёл некие улучшения арендованного имущества с согласия арендодателя, однако последний не изъявляет желания возмещать их стоимость или отдавать последние, если они отделимы, арендатору (вне зависимости от устных договорённостей контрагентов, установленных прежде). В таком случае, наниматель не сможет получить возмещение затрат. Однако выход можно найти путём анализа налогового законодательства.

В целом, процесс налогообложения имущества, касательно которого были проведены улучшения, варьируется в зависимости от трёх основных критериев:

- вида улучшения (отделимое или нет);

- наличия акцепта арендодателя на проведение улучшений;

- наличия акцепта арендодателя на возмещение затрат нанимателя.

Как быть арендатору с неотделимыми улучшениями, когда заканчивается договор аренды?

Суть кейса: передача неотделимых улучшений в рамках договора аренды. Представители юридического лица своими силами произвели неотделимые улучшения в арендуемом помещении с согласия арендодателя. Договор аренды они не планировали продлевать.

Они обратились к нам за помощью в выборе правильного варианта налогообложения (НДС, налог на прибыль, налог на имущество).

Мы предложили следующие варианты налогообложения на выбор и разъяснили смысл каждого.

Вариантов по уплате НДС два

- Более безопасный: Передача арендаторам капитальных вложений рассматривается как безобидная реализация результатов выполненных работ, с которой нужно уплатить НДС (п.4 ст.38, п.1 ст.39, пп. 1 п.1 ст.146 НК РФ)

- Более рискованный: При передаче неотделимых улучшений арендодателю (в момент возврата арендованного имущества) арендатор не должен уплачивать НДС, так как не возникает объекта налогообложения. Неотделимые улучшения арендатор выполняет для себя. Значит, при их возврате арендодателю передачи результатов выполненных работ не происходит (п.1 ст.39, пп.1 п.1 ст.146 НК РФ). Нельзя говорить и о реализации товара, поскольку неотъемлемые улучшения товаром не являются (п.п. 2, 3 ст.38 НК РФ, ст. 128 ГК РФ).

Также предоставили клиенту по каждому варианту случаи из судебной практики (их перечисление смотрите в рекомендациях).

Уплата Налога на прибыль

Капитальные вложения в арендованные объекты основных средств в форме неотделимых улучшений, которые произведены с согласия арендодателя, признаются амортизируемым имуществом (п.1 ст.256 НК РФ). Рассматриваемые капитальные вложения арендатор амортизирует в течение срока действия договора аренды. Сумма амортизации рассчитывается с учётом срока полезного использования, определяемого для арендованного объекта недвижимости или для капитальных вложений в него по Классификации основных средств, включаемых в амортизационные группы (абз.6 п.1 ст.258, п.3 ст.259.1, п.6 ст.259.2 НК РФ, также Письмо Минфина России от 22.02.2013 № 03-03-06/2/5003).

- Если срок договора аренды меньше срока амортизации: Недоамортизированная часть капитальных вложений в расходы у арендатора не включаются, поскольку это не предусмотрено гл.25 НК РФ.

- Если срок аренды больше срока амортизации: Остаточную стоимость капитальных вложений, не возмещённую арендодателем, арендатор может учесть в целях налогообложения по пп.49 п.1 ст.264 НК РФ.

Уплата Налога на имущество

По правилам бухгалтерского учёта арендатор включает в состав основных средств произведённые капитальные вложения (абз.2 п.5 ПБУ 6/01, абз.2 п.3, абз.8 п.10, п.35 Методических указаний по бухгалтерскому учёту основных средств). Такое отражение капитальных вложений согласуется с принципами и правилами формирования в бухгалтерском учёте информации об основных средствах организации, поскольку учёт имущества производится у лица, для которого этот актив соответствует определённым условиям, позволяющим отнести его в состав средств (п.4 ПБУ 6/01).

До момента возврата арендованного имущества с неотделимыми улучшениями арендодателю именно арендатор признаётся лицом, произведшим капитальные вложения, приносящие ему экономические выгоды. Следовательно, на арендаторе лежит обязанность по их отражению в бухгалтерском учёте в составе основных средств и уплате налога на имущество (Письмо Минфина России от 27.12.2012 № 03-05-05-01/80, Решение ВАС РФ от 27.01.2012 № 16291/11).

Исходя из этих подробных разъяснений, клиент сделал свой выбор самостоятельно, ориентируясь на своё текущее материальное состояние.

Рекомендации

Случаи из судебной практики по НДС:

- Письмо Минфина России от 25.02.2013 N 03-07-05/5259.

- Письмо Минфина России от 24.01.2013 N 03-07-05/01.

- Письмо Минфина России от 01.08.2012 N 03-07-05/33.

- Постановление ФАС Западно-Сибирского округа от 30.05.2014 по делу N А45-12766/2013.

- Постановление ФАС Поволжского округа от 26.06.2012 по делу N А65-12909/2011.

- Постановление ФАС Московского округа от 25.06.2009 N КА-А40/4798-09 по делу N А40-67444/08-80-265.

- Постановление ФАС Поволжского округа от 18.01.2013 по делу N А55-14290/2012.

- Постановление ФАС Северо-Кавказского округа от 27.07.2011 по делу N А53-19081/2010.

- Постановление ФАС Северо-Западного округа от 20.05.2010 по делу N А56-66260/2009.

- Постановление ФАС Северо-Западного округа от 21.04.2006 по делу N А56-7638/2005.

- Постановление ФАС Московского округа от 30.09.2008 N КА-А40/9153-08 по делу N А40-5452/08-108-22.

Ознакомиться с услугами по данному направлению

Неотделимые и отделимые улучшения

Неотделимые улучшения особенно часто осуществляются при длительной аренде (долгосрочном договоре). Если арендатор хочет «подстроить» указанное имущество под свои необходимости, при этом только повысив его качественные характеристики, первое, что он должен сделать – это получить согласие арендодателя на такое улучшение. Если такая акцептация получена – арендатор по завершению срока найма сможет претендовать на возмещение тех денежных средств, которые были затрачены им в процессе повышения качества имущества.

На практике неотделимые улучшения имущества могут быть проведены в виде:

- дооборудования;

- реконструкции;

- достройки;

- модернизация;

- ремонта.

То есть естественным является то, что физически не может быть отделена от стен, например, их побелка. От этого пострадает имущество, а арендатор не получит никакой выгоды. Улучшения отделимые могут быть без труда демонтированы и отделены от основного предмета аренды.

Если арендатор произвел неотделимые улучшения, а затем в течение срока аренды приобрел право собственности на арендованное имущество, имеет ли место облагаемая НДС передача неотделимых улучшений?

Данная ситуация принципиально отличается тем, что арендованное имущество фактически не возвращается арендодателю, а в течение срока аренды переходит в собственность арендатора (например, по договору купли-продажи между арендодателем и арендатором), т.е. объект аренды не выбывает из правообладания арендатора (происходит только замена принадлежавшего арендатору права аренды на право собственности).

Отметим, что эта ситуация весьма распространенная.

В судебной практике можно обнаружить дошедший до высшей судебной инстанции прецедент, когда суды в такой ситуации сделали вывод об отсутствии объекта обложения НДС в отношении неотделимых улучшений на том как раз основании, что объект аренды остался в правообладании арендатора, в связи с чем не произошло передачи арендатором арендодателю неотделимых улучшений, соответственно, отсутствует реализация в понимании п. 1 ст. 39, п. 1 ст. 146 НК РФ (см.: Постановление ФАС Уральского округа от 01.07.2010 N Ф09-4941/10-С2 и Определение Высшего Арбитражного Суда РФ от 09.12.2010 N ВАС-14603/10 по делу N А07-20648/2009).

Такой вывод нам кажется вполне соответствующим положениям НК РФ, но за одним исключением. Дело в том, что, как мы отметили ранее, арендатор может передать арендодателю результат неотделимых улучшений до возврата арендованного имущества (а в рассматриваемом нами случае — до приобретения арендатором права собственности на арендованное имущество), по отдельному документу о передаче. Соответственно, полагаем, в этом случае возникает та же стандартная спорная ситуация в отношении обложения НДС: при возмездной/компенсируемой передаче неотделимых улучшений следует исходить из наличия объекта налогообложения по НДС (это подтверждается сложившейся на настоящий момент правоприменительной практикой, в т.ч. в п. 26 Постановления Пленума Высшего Арбитражного Суда РФ от 30.05.2014 N 33), а при безвозмездной/некомпенсируемой передаче неотделимых улучшений есть шансы отстоять противоположную позицию.

Существуют ли ситуации, когда предварительной договоренности не было, но арендодатель всё равно должен оплатить стоимость проделанных неотделимых улучшений?

Такие ситуации существуют и прописаны в первой части 662 статье ГК РФ. Они касаются только тех случаев, которые касаются аренды предприятия. После проделанных улучшений в работе предприятия должны произойти какие-то качественные изменения. Например, оно должно начать получать больше прибыли, улучшить качество производимых товаров, уменьшить время производственного цикла и т.д.

Не подлежат компенсации такие неотделимые улучшения, необходимость в которых отсутствовала и которые не способны принести предприятию коммерческую пользу.

| Неотделимые улучшения, которые подлежат компенсации. | Неотделимые улучшения, которые не подлежат компенсации. |

| Закупка новой линии оборудования, которая повышает производственную мощность в 5 раз. | Евроремонт в кабинете гендиректора. |

Чтобы получить компенсацию, арендатор должен в судебном порядке доказать два факта:

- во время проведения неотделимых улучшений не был нарушен принцип разумности и предприятие действительно нуждалось в модернизации;

- после проделанных работ ценность предприятия возросла и несоизмерима с той суммой, которая запрашивается в качестве компенсации.

Не существует единых правил, регулирующих подобные разбирательства. Все дела разрешаются в частном порядке, а исход зависит от аргументов, предоставленных каждой из сторон.

Возмещаются ли неотделимые улучшения?

Порядок возмещения расходов оговорен в статье 623 ГК РФ. В ней указано, что затраты компенсируются, если арендодатель дал согласие на осуществление улучшений. Если же изменения производились без согласия, порядок возмещения трат отдается на усмотрение арендодателя.

Вопрос: Как учесть неотделимые улучшения полученного или переданного в аренду имущества при расчете налога на прибыльПосмотреть ответ

Как доказать получение согласия?

Для того чтобы обязать арендодателя возмещать расходы, нужно доказать получение согласия от него на проведение изменений. Только в этом случае будут действовать положения статьи 623 ГК РФ. Часто арендодатель дает только устное согласие, но доказать его факт будет сложно. Желательно заключить дополнительное соглашение. Что делать, если никаких письменных соглашений получено не было? Доказать факт согласия арендодателя можно следующими способами:

- Свидетельские показания.

- Фото и видео.

ВАЖНО! Самое лучшее доказательство – соглашение между арендодателем и арендатором. Если этот документ есть, можно не сомневаться в том, что затраты будут возмещены через суд

ВНИМАНИЕ! Арендатор должен будет доказать не только получение согласия, но и фактический размер затрат на улучшения. В этом помогут чеки, квитанции, договоры на оказание услуг

Формы возмещения затрат

Порядок компенсации затрат на НУ обычно определяется совместно с арендодателем. Самыми распространенными являются следующие формы возмещения:

- Оплата работ в момент их проведения. К примеру, выполняется ремонт. Все материалы закупаются арендодателем. Он же оплачивает услуги рабочих.

- Включение трат в арендную плату. Размер арендной платы может быть уменьшен с целью возмещения. К примеру, руководитель снимает помещение с помесячной платой в размере 50 000 рублей. Был проведен ремонт стоимостью 30 000 рублей. Заключается дополнительное соглашение, по которому в течение 3 месяцев размер арендной платы будет равен 40 000 рублей. Через рассмотренный срок все траты арендатора таким образом будут компенсированы.

- Оплата работ после завершения срока аренды. Возмещение выполняется только после того, как объект переходит обратно во владение арендодателя. По факту передачи средств составляется расписка.

ВАЖНО! Компенсация неотделимых улучшений может быть оговорена в самом договоре аренды. В документе указываются сроки погашения и дополнительные условия

Желательно прописать в договоре и форму возмещения.

Какую дополнительную информацию необходимо учесть?

В договоре аренды или дополнительном соглашении важно обязательно прописать ответственность, которую понесет каждая из сторон в случае нарушения составленных договоренностей. Если арендный договор будет расторгнут досрочно по инициативе собственника недвижимости, то на основании 620 статьи ГК РФ он обязан выплатить арендатору все расходы, связанные с выполненными неотделимыми улучшениями

Кроме того, перед возвратом арендованного имущества и выплатой компенсации стороны должны рассчитать размер амортизации

Если арендный договор будет расторгнут досрочно по инициативе собственника недвижимости, то на основании 620 статьи ГК РФ он обязан выплатить арендатору все расходы, связанные с выполненными неотделимыми улучшениями. Кроме того, перед возвратом арендованного имущества и выплатой компенсации стороны должны рассчитать размер амортизации.

Арендодатель отказывается выплачивать компенсацию

Вопрос о возмещении компенсации за неотделимые улучшения, внесенные арендатором, может быть регулирован договором аренды. Однако, в некоторых случаях арендодатель может отказаться выплачивать компенсацию. В данной статье речь пойдет о случаях, когда арендодатель может принять такое решение, и предоставим рекомендации по действиям в данной ситуации.

1. Несоответствие договору

Один из основных случаев, когда арендодатель может отказаться выплатить компенсацию, — это несоответствие внесенных улучшений условиям, оговоренным в договоре аренды. Если арендатор производит работы или вносит изменения, которые не соответствуют условиям договора, арендодатель может не считать их неотделимыми улучшениями и отказаться от возмещения.

2. Порча имущества

Арендодатель также может отказаться выплатить компенсацию, если арендатор причинил ущерб имуществу в результате небрежного или неправильного выполнения работ по улучшению. При этом арендодатель должен иметь достаточные доказательства того, что ущерб был причинен арендатором.

3. Несовершенство улучшений

Если арендодатель считает, что внесенные улучшения не являются существенными и не приносят значительной выгоды, он может отказаться от компенсации

При этом важно, чтобы арендатель мог доказать, что улучшения не соответствуют стандартам качества или не являются целесообразными

4. Другие обстоятельства

Кроме вышеперечисленного, существуют и другие обстоятельства, при которых арендодатель может отказаться выплатить компенсацию за неотделимые улучшения. Например, если арендатор нарушает условия договора аренды, арендодатель может использовать это как основание для отказа в выплате компенсации.

В каждом конкретном случае отказ арендодателя в выплате компенсации требует обоснования и соответствующих доказательств. Если вы столкнулись с такой ситуацией, рекомендуем обратиться за юридической консультацией, чтобы защитить свои права и интересы.

Неотделимое улучшение арендуемого помещения за счёт арендатора

Неотделимые улучшения, как было сказано выше, близки к капитальному ремонту, который является ответственностью арендодателя. Однако Гражданский кодекс оставляет за сторонами право договориться о другом сценарии. По сути, судьба улучшений арендованного имущества в руках арендатора и арендодателя, которые могут прописать в договоре аренды самые разные нюансы. В том числе возможен капремонт силами арендатора и за счёт его средств. Но если с отделимыми улучшениями всё просто, ведь их можно в любой момент забрать из помещения, то с неотделимыми есть тонкости.

Во-первых, производство неотделимых улучшений нужно обязательно согласовывать с арендодателем. Особенно если есть намерение получить полную или частичную компенсацию затрат.

Во-вторых, если в договоре не прописана компенсация затрат, арендодатель её осуществлять не обязан. Так что даже если есть согласие собственника на существенные улучшения, но он не готов их компенсировать, все работы проводятся за счёт арендатора.

И в-третьих, если расходы оплачены третьими лицами, а не самим арендатором, судебная практика показывает, что компенсировать такие затраты арендодатель не обязан.

Так что, принимаясь за серьёзные работы с большими затратами, лучше составить их полный перечень, получить согласие арендодателя и сразу согласовать порядок, размер и сроки компенсации. В самом негативном сценарии арендатор может не просто подарить ремонт арендодателю, но и получить уведомление о необходимости вернуть помещение в исходное состояние.

С отделимыми улучшениями всё гораздо проще: на их установку согласие собственника помещение не требуется.

Отметим, что по закону арендодатель отвечает за недостатки сданного в аренду имущества, полностью или частично препятствующие пользованию им, даже если во время заключения договора аренды он не знал об этих недостатках. Тогда у арендатора есть несколько вариантов действий:

- потребовать от арендодателя безвозмездного устранения недостатков;

- потребовать соразмерного уменьшения арендной платы;

- договариваться о возмещении своих затрат на устранение недостатков;

- расторгнуть договор.

Амортизация в налогообложении

Имущество с внесенными конструктивными изменениями возвращаются собственнику после окончания действия соглашения. При начислении амортизации арендатором учитываются имеющиеся ограничения:

- В связи с принадлежностью объекта собственнику отсутствует возможность применения амортизационной премии (позиция спорная, в случае применения премии условие списания будет необходимо отстаивать в суде).

- Отчисления в расходах не учитываются, если арендодатель не дал согласие на внесение конструкционных изменений.

- Если собственник компенсирует затраты, амортизация арендатором не начисляется.

- Прекращение действие краткосрочного арендного соглашения и заключение нового договора вместо пролонгации влечет окончание начисления амортизации.

При получении компенсации у арендатора имущества возникают облагаемые доходы. Затраты, понесенные при внесении капитальных изменений в виде оплаты материалов, трудозатрат подрядчиков, могут быть учтены в составе расходов. Одновременно у собственника имущества стоимость вложений, осуществленных арендатором, доходом не является (п. 32 ст. 251 НК РФ). Сумма затрат по конструктивным улучшениям при их оплате учитывается у собственника как модернизация, увеличивающая стоимость объекта.

Снятие с учета арендованного имущества и передача неотделимых улучшений арендодателю

30 сентября 2015 года истекает срок договора аренды складских помещений.

Стороны договора аренды подписывают акт сдачи-приемки объекта недвижимости. Несмотря на то, что произведенные арендатором неотделимые улучшения — это собственность арендодателя, передача грузового лифта все равно должна быть оформлена документально.

Поэтому в акте сдачи-приемки складских помещений целесообразно отразить также и передачу неотделимых улучшений, приложив при необходимости копии первичных документов (накладную на оборудование и акт на работы по установке грузового лифта, справка-расчет амортизации и т. д.).

Регистрация снятия с учета арендованного здания отражается в учетной системе Операцией, введенной вручную. Стоимость возвращаемых складских помещений указывается по кредиту счета 001 «Арендованные основные средства». Для отражения передачи неотделимых улучшений можно использовать стандартный документ учетной системы Списание ОС (рис. 3).

Рис. 3. Списание основного средства

Поскольку для целей налогового учета недоамортизированная часть капитальных вложений в расходах не учитывается, то в поле Статья расходов необходимо выбрать такой элемент справочника Прочие доходы и расходы, у которого флаг (признак) Принимается к налоговому учету выключен.

После проведения документа Списание ОС сформируются следующие бухгалтерские проводки и движения по регистрам налогового учета (рис. 4):

- начисляется амортизация за последний месяц (сентябрь 2015 года);

- стоимость выбывающего основного средства переносится с кредита субсчета 01.01 «Основные средства в организации» в дебет субсчета 01.09 «Выбытие основных средств»;

- сумма накопленной амортизации переносится с дебета субсчета 02.01 «Амортизация основных средств, учитываемых на счете 01» в кредит субсчета 01.09;

- списывается остаточная стоимость объекта в прочие расходы (не учитываемые для целей налога на прибыль).

Что важно учесть арендодателю

Если арендодатель не заинтересован в проведении работ по улучшению объекта аренды и уж тем более не намерен возмещать стоимость произведенных улучшений арендатору, но арендатору они крайне необходимы, предлагаем включить в договор формулировку, максимально защищающую интересы арендодателя:

Если в собственности арендодателя находится достаточно дорогостоящая недвижимость, уместно включить в договор условие о необходимости согласования с арендодателем проектной документации, этапов работ, времени проведения работ, действий подрядчиков на объекте во избежание ухудшения его состояния. Имеет смысл предусмотреть ответственность в виде штрафа за неисполнение указанных условий или в виде отказа от возмещения понесенных расходов.

Документация по аренде

При передаче помещения частному лицу не в гостинице заключается договор, иногда основные условия прописываются прямо в счете или дается оферта на сайте. При заказе или бронировании арендатор автоматически соглашается с условиями. Письменный контракт с гостиницей заключают организации, когда регулярно направляют для проживания командированных сотрудников, в остальных случаях достаточно выставленного счета и кассового чека.

Кстати! Онлайн-кассу при сдаче в аренду могут не использовать ИП без работников до 1 июля 2021 года.

С физическими лицами при передаче в наем комнаты или квартиры рекомендуется заключать письменный договор, чтобы в случае нанесения ущерба было проще его взыскать. При длительном найме к нему прикладывается перечень оборудования, техники, мебели, находящихся в помещении.

До сих пор существует два мнения по актам на аренду между юридическими лицами и/или ИП. Одни говорят, что акты необходимы, другие считают, что достаточно договора и только двух актов: приемки-передачи при заключении договора и при его прекращении.

Вторые, в общем-то, правы, но если обязанность выставления актов указана в контракте, то арендодатель обязан их оформлять, а вот периодичность уже зависит от условий.

Договор аренды, заключенный на срок более года, подлежит госрегистрации (п. 2 ст. 651 ГК). Причем ГК указывает именно на здание или сооружение в целом, не делая оговорок об их частях. Правоприменительная практика так сложилась, что часть нежилого здания, арендованная на срок до 12 месяцев, не подлежит регистрации (см. п. 2 информационного письма Президиума ВАС РФ от 1 июня 2000 г. № 53 «О государственной регистрации договоров аренды нежилых помещений»).

Контракты, заключенные изначально на срок до 12 месяцев, а затем пролонгированные, считаются заключенными на условиях первоначального (на срок менее года) и не подлежат обязательной регистрации.

Налогообложение и бухгалтерский учет

В контексте внесения неотделимых улучшений за счет арендатора, важно учитывать налогообложение и осуществлять правильный бухгалтерский учет. Это поможет избежать проблем с налоговыми органами и обеспечить комфортное ведение бизнеса

Налогообложение внесения неотделимых улучшений

Основным законодательным актом, регулирующим налогообложение в России, является Налоговый кодекс, в котором прописаны правила учета неотделимых улучшений. В соответствии с данным кодексом, арендатор может амортизировать стоимость неотделимых улучшений и учесть ее в составе расходов компании.

Бухгалтерский учет неотделимых улучшений

Для правильного бухгалтерского учета неотделимых улучшений необходимо придерживаться следующих принципов:

- Оценка стоимости. При внесении неотделимых улучшений необходимо осуществить оценку и определить их стоимость. Данная стоимость должна быть корректно учтена в бухгалтерии арендатора.

- Распределение затрат. Затраты на внесение неотделимых улучшений должны быть распределены по периодам, а также отражены в соответствующих бухгалтерских документах, таких как акты приема-передачи и счета-фактуры.

- Амортизация. Арендатор имеет право начислить амортизацию на стоимость внесенных неотделимых улучшений. Амортизационные отчисления должны быть проведены в соответствии с установленными нормативами.

Корректный бухгалтерский учет неотделимых улучшений поможет арендатору документально подтвердить все затраты и избежать возможных налоговых споров.

Пример бухгалтерской записи

Дата

Основание

Дебет

Кредит

01.01.20XX

Акт приема-передачи

Основные средства

Банк

01.01.20XX

Амортизация неотделимых улучшений

Амортизационные отчисления

Налоговый вычет

Корректное налогообложение и бухгалтерский учет неотделимых улучшений являются важными аспектами для арендатора. Необходимо точно соблюдать законодательство и правильно оформлять все документы. Это позволит избежать налоговых проблем и обеспечить прозрачность в финансовом учете предприятия.

Какие доказательства приложить к документам, чтобы гарантированно получить компенсацию за проведенные неотделенные улучшения?

Весь комплекс неотделимых улучшений должен быть зафиксирован в письменном виде. Если этого документа не будет или он будет оформлен не в правильной форме, то все дальнейшие доказательства окажутся бесполезными. В судебном разбирательстве они не будут иметь никакого веса.

Однако, если подобный документ есть, то в качестве подстраховки вы можете использовать показания свидетелей, которые должны присутствовать на всех этапах проведения проектно-строительных работ. Помимо свидетельских показаний могут пригодиться фотографии, видео или аудиозапись всех переговоров, связанных с планируемыми неотделимыми улучшениями. Чем больше независимых источников вы сможете задействовать, тем ниже риск остаться без компенсации.

Документальное оформление операций

Передача неотделимых улучшений должна быть подтверждена документально. О внесенных изменениях и передаче их арендодателю составляется акт. При отсутствии возмещения собственником затрат арендатора дата передачи значения не имеет, производится преимущественно при возврате арендованного имущества. Для подтверждения капвложений используются стандартные документы:

- Договор аренды с положением, указывающим на согласие арендодателя на проведение конструктивных изменений либо отдельное двустороннее соглашение об одобрении капвложений.

- Накладные, заказы-наряды, платежные документы при условии приобретения материалов заказчиком.

- Акт выполненных работ, составляемый подрядчиком в форме КС-2 (см. → образец заполнения форма КС-2).

- Справка о стоимости проведенных работ КС-3 с учетом затрат на приобретение материалов либо с исключением их, если материальные расходы были оплачены заказчиком.

- Акт ОС-1 о вводе в эксплуатацию (см. → образец заполнения акт ОС-1).

- Акт приема-передачи капитальных вложений.

Расходы, произведенные арендатором, должны быть обоснованы и экономически оправданы. При оформлении акта на передачу капвложений важным моментом является стоимость. Приемка осуществляется либо по стоимости расходов, либо по остаточной, не амортизированной сумме.

Амортизируемые неотделимые улучшения

К амортизируемым суммам вносимых изменений относят те, что имеют капитальный характер. Списанию сумм вложений через амортизацию подлежат расходы, связанные с реконструкцией или модернизацией имущества. Капвложения в арендованные объекты признаются амортизируемым имуществом, если улучшения были внесены с согласия владельца. Технические переустройства должны быть приняты собственником в установленном порядке с документальным подтверждением.

Начисление амортизации производит лицо, оплачивающее затраты или компенсирующее их стоимость.

| Условие компенсации | Пояснение | Лицо, имеющие право на амортизацию |

| Материальные вложения в изменение имущества возмещаются арендатору | Амортизация после внесения капитальных изменений осуществляется со следующего месяца после окончания работ, приемки и компенсации арендодателем | Арендодатель |

| Вложения не возмещаются арендатору | Амортизация начисляется в течение срока действия договора аренды с учетом времени полезного использования имущества | Арендатор |

Условия начисления амортизации в зависимости от порядка выплаты компенсации стоимости определено ст. 258 НК РФ.

Срок амортизации изменений соответствует установленному времени эксплуатации имущества и прекращается после полного погашения стоимости или списания объекта с учета в связи с выбытием при продаже или утрате потребительских характеристик.

Неотделимые улучшения арендованного имущества. особенности учета.

Внимание

Однако если вы заключаете новый договор аренды на это имущество, то вы должны прекратить начисление амортизации по улучшениям (Письма Минфина России от 04.02.2013 N 03-03-06/2/2269, от 04.04.2012 N 03-05-05-01/18). Таким образом, с учетом официальной позиции, во избежании споров с контролирующими органами, доходы и расходы, произведенные в рамках предварительного договора аренды, рекомендуем: — учитывать в целях налогообложения по налогу на прибыль только в рамках договора аренды; — если по окончании срока договора аренды решено продолжить арендовать имущество, нужно пролонгировать договор, а не заключать новый

Однако эта позиция не бесспорна и у организации есть право отстаивать свою позицию в арбитражном суде.

Не все просто и с налогом на добавленную стоимость.

Они признаются собственность арендатора, который вправе забрать их, в случае если арендодатель не предложит компенсацию за оставление таковых на прежнем месте.

Неотделимые улучшения – те, которые не представляется возможным отделить без нанесения ущерба имуществу арендодателя или самому объекту, выступающему улучшением.

Особенности неотделимого улучшения:

- Могут производиться только с согласия собственника;

- Производятся за счет средств арендатора;

- Увеличивают ценность предмета аренды;

- Усовершенствуют функциональность, технические характеристики имущества, потребительские свойства или срок эксплуатации;

Важно понимать, что в соответствии со ст

Здесь принимается во внимание, что данный вид улучшений является собственностью арендодателя и должен быть возвращен ему в определенный момент. При исчислении налогов они считаются переданным:

- В день подписания акта приема-передачи результатов проведенной работы по улучшению.

- В день фактического возврата имущества его владельцу.

В учет принимается более ранняя дата. Окончательный расчет зависит от факта получения согласия арендодателя на проведение неотделимых улучшений.

Если владелец дал свое согласие на них, то учитываются доходы и расходы от арендованного имущества, а сумма возмещений будет равна прибыли от реализации на дату передачи имущества. НДС рассчитывается в размере 18% от стоимости исчислений. Если собственник согласен на улучшения, но не собирается их оплачивать, то при вычислении налога на прибыль учитывается амортизация имущества.

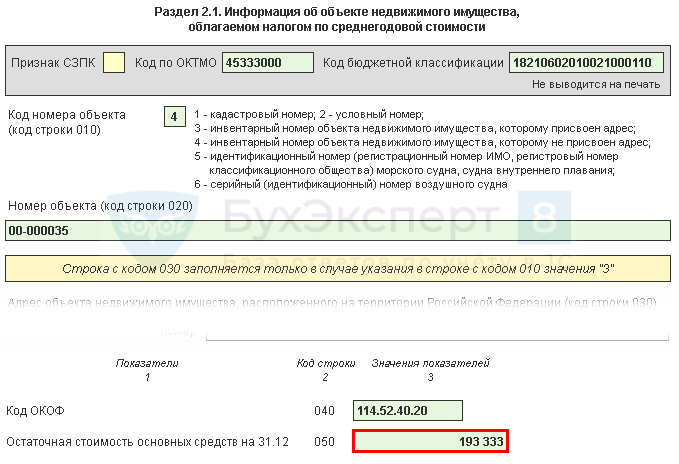

Неотделимые улучшения в декларации по налогу на имущество

Капитальные вложения в арендованные объекты недвижимого имущества в виде неотделимых улучшений, учитываемые на балансе арендатора в составе основных средств, отражаются в (Письмо ФНС от 14.05.2018 N БС-4-21/9061):

- Разделе 2.1 «Информация об объектах недвижимого имущества, облагаемых по среднегодовой стоимости».

Контроль

Остаточную стоимость по неотделимым улучшениям можно проверить отчетом Ведомость амортизации ОС в разделе ОС и НМА – Ведомость амортизации ОС.

Остаточная стоимость в декларации отражена правильно.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства