Что подразумевает собой дебиторская задолженность

Что такое дебиторская задолженность

Дебиторская задолженность – это сумма всех долговых обязательств контрагентов перед вами. Степень серьезности такой задолженности определяется для каждой компании индивидуально. Определенные организации не могут существовать без дебиторки и ее наличие расценивается как положительный результат. Но в других фирмах, заполненная строка дебиторской задолженности в балансе говорит об ухудшении дел компании.

Работа с дебиторской задолженностью позволяет определить степень выполнения обязательств ваших контрагентов и помогает своевременно принять меры для сохранения денежных средств компании.

Стандартная дебиторская задолженность представляет:

- неоплаченные счета контрагентов за предоставленные вами продукты;

- заранее оплаченные страховые взносы и налоги (или переплата по ним);

- санкции, введенные вами, за нарушения условий договоров;

- внесенные авансы поставщикам и подрядчикам;

- компенсации, внесенные за нанесения ущерба вашей фирме;

А также иные различные задолженности других компаний и органов перед вами.

Для улучшения ее показателей, каждая компания предпринимает собственные меры и методы.

Важно обращать внимание даже на небольшие задолженности, так как они способствуют быстрому увеличению общей суммы невыплаченных денежных средств

Порядок и методика анализа дебиторской задолженности организации

Анализ дебиторской и кредиторской задолженности организации требует проработанного плана. Финансисты часто создают отдельный стратегический план для оценки финансовой стабильности предприятия. Такой подход универсальный, а итоговый результат покажет текущее состояние долгов компании и контрагентов, а также их влияние на финансовое положение в целом.

Для достижения наиболее качественных результатов в вопросе анализа состояния дебиторской задолженности следует придерживаться определённого порядка действий. Первоначально следует обозначить элементы анализа:

1. Изучить размер долгов дебиторов, основные пункты и динамику. Полученные расчёты удобнее оформить в виде таблицы, чтобы наглядно определить изменения.

Таблица 1

Таблица 1

2. Изучить кредиторскую задолженность. Сюда должны входить данные о размере долга, изменениях динамики, структуре. Эти сведения помогут отследить изменения в сумме и доле краткосрочного долга перед кредиторами, которые покажут картину возможных финансовых рисков — если доля и сумма увеличиваются, растут и риски.

3. Провести анализ дебиторской и кредиторской задолженности. Этот пункт позволит оценить сбалансированность показателей, поскольку часто они зависят друг от друга.

Для анализа ДЗ и КЗ лучше всего составить таблицу с данными о балансе, пассивным и активным сальдо на конец и начало года:

| Дебиторская задолженность (итого) | |

|---|---|

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (итого) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Дебиторская задолженность (пассивное сальдо) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (активное сальдо) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Дебиторская задолженность (баланс) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (баланс = активное/пассивное сальдо + итого) | |

| Начало периода | |

| Конец периода | |

| Изменение |

После того, как значения будут занесены в таблицу, станут очевидны размеры долгов кредиторов и дебиторов. Идеальным будет вариант, при котором оба показателя окажутся равны. Если показатель активного сальдо будет выше, такая ситуация считается опасной, так как она свидетельствует, что для обслуживания дебиторов предприятие привлекает допфинансирование, потому что источника в виде собственного долга недостаточно.

4. После определения показателей ДЗ и КЗ можно приступить к анализу средних сроков погашения долгов. Для этого следует привести установленные сроки погашения и сравнить их с данными, рассчитанными в компании, с общеотраслевыми показателями.

Опять же идеальной картиной на этом этапе анализа будет ситуация, когда сроки погашения ДЗ и КЗ будут равны.

Если же проявился рост срока оплаты долгов дебиторами, это значит, что компания использует достаточно либерную кредитную политику, которая по факту должна сказаться на росте объёма реализации. Однако такая политика может привести к ухудшению ситуации в вопросе безнадежных долгов.

Рост показателей долгов по кредитов будет звоночком к ухудшению платежеспособности компании. Но в некоторых случаях такие данные будут говорить об обратном — финансово-хозяйственная деятельность компании достаточно эффективна, поскольку у нее продолжительное время сохраняются в обороте средства на погашение долгов.

5. Последним пунктом будет оценка влияния вышеприведенных показателей на финансовое положение предприятия

Здесь важно определить следующие показатели:

- устойчивость;

- деловую активность компании;

- ликвидность;

- платежеспособность.

Нет времени заниматься бухгалтерской отчётностью?

Команда специалистов «Моё дело» возьмёт эту обязанность на себя, чтобы вы могли заняться более важными делами.

Оставить заявку

Анализ дебиторской задолженности предприятия на примере

Основные показатели, которые определяет анализ:

- динамика;

- состав задолженности;

- сроки.

В случае с дебиторской задолженностью следует обратить особое внимание на факторы, выявляющие:

- недостатчи;

- неоправданные затраты;

- несвоевременного погашения счётов заказчиками.

Теперь рассмотрим на примере проведение анализа дебиторской задолженности предприятия ООО «Компания» за 2021 год.

Анализ структуры и динамики дебиторской задолженности

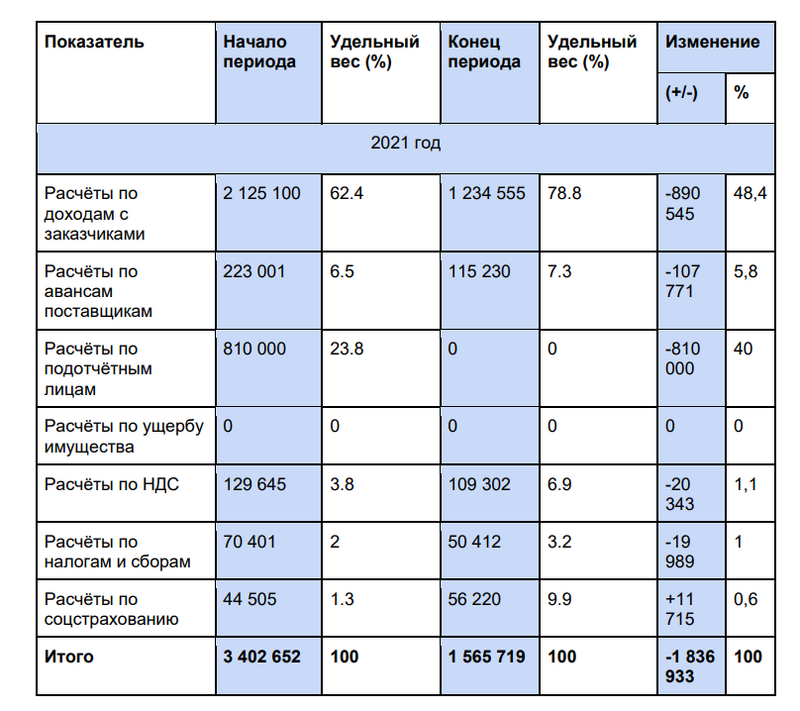

Для начала покажем структурный анализ динамики дебиторской задолженности за отчётный период:

Таблица 2

Таблица 2

Результаты: Исходя из данных, задолженность ООО «Компания» на конец отчётного периода снизилась на 1 836 933 рублей по сравнению с началом года.

Наибольший удельный вес дебиторской задолженности составляет пункт о расчётах с заказчиками — более 60% на начало периода и более 78% — на конец. Увеличилась и доля по авансовым расчётам — почти на 1%.

А вот расчёт по НДС сократил дебиторскую задолженность на конец года на 19 989 рублей, несмотря на то, что доля по данному показателю увеличилась на конец периода на 1,2%. Расчёты по соцстрахованию увеличились под конец года на 11 715 рублей. По данным на конец года, показатели имели положительную динамику.

Анализ дебиторской задолженности — причины образования

Когда мы определили общую картину дебиторской задолженности, следует выяснить откуда она образовалась, какие суммы и в какие сроки возникли. Для этого следует провести анализ состава дебиторской задолженности.

1. Анализ ДЗ с поставщиками за 2021 год.

Дебиторская задолженность образуется в момент между оплатой поставщику и отгрузкой товара или оказанием услуги. Срок этого периода может варьироваться от нескольких дней до нескольких месяцев — все зависит от того, какие условия прописаны в договоре.

Связь между выданными авансами с дебиторами и расчёты с поставщиками следующая:

- если поставщик получил аванс за предстоящую работу, то в балансе компании образуется дебиторская задолженность поставщика перед предприятием, она погасится после того, как товар будет доставлен.

- если поставщик сначала поставил товар, то возникает кредиторская задолженность, которая сохраняется до оплаты.

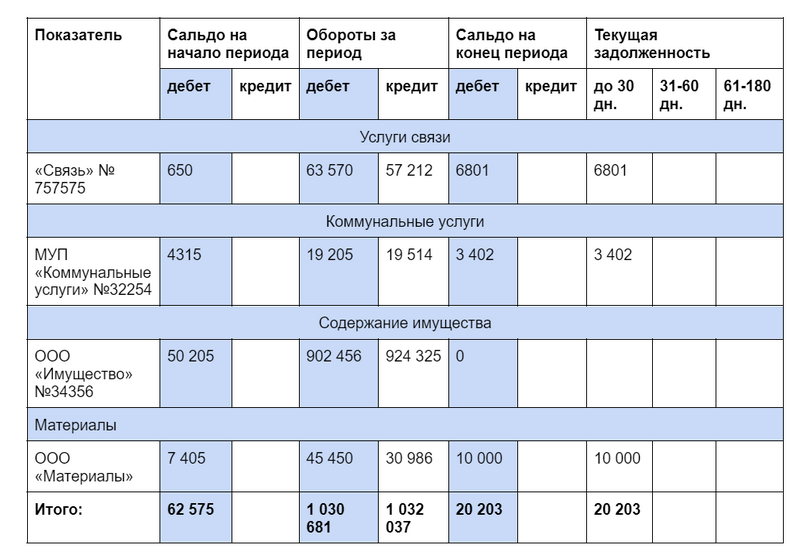

Суммы и сроки задолженности приведём в виде таблицы:

Таблица 3

Таблица 3

Данные таблицы показывают, что на конец 2021 года дебиторская задолженность составила 20 203 рублей. По срокам вся сумма должна быть погашена до 30 дней. Это объясняется тем, что услуги связи и коммунальные услуги оказываются после внесения предоплаты. А поставка сырья осуществляется в течение 30 дней после внесения предоплаты.

2. Анализ ДЗ с заказчиками

Данные первой таблицы показывают, что наибольший удельный вес составляет долг, связанный с продажей товаров и услуг компании.

Такая задолженность обычно возникает в период между оказанием услуг и оплаты заказчиком проделанной работы. Подтверждающим документом в этом случае будет накладная или акт выполненных работ. Сроки оплаты также прописываются в договоре.

Для проведения анализа движения дебиторской задолженности, сформируем таблицу, которая покажет состояние ДЗ:

| Заказчик | Номер счёта | Состав счёта | Реализация | Дата | Сумма оплаты | Дата | ДЗ | Долг по сроку |

|---|---|---|---|---|---|---|---|---|

| ООО «Мебель» | №301 от 16.01.2021 | 180 302 | 180 302 | 03.03.2021 | 90 151 | 10.03.2021 | 90 151 | 2 месяца |

| ООО «Дом» | №302 от 12.02.2021 | 60 206 | 60 206 | 20.03.2021 | 30 103 | 20.03.2021 | 30 103 | два месяца |

| ООО «Магазин мебели» | №506 от 4.07.2021 | 45 450 | 45 450 | 12.08.2021 | 45 450 | 12.08.2021 | нет | |

| ИП Иванов | №537 от 13.08.2021 | 56 233 | 56 233 | 10.09.2021 | 56 233 | 1 месяц | ||

| ИП Петров | №601 от 23.09.2021 | 47 502 | 47 502 | 30.10.2021 | 23 751 | 30.10.2021 | 23 751 | 10 дней |

| Итого: | 389 693 | 389 693 | 189 455 | 200 238 |

Исходя из данных, представленных в таблице, видно, что дебиторская задолженность на конец периода составила 200 238 рублей. Долг образовался у ООО «Мебель» на сумму 90 151 рубль. Поставка продукции была выполнена 3 марта на полную сумму, а на счёт поступили лишь половина средств. Сумма дебиторской задолженности составила 90 151 рублей.

Аналогичная ситуация, наблюдалась во время сделки с ИП Петров и ООО «Дом», правда срок задолженности первой составил до одного месяца, а у второго — до двух месяцев. ИП Иванов оплатил работы на 56 233 только через месяц после их выполнения.

Данная таблица составляется на основании договора между заказчиком и исполнителем. Оценка сроков задолженности даёт основания компании взыскать «дебиторку».

Отметим, что просроченная задолженность возникает при невыполнении контрагентами обязательств, прописанных в договоре.

Возможно ли продать дебиторскую задолженность?

Бывают моменты, когда срочно нужно иметь наличность в компании, а дебиторы не могут оплатить в нужный вам срок свою задолженность. Или вам просто не хочется работать с проблемной дебиторской задолженностью. В этом случае есть выход – можно продать её.

Для продажи выполняются следующие шаги:

- Самым первым делом вы должны предупредить контрагента о том, что хотите заключить договор цессии (передача ответственности за должника иной компании).

- Следующим шагом, вы находите подходящую компанию, которая хочет выкупить у вас долг.

- Далее нужно заняться подготовкой документов. В этот список входят: сам договор передачи прав, первичный договор и др.

- Обязательной к ознакомлению является информация о налогообложении уступки права требования долга.

- Вы передаете права в том же объеме, которым обладали сами. В будущем, изменение или дополнение обязательств возможно, но это уже не будет касаться вас.

- Должник соглашается на продажу своего долга и обязуется в полной мере выполнить все свои обязательства перед новым кредитором.

Перед продажей стоит внимательно проанализировать, что же в итоге будет быстрее и выгоднее – дождаться оплаты дебиторов или продать их задолженность.

Также, дебиторская задолженность часто продается если вы не уверены, сможет ли контрагент сможет погасить свой долг перед вами.

Что случиться, если не проводить работы с дебиторской задолженностью

Если компания не будет проводить своевременные работы по ее уменьшению, это приведет к:

- ухудшению вашего положения на рынке – ведь у компании не будет хватать собственных денежных средств для совершения определенных сделок, сотрудничества с другими компаниями и оплату налоговых обязательств;

- вы не сможете достойно конкурировать на рынке. Неоплаченные средства могли пойти на разработку новых продуктов и улучшение уже существующих;

- увеличению риска потерять устойчивое финансовое положение – у компании существуют собственные обязательства перед другими организациями, которые нужно выполнять в срок. А из-за нехватки денежной наличности вы не сможете это осуществить.

Как работать с дебиторской задолженностью?

Полный цикл работы с дебиторской задолженностью включает в себя несколько этапов.

- Этот пункт, как и следующий, следует выполнить еще до того как компания станет вашим контрагентом. Во-первых, вам следует тщательно проверить будущих дебиторов на платежеспособность. Наличие неоплаченных счетов, большой размер кредиторской задолженности и невыполненные обязательства перед налоговой службой свидетельствуют о низкой способности выплачивать вам долг. Проанализируйте финансовое положение компании. Ваш дебитор должен быть надежным и стабильным.

- Далее подготовьте грамотный договор, который выступит вам гарантией получения оплаты за предоставленные товары или услуги. Пропишите точный срок погашения, возможность рассрочки, начисление процентов за просроченные дни неуплаты и порядок выплаты денежных средств.

- После заключения договора с контрагентом, контролируйте своевременность выплат, соблюдение обязательств и наличие всей оговоренной суммы.

- Если вы видите, что платежеспособность вашего дебитора снижается, незамедлительно примените всевозможные меры по снижению риска невыполнения обязательств.

- В случае, когда контрагент все же перестал выплачивать долг, обратитесь в государственные органы, которые помогут вам взыскать долг с нечестного дебитора. Еще одним способом вернуть свои законные деньги является продажа дебиторской задолженности третьим лицам.

Для улучшения и ускорения работы с дебиторской задолженностью, создайте собственные критерии для дебиторов, исходя из вашей практики. Это повысит шансы на работу с добросовестными контрагентами и снизит риск появления большой дебиторской задолженности.

Что такое дебиторская задолженность

Она представляет собой разрыв между предоставлением услуг / продажи товара и моментом поступления средств на расчётный счёт предприятия. Иными словами, это задолженность юридических или физических лиц предприятию за реализованные услуги, товары или работы.

Бухгалтеры учитывают дебиторский долг в отчёте в качестве прибыли, несмотря на то, что данный актив ещё не поступил на расчётный счёт компании. Поэтому контроль такого фактора необходим, поскольку он напрямую сказывается на состоянии активов предприятия.

Структура дебиторской задолженности

Структура дебиторской задолженности (ДЗ) разнообразна. Она подразделяется по видам и реализации.

Если говорить о видах финансовой дебиторской задолженности, то её разделяют на:

- текущую и долгосрочную;

- связанную и несвязанную с реализацией производимого продукта или услуги;

- и по другим признакам.

Что касается определения ДЗ исходя из реализации, то есть:

- связанная с реализацией (денежный долг, задолженность в виде векселей или возникшая на условиях коммерческого кредита);

- не связанная с реализацией.

Исходя из этого можно определить основные пункты, которые влияют на образование ДЗ:

- долг по авансам поставщикам, входящий в счёт предстоящих поставок;

- долг компаний-покупателей по расчётам за товары или услуги;

- переплата налогов;

- расчёты по входному НДС;

- долг по расчётам с юридическими или физическими лицами, которые должны компенсировать ущерб.

Это основные варианты дебиторской задолженности, однако список довольно обширный, и каждая компания должна самостоятельно определять для себя возможные пункты ДЗ, которые в дальнейшем помогут с анализом.

Как снизить риск появления дебиторской задолженности?

Наличие значительной суммы дебиторской задолженности, в большинстве случаев, является не очень хорошим признаком. Ведь это означает, что ваши контрагенты не платят вам за предоставленный товар или услугу.

Чтобы максимально обезопасить себя от образования подобной ситуации, при заключении договора с контрагентом, следует как можно подробнее описывать способы и время оплаты предоставляемого продукта. Если описание этих действий будет содержать общий характер, то у должника появится достаточное количество лазеек, чтобы не оплачивать предоставленные услуги или товары длительное время.

Но, к сожалению, предусмотреть все возможные нюансы не получится. Определенный риск невыплаты денежных средств, хоть и минимальный, остается всегда. Каждая сторона заботится только о своих интересах.

Важное правило при заключении любых сделок звучит так «Всегда нужно документировать устные договоренности. То, что было оговорено вслух, но не прописано в договоре, считайте, что не было»